технологические компании

ВК отчет МСФО за III кв и 9М 2025 года: Выручка за 9М ₽111,3 млрд (+10% г/г) Скорр. EBITDA ₽15,5 млрд. Рентабельность по скорр. EBITDA достигла 14%

- 20 ноября 2025, 10:08

- |

ГЛАВНЫЕ ИТОГИ VK ЗА ДЕВЯТЬ МЕСЯЦЕВ 2025 ГОДА

Выручка VK за девять месяцев 2025 года увеличилась на 10% год к году до 111,3 млрд руб.

- Доходы от видеорекламы на платформах VK увеличились на 69% год к году до 3,7 млрд руб.

- Выручка VK Tech увеличилась на 39% год к году до 10,7 млрд руб.

- Выручка образовательных сервисов для детей выросла на 20% год к году до 5,4 млрд руб.

- Доходы от онлайн-рекламы среднего и малого бизнеса выросли на 12% год к году до 26,6 млрд руб.

Скорректированная EBITDA VK за девять месяцев 2025 года составила 15,5 млрд руб., показав кратный рост по сравнению с аналогичным периодом 2024 года. Рентабельность по скорректированной EBITDA достигла 14%.

- Все операционные сегменты показали положительную рентабельность по скорректированной EBITDA.

- Скорректированная EBITDA сегмента «Социальные платформы и медиаконтент» выросла в четыре раза год к году до 15,6 млрд руб.

- Компания сохраняет прогноз на 2025 год и ожидает, что скорректированная EBITDA составит более 20 млрд руб. по итогам года.

( Читать дальше )

- комментировать

- 297

- Комментарии ( 0 )

Свежие флоатеры МТС 002Р-14 и Яндекс 001Р-03. Двойной разбор!

- 12 ноября 2025, 09:42

- |

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски НовосибОбл, Полипласт, СФО_ТБ_5, ТомскОбл, СтройДорСервис, Росинтер, Новотранс, Самолет, АБЗ_1, Акрон, Уралкуз, Энергоника, ВИС, АФ_Банк.

Чтобы не пропустить обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

📲МТС 2Р14 (флоатер)

● Название: МТС-002P-14

● Номинал: 1000 ₽

● Объем: от 10 млрд ₽

● Купон до: КС+200 б.п.

● Выплаты: 12 раз в год

● Срок: 5 лет

● Амортизация: нет

● Оферта: да (пут через 3 года)

● Выпуск для всех

⏳Сбор заявок — 12 ноября, размещение — 17 ноября 2025.

( Читать дальше )

💰 Крупные технологические компании берут в долг $126 млрд на ИИ

- 12 ноября 2025, 01:07

- |

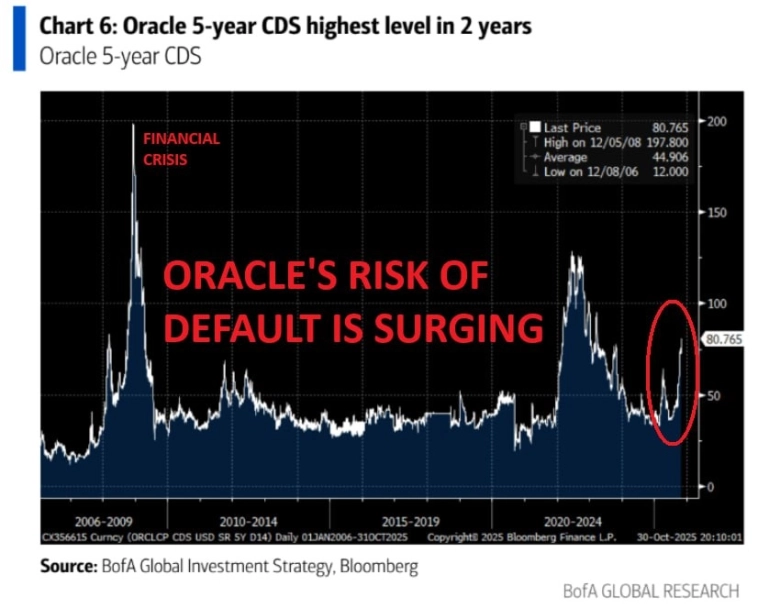

Гонка в области ИИ превратилась в «марафон должников». За сентябрь и октябрь Meta, Oracle и другие технологические гиганты привлекли $88 млрд в облигациях для строительства новых дата-центров ИИ.

Общий объем заимствований, связанных с ИИ, достиг $126 млрд, что в пять раз больше, чем в прошлом году. За последнее десятилетие сектор в среднем занимал только $32 млрд в год. Кстати, только одна компания Oracle набрала долгов на $18 млрд.

💣 Кредитные рынки начинают нервничать

Стоимость страхования долга Oracle, известная как пятилетний CDS, достигла двухлетнего максимума и почти удвоилась с начала года. Аналитики Morgan Stanley ожидают, что общий долг Oracle превысит $200 млрд к 2028 году.

💸 Денежный поток движется в неправильном направлении

Свободный денежный поток Oracle уже отрицательный. Компания тратит быстрее, чем зарабатывает, и использует сложные финансовые структуры, чтобы скрыть часть долга. Финансовый рычаг продолжает расти, в то время как прибыль за ним не успевает.

( Читать дальше )

Пузырь на то и пузырь — его не видно, когда покупаешь

- 07 ноября 2025, 13:20

- |

Да, сегодня оценки акций, особенно в сфере ИИ, выглядят сильно завышенными. Но устаревшие показатели вроде P/E зачастую уже не отражают реальности. Чтобы понять, есть ли переоценка, нужно заглянуть далеко за горизонт — это доступно немногим.

Классифицировал основные признаки так называемого «пузыря»

🫧 Компании, связанные с ИИ, стремительно растут в цене, несмотря на неопределенность относительно реальной отдачи технологий. Адам Слейтер, ведущий экономист Oxford Economics отметил, что такой рост сопровождается общим оптимизмом, который часто бывает не подкреплен фундаментальными показателями.

🫧 Ежегодные затраты на ИИ приближаются к сотням млрд долларов, а прямые доходы от ИИ-сервисов пока значительно ниже. Это классический симптом «иррационального изобилия», когда деньги вкладываются не в проверенные бизнес-модели, а в ожидания и хайп.

( Читать дальше )

Амбициозные планы или IPO OpenAI

- 30 октября 2025, 16:02

- |

🚀 OpenAI готовится к публичному размещению акций (IPO). По данным Reuters, подготовка к подаче документов может начаться в конце 2026 года, в рамках IPO планируется привлечь более $60 млрд. Если оно будет успешным, это станет одним из крупнейших публичных размещений в истории, а генеральному директор компании Сэм Альтман поучит значительный капитал для инициатив в области ИИ.

🔄 Эта новость последовала за крупной сделкой с Microsoft 28 октября 2025 года, которая увеличила оценку OpenAI до $500 млрд. Сделка устранила модель компании с «ограниченной прибылью» и предоставила некоммерческой материнской компании OpenAI около трети собственности, а также варранты, зависящие от достижения искусственного общего интеллекта (AGI).

AGI считается святым Граалем ИИ — таким интеллектом, который не просто превосходит все возможные модели в тестах, но может, в теории, превзойти человеческий мозг в способности к мышлению и обучению.

💬 Онлайн-дискуссии о потенциальной оценке OpenAI в триллион долларов уже бурлят в X (ранее Twitter), где пользователи спорят, означает ли это пик золотой лихорадки ИИ или начало новой главы в истории человечества. Критики выражают опасения по поводу завышенных оценок, в то время как сторонники видят в этом доказательство устойчивой значимости ИИ.

( Читать дальше )

Денежный дождь для OpenAI

- 23 октября 2025, 15:03

- |

Почему OpenAI стала самой ценной частной компанией в мире:

🟡 Пытается конкурировать с Chrome

🟡 Подписала сделку c Stargate на $500 млрд

🟡 Подписала сделку с Nvidia на $100 млрд

🟡 Подписала сделку с AMD на $100 млрд

🟡 Подписала сделку с Intel на $25 млрд

🟡 Подписала сделку с TSMC на $20 млрд

🟡 Подписала сделку с Microsoft на $13 млрд

🟡 Подписала сделку с Oracle на $10 млрд

🟡 Подписала «многомиллиардную» сделку с Broadcom

Самая быстрорастущая «некоммерческая» организация в мире становится монстром технологического сектора.

Российский рынок стартапов в 2024 году показал значительный рост, особенно в сфере разработки ПО. За год появилось 47 новых компаний, а совокупная выручка сегмента увеличилась на 37% г/г до ₽76,1 млрд

- 19 сентября 2025, 09:39

- |

В 2024 году российский рынок стартапов показал значительный рост, особенно в сфере разработки программного обеспечения (ПО). За год появилось 47 новых компаний, общее количество действующих участников достигло 587, а совокупная выручка сегмента увеличилась на 37% до 76,1 млрд рублей, следует из исследования Т1.

Анализ охватил 4234 стартапа из 32 отраслей, включая розничную торговлю, строительство, здравоохранение и рекламу. Общая выручка этих компаний выросла на 39% и превысила 327 млрд рублей. Критериями отбора были возраст компании старше 5 лет, численность до 150 человек, оценка до 25 млрд руб., а выручка — до 2,5 млрд руб. Показатель инновационности рассчитывался ИИ в диапазоне от 0 до 1.

Помимо ПО, в исследовании учитывались стартапы в промышленности, кибербезопасности и финансовых услугах. В промышленности выручка выросла на 14% до 28,7 млрд руб., количество компаний — 373. В кибербезопасности количество стартапов достигло 78, выручка выросла на 49%, до 11 млрд руб. Финансовые услуги стали лидером по росту — выручка увеличилась на 68%, до 21,8 млрд руб., общее число компаний составило 198.

( Читать дальше )

Фондовый рынок США: почему 2025-й может стать переломным годом для высокотехнологичного сектора.

- 12 сентября 2025, 04:37

- |

Американский рынок акций уже несколько лет живёт под знаком технологических гигантов. С одной стороны, они стали драйверами инноваций, с другой — их капитализация всё дальше уходит от фундаментальных ориентиров. Четвёртый квартал 25-го и первый квартал 26-го может стать моментом, когда накопившиеся противоречия начнут выходить наружу.

Слабость роста прибыли

Главная проблема — расхождение между динамикой котировок и ростом прибыли. По итогам 2024 года совокупная выручка компаний сектора информационных технологий выросла на 7%, тогда как капитализация ведущих эмитентов прибавила более 30%. Это расхождение означает, что инвесторы закладывают в цену будущие результаты, которых пока нет.

Исторически подобные ситуации заканчивались одинаково: рынок либо корректировал ожидания, либо вынуждал компании демонстрировать агрессивный рост, что далеко не всегда возможно. В 2025 году технологический сектор США входит с P/S выше 10 у отдельных компаний, что предполагает крайне высокий уровень будущих продаж. Но реальная экономика показывает замедление спроса на потребительскую электронику и цифровые сервисы.

( Читать дальше )

Спасти рядового Цукерберга

- 07 сентября 2025, 10:46

- |

Трамп тут прокапался перед встречей с айсиошниками технологическими. Меня спрашивали в комментариях под одним из постов, кто же влиятельнее в США: Баффет или Гейтс? Взгляните на фото. Кто сидит по правую руку от Трампа? Правая рука — это важно, вам любой Дзюба подтвердит. Через неё в массы сливается всякий бред. Через неё «диктаторы» в «авторитарных странах» объявляют войны. А глубоко законспирированные автократы объявляют правую руку вне закона и пользуются своей

( Читать дальше )

Гендиректор МТС Инесса Галактионова: мы уже не телеком, а технологическая компания — большое интервью РБК

- 25 июня 2025, 07:48

- |

— Проходит ли трансформацию весь рынок?

Да, операторы по всему миру сегодня находятся в стадии трансформации. Мы изучаем опыт технологических лидеров за рубежом — например, американских, азиатских компаний. Но у лидера, каким является МТС в России, особая роль: мы не просто следуем по чьему-то пути, а прокладываем собственный маршрут. Быть первым — это значит задавать темп, рассчитывать силы, определять стратегию так, чтобы хватило ресурса на всю дистанцию, а не «сгореть» в начале.

Мы осознанно сделали ставку на b2b — ещё четыре года назад МТС была классическим b2c-игроком с сильной абонентской базой, но довольно скромным портфелем решений для бизнеса. Сейчас выручка от b2b приблизилась к 19%, и я всегда говорю команде: это направление без потолка. Расти можно сколько угодно — вопрос в том, какие приоритеты мы выбираем и как успешно их реализуем. Идея — это только отправная точка, всё решает исполнение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал