отчеты мсфо

ВИ.ру МСФО 9 мес 2025г: выручка ₽134,33 млрд (+11,6% г/г), чистая прибыль ₽1,39 млрд (рост в 11,5 раз г/г)

- 17 ноября 2025, 10:08

- |

9 мес 2025г:

📈выручка ₽134,33 млрд (+11,6% г/г)

📈чистая прибыль ₽1,39 млрд (рост в 11,5 раз г/г)

3кв:

📈выручка ₽47,49 млрд (+7,4% г/г)

📈прибыль ₽1,2 млрд против убытка ₽0,17 млрд годом ранее

www.e-disclosure.ru/portal/files.aspx?id=39131&type=4

- комментировать

- 255

- Комментарии ( 0 )

🔎«ВИ.ру» Отчет МСФО

- 17 ноября 2025, 10:03

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1903886

( Читать дальше )

Фабрика ПО, планирующая IPO, представила отчет по МСФО за 9М 2025 года: Выручка ₽14 млрд (+30% г/г) Скорр. EBITDA ₽1,03 млрд (+43% г/г) Чистая прибыль ₽214 млн против убытка в ₽45 млн годом ранее

- 17 ноября 2025, 09:58

- |

Группа компаний FabricaONE.AI (АО «Фабрика ПО», далее — «Группа» или «Компания»), российский разработчик программного обеспечения (ПО) на основе искусственного интеллекта (ИИ), публикует промежуточную сокращенную консолидированную финансовую отчетность за 9 месяцев 2025 года по стандартам МСФО и подтверждает объявленный ранее прогноз.

Основные драйверы роста и комментарии:

- Ускоренный рост выручки. Выручка FabricaONE.AI за 9 месяцев 2025 года составила 14,0 млрд руб., увеличившись на 30% к аналогичному периоду прошлого года. Группа росла преимущественно органически. Около 6% от этого роста обеспечило приобретение активов в перспективном сегменте промышленного ПО, результатом чего стал структурный сдвиг в продуктовом портфеле. Основными драйверами роста выручки являются активная цифровизация российских компаний, происходящая при государственной поддержке и импортозамещении, а также разработка и внедрение продуктов и технологий ИИ как инструмента повышения операционной эффективности крупного бизнеса, создающий условия для роста сегмента заказной разработки.

( Читать дальше )

Cовкомбанк - итоги по отчетности за 9 месяцев 2025

- 16 ноября 2025, 19:23

- |

Финансовые результаты

Поучаствовал в звонке СКБ с презентацией их результатов за 3 квартал и 9 месяцев 2025. Вот здесь находится пост по Q1, а тут можно найти такой же конспект по Q2.

👨🏻🏫 Докладчик: Андрей Оснос (управляющий директор)

Итоги 9 месяцев 2025 (год к году)

📌 Чистая прибыль снизилась на -38%, до 35 млрд (57 млрд в 2024):

👉 Регулярная прибыль 32 млрд рублей (-41%)

👉 Нерегулярная прибыль 3 млрд (снижение в три раза)

📌 Кредитный портфель в Розничном сегменте вырос на +9%, с 1,2 до 1,3 трлн рублей;

📌 Кредитный портфель в Корпоративном сегменте вырос на +23%, с 1,3 до 1,6 трлн рублей;

📌 Портфель ценных бумаг (сегмент Казначейство) прибавил +2% (0,6 трлн руб);

📌 Операционная доходность по направлениям:

👉 Розница 22,4% (+1,6 п.п.)

👉 Корпораты 22,5% (+3,6 п.п.)

( Читать дальше )

Интер РАО. Акции ползут вниз. Может отчет за Q3 25г. поможет росту?!

- 16 ноября 2025, 18:24

- |

Компания Интер РАО опубликовала финансовые результаты за Q3 2025г. по МСФО:

👉Выручка — 424,1 млрд руб. (+17,1% г/г)

👉Операционные расходы — 407,3 млрд руб. (+20,9% г/г)

👉Операционная прибыль — 23,7 млрд руб. (-13,1% г/г)

👉Финансовые доходы — 21,0 млрд руб. (+3,5% г/г)

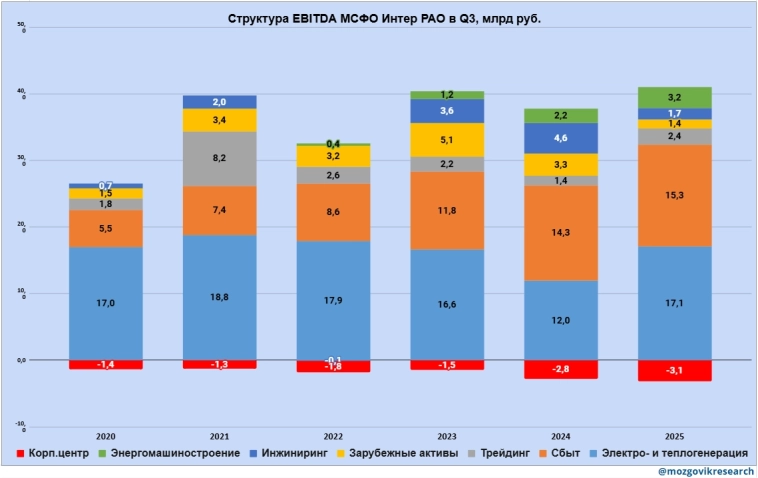

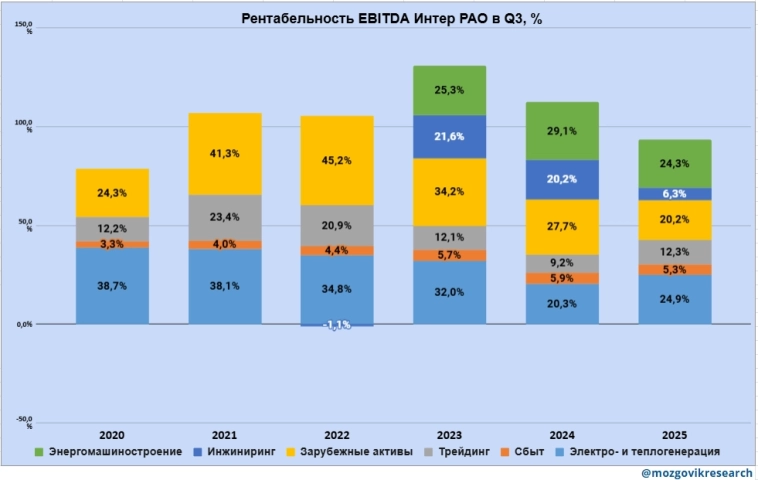

👉EBITDA — 37,9 млрд руб. (+8,3% г/г)

👉Чистая прибыль — 30,8 млрд руб. (-1,5% г/г)

Разбор отчета РСБУ за Q3 2025г. можно прочитать здесь, там я частично касался операционных результатов, где выработка электроэнергии снизилась г/г на -4,0% до 29,6 млрд кВт*ч. — это слабый результат, и поэтому я и ждал снижение прибыли за 3 квартал, но факт оказался лучше моего ожидания — прибыль в итоге снизилась, но всего на -1,5% и 30,8 млрд руб., а это хороший результат, но акции и не думают расти, давайте разбираться почему так происходит.

Известно, что большая доля в общей выручке принадлежит низкомаржинальному сегменту «Сбыт», который приносит меньше денег, чем сегмент «Генерация» (куда входит электро- и теплогенерация).

Выручка в сегменте «Генерация» выросла на +16,2% до 68,7 млрд руб., благодаря росту цен на РСВ и КОМ, включению в расчёт цены мощности инвестиционной составляющей с 13 месяца начала поставки в КОММод для энергоблоков и ввод c 01.01.2025г. по блоку №2 Костромской ГРЭС и блоку №2 Гусиноозерской ГРЭС, с 01.03.2025г. по блоку №4 Ириклинской ГРЭС, по блоку №7 Костромской ГРЭС и с 01.11.2024г. по блоку №1 Пермской ГРЭС, и благодаря этим факторам EBITDA “Генерации” выросла с 12,0 до 17,1 млрд руб.

EBITDA сегмента «Сбыт» выросла на +7,2% г/г до 15,3 млрд руб. и доля «Сбыт» в общей EBITDA составила 40,3%.

( Читать дальше )

Свежие облигации ПКТ 002Р-01 (Первый контейнерный терминал) на 4 года. Грузим на борт?

- 16 ноября 2025, 17:33

- |

Необычный эмитент с отличным кредитным рейтингом размещает свежий выпуск облигаций. Это уже второй контейнерный эмитент за эту неделю — на днях я разбирал выпуск от ТрансКонтейнера. Только там был флоатер, а ПКТ предлагает фикс.

Можно дать в долг под проценты не абы кому, а целому контейнерному терминалу в одном из самых больших портов страны. Давайте смотреть, насколько эта сделка может быть интересной.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ДельтаЛизинг, Автобан, Инарктика, Трансконтейнер, НовосибОбл, Полипласт, СФО_ТБ_5, ТомскОбл, СтройДорСервис, Росинтер, Новотранс, Самолет.

Чтобы не пропустить обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.⚓А теперь — грузимся и едем смотреть на новый выпуск ПКТ!

( Читать дальше )

Отчëт Хэдхантера за 9 месяцев 2025 года, разбираемся стоит ли держать.

- 15 ноября 2025, 22:09

- |

Вышел отчëт Хэдхантера 💿, пройдëмся по ключевым моментам нашей кэш машины.

Хэдхантер, как лакмусная бумажка показывает общее состояние экономики, ведь развитие или стагнацию проще отследить по рабочим местам.

Выручка выросла на 5.1% за 9 месяцев, то есть ниже уровня инфляции, а это значит, что Хэдхантер не перекладывает инфляцию в полной мере на клиентов.

Хотя в основном дело не в перекладывании инфляции на клиентов, а уменьшении клиентской базы.

❗Крайне сильно снижается спрос со стороны малого и среднего бизнеса.

Высокая ключевая ставка, фиксальные нововведения будто напалмом выжигают малый и средний бизнес.

Чистая прибыль снизилась на 20.7% и это при росте выручки.🤔

У большинства компаний это связано с ростом обслуживания долговой нагрузки, но это не случай Хэдхантера — у него отрицательный долг. 💪

❗ У Хэдхантера безумный рост трат на персонал в 34%, что при худеющей клиентской базе выглядит не самым умным решением.

Менеджмент нас не обнадëживает и снижает прогноз по выручке до 3% за 2025 год.

( Читать дальше )

Selectel. Финансовые и операционные результаты за 9 месяцев 2025 года

- 15 ноября 2025, 17:21

- |

📍Ключевые показатели за 9 месяцев 2025 года:

— Выручка Selectel увеличилась на 42% год к году и достигла 13,5 млрд рублей,

включая выручку от продажи облачных инфраструктурных сервисов, которая

приросла на 43% до 11,7 млрд рублей.

(хороший рост, масштабируют бизнес успешно. Даже в сложном 2025!)

— Скорректированный показатель EBITDA вырос на 44% год к году до 7,8 млрд рублей.

— Рентабельность по скорр. EBITDA составила 58%.

— Чистая прибыль составила 2,5 млрд рублей, что соответствует рентабельности по чистой прибыли на уровне 19% (найдутся желающие придраться к этим 19%, но стоит ли? база выросла ощутимо, это важно).

📍Количество клиентов Selectel достигло 31,2 тыс. на конец сентября 2025 года. Рост базы 5,5 тыс. клиентов за год. (ну тут не сложно посчитать в % прирост. Больше клиентов — больше платежей, в будущем).

📍Долговая нагрузка остается на комфортном уровне: отношение чистого долга к

( Читать дальше )

Презентация результатов Positive Technologies за 9 месяцев 2025

- 15 ноября 2025, 14:49

- |

В понедельник посетил презентацию результатов у POSI, где менеджмент рассказывал об итогах работы за 9 месяцев. Записал несколько интересных, как мне показалось, комментариев.

👉 Запись презентации можно найти тут .

Общие тезисы:

📌 Похвалились объемами продаж своего NGFW, более 2 млрд рублей с момента запуска. В штуках около тысячи единиц, на госсектор приходится 39%.

📌 Выделенное ранее юрлицо «ТРИЗ Тех» будут использовать для развития NGFW и сетевых решений, в том числе не относящихся к области киберезопасности.

📌 Выручку от зарубежных продаж по году ждут в районе 4% (2% на СНГ и 2% от остальной международке). Беларусь — самая доходная страна.

📌 Заключили около 30 контрактов на международном рынке. До конца года хотят довести цифру до 50.

📌 Прогноз по отгрузкам 33-38 млрд в 2025 подтвердили.

📌 Продажи NGFW и развитие международного бизнеса выделяют как основные драйверы для роста бизнеса в будущем.

( Читать дальше )

Совкомбанк отчитался по МСФО за 3Q2025

- 15 ноября 2025, 08:48

- |

За вчерашний отчетный день в бумаге прошел около рекордный объем, сопоставимый с концом декабря 2024 и IPO. Цифры вышли отличные, но рынок подрасстроило, что ещё одного дивиденда в этом году уже не будет, да и широкий рынок вчера полдня заливали, так что СКБ тоже попал под раздачу. Но к вечеру акции отыграли уже половину дневного снижения.

В целом, как мне кажется, отчет вышел выше ожиданий: консенсус предполагал 12,8 млрд прибыли за квартал, а заработали 17,8. Там, где у меня была высокая степень уверенности, а именно в процентном доходе — всё вышло ок: ждал 45 млрд, отчитались на 47,6. Хорошо проконтролировали SGA — не вышли за 39 млрд. Остальные сегменты бизнеса отработали тоже выше ожиданий:

чистый комиссионный доход — 13.4 млрд (закладывал 10);

страхование — 15,3 млрд (закладывал 13);

трейдинг — 12,4 млрд (закладывал 7).

В любом случае, как не крути, а всё упирается в ставку: ниже ставка = дешевле фондирование = рост кредитования = рост активов и чистого проц. дохода. Поэтому прикидывать цифры на коленке можно сколько угодно, а главным драйвером будет оставаться то, что депозиты роллируются сильно быстрее, чем кредиты, и маржа растёт. Понятно, что это применимо ко всем коммерческим банкам, но СКБ, как говорили, на стероидах в этом смысле.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал