ленэнерго ап

Ленэнерго префы: а стоит ли брать сейчас в портфель?

- 29 ноября 2025, 10:30

- |

Вчера, за кружкой пенного, вышел спор с одним из коллеги по теме инвестиций в российский рынок ценных бумаг 😊 Я аргументированно (а как без этого) «топил» за преимущество корпоративных облигаций перед акциями. В ответ коллега сказал

— «А хочешь я тебе покажу одну идею?»

Я: «Покажи».

Итогом показа стала привилегированная акция Ленэнерго, она же LSNGP. А уж раз попала мне на глаза и мою программу расчета рисков и доходностей, то разберу публично.

Априорно, зная графики, в этом разборе хочу показать некоторый фундаментал компании с целью оценки потенциала роста котировок бумаги:

Коэффициент P/E: 5,67

Рентабельность активов: 7,8%

Рентабельность собств. Капитала: 11%

Явно не самые выдающиеся показатели по извлечению доходности из активов. Рыночная стоимость компании составляет 5,67 годовых прибылей.

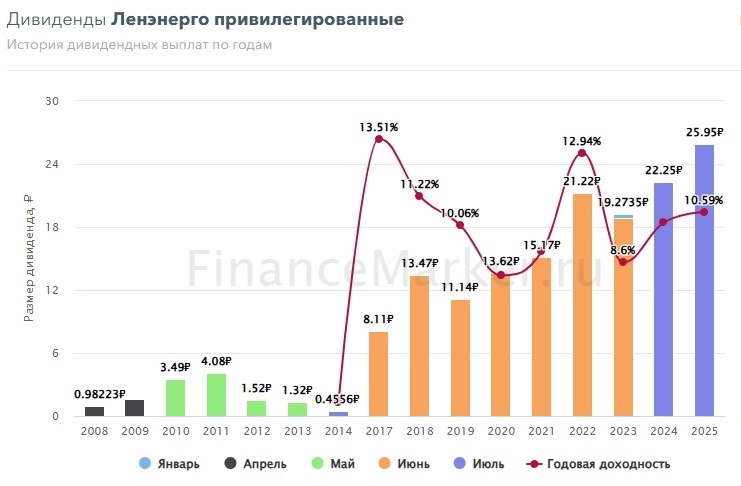

Посмотрим на дивиденды. В 2024 выплата на акцию составила 22,5 руб, в 2025 – 25,9, исходя из такой динамики предположим выплату в 2026 порядка 30 рублей. При текущей стоимости акции потенциальная дивдоходность составляет порядка 11%. (НДФЛ естественно не учитываю)

( Читать дальше )

- комментировать

- 536

- Комментарии ( 7 )

🔔 Обзор ключевых корпоративных новостей на рынке!

- 18 ноября 2025, 17:30

- |

Короткое мнение по новостям на рынке за вчера и сегодня, кроме отчетов по МСФО, их для вас я разберу отдельно.

1️⃣ Татнефть объявила дивиденды за 3 квартал.

Дивиденды: 8,13 руб.

Див доходность: 1,43%

Дата отсечки: 11 января

Татнефть в 3-м квартале платит 50% от прибыли РСБУ. За 9М общая выплата составит 22,48 руб. (годом ранее за тот же период было 55,59 руб.), это в 2,5 раза меньше.

Годовой дивиденд компания выплачивает, исходя из % от годовой прибыли МСФО (в прошлом году было 75%, в этом жду 60%) за вычетом уже выплаченных дивидендов. Мой текущий прогноз = 17,58 руб. на 1 акцию. Ожидаемая итоговая доходность 7,1% к текущей цене. Хедхантер столько платит за одно полугодие 🙃

Когда акции Татнефти стоили 702 руб. в августе, писал, что это неэффективность и акции должны быть хуже рынка, если не будет разворота в стоимости нефтебочки: t.me/Vlad_pro_dengi/1871

Пока так и происходит (акции снизились с 702 до 560 руб.), сегодняшний рост на 4% нелогичен. Дивиденды низкие, дисконт на российскую нефть находится на уровне 20+ долларов с бочки, текущая оценка 8,5 P/E.

( Читать дальше )

Сильные тренды. Мысли и идеи

- 09 ноября 2025, 10:21

- |

С 1 октября по 8 ноября 2025г индекс полной доходности Мосбиржи упал на 2,5%

Мониторю 81 акцию RU

Акции,

которые выросли более 2% за период с 1 октября по 8 ноября

с учётом дивидендов

Газпром 3,58%

ДВМП 2,14%

НМТП 3,96%

Транснефть пр 2,34%

ГМК НорНикель 4,33%

БСП 6,27%

Сбербанк об. 4,03%

Сбербанк пр 2,80%

Уралсиб 3,18%

Яндекс 6,24%

Вуш 2,84%

Позитив 5,03%

Ростелеком об 7,91%

Ростелеком пр 8,63%

СПБ биржа 6,72%

Ренессанс 2,45%

ЭсЭфАй 25,36%

Компании с сильным фундаменталом, долгосрочным растущим трендом и невысоким долгом

Сбербанк

Т-Технологии

БСП

Транснефть (пр)

НМТП

РсетЛЭ (пр)

Ренессанс

Подчеркнул акции, которые держу в портфеле

В портфелях нет нефтегазовых компаний

(сырьё дешёвое, рубль крепкий).

Обычно,

Газпром растёт на ожиданиях встречи Путина и Трампа.

Из всего нефтегаза,

только Газпром показал рост от 2% с 1 октября

(нет Газпрома в портфелях).

Увеличиваю позиции, показывающие лучшую прибыль

Сокращаю позиции, которые не оправдали ожиданий.

С 15 октября по 3 ноября формировал портфель акций.

Пока портфель в плюсе на 2,74%

( Читать дальше )

Ленэнерго может выплатить дивиденды с потенциальной доходностью 14,4–15,2%, что в два раза выше потенциальной доходности индекса Московской биржи - ГПБ Инвестиции

- 07 ноября 2025, 15:44

- |

Аналитики сервиса Газпромбанк Инвестиции считают, что Ленэнерго может выплатить дивиденды с потенциальной дивидендной доходностью 14,4–15,2%, что в два раза выше потенциальной дивидендной доходности индекса Московской биржи. Кроме того, при потенциальном снижении ключевой ставки Банком России и одновременном снижении требуемой рынком доходности такие акции могут в итоге вырасти в цене.

Источник

Новая идея из 3 эшелона

- 31 октября 2025, 15:38

- |

Финансовый сектор уже и так более 50% портфеля:

Сбер, Т-Техно, Мосбиржа.

Транснефть пр (транспорт нефти, выручка растёт вместе с ростом тарифов).

Многие пытаются ловить «вкусные» цены на Полюс (до 2000р., например, 1970 — 1980р., кто успел).

Конечно, возможно и очередное дно — пост не об этом.

Это — интересные идеи, держу в портфелях.

Можно, конечно, спекулятивно СПБ биржу покупать — и вниз, и вверх быстрее индекса Мосбиржи раза в 2.

Идея из 3 эшелона

#ЛЕНЭНЕРГОпр

LSNGP

По Уставу компании,

10% чистой прибыли —

на дивиденды по префам

Див. более 12% в год

Возможно и больше

1 полугодие дало «вклад» в дивиденды 21р. (8,4% от текущей цены)

Отрицательный чистый долг

( Читать дальше )

Электроэнергетическое разочарование. Ищем идеи в других секторах. Изменения в портфеле

- 10 октября 2025, 16:04

- |

Являются ли акции Ленэнерго источником стабильного дохода в условиях нестабильного рынка ⁉️

- 08 октября 2025, 15:37

- |

💭 Рассмотрим, почему акции Ленэнерго могут стать тем самым «тихим оазисом» для инвесторов, ищущих стабильность в море волатильности...

💰 Финансовая часть (2 кв 2025)

📊 Рост выручки составил 18,3%, чистая прибыль увеличилась на 1,7% год к году. Валовая прибыль от передачи электроэнергии поднялась на 28,7% относительно прошлогоднего периода. Валовая прибыль от технологического присоединения также показала положительную динамику — плюс 27,4%. Операционная рентабельность улучшилась до 33%, тогда как ранее была на уровне 28%.

🧐 Темпы роста чистой прибыли замедлились вследствие изменения величины прочей прибыли и убытков, составивших минус 0,4 млрд рублей во втором квартале текущего года, по сравнению с 1,9 млрд годом ранее. Однако решающее значение приобретёт четвёртый квартал, когда идут обесценения, которых в этом году может не быть.

💪 Финансовое положение компании укрепляется благодаря росту резервов. Если учитывать финансовые вложения преимущественно в виде депозитных инструментов, общий объём резервов достиг отметки в 22,2 млрд рублей, а чистый доход от процентов за квартал составил 1,7 млрд рублей.

( Читать дальше )

Эталонное регулирование операционных затрат в электросетевом комплексе - это позитив или негатив для МРСК?

- 07 октября 2025, 15:36

- |

Вчера в Коммерсанте прочитал новость; “ФАС внесла в правительство проект постановления, вводящий эталонное регулирование в электросетевом комплексе” — что это может означать для МРСК?

“Предполагается, что унификация расходов должна снизить разброс доходности распределительных сетевых компаний, сейчас сильно различающийся по регионам”.

“Новый принцип повысит эффективность тарифного регулирования. Концепция эталонов затрат для ТСО обеспечит прозрачность, объективность тарифного регулирования, приведет к росту надежности и качества энергоснабжения за счет достаточности средств на содержание сетей” — и что? Как это отразится конкретно на дочках ФСК?

( Читать дальше )

Потратил весь кэш в портфеле - сетевые тарифы не оставили меня равнодушным

- 29 сентября 2025, 16:24

- |

Последний раз писал про портфель 16 сентября и сегодня я тоже совершил несколько небольших сделок и довел долю кэша до 0.

Структура портфеля на 16.09.2025г.:

( Читать дальше )

Солнце светит еще ярче сетевым компаниям. Кто больше всех выиграет от повышения тарифов?

- 29 сентября 2025, 13:51

- |

24 сентября на INTERFAX.RUвышла важная новость — Индексация совокупного платежа граждан за коммунальные услуги, тарифов на газ и электроэнергию в 2026 году будет произведена с 1 октября, тогда как в предыдущие два года осуществлялась в середине года. Такие сроки предусмотрены макропрогнозом на 2025-2028 годы, внесенным Минэкономразвития в правительство и рассмотренном в среду на заседании кабинета министров, сообщил «Интерфаксу» источник, знакомый с текстом документа.

Ниже приведены прогнозируемые темпы индексации тарифов в 2026-2028 гг.:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал