Феррум

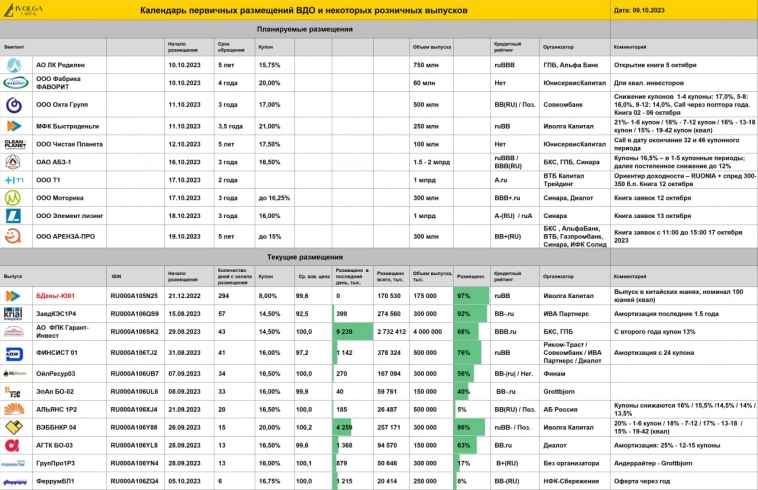

Календарь первичных размещений ВДО, актуальные и планируемые выпуски от ИК Иволга Капитал

- 10 октября 2023, 09:39

- |

- ВЭББНКР 04 (только для квал.инвесторов, ruBB- / Поз., 300 млн руб., YTM 18,6%, дюрация ~2,3 года) размещен на 86%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 97% (только для квал.инвесторов)

- На 11 октября запланировано размещение нового выпуска МФК Быстроденьги (только для квал.инвесторов, ruBB, 250 млн руб., 21%- 1-6 купон / 18% — 7-12 / 16% — 13-18 / 15% — 19-42)

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- комментировать

- Комментарии ( 0 )

Как прошли три квартала 2023 года для рынка ВДО: рекорды и противоречия. Исследование ИК Иволга Капитал

- 09 октября 2023, 13:00

- |

Основные тезисы из нашего обзора рынка:

— Объём рынка ВДО по итогам 9 месяцев составил 110 млрд рублей, что на 11,4% больше итогов полугодия.

— Объём размещенных ВДО за 9 месяцев 2023 года составил 41,3 млрд рублей. Объёмы текущего года существенно превышают кризисный во всех отношениях 2022 год, и скорее превысит «рекордный» 2021 год.

— Важной особенностью 2023 года, помимо роста объёмов, стал приход в сегмент крупных инвестиционных банков.

— Премия за риск сегмента ВДО к концу сентября опустилась до минимальных значений с момента начала наблюдений, что существенно ниже медианного спреда с 2018 года.

— Наибольшее снижение премий наблюдается у бумаг с самыми низкими кредитными рейтингами.

— Первичный рынок адаптируется к новым реалиям быстрее, чем вторичные торги. На момент начала четвёртого квартала именно отдельные первичные размещения кажутся наиболее привлекательной, с инвестиционной точки зрения, частью рынка.

— Рейтинговая динамика сегмента по итогам трёх кварталов положительная, повышения рейтингов и позитивные прогнозы существенно превышают снижения и негативные прогнозы.

( Читать дальше )

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 06 октября 2023, 12:28

- |

- ВЭББНКР 04 (только для квал.инвесторов, ruBB- / Поз., 250 млн руб., YTM 18,6%, дюрация ~2,3 года) размещен на 99,99%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 97% (только для квал.инвесторов)

- На 11 октября запланировано размещение нового выпуска МФК Быстроденьги (только для квал.инвесторов, ruBB, 250 млн руб., 21%- 1-6 купон / 18% — 7-12 / 16% — 13-18 / 15% — 19-42)

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Экспертное мнение об ООО "Феррум"

- 05 октября 2023, 15:57

- |

Экспертное мнение

Компания высокого инвестиционного риска. Финансовое состояние и финансовая устойчивость неудовлетворительные. Динамика финансового состояния стабильная, ниже уровня порога надёжности. Динамика чистой прибыли колоколообразная, что говорит о нестабильности бизнеса и получаемой прибыли. Если не считать всплеска прибыли в 2021 году, то компания не растёт и дебютный заём ей не поможет. Компания занимает для решения финансовых проблем. А проблемы есть, хотя бы потому, что компания закредитованная и неликвидная. И это при том, что контора не брала раньше в долгосрок. Зато назанимала в краткосрок 0.7 млрд и задолжала кредиторам ещё 0.7 млрд. На вопрос зачем контора размещается пусть каждый ответит себе сам. Структура капитала почти полностью состоит из заёмных денег. Половина капитала в дебиторской задолженности. Компания очень хорошо знает, что значит нечем платить по долгам. Инвестировать в контору не рекомендуется.

Главное на рынке облигаций на 05.10.2023

- 05 октября 2023, 15:01

- |

- «Феррум» сегодня, 5 октября, начинает размещение пятилетних облигаций серии БО-01-001P объемом 250 млн рублей. Регистрационный номер — 4B02-01-00110-L-001P. Ставка 1-12-го купонов установлена на уровне 16,75% годовых. Купоны ежемесячные. Организатор размещения — «НФК-Сбережения». Кредитный рейтинг эмитента — BB-(RU) со стабильным прогнозом от АКРА.

- Московская биржа зарегистрировала пятилетние облигации «Чистой Планеты» серии БО-01 объемом 100 млн рублей. Регистрационный номер — 4B02-01-00120-L. Бумаги включены в Третий уровень котировального списка. Ориентир ставки 1-18-го купонов — 17,5% годовых. Купоны ежемесячные. Предусмотрена возможность досрочного погашения бумаг по усмотрению эмитента в даты окончания 32-го и 46-го купонных периодов. Сегодня в 12:00 по московскому времени на портале Boomin.ru состоится прямой эфир эмитентом, по завершении которого начнется предварительный сбор уведомлений о намерении принять участие в первичном размещении. Сбор будет проведен с помощью системы Boomerang.

( Читать дальше )

Уведомление о начале размещения и обращения ценных бумаг ООО "Феррум"

- 05 октября 2023, 13:57

- |

Подробнее: https://smart-lab.ru/blog/947520.php

Московская биржа уведомляет участников торгов об установлении формы, времени, сроков и порядка проведения размещения и обращения ценных бумаг ООО «Феррум».

- 05 октября 2023, 13:04

- |

5 октября 2023 г. является датой начала размещения и датой начала торгов биржевых процентных неконвертируемых бездокументарных облигаций серии БО-01-001Р ООО «Феррум», объемом 250 млн руб. Датой окончания размещения облигаций является наиболее ранняя из следующих дат: а) 19.09.2024; б) дата размещения последней облигации. Дата погашения выпуска облигаций: 08.09.2028.

Идентификационный/регистрационный номер выпуска: 4B02-01-00110-L-001P от 08.09.2023;

Торговый/ISIN код: RU000A106ZQ4;

Краткое наименование: ФеррумБП1;

Организатором размещения и андеррайтером выпуска биржевых облигаций ООО «Феррум» выступает АО «НФК-Сбережения» / GC0294900000 / ИК НФК-Сбер.

Режим торгов «Размещение: Адресные заявки» путем заключения сделок на основании адресных заявок по фиксированной цене (доходности) с расчетами в рублях. Код расчетов — Z0.

Обращение в дату начала размещения начинается после окончания периода удовлетворения заявок.

Время проведения торгов в дату начала размещения:

( Читать дальше )

Феррум 5 октября планирует разместить дебютный выпуск облигаций

- 02 октября 2023, 21:42

- |

ООО «Феррум» — одно из крупнейших производственно–торговых предприятий на Российском рынке, занимающихся обработкой и поставкой металлопроката для судостроения и судоремонта.

Старт размещения 5 октября

- Наименование: Феррум-01-001P

- Рейтинг: ВВ- (АКРА, прогноз «стабильный»)

- Купон: 16.75% (ежемесячный)

- Срок обращения: 5 лет

- Объем: 250 млн.₽

- Амортизация: нет

- Оферта: да (через 1 год)

- Номинал: 1000 рублей

- Организатор: ИК НФК-Сбер.

Вся свежая информация по новым выпускам у меня в телеграмм канале.

О начале размещения дебютного выпуска облигаций ООО «Феррум»

- 02 октября 2023, 13:59

- |

8 сентября 2023 года Московская Биржа зарегистрировала дебютный выпуск биржевых облигаций ООО «Феррум» серии БО-01-001P, включив его в Третий уровень Списка ценных бумаг, допущенных к торгам. Выпуску присвоен регистрационный номер 4B02-01-00110-L-001P от 08.09.2023. Дата начала размещения – 5 октября 2023 года.Облигации данного выпуска размещаются в рамках программы биржевых неконвертируемых процентных бездокументарных облигаций серии №001P Общества с ограниченной ответственностью «Феррум» объёмом до 1 млрд. рублей включительно. Облигации в рамках программы размещаются по открытой подписке сроком до 10 лет. Срок действия программы облигаций – бессрочная.

Краткое наименование: ФеррумБП1

Дата начала размещения:5 октября 2023 года

Дата погашения: 8 сентября 2028

Срок обращения: 1800 дней (5 лет)

Ставка купона на первые 12 купонных периодов: 16,75%

Купонный период:30 дней (60 купонных выплат)

Номинальная стоимость одной облигации: 1 000 рублей

( Читать дальше )

«Феррум» выходит на биржу с дебютным выпуском

- 02 октября 2023, 13:50

- |

Организатором размещения и андеррайтером стало АО «НФК-Сбережения».

Производственно-торговое предприятие ООО «Феррум» 5 октября начинает размещение по открытой подписке пятилетнего выпуска биржевых облигаций серии БО-01-001P объемом 250 млн рублей. Ставка купонов на первый год обращения установлена в размере 16,75% годовых. Купоны ежемесячные. Амортизация по выпуску не предусмотрена. Облигации включены в Третий уровень котировального списка Московской биржи.

Нижегородская компания «Феррум» специализируется на обработке и поставке металлопроката для нужд судостроительной и судоремонтной отраслей. Организация располагает сетью складских терминалов с возможностью поддерживать запас металлопроката общим объемом свыше 10 тыс. тонн, а также имеет мощности по дополнительной обработке металлопроката. Среди партнеров компании — крупнейшие металлургические заводы России (ММК, НЛМК, ЮГМК, «Уральская сталь», «Омутнинский МЗ») и судостроительные заводы и верфи («Красное Сормово», «Волжское пароходство», «Енисейское РП», «Окская СВ», «Севмаш»). На рынке работает с 2002 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал