Офз

Первые в истории ОФЗ в юанях! Купоны, доходность и риски ОФЗ-ПД в CNY

- 01 декабря 2025, 16:41

- |

Спустя 10 лет после первых обещаний выпустить государственные облигации в юанях, Минфин наконец «созрел». Уже завтра, 2 декабря, соберут заявки сразу на 2 выпуска ОФЗ-ПД в китайской валюте.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ТрансФин, Система, Атомэнергопром, КАМАЗ, ЯНАО, ХМАО, ГТЛК, реСтор, Лидойл, Балт._лизинг, Совкомфлот, Борец, НижегорОбл, ПР_Лизинг, Эталон.

Чтобы не пропустить обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🇷🇺Погнали быстрее смотреть на дебютные юаневые ОФЗ от Минфина!

🏛️Зачем вообще занимать в юанях?

Минфин не зря готовился к этому эпохальному событию аж 10 лет.

💸Российский долговой рынок ещё с крымских событий активно ищет альтернативу доллару и евро, а юань в последние годы стал ключевой валютой внешней торговли, его доля в расчетах превысила 40%.

( Читать дальше )

- комментировать

- 6К | ★3

- Комментарии ( 17 )

ОФЗ в юанях: зачем Минфину китайский долг? | Дайджест недели с Дмитрием Сергеевым 01/12/2025

- 01 декабря 2025, 16:39

- |

— Новая эра заимствований: Разбор дебютного выпуска ОФЗ в юанях — стратегия Минфина и сигналы рынку.

— Корпоративные итоги: Глубокий анализ падения прибыли «Газпромнефти» (–37%) и Мосбиржи (–25%) — структурные проблемы или временные трудности?

— Стратегии роста: Оценка планов «Сегежи» на допэмиссию и амбициозной стратегии «Ленты» до 2028 года.

— Финальный штрих: Ожидаемые события декабря и дивидендный календарь для планирования.

Смотрите, чтобы держать руку на пульсе.

Не является индивидуальной инвестиционной рекомендацией.

Юаневые ОФЗ

- 01 декабря 2025, 16:18

- |

📉 Индекс гособлигаций RGBI опустился ниже 117 пунктов, вероятно этому способствовали не самые лучшие инфляционные ожидания...

- 01 декабря 2025, 13:21

- |

📊 Индекс Мосбиржи всю прошедшую неделю торговался в боковике в отсутствие больших новостей по части геополитики (рис.2). Но прошедшие переговоры и скорый прилет Уиткоффа отправили индекс наверх в воскресенье. Сейчас уровень 2694 пункта. Индекс сейчас конечно очень зависит от геополитики, инвесторов немного разочаровала встреча делегаций США и Украины, хоть Трамп и заявил, что результатами переговоров остался доволен. А вот Марко Рубио высказался более сдержанно, заявив, что предстоит еще проделать «большую» работу

📈 Нефть марки Brent растет на 2% (рис.3). В воскресенье страны ОПЕК+ оставили в силе решение о приостановке добычи нефти в первом квартале 2026 года, таким образом Россия будет добывать чуть более 9,5 миллионов баррелей в сутки. Сейчас стоимость Brent крутится в районе 60$, это достаточно низкие цены, учитывая еще то, что дисконт у российской нефти Urals расширяется, и в первой половине дня уже достиг более 18$ за баррель

( Читать дальше )

ВТБ отчитался за октябрь 2025 г. — % маржа уже выше, чем в 2024 г., восстановление резервов помогло прибыли, впереди работа с забл. активами.

- 01 декабря 2025, 13:02

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за октябрь 2025 г. Основной заработок банка начал восстанавливаться, но чистой прибыли всё также помогают разовые эффекты (восстановление резервов, налоговые манёвры). Ключевую ставку снижают, поэтому % маржа начала своё расширение и уже в плюсе по сравнению с прошлым годом (в ноябре будет виден ещё больший эффект):

✔️ ЧПД: 48,3₽ млрд (+66% г/г)

✔️ ЧКД: 23,9₽ млрд (-17,6% г/г)

✔️ ЧП: 26,4₽ млрд (-11,1% г/г)

💬 Показатель чистой % маржи в октябре составил 1,8% (год назад 1,1%), банку дорого обошлось привлечение денег клиентов под конец 2024 г. С марта началось расширение % маржи, при дальнейшем снижении ставки банк только будет выигрывать, по сути он бенефициар снижения ключа (за сентябрь-октябрь банк по ЧПД уже в плюсе).

💬 Комиссионные доходы показали снижение относительно прошлого года, всё дело в том, что начиная III квартала эффект от форексных транзакций и транзакционных комиссий начал «угасать», потому что основная работа в этом направлении началась именно в июне прошлого года.

( Читать дальше )

Россия готовится к выпуску ОФЗ в юанях в знак укрепления отношений — Bloomberg

- 01 декабря 2025, 12:19

- |

Министерство финансов России начнёт принимать заявки 2 декабря на выпуск двухкомпонентных облигаций, торгуемых на внутреннем рынке.

Имея дефицит бюджета, но не имея доступа к финансированию в долларах и евро, Москва заинтересована в привлечении юаней, поскольку рост положительного сальдо торгового баланса с Китаем привел к избытку китайской валюты у местных экспортеров. Продажа облигаций также является шагом вперед в стремлении Пекина создать глобальную валюту, которая в большей степени соответствовала бы его экономическому и политическому влиянию.

«Этот шаг является важной демонстрацией локального применения юаня в международных расчётах и ключевым показателем меняющегося глобального финансового ландшафта, — заявила Хелена Фанг, аналитик China Chengxin International Credit Rating Co. — В долгосрочной перспективе выпуск Россией суверенных облигаций в юанях приведёт к структурному сдвигу в тенденции дедолларизации».

( Читать дальше )

По каким критериям инвестору выбирать облигации до конца года?

- 30 ноября 2025, 17:10

- |

В отличии от предыдущих осенних месяцев, именно в ноябре на долговом рынке наша команда наблюдала оживление. К настоящему времени стала возвращаться доходность 15%. Поэтому в выигрыше будут, кто их закупал в сентябре и октябре.

Таким образом облигации стали настоящим конкурентом депозитов (вкладов). В декабре продолжится настроение оптимизма потому что будет Заседание ЦБ по снижению ключевой ставки. Мы прогнозируем с 16,5% до 15,5%.

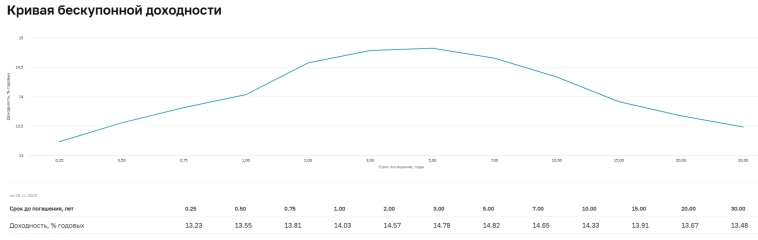

Если любите среднесрочные ОФЗ подходит 26251 (4 года), а если доверяете долгосрочным, то 26246 (10 лет). Их общее свойство как раз доходность почти 15% (с фиксированным купоном).

А если выбирать из корпоративных облигаций?

Высокая ключевая ставка будет до конца года, поэтому наибольшую доходность приносят флоатеры (с плавающим купоном). Этот факт держим в основе выбора. Как учили уже новичков, стабильные только с высоким кредитным рейтингом АА и ААА. Подобрали более доходные ноября, но не ВДО, которые имеют высокий риск дефолта и ничего не заплатят. Итак, поехали!

( Читать дальше )

Аукционы Минфина — спрос на ОФЗ находится на должном уровне, банкам ликвидности не хватает, это видно по РЕПО и поднятию ставок по вкладам!

- 30 ноября 2025, 15:51

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 117 пунктов, с учётом инфляционных данных и затягиванию мирного трека, индекс снизился — 116,91 пунктов:

🔔 По данным Росстата, за период с 18 по 24 ноября ИПЦ составил 0,14% (прошлые недели — 0,11%, 0,09%), с начала месяца 0,40%, с начала года — 5,23% (годовая — 6,97%). Темпы ноября относительно прошлой недели ускорились, но повторить «подвиг» прошлого года не получится и это радует (в ноябре 2024 г. инфляция составила 1,43%). У нас остаётся ещё в запасе 6 дней подсчёта и месячный пересчёт, в котором могут быть приятные сюрпризы, как в прошлом месяце (недельная корзина включает мало услуг). В октябре ЦБ снизил ключевую ставку до 16,5%, рассказав нам про проблему повышенных ИО и что на недельные темпы инфляции влияют разовые факторы — топливо/плодоовощная продукция.

🔔 Минфин увеличил займ за 2025 г. в ОФЗ до 6,981₽ трлн (погашения — 1,416₽ трлн) — это рекорд.

( Читать дальше )

⭐️Котайджест🐾 Российский рынок вышел в плюс с начала года💸Валюта на годовых минимумах🏠Недвижимость продолжает рост, но уже не такой уверенный

- 29 ноября 2025, 20:28

- |

💵Облигации

Индексы облигаций закрыли неделю в минусе. Для ОФЗ это норма, а вот для корпоративных облигаций редкость. В индексе RUCBTRNS бумаги со средней дюрацией 1,7 лет. Возможно, на них давит нервозности относительно ключевой ставки на 2026 год. На этой неделе мы подготовили подборки строительных и лизинговых компаний (ссылки на них в конце поста 👇), а также обновили подборку флоатеров для неквалов!

👻Оферты

Оферты в Системе и Биннофарм прошли, и цены на их выпуски заметно скорректировались на 2-3%. Не много, но не приятно. Следите за 🗓Календарем оферт и не пропускайте важные. Интересная внеплановая оферта во «Всех инструментах»: эмитент готов выкупить часть облигаций выше номинала. По отчетности у компании все отлично с долгом и она хочет снизить процентную нагрузку

📈Акции

Рынок показал -0,3% но конец недели поднял настроение и взгляд на понедельник оптимистичный. Интересно, что MOEX полной доходности наконец вышел в легкий плюс. По статистике, еще не было 2х лет снижения подряд… Но постойте, +1% и на рост как-то не тянет. Эмоциональный пост, почему не надо шортить. Кому мало- рекомендуем почитать слезы рынка

( Читать дальше )

Обзор рынков за месяц: Акции возобновят свой рост, ОФЗ вырастут, а рубль останется стабильным

- 29 ноября 2025, 12:20

- |

Несмотря на рост кредитования юридических лиц в октябре и высокие инфляционные ожидания населения спроса на валюту нет. RUSFAR CNY держится в районе 0,2% годовых, а уровень 11 рублей за юань пробит на фоне позитивных ожиданий по мирному треку. Вероятно, выход ниже 11 не будет долгосрочным, т.к. 11-12 соответствует уровням курса до СВО, но политические новости могут привести к краткосрочным проколам вниз.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал