Облигации ОФЗ

| Имя | Лет до погаш. |

Доходн | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|

| ОФЗ 25085 | 1.4 | 0.0% | 31.91 | 5.26 | 2024-09-25 | ||

| ОФЗ 26207 | 2.8 | 13.6% | 88.567 | 40.64 | 17.64 | 2024-08-07 | |

| ОФЗ 26212 | 3.7 | 13.5% | 82.7 | 35.15 | 17.96 | 2024-07-24 | |

| ОФЗ 26218 | 7.4 | 13.4% | 79.05 | 42.38 | 6.99 | 2024-09-25 | |

| ОФЗ 26219 | 2.4 | 13.5% | 89.199 | 38.64 | 7.86 | 2024-09-18 | |

| ОФЗ 26221 | 8.9 | 13.4% | 72.651 | 38.39 | 4.85 | 2024-10-02 | |

| ОФЗ 26222 | 0.5 | 14.3% | 96.984 | 35.4 | 1.75 | 2024-10-16 | |

| ОФЗ 26224 | 5.1 | 13.4% | 77.902 | 34.41 | 28.17 | 2024-05-29 | |

| ОФЗ 26225 | 10.1 | 13.4% | 68.5 | 36.15 | 30.99 | 2024-05-22 | |

| ОФЗ 26226 | 2.5 | 13.6% | 89.44 | 39.64 | 3.48 | 2024-10-09 | |

| ОФЗ 26227 | 0.2 | 15.6% | 98.447 | 36.9 | 20.27 | 2024-07-17 | |

| ОФЗ 26228 | 6.0 | 13.4% | 78.258 | 38.15 | 1.89 | 2024-10-16 | |

| ОФЗ 26229 | 1.6 | 14.3% | 90.945 | 35.65 | 31.93 | 2024-05-15 | |

| ОФЗ 26230 | 14.9 | 13.5% | 65.227 | 38.39 | 4.85 | 2024-10-02 | |

| ОФЗ 26235 | 6.9 | 13.4% | 68.647 | 29.42 | 5.98 | 2024-09-18 | |

| ОФЗ 26236 | 4.1 | 13.5% | 77.226 | 28.42 | 24.36 | 2024-05-22 | |

| ОФЗ 26237 | 4.9 | 13.5% | 77.596 | 33.41 | 6.79 | 2024-09-18 | |

| ОФЗ 26238 | 17.1 | 13.4% | 60.248 | 35.4 | 27.62 | 2024-06-05 | |

| ОФЗ 26239 | 7.3 | 13.4% | 72.019 | 34.41 | 16.26 | 2024-07-31 | |

| ОФЗ 26240 | 12.3 | 13.6% | 63.089 | 34.9 | 13.81 | 2024-08-14 | |

| ОФЗ 26242 | 5.4 | 13.5% | 84.757 | 44.88 | 12.58 | 2024-09-04 | |

| ОФЗ 26243 | 14.1 | 13.7% | 78.199 | 48.87 | 38.13 | 2024-06-05 | |

| ОФЗ 26244 | 9.9 | 13.5% | 89.997 | 56.1 | 9.25 | 2024-09-25 | |

| ОФЗ 29006 | 0.8 | 13.6% | 101.023 | 72.6 | 34.31 | 2024-07-31 | |

| ОФЗ 29021 | 6.6 | 0.0% | 98.895 | 0 | 21.81 | 2024-06-05 | |

| ОФЗ 29022 | 9.3 | 0.0% | 98.78 | 0 | 36.96 | 2024-05-01 | |

| ОФЗ 29023 | 10.4 | 0.0% | 98.117 | 0 | 21.81 | 2024-06-05 | |

| ОФЗ 52005 | 9.1 | 5.4% | 80.101 | 13.63 | 11.61 | 2024-05-22 |

-

На носу вопрос ключевой ставки..

На носу вопрос ключевой ставки..

Здравствуйте уважаемые коллеги, инвесторы и друзья!

✔️Сегодня праздник, День Финансовой Независимости, с чем всех поздравляю и желаю быть независимыми.

✔️А у нас уже завтра Совет директоров ЦБ примет решение по ключевой ставке.

По прогнозам экспертов снижать ставку ещё рано. К снижению приступят в лучшем случае во втором полугодии. К концу года должны прийти к 13%.

✔️Многие банки говорят о том, что пришло время покупать ОФЗ. Но многие ждут снижения индекса ММВБ. И сидят в кэше.

Когда говорят, что держат деньги в кэше, зачастую имеются в виду именно ОФЗ. Как максимально ликвидный инструмент, он хорош для того, чтобы держать в нём деньги в ожидании покупок, которые инвестор сочтёт выгодными. Неизвестно, сколько может продлиться ожидание, а получать доходность хочется. Для этого обычно используют короткие выпуски.

Но в нашем случае ситуация выглядит по иному.

✔️Время покупать длинные выпуски ОФЗ. Здесь вполне себе можно заработать на теле облигации. Или зафиксировать неплохую доходность на более длительный срок.

Авто-репост. Читать в блоге >>> Минфин занял в длинную, но не много.

Минфин занял в длинную, но не много.

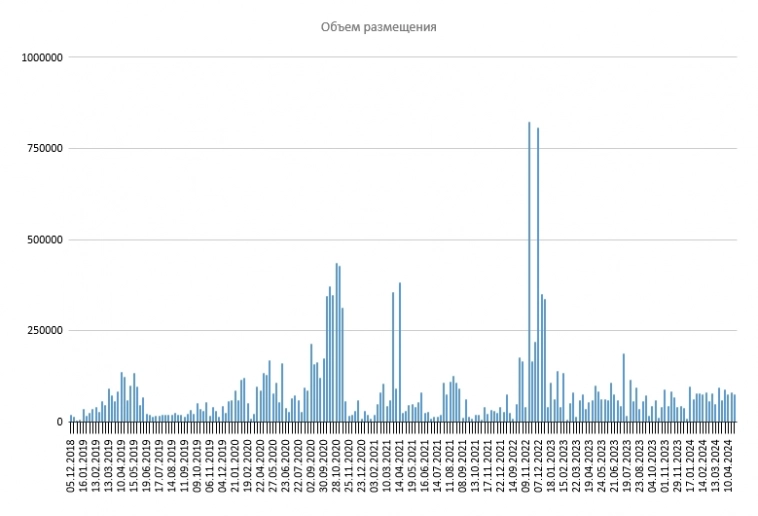

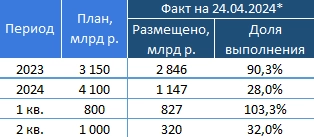

Сегодня Минфин наконец-то занял через выпуск «от 10 лет». Состоялся только один аукцион по размещению ОФЗ-ПД 26243 $SU26243RMFS4, заняли относительно не много 63,534 млрд руб. (рис 1)

Минфин явно не спешит с займами. За апрель занял только 232 млрд, при плане на II квартал в 1 трлн руб. (рис 2). Т.е. либо за Май и Июнь будет по 383 млрд (т.е. объём займов будет на 65% больше апреля), либо часть квартального плана перенесут на III квартал. При этом «до 10 лет» уже заняли больше половину квартального плана. А «от 10 лет» менее 10% от плана. Дальней конец кривой давить займы будут сильней.

Авто-репост. Читать в блоге >>> Размещение ОФЗ

Размещение ОФЗ

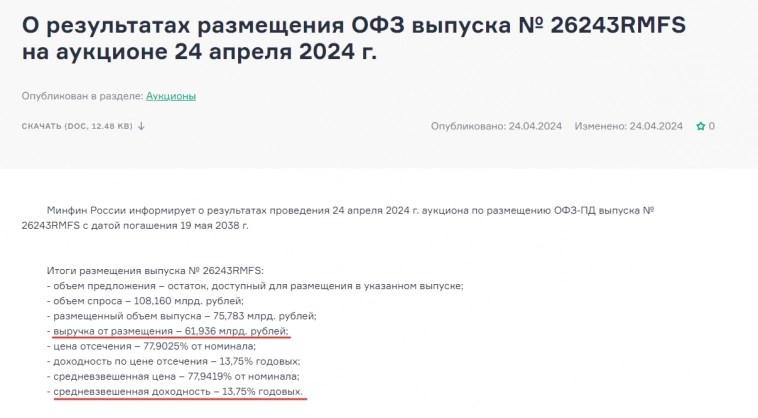

Очередное размещение от Минфина. Предложен всего один выпуск — ОФЗ-ПД серии 26243 в объеме остатков, доступных для размещения в указанном выпуске.

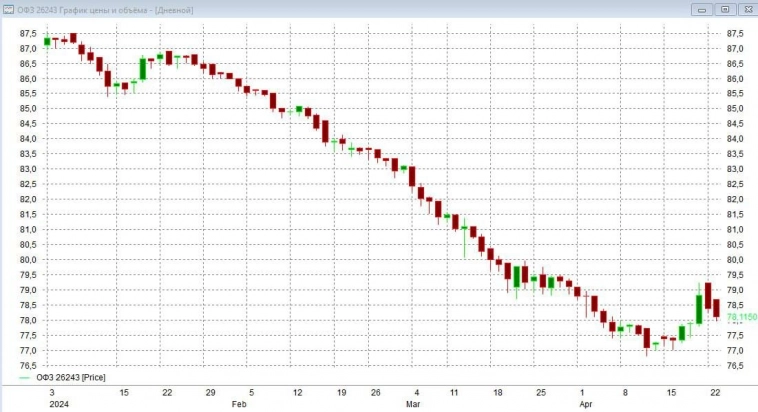

ОФЗ 26243 с погашением 19 мая 2038 года, купон 9,8% годовых

Итоги:

ОФЗ 26243

Спрос составил 108,160 млрд рублей по номиналу. Итоговая доходность 13,75%. Разместили 75,783 млрд рублей по номиналу

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26243 с погашением 19 мая 2038 года составила 77,9419% от номинала, что соответствует доходности 13,75% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 75,783 млрд. рублей по номиналу при спросе 108,160 млрд. рублей по номиналу. Выручка от аукциона составила 61,936 млрд. рублей.

Цена отсечения была установлена на уровне 77,9025% от номинала, что соответствует доходности 13,75% годовых.

Объем размещения

Премия при размещении

Авто-репост. Читать в блоге >>> Итоги аукциона Минфина РФ по размещению ОФЗ 24.04.2024

Итоги аукциона Минфина РФ по размещению ОФЗ 24.04.2024Минфин РФ 24.04.2024 провел аукцион по размещению ОФЗ-ПД серии 26243 с погашением 19.05.2038.

ОФЗ-26243

- Предложение: свободный остаток (115,0 млрд руб.)

- Спрос: 108,2 млрд руб.

- Размещено: 75,8 млрд руб.

- Средневзвешенная цена: 77,94%

- Средневзвешенная доходность: 13,75%

- Премия к открытию дня: 5 б. п.

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.*

Авто-репост. Читать в блоге >>>

Минфин разместил ОФЗ-ПД 26243 в объеме 75,78 млрд руб при спросе 108,1 млрд руб, средневзвешенная доходность – 13,75% годовых

Минфин разместил ОФЗ-ПД 26243 в объеме 75,78 млрд руб при спросе 108,1 млрд руб, средневзвешенная доходность – 13,75% годовыхМинфин России информирует о результатах проведения 24 апреля 2024 г. аукциона по размещению ОФЗ-ПД выпуска № 26243RMFS с датой погашения 19 мая 2038 г.

Итоги размещения выпуска № 26243RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 108,160 млрд. рублей;

— размещенный объем выпуска – 75,783 млрд. рублей;

— выручка от размещения – 61,936 млрд. рублей;

— цена отсечения – 77,9025% от номинала;

— доходность по цене отсечения – 13,75% годовых;

— средневзвешенная цена – 77,9419% от номинала;

— средневзвешенная доходность – 13,75% годовых.

minfin.gov.ru/ru/document?id_4=307041-o_rezultatakh_razmeshcheniya_ofz_vypuska__26243rmfs_na_auktsione_24_aprelya_2024_g.

Авто-репост. Читать в блоге >>>

Еще момент дальних ОФЗ

Еще момент дальних ОФЗМой депозит сегодня упал почти на 3%, канеш плечи усугубили, но и многие бумаги сели сильно.

А ОФЗ — почти стоит на месте, с момента покупки все еще зеленое. Рынок за это время каплю присел. Если присядет сильно — скорей всего ОФЗ этого НЕ сделают, и очень вероятно что я часть переложу.

И… Они да могут расти на падающем рынке, так не раз бывало.

Например, рынок вернулся на уровень закрытия марта 2022 лишь через год(кстати мне тут недавно писали про везение с плечами на росте, ну ну, у меня за то время были иксы, простите хвастовство, прост наглядно очень) — а ОФЗ 26238 потом росла еще три месяца. После чего год рынок рос, а она падала. Такая вод «корреляция».

А еще — высокая ставка в какой-то момент может привести к торможению экономики, и в общем для торможения инфляции это даже цель. Последнее может плохо влиять на рынок. Но неизбежно приведет к падению ставки, которое по сути определяется ростом стоимости тела дальних облиг.

В общем диверсификация весьма достойная. Хотя бесспорно хватает сценариев где рушится ВСЕ. Например если словим еще крутой задерг ставки)

Авто-репост. Читать в блоге >>> Ключевая ставка останется 16% — и точка

Ключевая ставка останется 16% — и точкаВ пятницу 26 апреля будет очередное заседание ЦБ по ключевой ставке, на котором её оставят без изменений с вероятностью выше 90%. Конечно, бизнесу тяжеловато развиваться в таких условиях, население тоже в печали, ставки по ипотекам конские, да и в целом кредиты дорогие. Это, конечно, не мешает людям их брать.

Ключевая ставка — это процент, под который Центральный банк Российской Федерации кредитует коммерческие банки, а также принимает у них денежные средства на хранение. Но она важна не только банкам, но и инвесторам, и бизнесу, и населению в целом. В том числе и мне, и подписчикам моего телеграм-канала про инвестиции.

Длинные ОФЗ между 13% и 14%

Доходности по длинным ОФЗ вплотную подбирались к 14%, но слегка откатились. Это не означает, что не удастся дойти до 14%. Минфин давит аукционами, будет их продолжать и далее. Казна требует денег. Рынок не готов давать их под 12–13%, когда ставка 16%, хотя оптимизм постепенно растворяется.

Авто-репост. Читать в блоге >>> Минфин будет наполнять долговой рынок, только классикой, доля флоатеров в портфеле регулятора — 50%, а это риск для бюджета

Минфин будет наполнять долговой рынок, только классикой, доля флоатеров в портфеле регулятора — 50%, а это риск для бюджета

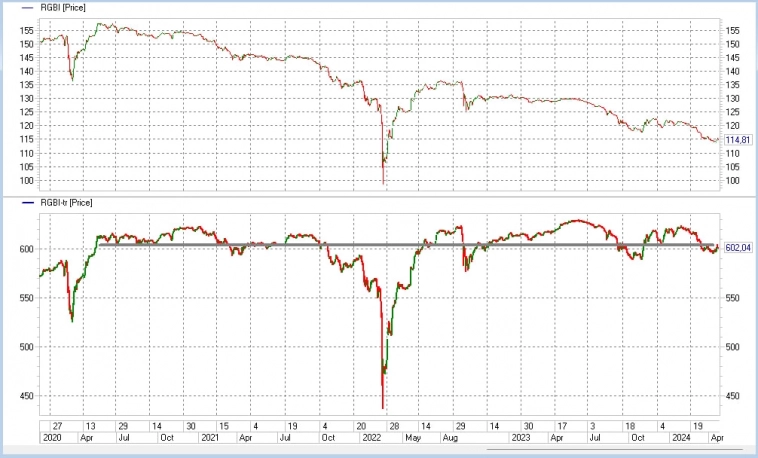

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI в последние дни волатилен, поднимался выше 115 п., но всё же не выдержал натиска и сейчас находится на 114,6 п. Доходность бумаг продолжает оставаться привлекательной для консервативных инвесторов, особенно если рассматривать классические выпуски +10 лет. Такая «щедрость» от регулятора связана с некоторыми факторами в экономике:

🔔 Если изначально аналитики рассказывали нам о том, что смягчение ДКП произойдёт под конец II кв., то сейчас риторика изменилась и снижение ставки прогнозируют во II п. 2024 г (август-сентябрь).

🔔 По последним данным Росстата за период с 9 по 15 апреля ИПЦ вырос на 0,12% (прошлые недели — 0,16%, 0,10%), с начала апреля — 0,29%, с начала года — 2,25% (годовая — 7,8%, цель регулятора 4-4,5%). Недельные данные выводят нас на 6% saar, а это не есть хорошо, как вы понимаете темпы прошлого года были превышены (в апреле 2023 г. недельные данные составили — 0,04%, месячный же пересчёт регулятором — 0,39%). На ключевую ставку может повлиять: рост цен на бытовые услуги, курс ₽, и ценовой диапазон на нефтепродукты (ошеломляющий рост цен за неделю на бензин 0,26%, на дизтопливо 0,16%).

Авто-репост. Читать в блоге >>>

Восстановление в долгосрочных ОФЗ подошло к концу?

Восстановление в долгосрочных ОФЗ подошло к концу?

Первый в 2024 году недельный рост котировок на долгосрочные ОФЗ на прошлой неделе оборвался после сообщения о том, что Минфин планирует 24.04.2024 разместить выпуск ОФЗ 26243 с погашением в 2038 году.

Продолжится ли рост после аукциона?

Годовая инфляция в апреле ускоряется третий месяц подряд (по итогам февраля с 7,44% до 7,69%, в марте – до 7,72%, на 15 апреля – до 7,82%). Это означает, что ЦБ сохранит ставку на ближайшем заседании в эту пятницу, более того, может предупредить о возможности её повышении на следующем заседании 7 июня 2024 года.

Учитывая эффект базы замедление годовой инфляции возможно не раньше осени, что в лучшем случае в 2024 году позволит Банку России снизить ставку лишь до 14%.

Банки, выступающие основными покупателями долгосрочных ОФЗ, несут потери на стоимости фондирования. В лучшем случае, если стоимость фондирования к концу года сократится до 14% годовых, ежедневное начисление процентов по ставке 14% соответствует эффективной доходности = 15% годовых.

Авто-репост. Читать в блоге >>>

24 апреля Минфин проведёт аукцион по размещению ОФЗ-ПД в объеме остатков, доступных для размещения в указанном выпуске

24 апреля Минфин проведёт аукцион по размещению ОФЗ-ПД в объеме остатков, доступных для размещения в указанном выпуске

Минфин России информирует о проведении 24 апреля 2024 года аукциона по размещению облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26243RMFS (дата погашения 19 мая 2038 года) в объеме остатков, доступных для размещения в указанном выпуске.

Объем удовлетворения заявок на аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукциона:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 26243RMFS;

— 14:00 — ввод цены отсечения для выпуска № 26243RMFS.

Заявки на аукцион могут подаваться через ПАО Московская Биржа и (или) АО СПВБ.

Расчеты по заключенным на аукционе сделкам будут проводиться на следующий рабочий день (Код расчетов B01).

Авто-репост. Читать в блоге >>>

Минфин России информирует о проведении 24 апреля 2024 года аукциона по размещению облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26243RMFS (дата погашения 19 мая 2038 года) в объеме остатков, доступных для размещения в указанном выпуске.

Минфин России информирует о проведении 24 апреля 2024 года аукциона по размещению облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26243RMFS (дата погашения 19 мая 2038 года) в объеме остатков, доступных для размещения в указанном выпуске.

minfin.gov.ru/ru/document?id_4=307027-o_provedenii_24_aprelya_2024_goda_auktsiona_po_razmeshcheniyu_ofz

Кривая доходности инвертирована уже на протяжении 21 месяца.

Кривая доходности инвертирована уже на протяжении 21 месяца.

Чем дольше кривая доходности остается инвертированной, тем сильнее последующий экономический спад — менее продолжительные инверсии приводят к более мягким спадам и медвежьим рынкам.

Теория предполагает, что инверсия постепенно ослабляет экономику, делая ее более уязвимой к внешним потрясениям, которые в конечном итоге вызывают рецессию.

x.com, headlines F.

______________

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Рыночные настроения и позиционирования: t.me/headlines_sentiment_bot

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

Авто-репост. Читать в блоге >>> Какие ОФЗ наиболее популярны...

Какие ОФЗ наиболее популярны...

По итогам нескольких рабочих сессий индекс ММВБ остановился на отметке 3478 пунктов.

✔️ У нас был шанс преодолеть 3500 пунктов, но пессимизм инвесторов, связанный со снижением котировок нефти не дал нам этого сделать.

✔️Продолжают поступать финансовые отчёты компаний за 2023 год, а так же рекомендуют и объявляют дивиденды.

✔️На этой неделе в центре внимания будут решение ЦБ по ставке, а также статистика розничных продаж, ВВП и уровень безработицы за март.

✔️В марте инфляция при пересчёте на год была немного выше цели Банка России (4%), при этом базовая инфляция осталась на повышенном уровне. Недавние данные по экономической активности и розничному кредитованию в России также оказались выше ожиданий.

✔️Многие эксперты считают, что регулятор может отложить первое снижение ключевой ставки до июля. При этом оно может составить лишь

50 б. п.

✔️Предполагается, что к концу года ключевая ставка снизится до 13%. Инфляция будет замедляться. В пользу этого говорит жесткая денежно-кредитная политика, ужесточение условий субсидируемой ипотеки и регуляторных требований для банков.

Авто-репост. Читать в блоге >>> Всплеск ОФЗ напоминает просто всплеск

Всплеск ОФЗ напоминает просто всплеск

Индекс цен и индекс полной доходности ОФЗ

Меняет ли последний рост котировок ОФЗ (и некоторое снижение их доходностей) нашу осторожную оценку этого рынка?Не меняет. Когда-то заместить денежную позицию в инвестиционных портфелях позицией в госбумагах – идея, которая факультативно с нами. Но не на сейчас.

Сейчас обратимся к паре индикаторов.

Во-первых, вся кривая доходности ОФЗ ниже ставки денежного рынка на 1-2% (денежный рынок – производная от ключевой ставки). Причем кривая ОФЗ – с инверсией. На графике приведены ОФЗ со сроками погашения от 0,5 до 15 лет. Наименьшие доходности у 10 и 15-летней бумаг. Т.е. при покупке ОФЗ мы выиграем только в случае не просто, а заметного снижения ключевой ставки. Снижения с 16% до 13% и ниже. Тогда будет плюс от роста тела относительно длинных бумаг. Иначе госбумаги уступают депозиту или денежному рынку.

Авто-репост. Читать в блоге >>> Заградительная ключевая ставка? — Не, не слышали.

Заградительная ключевая ставка? — Не, не слышали.В марте кредитование ускорилось во всех сегментах. Сейчас [при ключевой ставке 16%] кредитование не просто растёт, оно ставит рекорды

Свежие данные ЦБ показывают ускорение кредитования.

— В корпоративном секторе рост кредитования +1,8% за март, после +0,6% в феврале.

— Рост ипотеки составил +1,2% за март после, +0,8% в феврале.

— Потребительское кредитование ускорилось до ~2,0% в марте, с 0,9% в феврале (предварительные данные)Высокая ставка позволяет отчасти сдерживать спрос. Так как средства населения на вкладах тоже растут, достигнув 47 трлн руб. (+0,9 трлн руб. +1,9% за месяц)

При таких данных ЦБ снижать ставку будет тяжело.

А вот банкам, на растущих депозитах и растущем кредитовании показывать хорошие результаты будет легко

Хоть индекс RGBI (Индекс государственных облигаций РФ) и пытается оттолкнуться от дна на ожиданиях скорого снижения ставки, ЦБ на заседании 26 апреля может инвесторов в ОФЗ не обрадовать.

Автор уже почти месяц ждёт, когда Минфин начнёт занимать в длинную, чтобы купить очередной выпуск ОФЗ, но Минфин пока не спешит покупать облигации длинней 10 лет.

Авто-репост. Читать в блоге >>> Смена тактики Минфина и причем тут Бразилия.

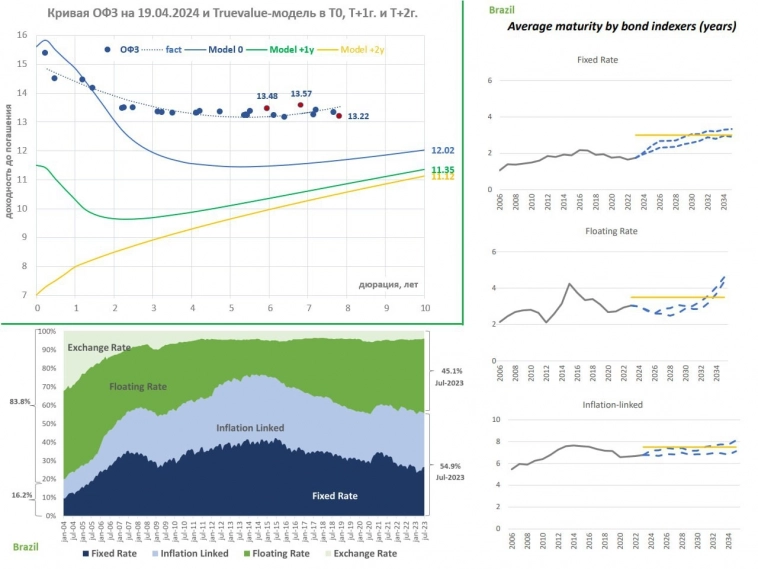

Смена тактики Минфина и причем тут Бразилия.

Три аукциона подряд Минфин размещает ОФЗ не «по плану», то есть только сроком до 10 лет. Популярная на размещении ОФЗ 26244 погашается уже раньше — в марте 2034. План на II кв. 2024 был разместить ОФЗ на 1 трлн руб., из которых 70% в ОФЗ с погашением от 10 лет и 30% в ОФЗ с погашением до 10 лет.

На последнем аукционе опять новый максимум доходности 13,8% годовых в ОФЗ 26244. Но рынок ждал размещения более длинной ОФЗ 26243 (2038) и уронил её почти до 14% годовых на вторичных торгах. Смена тактики Минфина смешала карты банкам. Они привыкли продавливать цены на вторичном рынке и покупать в разы больше на первичном.

Как итог, в ОФЗ случилось мини-ралли с отскоком доходности от 14% ниже 13,5% почти по всей кривой. Ралли может продолжиться, если Минфин перестанет размещать то, что рынок не готов покупать.

А теперь предыстория...

В далеком 2015 писал Письмо министру финансов, предлагал решения по дефициту бюджета и способам его финансирования, в том числе по выпуску коротких ОФЗ или флоатеров. Со мной тогда многие спорили, поддерживая консерватизм Минфина. Отдельно надо будет подвести итог и написать новое письмо. Потому что вопросы остались те же…

Авто-репост. Читать в блоге >>>

ОФЗ

Тема для обсуждения ОФЗ — облигаций федерального займа. Выпуски, доходность, ликвидность.Раздел про ОФЗ на сайте эмитента Министерства финансов РФ: календарь размещений, информация об итогах размещений.

Котировки ОФЗ и кривые доходности на Смартлабе.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций