Блог им. Rich_and_Happy

Триллион Минфина, разгоняющаяся инфляция и инструкция для Паниковского.

- 04 декабря 2024, 20:27

- |

Коротко:

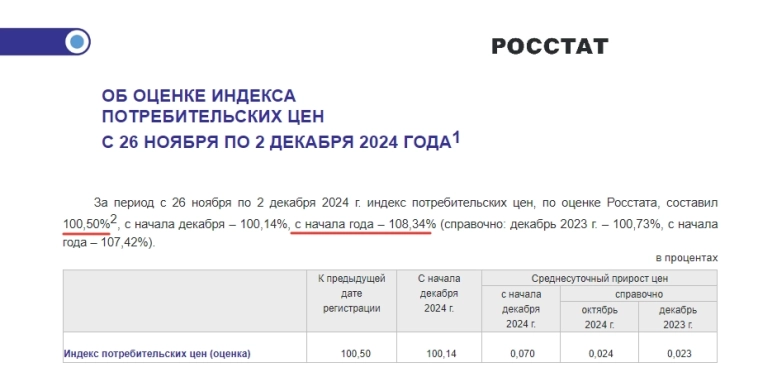

Минфин легко и не принуждённо занимает 1 трлн руб. на аукционах предлагая интересный флоатер. Премия в ОФЗ с фиксированными купонами растёт и расти продолжит. Росстат показывает нам страшное в недельной инфляции, она составила 0,5% (рост после и так высокой инфляции). Повышение ключевой ставки до 23-24% всё также ждём. Рабочие варианты облигаций не меняются.

Подробно:

Сегодня произошло интересное, мы уже привыкли, что Минфин регулярно ставит рекорды, рекорды доходности размещения новых ОФЗ, антирекорды по минимальному размещению, отменам аукционов и т.п.

Сегодня Минфин поставил рекорд по размещению ОФЗ за раз в 1,03 трлн руб.

Предыдущий рекорд был в 823 млрд руб. в Ноябре 2022, ставка правда тогда была 7,5%, а сейчас 21% и новый хайк нас ждёт в Декабре.

Причина повышенного спроса (1,6 трлн руб. на двух аукционах) вовсе не в том что «банкам позвонили сверху» как многие думали будет, а в том, что Минфин предложил выпуск ОФЗ 29026 с новым подходом к подсчёту купона (рис 1).

Логика достаточно простая. На обычных флоатерах бралось среднее значение ставки за несколько месяцев, что не очень выгодно если ставка быстро растёт, Минфин пожелания банков (вспоминаем про политический вес) учёл и теперь купон будет считаться по срочной версии RUONIA для срока 3 (три) месяца на дату, предшествующую на семь календарных дней дате окончания соответствующего купонного периода. Т.е. даже резкое повышение ставки на горизонте 3-х месяцев менее интересным купон не сделает.

Сильно скептично был настроен на выполнения плана по заимствованиям последние месяцы, но сегодня Минфин занял половину от оставшегося плана на год (не путаем план на год и сумму поквартальных планов учитывающих недоборы за II и III квартал). Так что занять ещё столько же не проблема. Антон Германович, извиняюсь, был не прав, признаю.

Второй аукциона ОФЗ 26246 теряется в тени триллионного размещения. Можно отметить продолжающийся рост доходностей с 17,36% на прошлой неделе до → 17,49% в этот раз и рост доходностей продолжится, так как замедляться инфляция пока не планирует.

Так свежие данные (рис 2) по инфляции показывают нам 0,50% за неделю, после 0,36% и 0,37% двумя неделями ранее, что уже было очень высоко и так. Теперь это запредельно высоко. Годовая инфляция уже 8,34%, т.е. мы подошли к верхней границе прогноза ЦБ в 8,5% и его за оставшийся месяц точно превысим.

Вариант, что ЦБ надо повышать ставку до 23-24% как был, так и остался.

PS

Для тех кто будет в комментариях писать «А-А-А, всё пропало, экономика загибается и т.п.». нет. Возьмём недружественных нам S&P Global которые с завистью отмечает:

«российские производители зафиксировали более уверенное улучшение деятельности в ноябре. Общий рост был связан с увеличением объемов производства и новых заказов на фоне улучшения спроса».

На этом фоне и Росстат подсказывает, что инвестиции в РФ не просто растут последние годы, а растут рекордно.

Так что Паниковский, для вас инструкция самая простая: Не паниковать.

Хорошо себя зарекомендовавшая стратегия по облигациями остаётся всё также рабочей — это «короткие» (до года) выпуски, «золотые» и «валютные» (даже несмотря на возможное небольшое укрепление рубля), а если флоатеры то желательно, где купоны 4 и более раз в год.

#Облигации #ОФЗ #Инфляция

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» и «ОФЗ/Корпораты/Деньги». Написанное не является индивидуальной инвестиционной рекомендацией

теги блога Тимур Гайнетьянов

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- RGBI

- SPO

- акции

- база

- банки

- Белуга Групп

- бюджет

- бюджет РФ 2024

- бюджет РФ 2025

- ВДО

- вклады

- Владимир Путин

- ВТБ

- Газпромнефть

- девелоперы

- денежно-кредитная политика

- Депозиты

- дефицит бюджета

- дивиденды

- доллар рубль

- Дональд Трамп

- Европлан

- ЕС

- золото

- инвестирование

- инвестиции

- инвестиции в недвижимость

- инвестор

- Индекс МБ

- инфляционные ожидания

- инфляция

- инфляция в России

- иран

- итоги дня

- Итоги недели

- Китай

- Ключевая ставка ЦБ РФ

- курс

- ЛСР

- мать и дитя

- мем

- мемы

- Минфин

- мирные переговоры

- мобильный пост

- МосБиржа

- Московская Биржа

- мсфо

- недвижимость

- Нефть

- Новатэк

- обзор акций

- обзор рынка

- Облигации

- операционные результаты

- отчет цб

- отчеты МСФО

- отчёт

- офз

- ОФЗ с переменным купоном

- оффтоп

- Пик

- политсрач

- полюс

- полюс золото

- Портфель инвестора

- прогноз по акциям

- разбор

- Роснефть

- Россия

- рубль

- РФ

- рынок

- Рынок РФ

- самолет

- санкции

- санкции США

- сбер

- сбербанк

- СВО

- Северсталь

- Селигдар

- ставка

- сша

- тинькофф банк

- трейдинг

- Украина

- форекс

- Фосагро

- ФРС

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- Эталон

- юмор

Только как они НКД считать будут?

Видно, что чем больше срок, тем ниже срочная RUONIA. Ее расчет основан на прошлых значениях, ставка росла, усреднение дало такой результат.

Но она все равно лучше, чем последние флоатеры, потому что индекс капитализируется, а у них было простое начисление в течение всех трех месяцев.

Вот простое сравнение — однодневные облигации ВТБ. Вы можете каждый день инвестировать только капитал, оставляя проценты на отдельном счете — это аналог арифметически усредненной RUONIA. А можете полученные проценты каждый день реинвестировать — аналог геометрически усредненной RUONIA.

Считается, что именно последняя методика начисления НКД (с ежедневной капитализацией) должна давать теоретическую цену безрискового флоатера ровно номинал, что было показано еще в 80-х годах прошлого века. Минфин продает дешевле, так как длинные выпуски неликвидны и банки хотят премию.

да вы оптимист однако ))

-------------------------------------------------------------------------------------

Теперь понятно, почему узкоглазые сваливают.

«неконкурентоспособные», ага

бггг

С этим курсовым лядским цирком… Оно уже никому в мире и в йюх не сдалось вообще связываться ;0/

серьезно? :)) аффтар может тогда еще успокоит нас и скажет что наибулина все делает верно (хотя модель нихрена не работает и результат все хуже!) — потому что ей дали медальку в МВФ? :)

и про какие такие “что инвестиции в РФ не просто растут последние годы, а растут рекордно» :)) — про какие инвестиции идет речь? что это за бизнес-проекты что могут быть построены и прибыльны при кредитах по ставке 30%? что за бредятина??

Большая помойка должна быть только одна 🤣

Которому не нужны дивы от Газпрома.

И который занимает по ярду за один аукцион.

Может если захочет.

А вы все инфляция, инфляция…