Блог им. Rich_and_Happy |Когда можно покупать Газпром и почему дивиденды сейчас не важны.

- 05 мая 2024, 18:03

- |

А ведь совсем недавно (в конце прошлого года) был популярный тезис, что если взять и вычислить стоимости чистых активов, то Газпром $GAZP очень дешёвый, ведь только одна Газпром Нефть $SIBN практически была равна Газпрому по капитализации. При этом 95,7% Газпром Нефти принадлежит Газпрому.

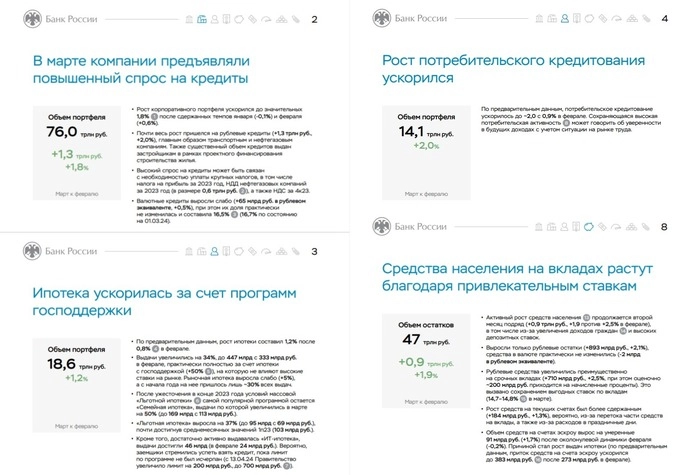

Тема была очень популярна, как минимум можно это косвенно оценить по объёму плечей которые были в Газпроме. Пример данные БКС за Октябрь, Ноябрь и Декабрь по самым активным покупкам с плечами (рис 1)

Тогда в рамках поста «Газпром дешёвый или Газпром нефть дорогая?» для подписчиков платного проекта на Бусти и Тинькофф расписал почему Газпром вовсе не дешёвый.

В новом посте разобрали:

— Почему дивиденды за прошлый год сейчас не важны.

— Когда можно будет покупать Газпром если очень хочется добавить его в портфель.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог им. Rich_and_Happy |Покупки через боль и «Хуже уже точно не будет»

- 04 мая 2024, 17:12

- |

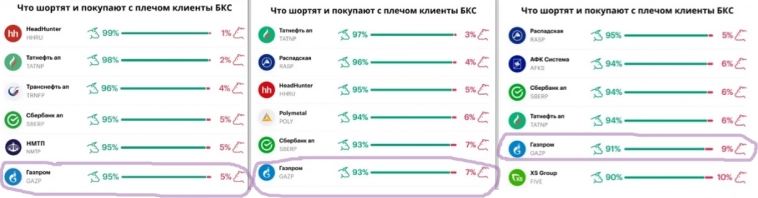

После отчёта по Газпрому $GAZP смотрю по веткам много комментариев из серии «ну это точно дно, дальше только рост» или «хуже уже не будет» и т.п. Это прямо совсем плохие аргументы для покупки.

( Читать дальше )

Блог им. Rich_and_Happy |Кого покупать ни дивидендном гэпе, а кого продавать до даты отсечки.

- 02 мая 2024, 19:16

- |

У автора дивидендная стратегия и долгосрочное инвестирование, поэтому ответ будет с учётом этой специфики.

Короткий ответ:

Хороший актив [а хороший, это где бизнес растёт и вы можете рассчитывать получить бОльшие дивиденды и в след году и далее] имеет смысл покупать всегда. И до див отсечки, так вы получите дивиденды сразу, а не через год и сможете их реинвестировать или потратить на себя. И на дивидендном гэпе, так как можно взять актив подешевле. Считайте, что вы сразу реинвестировали дивиденды заранее. Какие-нибудь индексные фонды (вроде Тинькофф Индекс МосБиржи $TMOS ) сделают это только после того как деньги придут на счёт.

Другие активы, такие, где вероятность, что в след году будут аналогичные дивиденды небольшая или их вообще не будет, то вопрос, зачем их в целом покупать? Поиграть в Волка с Уолл-стрит? — Если да, то надо выбрать правильные активы.

( Читать дальше )

Блог им. Rich_and_Happy |Вообще-то, в обесценивании денег не было ничего нового.

- 29 апреля 2024, 10:31

- |

«Вообще-то, в обесценивании денег не было ничего нового.

Процесс был постоянным и уравновешенным, зарплата, жалованье и цены поднимались в общем и целом в равной мере. Было немножко неудобно возиться с большими цифрами в быту при оплате, но не так уж и необычно.

Говорили только об «очередном повышении цен», не более.

А тут валюта будто взбесилась. Вскоре доллар стал стоить 20 000, подержался некоторое время на этой отметке, взобрался до 40 000, еще чуточку помедлил и поскакал вверх как по лестнице, перепрыгивая через десятки и сотни тысяч. Никто точно не знал, что случилось. Протирая глаза от изумления, мы следили за ростом курса, словно это был какой-то невиданный природный феномен. Доллар стал нашей ежедневной темой, а потом мы огляделись вокруг и осознали, что взлет курса доллара разрушил всю нашу повседневную жизнь.

Те, у кого были вклады в Сбербанке, ипотека или вложения в солидные кредитные организации, увидели, как все это исчезло в мгновение ока. Очень скоро не осталось ничего ни от грошей в сбербанках, ни от огромных состояний. Все растаяло. Многие переносили свои вклады из одного банка в другой, чтобы избежать краха. Очень скоро сделалось ясно: случилось нечто, уничтожившее все состояния и направившее мысли людей на куда более насущные проблемы.

( Читать дальше )

Блог им. Rich_and_Happy |Слабый отчёт ФосАгро за IV квартал

- 27 апреля 2024, 14:36

- |

Компания представила финансовую отчётность по МСФО по итогам года. Результаты за IV квартал оказались ожидаемо слабые.

За IV квартал:

— Выручка 111,4 млрд руб

— Скорректированная чистая прибыль -34% г/г до 21,2 млрд руб

— Свободный денежный поток отрицательный -10,78 млрд руб

Отрицательный денежный поток, как раз как результат введённых экспортных пошлин и «добровольных взносов». То о чём предупреждал чуть больше неделе назад в посте разборе производственных результатов "3 млн тонн взяли":

«При этом акции покупать бы сейчас не спешил. Надо подождать когда компания опубликует финансовые результаты по итогам года. <....>Там [возможно] будет всё не так радужно.»

А так как дивиденды выплачиваются из свободного денежного потока, то неприятные сюрпризы очень вероятны. Пока же СД просто отложил рассмотрение вопроса о дивидендах.

По итогам года (рис 1):

— Выручка уменьшилась на 22,7% до 440,3 млрд руб.

— Чистая прибыль уменьшилась на 53,4% до 86,14 млрд руб.

— Долги подросли +24% до 223,2 млрд руб. Соотношение чистого долга к EBITDA выросло с 0,7х до 1,2х.

( Читать дальше )

Блог им. Rich_and_Happy |🔮Держать Сбер дальше или продавать?

- 23 апреля 2024, 20:09

- |

На новостях о дивидендах спекулянты выходят из бумаг. За день примерно -2%.

Остались ещё технические моменты, так дивиденды должны утвердить акционеры 21 июня. Но учитывая, что Минфин заложил дивиденды Сбера в Бюджет, сомневаться в их утверждении не стоит. Тут вам не Газпром $GAZP с его переобувании в воздухе когда дело доходит до дивидендов.

Другой вопрос, если купил акции, допустим, год назад по 230 руб, то надо ли их продавать? Дивиденды ведь уже в цене, да и рост акций за год составил более 30%. А если покупал в 2022, то рост в три раза. Не все могут спокойно смотреть на иксы в портфеле без устойчивого желания быстрей продать.

Несмотря на то, что некоторые товарищи [любители желтых барных стульев] армагедонили и в конце прошлого года и продолжают армагедонить в этом году ожидая обвал доходов банковского сектора Автор считает, что Сбер остаётся интересным.

( Читать дальше )

Блог им. Rich_and_Happy |Заградительная ключевая ставка? — Не, не слышали.

- 22 апреля 2024, 20:50

- |

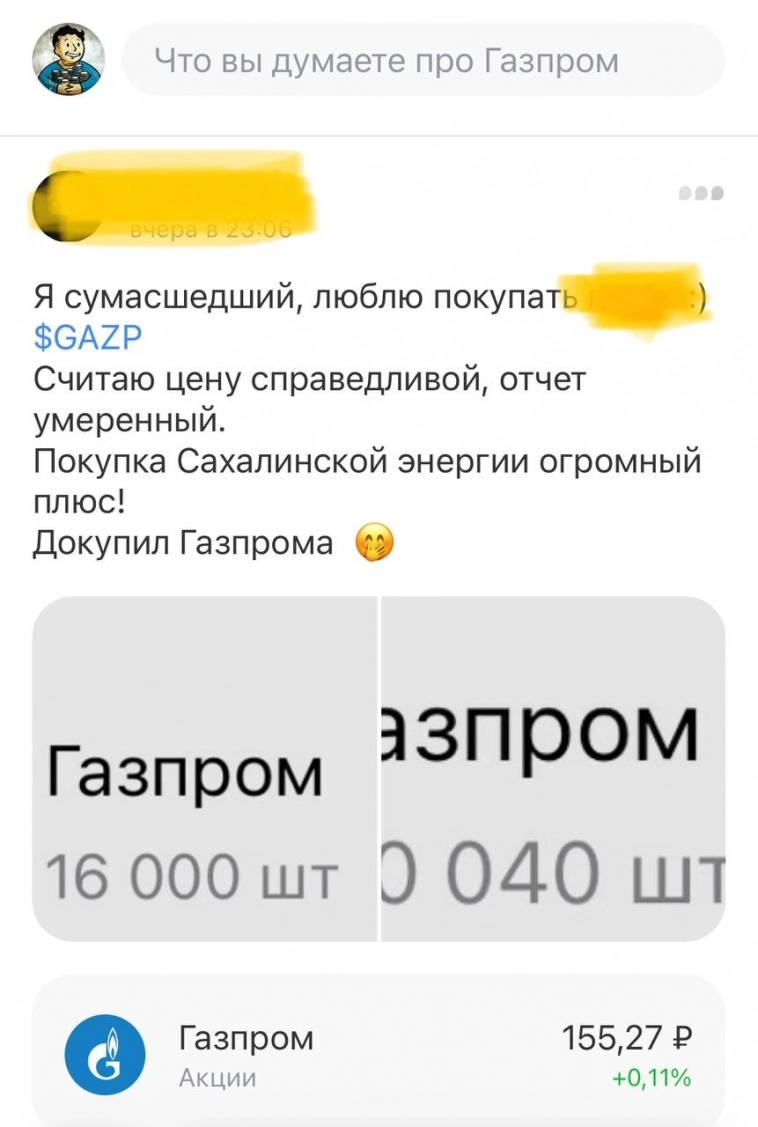

В марте кредитование ускорилось во всех сегментах. Сейчас [при ключевой ставке 16%] кредитование не просто растёт, оно ставит рекорды

Свежие данные ЦБ показывают ускорение кредитования.

— В корпоративном секторе рост кредитования +1,8% за март, после +0,6% в феврале.

— Рост ипотеки составил +1,2% за март после, +0,8% в феврале.

— Потребительское кредитование ускорилось до ~2,0% в марте, с 0,9% в феврале (предварительные данные)

Высокая ставка позволяет отчасти сдерживать спрос. Так как средства населения на вкладах тоже растут, достигнув 47 трлн руб. (+0,9 трлн руб. +1,9% за месяц)

При таких данных ЦБ снижать ставку будет тяжело.

А вот банкам, на растущих депозитах и растущем кредитовании показывать хорошие результаты будет легко

Хоть индекс RGBI (Индекс государственных облигаций РФ) и пытается оттолкнуться от дна на ожиданиях скорого снижения ставки, ЦБ на заседании 26 апреля может инвесторов в ОФЗ не обрадовать.

Автор уже почти месяц ждёт, когда Минфин начнёт занимать в длинную, чтобы купить очередной выпуск ОФЗ, но Минфин пока не спешит покупать облигации длинней 10 лет.

( Читать дальше )

Блог им. Rich_and_Happy |пятничный_мем про Селигдар

- 19 апреля 2024, 19:30

- |

С Пятницей и выходными коллеги инвесторы! 🥳🎉

Неделя была отличная! Нефть на высоком уровне, инфляция в РФ замедляется, курс рубля ожидаемо окреп, а RGBI — (Индекс государственных облигаций РФ) пытается расти. Жду ОФЗ повыше в ближайшее время, если ошибусь, то есть щедрые купоны 😉

Сегодня #пятничный_мем будет про Селигдар $SELG

Сначала компания ⅔ своих долгов занимают с привязкой к золоту. Т.е. растёт цена золота → растут долги. Растёт курс рубля $USDRUB → растут долги.

Потом выясняется, что проект освоения золоторудного месторождения Кючус окупится только при введении налоговых льгот. Считают в компании видимо как на картинке 😄

Из-за таких «расчётов» Селигдара не считаю его инвестиционно привлекательным на долгосрок. Отдаю предпочтение акциям Полюса $PLZL и немного ЮГК $UGLD

Но неделя то отличная! Погода правда под конец недели подкачала, автор в Санкт-Петербурге, тут снова зима 🥶

-

Не является индивидуальной инвестиционной рекомендацией

Блог им. Rich_and_Happy |3 млн тонн взяли 💪👏

- 18 апреля 2024, 20:26

- |

Сейчас котировки ФосАгро $PHOR мне чем-то напоминают курс рубля: уже чуть больше полугода в узком диапазоне, но рост как стоимости акций, так и дивидендов в перспективе неизбежен

Посмотрел квартальный отчёт ФосАгро

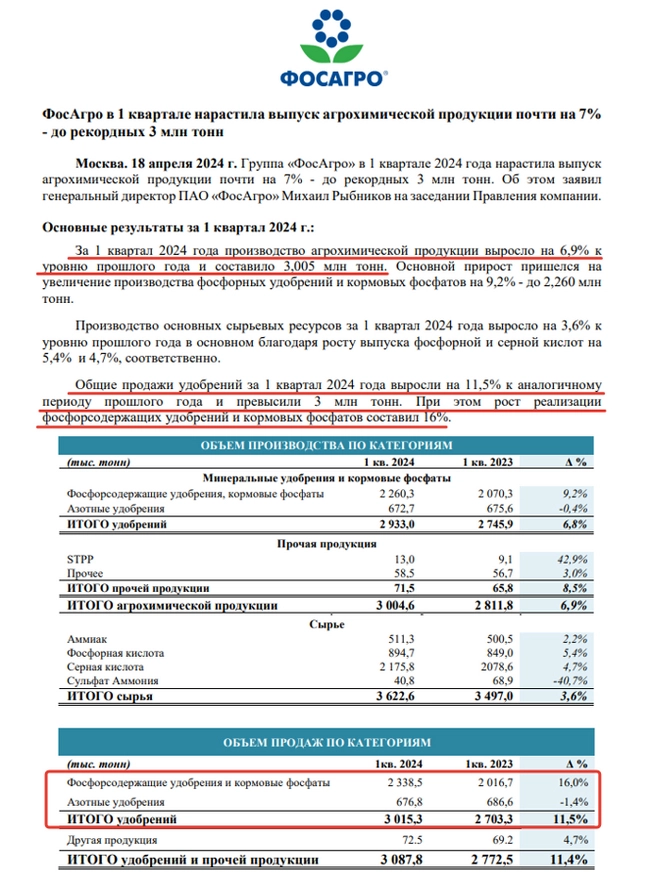

Основные моменты (рис 1):

— Впервые в истории компании квартальный выпуск агрохимической продукции составил более 3 млн тонн. С этим помог выход на проектную мощность Волховского производственного комплекса.

— Долгосрочная стратегия развития компании продолжает реализовываться. Стратегия заключается в постоянном расширение и модернизации производственных мощностей.

— 73 млрд руб на развитие в этом году (+14% год к году)

Т.е. операционные результаты отличные. Производство растёт. Сбыт растёт. Да, на капекс высокие расходы (CAPEX capital expenditure — капитальные расходы) в 73 млрд рублей, но без этого амбициозную стратегию роста не воплотить.

При этом акции покупать бы сейчас не спешил. Надо подождать когда компания опубликует финансовые результаты по итогам года. Появится ближайший месяц скорей всего. Там [возможно] будет всё не так радужно. Так как с 1 октября 2023 (IV квартал) были введены экспортные пошлины с привязкой к курсу рубля $USDRUB

( Читать дальше )

Блог им. Rich_and_Happy |🦆 Рубль по чуть-чуть слабеет. Получится спасти деньги в облигациях и фондах денежного рынка?

- 16 апреля 2024, 21:20

- |

Последние полгода курс рубля $USDUB был в узком диапазоне. Но последние несколько дней зашёл за 94 ₽/$ (впервые с октября 2023), что вызывает чувство тревоги у некоторых участников рынка.

Рубль ещё, скорей всего, окрепнет к концу месяца. Налоговые платежи в помощь. Но смущает, что всё ещё нет информации по решению о продлении действия указа об обязательной продаже валютной выручки экспортерами. Действие которого истекает в конце апреля.

Про сам указ и почему он был нужен (но не на долго) обсудили в начале месяца. Возможно ослабление рубля как предвестник того, что требования не будут пролонгированы или будут, но с послаблениями. В любом случае надо не забывать, что в РФ экспортоориентированная модель экономики, т.е. ослабление рубля, это не «если будет», а «когда будет» и «как сильно будет». Как следствие, надо свои заработанные деньги от обесценения защищать.

Легко доступные варианты на фондовом рынке:

• Облигации как инструмент.

Облигации подходят далеко не все.

— ОФЗ-ПД. Классические в рублях с постоянным купоном, такие как ОФЗ 26244 $SU26244RMFS2 не защитят от девальвации. Да, хороший купон смягчит падение, но не более. Так как будет обесцениваться сама покупательная способность рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс