Блог им. Rich_and_Happy |Заградительная ключевая ставка? — Не, не слышали.

- 22 апреля 2024, 20:50

- |

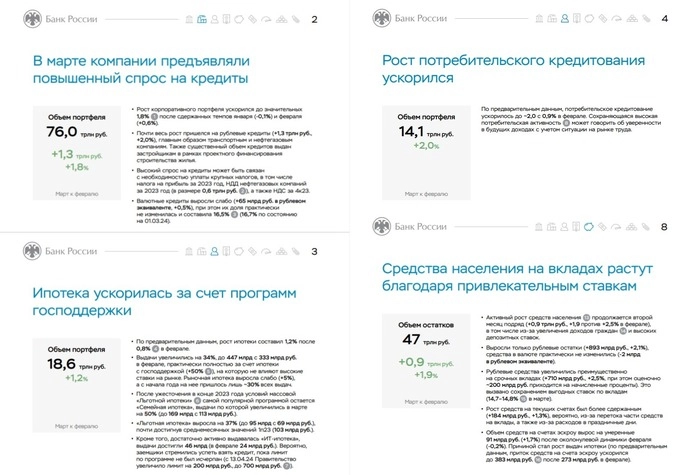

В марте кредитование ускорилось во всех сегментах. Сейчас [при ключевой ставке 16%] кредитование не просто растёт, оно ставит рекорды

Свежие данные ЦБ показывают ускорение кредитования.

— В корпоративном секторе рост кредитования +1,8% за март, после +0,6% в феврале.

— Рост ипотеки составил +1,2% за март после, +0,8% в феврале.

— Потребительское кредитование ускорилось до ~2,0% в марте, с 0,9% в феврале (предварительные данные)

Высокая ставка позволяет отчасти сдерживать спрос. Так как средства населения на вкладах тоже растут, достигнув 47 трлн руб. (+0,9 трлн руб. +1,9% за месяц)

При таких данных ЦБ снижать ставку будет тяжело.

А вот банкам, на растущих депозитах и растущем кредитовании показывать хорошие результаты будет легко

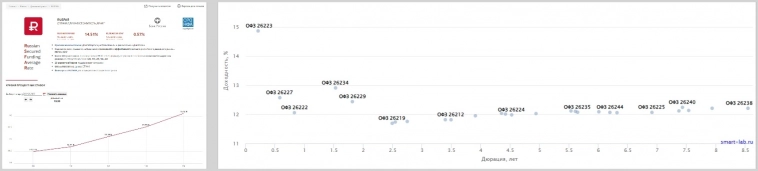

Хоть индекс RGBI (Индекс государственных облигаций РФ) и пытается оттолкнуться от дна на ожиданиях скорого снижения ставки, ЦБ на заседании 26 апреля может инвесторов в ОФЗ не обрадовать.

Автор уже почти месяц ждёт, когда Минфин начнёт занимать в длинную, чтобы купить очередной выпуск ОФЗ, но Минфин пока не спешит покупать облигации длинней 10 лет.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 17 )

Блог им. Rich_and_Happy |ЦБ представил ключевые показатели брокеров по итогам 2023 года.

- 13 марта 2024, 20:26

- |

Несколько интересных моментов и пару трендов на которые стоит обратить внимание чтобы оценить, куда пойдёт рынок дальше:

— «Несмотря на постепенное насыщение клиентской базы брокеров, темпы роста ускорились в конце года» (рис 1)

Темпы роста с которым приходят новые участники рынка остаются высокими, а значит: больше людей на рынке = больше денег на рынке.

( Читать дальше )

Блог им. Rich_and_Happy |Цели ДКП* будут достигнуты. Инфляционный импульс сбавляет обороты, но продукты продолжают дорожать.

- 22 января 2024, 20:43

- |

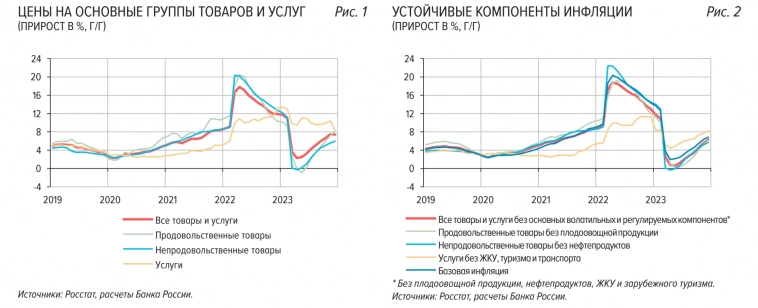

Свежий аналитический отчёт ЦБ хорошо показывает что инфляционный импульс выдыхается, но выдыхается не равномерно.

Так в Декабре цены выросли на 0,73% (в Ноябре – на 1,11%) Годовая инфляция немного снизилась до 7,42% (Ноябре было – 7,48%). На рисунке 1 хорошо видно, что замедление роста цен в первую очередь вызвано динамикой цен на услуги. Теряют скорость роста цен и непродовольственные товары, а вот продовольственные товары продолжают уверенный забег.

Ближайшие месяцы на помощь в борьбе с инфляцией придёт и окрепший рубль $USDRUB, приведу небольшой отрывок с платного проекта: «В сказку попали? Про извилистый путь курса рубля»:

«Окрепший с 100+ руб до менее 90 руб за доллар рубль — это сильный удар под дых для инфляционного давления. Локальный минимум был в ноябре, учитывая временной лаг в несколько месяцев эффект от этого начинает проявляться только сейчас и будет более ярко выражен в Феврале/Марте.»

( Читать дальше )

Блог им. Rich_and_Happy |Где точка равновесия экономического блока?

- 04 января 2024, 16:56

- |

Государство и бизнес не отделимы, если мы говорим про инвестирование. То так же важно прислушиваться что и как говорят ключевые игроки о государства, как и смотреть за показателями роста выручки и прибыли у конкретных компаний.

Мы уже разбирали, что в РФ экономический блок представлен тремя ведомствами: ЦБ, Минфином и Минэком. Так же разбирали какие у них есть задачи (тут и тут), кратко напомню:

• Минфин – это про сходимость бюджета. Увеличить доходы (к примеру поднять налоги или ослабить рубль), уменьшить расходы. Не допустить дефолта по обязательствам.

• Минэк – это про рост экономики, если совсем просто, то рост производства в штуках, а не просто рост выручки в рублях. Рост зарплат быстрей инфляции. Поддержать новые направления в экономике, субсидии туда, субсидии сюда.

• ЦБ РФ – за стабильность рубля (контроль инфляции). Не даёт Минфину сильно ослабить рубль $USDRUB, а Минэку «печатать» рубли на свои хотелки. Повышение ставки это как сепрпом по-ценному для Минэка. А крепкий рубль для Минфина.

( Читать дальше )

Блог им. Rich_and_Happy |В пятницу ЦБ примет решение по ключевой ставке. Наш ЦБ любит и может удивлять.

- 11 декабря 2023, 07:45

- |

Так трёхмесячная ставка RUSFSAR выше 16%. Что это за ставка и как получается мы разбирали в Сентябре в рамках большого блока посвящённому фондам денежного рынка. Эту ставку называют ещё «Справедливая стоимость денег» и фонды вроде ВИМ Ликвидность $LQDT ориентируются на неё по доходности.

Хотя доходности ОФЗ от одного года всего чуть большой 12%. Т.е. рынок закладывает, что ставку будут достаточно быстро снижать.

Т.е. сейчас рыночный консенсус: 16% и это будет максимум, а далее снижение.

Но не забываем наш ЦБ может и любит удивлять. К примеру в Октябре подняв сразу на 200 б.п. когда рынок так же ожидал повышения только 100 б.п. Так что раньше времени не расслабляемся.

За 1,5 месяца инфляция оказывала существенное давление периодически ускоряясь находясь в несколько раз выше таргета, немного укреплялся рубль $USDRUB, замедлилось кредитование по необеспеченным кредитам, замедлилось ипотечное кредитование, но всё ещё на рекордных уровнях. Потребительская и экономическая активность сбавляет обороты.

( Читать дальше )

Блог им. Rich_and_Happy |Рынок РФ заканчивает третью неделю ростом

- 28 октября 2022, 20:26

- |

ЦБ РФ сохранил ставку на уровне 7,5% годовых, так закончилась серия из шести подряд снижений ставки. Намёков о дальнейшей траектории денежно-кредитной политики особо не было, регулятор обозначил, что будет принимать дальнейшие решения по ситуации

Следующее заседание по ключевой ставке состоится 16 Декабря. Посмотрим какое будет решение, шансы на дальнейшее снижение ставки ещё хорошие. Инфляция за год замедляется, доходности ОФЗ растут, кредитные ставки банков перестали снижаться, доля одобренных заявок падать, а темпы роста кредитования стали замедляться.

Экономическая активность ухудшается с Сентября, что приведёт к спаду ВВП. Конечно тут большое значение оказала мобилизация, как макроэкономический фактор, но сегодня она закончилась и это хорошо поддержало рынок. Все кто сильно переживал, могут расслабиться, а те кто уехал могут начать возвращаться.

Ещё из интересного Эльвира Набиуллина заявила, что необходимо развивать не широкомасштабные, а адресные программы поддержки ипотеки. Т.е. скорей всего мы услышим скоро о новых программах, которые как обычно начнутся очень «адресно», но в итоге нужны будут, чтобы поддержать наших девелоперов Самолет $SMLT, ЛСР $LRG и ПИК $PIKK, которые сильно пострадали на мобилизации. Хотя заявления ЦБ, что они видят некоторые признаки перегрева рынка жилья настораживают

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс