Аренза-ПРО

Arenza. Как делать финтех в лизинге?

- 05 декабря 2023, 08:41

- |

Сегодня, 5 декабря, в 18:00 команда PRObonds в прямом эфире встретится с основателем и генеральным директором лизинговой компании АРЕНЗА-ПРО Олегом Сеньковым и руководителем блока по работе с банками и инвесторами Дмитрием Будняевым

Поднимем актуальные темы:

— Какие инновации возможны в лизинге?

— Как работать с сегментом оборудования?

— Что лучше: крупные или небольшие сделки?

Поговорим о бизнесе и ответим на вопросы инвесторов в прямом эфире по ссылке:

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- комментировать

- 1.1К

- Комментарии ( 0 )

Главное на рынке облигаций на 24.11.2023

- 24 ноября 2023, 11:48

- |

- Московская биржа зарегистрировала трехлетние облигации «Ист Лоджистикал Системс» серии БО-01-001P. Регистрационный номер — 4B02-01-00118-L-001P. Бумаги включены в Третий уровень котировального списка. Параметры займа пока не раскрываются.

- Московская биржа зарегистрировала выпуск облигаций «Племзавода «Пушкинское» серии 001P-02. Регистрационный номер — 4B02-02-00629-R-001P. Бумаги включены в Третий уровень котировального списка. Параметры займа пока не раскрываются. Кредитный рейтинг эмитента — ВВB-|ru| со стабильным прогнозом от НРА.

- Московская биржа зарегистрировала трехлетние облигации «Аэрофьюэлза» серии 002Р-02. Регистрационный номер — 4B02-02-29449-H-002P. Бумаги включены в Третий уровень котировального списка. 28 ноября компания планирует провести сбор заявок инвесторов на выпуск серии 002Р-02 объемом не менее 1 млрд рублей. Ориентир ставки купона — 15,7–16,2% годовых. Купоны ежеквартальные. По выпуску предусмотрена амортизация. Организаторы — БКС КИБ, Газпромбанк, ИФК «Солид». Кредитный рейтинг эмитента — ruВВB+ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

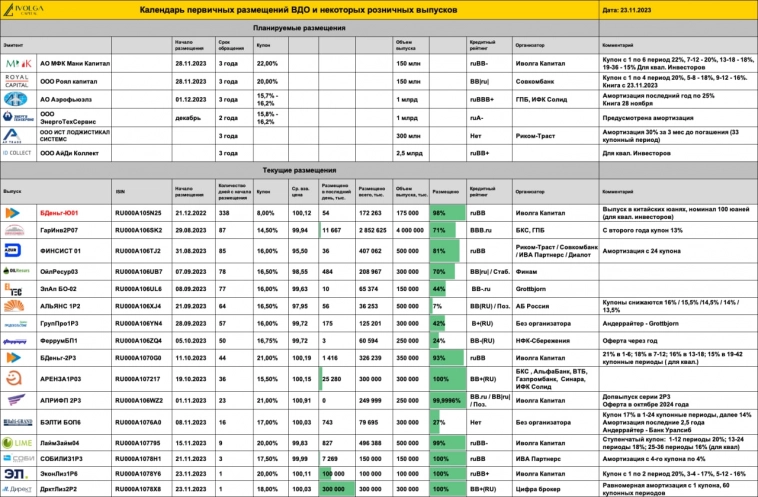

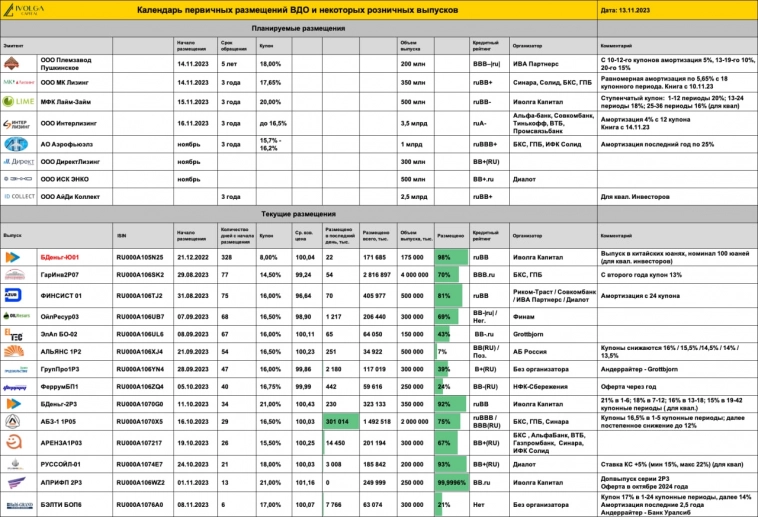

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 24 ноября 2023, 09:58

- |

- На 28 ноября планируется размещение 2-го выпуска облигаций МФК Мани Капитал (для квал. инвесторов, ruBB-, 22% годовых в 1-6 купонные периоды; 20% в 7-12; 18% в 13-18; 15% в 19-36)

- МФК Лайм-Займ 04 (для квал.инвесторов, ruBB-, 500 млн руб., 1-12 купонные периоды — 20%; 13-24 купонные периоды — 18%; 25-36 купонные периоды — 16% годовых) размещен на 99%

- МФК Быстроденьги 002P-03 (для квал. инвесторов, ruBB, 350 млн руб., 1-6 купон 21% / 7-12 18% / 13-18 16% / 19-42 15%) размещен на 92%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал. инвесторов) размещен на 98%

- Допвыпуск облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых) размещен на 99%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

( Читать дальше )

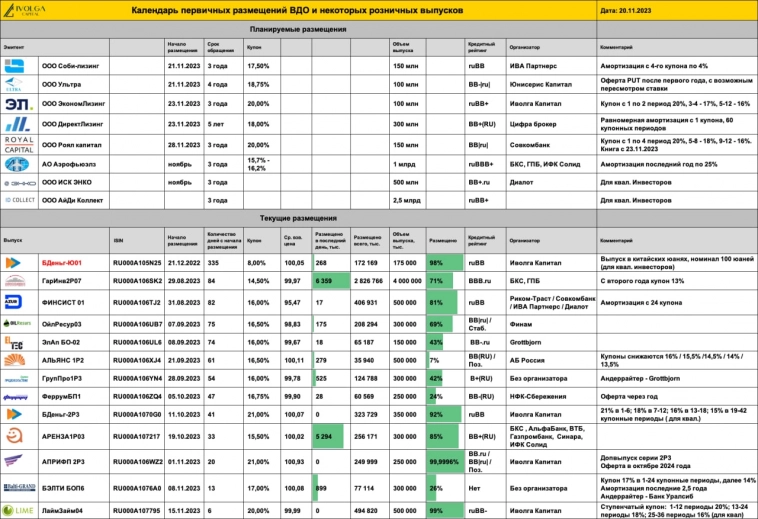

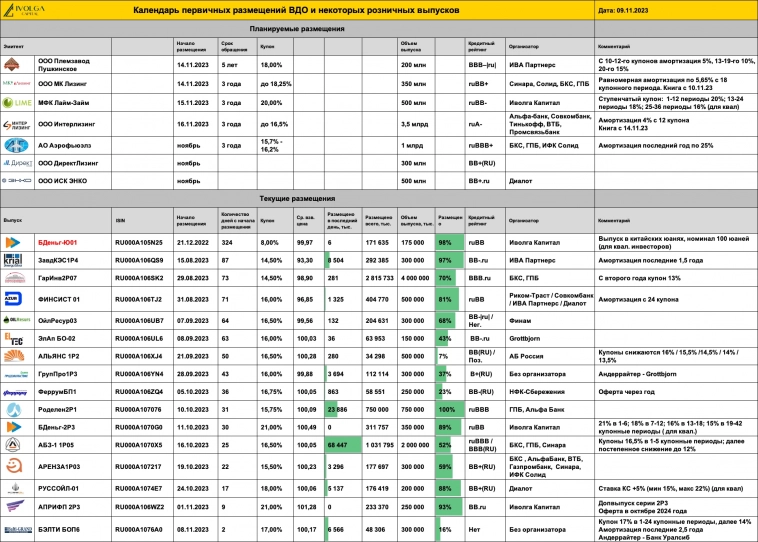

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 21 ноября 2023, 09:42

- |

- На 23 ноября запланировано размещение нового выпуска облигаций ЭкономЛизинг (ruBB+, 100 млн руб., 20% годовых в 1-2 купонные периоды, 17% годовых в 3-4 купонные периоды, 16% годовых в 5-12 купонные периоды)

- МФК Лайм-Займ 04 (для квал.инвесторов, ruBB-, 500 млн руб., 1-12 купонные периоды — 20%; 13-24 купонные периоды — 18%; 25-36 купонные периоды — 16% годовых) размещен на 99%

- МФК Быстроденьги 002P-03 (для квал. инвесторов, ruBB, 350 млн руб., 1-6 купон 21% / 7-12 18% / 13-18 16% / 19-42 15%) размещен на 92%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал. инвесторов) размещен на 98%

- Допвыпуск облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых) размещен на 99%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

( Читать дальше )

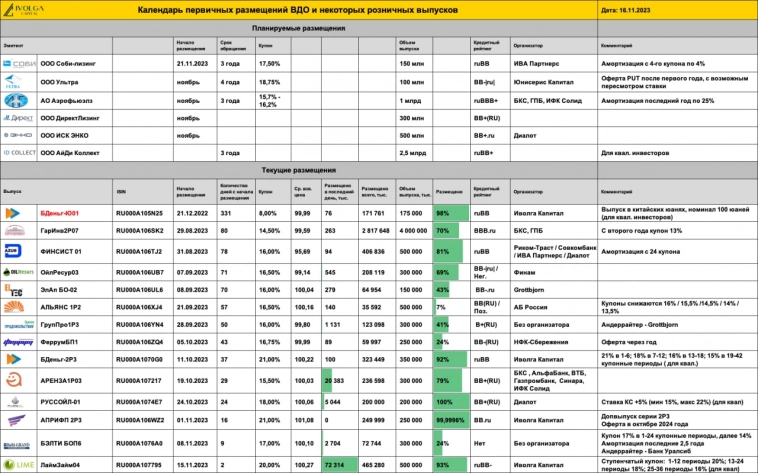

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 17 ноября 2023, 09:36

- |

- Новый выпуск МФК Лайм-Займ 04 (для квал.инвесторов, ruBB-, 500 млн руб., 1-12 купонные периоды — 20%; 13-24 купонные периоды — 18%; 25-36 купонные периоды — 16% годовых) размещен на 93%

- МФК Быстроденьги 002P-03 (для квал. инвесторов, ruBB, 350 млн руб., 1-6 купон 21% / 7-12 18% / 13-18 16% / 19-42 15%) размещен на 92%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал. инвесторов) размещен на 98%

- Допвыпуск облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых) размещен на 99%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

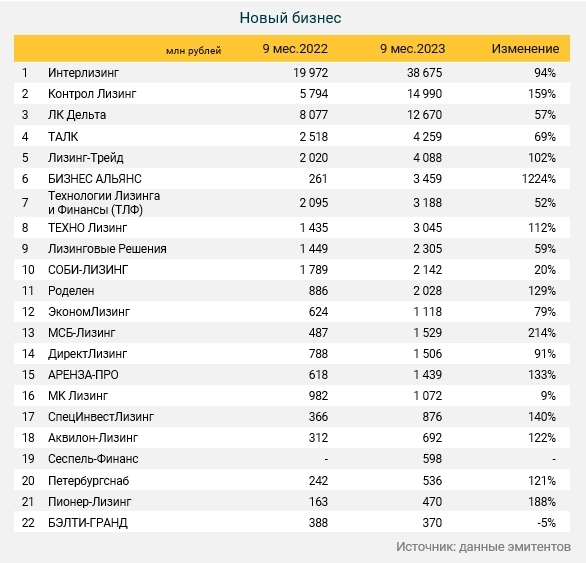

Обзор лизинговых компаний - эмитентов облигаций (не только ВДО) по итогам 9 месяцев 2023 года

- 16 ноября 2023, 17:18

- |

Команда ИК Иволга Капитал подготовила полноценный обзор по рынку лизинга, проанализировав отчетности публичных компаний-эмитентов облигаций по итогам 3 квартала 2023 года:

- Практически все компании из выборки показали значительный рост нового бизнеса за 9 месяцев 2023 года в сравнении с аналогичным периодом 2022 года.

- По структуре портфеля и нового бизнеса почти все компании остаются универсальными, специализируясь, в основном, на оборудовании и спецтехнике.

( Читать дальше )

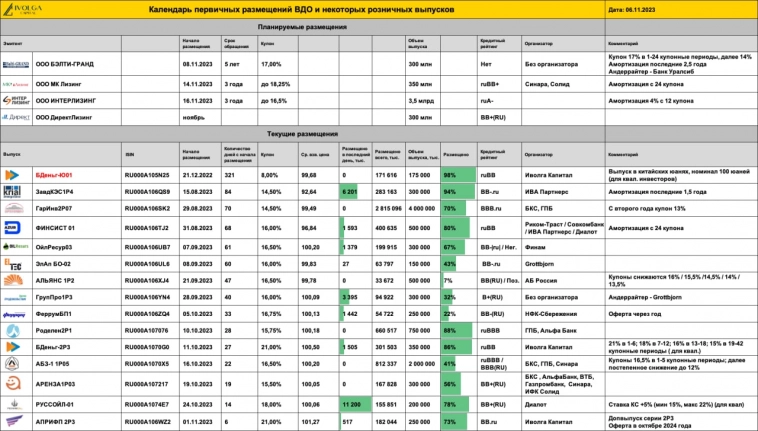

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 14 ноября 2023, 09:45

- |

- Завтра, 15 ноября, стартует размещение облигационного выпуска МФК Лайм-Займ серии 001Р-03 (для квал.инвесторов, ruBB-, 500 млн руб., 1-12 купонные периоды — 20%; 13-24 купонные периоды — 18%; 25-36 купонные периоды — 16% годовых)

- МФК Быстроденьги 002P-03 (для квал. инвесторов, ruBB, 350 млн руб., 1-6 купон 21% / 7-12 18% / 13-18 16% / 19-42 15%) размещен на 92%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал. инвесторов) размещен на 98%

- Допвыпуск облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых) размещен на 99%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

( Читать дальше )

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 10 ноября 2023, 09:54

- |

- На 15 ноября намечено размещение облигационного выпуска МФК Лайм-Займ серии 001Р-03 (для квал.инвесторов, ruBB-, 500 млн руб., 1-12 купонные периоды — 20%; 13-24 купонные периоды — 18%; 25-36 купонные периоды — 16% годовых)

- МФК Быстроденьги 002P-03 (для квал. инвесторов, ruBB, 350 млн руб., 1-6 купон 21% / 7-12 18% / 13-18 16% / 19-42 15%) размещен на 89%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал. инвесторов) размещен на 98%

- Допвыпуск облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых) размещен на 93%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 07 ноября 2023, 09:35

- |

- МФК Быстроденьги 002P-03 (для квал. инвесторов, ruBB, 350 млн руб., 1-6 купон 21% / 7-12 18% / 13-18 16% / 19-42 15%) размещен на 86%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал. инвесторов) размещен на 98%

- Допвыпуск облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых) размещен на 73%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 03 ноября 2023, 09:56

- |

- МФК Быстроденьги 002P-03 (для квал.инвесторов, ruBB, 250 млн руб., 21%- 1-6 купон / 18% — 7-12 / 16% — 13-18 / 15% — 19-42) размещен на 99,9%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал.инвесторов) размещен на 98%

- Допвыпуск облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых) размещен на 52%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал