Избранное трейдера Iron_69

Как научиться торговать на бирже?

- 09 июля 2021, 14:45

- |

Мои предложения:

1. Начать с минимального счета, что бы было не страшно. Норм, на 2-3 месячную зп.

2. Посчитать какую сумму в день, готовы потерять. Это та сумма, о потери которой вы не будете говорить и переживать. Если потери будут больше, будет психологически тяжело переживать потери, это скажется на решениях.

3. Покупать что-либо с учетом пункта 2. т.е посчитать на сколько актив изменяется за день, и так строить позицию, что бы изменения не были больше размера потерь. Считать и брать позицию с учетом волатильности актива.

4. С учетом п.2 не покупать взаимосвязанные активы.

5. Не усредняться. Если принятое решение было не верным, надо его переиграть, и заново с чистой позиции заново начать. Обычно позиция давит на решение.

6. Дать прибыли течь. Фиксирование при достижении 10% дохода, и пересиживание убытков хорошо работает при бычьем рынке. При других, это обычно слив, с учетом усреднения.

( Читать дальше )

Как рубить бабло на бирже. Полная инструкция.

- 04 июля 2021, 17:35

- |

Как рубить бабло на бирже. Полная инструкция.

Сегодня наш коллега задал мне прямой вопрос.

https://smart-lab.ru/blog/706417.php#comment12720569

А есть инструкция, как заработать денег на рынке, чтоб потом их из банка в банк переводить, ну или снимать на хлебушек чего уж там)))

( Читать дальше )

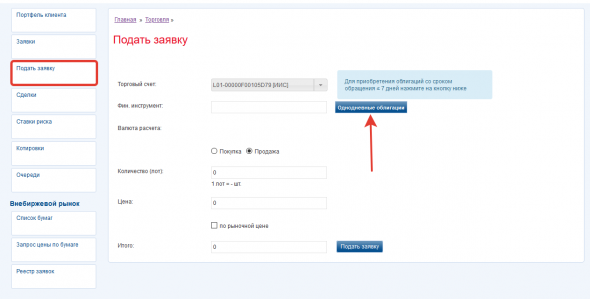

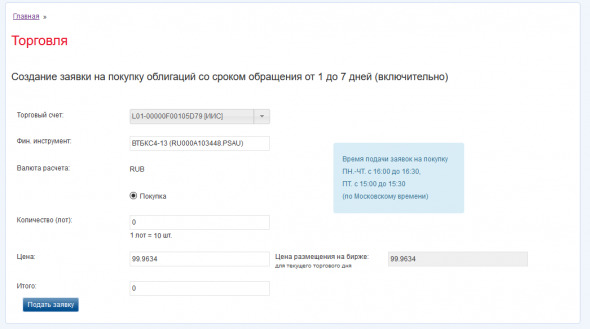

Однодневные облигации ВТБ

- 21 мая 2021, 22:02

- |

Благодаря @Дмитрий К узнал о них вот тут https://smart-lab.ru/blog/697841.php#comment12582602

Купить их можно в личном кабинете на lk.olb.ru

Продаются они с дисконтом, лотами по 10 штук.

Время подачи заявок на покупку в строго определенном диапазоне: ПН.-ЧТ. с 16:00 до 16:30, ПТ. с 15:00 до 15:30 (по Московскому времени)

( Читать дальше )

"Парковка" денег через VTBM

- 02 апреля 2021, 12:49

- |

С недавних пор использую биржевой пай VTBM как альтернативу краткосрочным ОФЗ в ситуациях, когда необходимо «пересидеть» рынок, вложив куда-то свободные рубли. Как, например, сейчас, когда большинство акций дорогие, по моим понятиям.

Период «пересидки» может быть довольно долгим, для меня это не принципиально. Для доходных инвестиций и спекуляций данный инструмент не подойдет.

Специфика VTBM состоит в том, что управляющая компания размещает привлеченные средства через обратное РЕПО, то есть отдает деньги под процент под залог ценных бумаг, причем делает это, как правило, через Центрального контрагента на Мосбирже (жаль, что физики не могут этого делать самостоятельно).

Отсюда следуют минимум три преимущества VTBM перед облигациями: 1) положительное приращение стоимости пая независимо от ситуации на рынке, 2) ускорение роста доходности в условиях роста рыночных ставок и 3) практически нулевой риск невозврата средств и процентов.

Для облигаций первый пункт нарушается в случае шухера на рынке, а рост рыночных ставок и вовсе дает снижение их доходности. Причем рост ставок и шухер на рублевом рынке обычно приходят вдвоем. Третий пункт зависит от эмитента, для ОФЗ и госкомпаний можно считать, что он выполняется, для субфедералов уже не всегда.

( Читать дальше )

Мои СОВЕТЫ интрадейщикам.

- 26 марта 2021, 17:07

- |

Немного накидаю вам мыслей.

Сразу давайте не будем путать ИНВЕСТОРОВ и ТРЕЙДЕРОВ.

Инвесторы гоняют там свои акцульки и рады 15% годовых в лучшем случае. Это отдельная каста.

Это не наша тема не теряйте время.

Интредейщики особенно скальперы это ВЫСШАЯ каста трейдинга. Элита!

Так что если вы скальпер можно смело сверху вниз смотреть на остальных причастных к этому делу.

Перед вами все пацаки должны делать двойное ку.

Начнем.

1. Раб. место.

Все просто чем проще тем лучше. Обычный комп вообще простой. 1 монитор(ОДИН) не надо больше больше одного это просто понты.

Кресло поудобней, вам придется сидеть перед монитором от 10 часов.

Всяких хлам со стола НАКУЙ. ТИпа там денежных жаб, имитация пачек баксов, кактусы разные.

2. Брокер.

Любой, все они плюс минус одинаковы. Но удобней будет где есть мт5 об этом ниже.

3. Терминал.

КВИК сразу на помойку. 99% его функционала вам не к чему. Большой гемор с ним.

( Читать дальше )

⭐️ Как выбрать акции для покупки с помощью отчёта 8-K

- 23 февраля 2021, 16:44

- |

Добрый день, друзья!

Мой пост об отчетах 10-K, 10-Q и 8-K американских эмитентов (https://smart-lab.ru/blog/677043.php) вызвал достаточно большой отклик среди Смарт-Лабовцев (68 ⭐️ + 326 ❤️). Поэтому выполняю своё обещание и рассказываю о методике анализа отчетов 8-К, которая в прошлом году принесла мне 50% годовых в долларах США (https://smart-lab.ru/blog/668157.php).

Внимание: лонгрид. Если у Вас в данный момент нет возможности на 15 минут сосредоточиться на изучении достаточно сложной информации – лучше добавить пост в избранное и вернуться к его прочтению позже.

В прошлый раз мы пришли к выводу о том, что отчеты 10-K содержат только прошлые данные, в силу чего информация, отражённая в них, уже заложена в текущие котировки акций. А с учётом того, что изучение формы 10-K является достаточно трудоёмким процессом, то для частного инвестора эта форма теряет всякий смысл.

( Читать дальше )

ИНВЕСТОРЫ-НОВИЧКИ, вы НЕ можете потерять на бирже [всё]!

- 16 февраля 2021, 03:35

- |

![ИНВЕСТОРЫ-НОВИЧКИ, вы НЕ можете потерять на бирже [всё]! ИНВЕСТОРЫ-НОВИЧКИ, вы НЕ можете потерять на бирже [всё]!](/uploads/images/04/59/62/2021/02/16/c4fdd9e893.jpg)

Хотел написать просто комментарий вот к этому посту главного смартлабовского поциента, но я у него забанен, поэтому придется написать отдельным постом. В посте, в общем, нас кормят стандартной теоризаговорщецкой ботвой про то, что «знакомый из банка, который управляет деньгами одного миллиардера, звонит сказать, что все пропало». При этом сам «знакомый из банка», видимо, уже обкусал себе все локти, поскольку не поучаствовал в ралли с апреля прошлого года, и спать не может — названивает прям каждое утро предупредить других инвесторов не зарабатывать деньги. А может, миллиардер за то, что его деньги не поучаствовали в ралли, уже вставил «знакомому из банка» паяльник, и обещает включить в розетку, «если сраный рынок вырастет еще хоть на 10%», вот «знакомый из банка» и пытается разрулить ситуацию...

Я, в общем, тоже мог бы написать, что управляю деньгами миллиардеров, и не одного, и даже не рублевых, поэтому аргумент «одна бабка из банка, которая управляет деньгами миллиардера, сказала» несостоятелен. Но мы не будем бросать дешевые понты, а просто посмотрим на некоторые очевидные факты.

( Читать дальше )

Сказки инвесторов

- 12 февраля 2021, 12:39

- |

В прошлом годе внезапно заработал денег. Обрел желание стать инвестором после 6ти летнего перерыва. Начал в очередной раз копать тему. Но право такая чушня и муть эти инвестиции. Ваяю очередной пост на эту тему.

Предыдущие посты на тему инвестиций тут

https://smart-lab.ru/blog/638001.php

https://smart-lab.ru/blog/653910.php

https://smart-lab.ru/blog/664879.php

https://smart-lab.ru/blog/574152.php

У инвесторов дополна мифов и сказок. Есть миф о пассивных инвестициях в индексы. Типа индексы на широкий рынок всегда растут и якобы купив эти чудесные индексы можно прям сказочно разбогатеть. И особенно тешит хомячье мысль что индекс сразу сходу забарывает 80% профессиональных управляющих. Типа купил индекс – переиграл по доходности профи.

Давайте окунемся в чудесный мир сказок и розового говна в ушах инвесторов и мечтаний о сказочном бабле.

1 Я полностью согласен что инвестирование в индекс перебарывает аж 80% профессиональных управленцев. Т.к 80% управленцев срать хотели на индекс и акции – они тупо занимаются облигациями, в которых совсем другие доходности, и они более предсказуемые.

( Читать дальше )

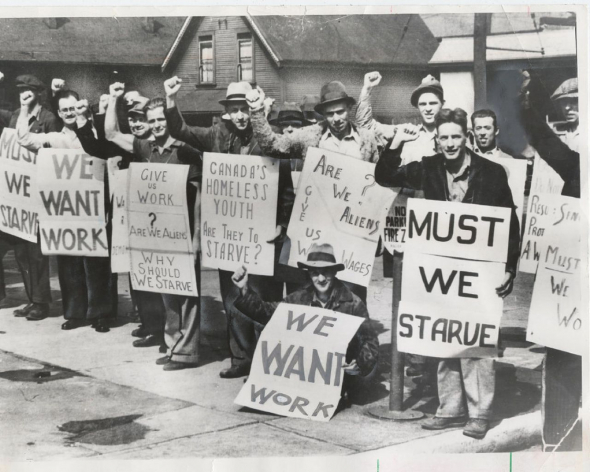

Инвесторы-новички, скоро вы можете потерять на бирже всё!

- 11 февраля 2021, 11:48

- |

Сегодня утром меня разбудил звонок одного моего знакомого, который работает в банке, и управляет деньгами одного миллиардера. Одним словом, человек давно в рынке, постоянно анализирует информацию и видит, что происходит. Он начал меня убеждать, что я просто обязан донести до широкой аудитории предостережение, что они рискуют потерять всё на грядущем обвале фондового рынка.

По его наблюдениям сейчас происходит следующее: физические лица и в США и в России покупают акции в огромных объемах, при этом профессиональные управляющие в огромных объемах закрывают свои позиции о покупающих физлиц. Все его знакомые, которые никогда не были связаны с рынком присылают ему скриншоты своих портфелей, от чего у него волосы на голове дыбом встают.

Я со своим товарищем из банка согласился, и даже уверил его, что в своем последнем антикризисе как раз пытался робко предупредить о том, что нас ждут потрясения. Хотя, конечно, согласился, что этого недостаточно, и надо написать отдельный пост по теме. Вчера я писал, что уровень маржинального долга (кредит который используется для покупки акций) в США вырос до новых рекордов - $778 млрд. Эта метрика рекордная не только в абсолютных цифрах, но и относительно ВВП/уровня доходов.

Я в общем-то не испытываю особой жалости к тем, кто в попытке нажать на кнопку быстрого обогащения, оказывается «по ту сторону кнопки» и теряет деньги. Важно понимать, что то, что вы обратили свой труд в деньги, сбережения и принесли их на фондовый рынок, не подразумевает автоматическую обязанность рынка платить вам процент или эти деньги преумножать. Запомните:

управление деньгами на бирже — это тяжёлый труд, который даже не всем профессионалам под силу

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал