Блог им. vds1234

⭐️ Прежде чем инвестировать в акции надо изучать не отчёт 10-K, а отчёт 8-K

- 14 февраля 2021, 15:54

- |

Добрый день, друзья!

Когда я прочитал пост «Прежде чем инвестировать в акции американской компании – прочти её 10-K отчёт» я улыбнулся дважды.

😊 Первый раз – когда увидел какие архаичные методики предлагают Смарт-Лабовцам под видом фундаментального анализа.

С одной стороны, как человек, который строит свою инвестиционную стратегию на фундаментальном анализе эмитентов, я не могу не поддержать уважаемого автора (Levan_Investing) в том, что не изучив отчёты компании, её акции покупать нельзя.

❗ С другой стороны, как человек, который в поисках перспективных инвестиционных идей изучает несколько десятков отчетов американских эмитентов в месяц, я вижу, что предлагаемый автором алгоритм настолько отстал от времени, что никакой пользы инвесторам не принесёт.

👉 Это как с книгами великого Бенджамина Грэма, считавшего переоценёнными компании с P/E > 15. Если соблюдать этот критерий в 2021 году, то у Вас в портфеле будет только шлак типа Intel или Verizon и никакой альфы Вы с рынка не получите.

Никто не ставит под сомнение авторитет Грэма, однако не надо забывать, что в его времена доходность гособлигаций США была на уровне 6-7%, а сегодня – лишь 1-2%. Сегодня среднее значение P/E по индексу S&P 500 составляет около 40. Полтора года назад, до монетарного безумия, которое происходит сегодня, среднее значение P/E по индексу S&P 500 составляло около 25.

Поэтому перед тем, как применять классические методики, надо адаптировать их под современные реалии. Это абсолютно справедливо и в отношении отчётности эмитентов. Читать годовые отчёты – вчерашний день.

🔹Во-первых, что Вы хотите узнать из годового отчёта Apple?

То, что компания производит Айфоны и Айпады, а также оказывает облачные услуги? А до прочтения отчёта Вы не знали об этом?

Риск-факторы – это уже интереснее. Читаем: Apple в числе факторов риска рассматривает COVID-19. Гениально, срочно продаём акции – ведь бушует пандемия !

А вот уже совсем «инсайт» – компания отмечает свою зависимость от поставщиков из Азиатского региона. Даже дети знают, что вся электроника собирается в Китае и других странах Азии. Для этого годовой отчёт эмитента читать не надо.

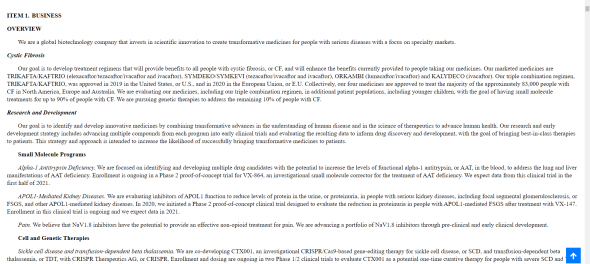

А вот, для примера, страница из годового отчёта с описанием деятельности биофармацевтической компании Vertex Pharmaceuticals.

Ну как – теперь о компании всё понятно?

Безусловно, какую-то новую информацию Вы из годового отчёта узнаете. Например, Apple на странице 5 своего годового отчёта указывает, что «During 2020, the Company’s net sales through its direct and indirect distribution channels accounted for 34% and 66%, respectively, of total net sales» (в 2020 году чистая выручка компании через прямые и непрямые каналы продаж составили 34% и 66% от общего объема чистой выручки соответственно).

И о чём Вам скажет эта информация? Для того, чтобы её оценить Вам необходимо знать маржинальность каждого канала продаж и факторы риска с ним связанные, после чего проанализировать динамику долей каналов продаж за последние несколько лет. Безусловно, сделать это несложно, однако, сколько времени Вы потратите на такой анализ?

Или Вы увидите в отчете о прибылях и убытках, что чистая прибыль Apple за 2020 г. составила 57 млрд. USD, что более, чем на 2 млрд. USD меньше, чем в 2018 году. И что, продавать акции?

🔹Во-вторых, автор рекомендует «полностью читать все разделы отчета 10-K»

Помилуйте, средний отчёт 10-K содержит не менее 100 страниц (у Apple – 105). Как Вы думаете, сколько у Вас отнимет изучение 100-страничного документа мелким черно-белым шрифтом без картинок и графиков, текст которого изобилует финансовыми таблицами и юридическими терминами (кто хочет, можно попробовать почитать по ссылке)?

По своему опыту могу сказать, что для внимательного прочтения и анализа годового отчёта эмитента на русском языке требуется не менее 3 дней.

❗ Даже для российского фондового рынка, на котором можно насчитать не более 50 эмитентов, чьи отчёты заслуживают внимания, изучение их годовых отчётов займёт не менее 150 дней. Ужас!

А теперь давайте усложним задачу. На американском рынке торгуется не 50, а 5000 крупных эмитентов, и публикуют они свои отчёты на английском языке, и не раз в год, а ежеквартально. В этом случае полное изучение отчётов 10-K (как рекомендует уважаемый Levan_Investing) просто физически становится невыполнимой задачей.

🔹В-третьих, даже если Вы фанат отчётов и хотите посвятить их чтению всю свою жизнь, то и это Вам не поможет.

Продолжим пример с российским рынком. С учетом того, что публикация годовых отчётов российских эмитентов заканчивается в конце апреля, то даже читая их без выходных, вы завершите их изучение через 150 дней (5 месяцев), то есть в конце сентября.

Как Вы думаете, какова биржевая ценность информации о деятельности компании за 2020 год в сентябре 2021 года? Очевидно, что она равна нулю!

Здесь следует вспомнить об эффективности фондовых рынков. Конечно, есть много примеров, показывающих, что рынки не абсолютно эффективны, и, в то же время, мы понимаем, что кроме Смарт-Лабовцев годовые отчёты эмитентов читают и другие люди.

Даже если предположить, что Вы предпочитаете по ночам не спать, а читать финансовые таблицы (на сайте Apple годовой отчёт появляется когда в Москве уже за полночь), и будете изучать отчёт сразу же после его опубликования, то как Вы думаете, сможете ли Вы проанализировать его быстрее и качественнее, чем тысячи аналитиков крупнейших инвестиционных фондов и профессиональных экспертов? Конечно же, нет!

Поэтому всё, что Вы сможете вычитать в отчёте 10-K, к моменту принятия инвестиционного решения уже будет заложено в цены акций.

Учитывая вышесказанное я уже несколько лет не открываю годовые отчёты эмитентов – это пустая трата времени.

😊 До последнего времени мне казалось, что перечисленное выше – очевидно. Именно поэтому пост про необходимость изучения отчетов 10-K заставил меня сильно улыбнуться второй раз, когда в пятничной рассылке Тимофея я увидел, что этот пост вошёл в топ публикаций Смарт-Лаба.

__________

❓ Какую же информацию следует изучать при принятии инвестиционного решения?

Для того, чтобы составить представление о деятельности компании вполне достаточно прочитать обзоры аналитиков, которые задолго до Вас вдоль и поперёк перечитали годовые (и не только) отчёты эмитента, отфильтровали и проанализировали всю значимую информацию в них и написали об этом для инвесторов.

По российским эмитентам для этого даже за пределы Смарт-Лаба выходить не потребуется: здесь блестяще анализируют годовые отчёты Георгий Аведиков и Владимир Литвинов.

По американским эмитентам это сделать также достаточно просто. На любом англоязычном биржевом портале (Yahoo Finance, Zacks, Seeking Alpha и др.) – море бесплатной и качественной аналитики по всем компаниям. Там, конечно, нет таких талантливых парней, как Георгий и Владимир, однако, основные факты об эмитенте Вы уяснить сможете.

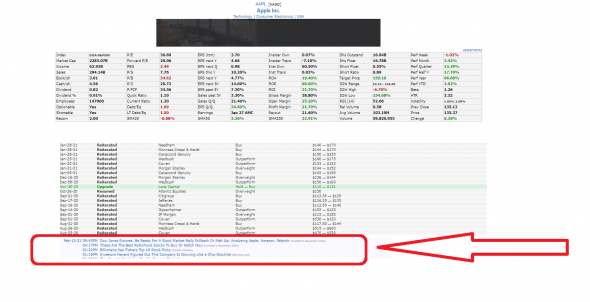

Если Вам лень искать информацию о компании на разных сайтах, можно воспользоваться старым добрым Финвизом, который агрегирует все ссылки на статьи о компании с вышеперечисленных порталов у себя (пример для Apple см. по ссылке).

Бесплатная аналитика – это лишь для первого знакомства с компанией. А вот для принятия решения о покупке (продаже) ценных бумаг надо уже анализировать отчёты эмитента. Только не годовые, а квартальные. Они – более оперативны и в них меньше воды.

Надо отдать должное Levan_Investing, который завершил свой пост отсылкой к 10-Q. Однако, на самом интересном месте автор остановился, что и стало поводом для написания моего топика.

В то же время, и отчёты 10-Q сами по себе тоже ничего не дают. В конце июля 2020 года компания Intel опубликовала шикарный отчёт 10-Q за второй квартал 2020 г., в котором показала рост темпов увеличения продаж до 20% к АППГ и увеличение рентабельности до 26%.

Однако, после публикации отчёта 10-Q котировки акций Intel упали более чем, на 20%. Дело в том, что компания сообщила, что в очередной раз откладывается запуск 7-нанометрового техпроцесса.

💡 Таким образом, недостаточно просто анализировать финансовые показатели эмитента. Чтобы поймать альфу важно сопоставлять их с ожиданиями аналитиков, а также учитывать прогнозы руководства эмитента на перспективу.

Для этого надо читать отчёты не 10-K, и не 10-Q, а 8-К. И брать их не с сайта эмитента (там отчёты 8-К не найти), а с сайта американского регулятора по ценным бумагам (SEC).

✅ Если кому-то интересно как это делать – плюсуйте и добавляйте в избранное, и через неделю я расскажу где искать отчеты 8-К и как в них найти информацию, которая позволит Вам получить альфу.

__________

P. S. Подчёркиваю, что настоящий пост ни в коем случае не является критикой подхода Levan_Investing. Если какие-то формулировки настоящего поста покажутся коллеге некорректными – обещаю их поправить.

теги блога Воронов Дмитрий

- FORTS

- ABIOMED

- Activision Blizzard

- Applied Materials

- Arista Networks

- Celgene

- Crocs

- Electronic Arts

- GameStop

- General Electric

- General Electric Company

- Google Alphabet

- HeadHunter

- IMOEX

- Incyte

- Intel

- Intuit

- IPO

- IPO 2024

- KLA

- Mail.ru Group

- MSCI Inc.

- Ozon

- Robinhood

- S&P500

- S&P500 фьючерс

- treasuries

- Ubiquiti

- Visa

- VK

- Xilinx

- акции

- акции США

- американские акции

- американские эмитенты

- американский рынок

- анализ акций

- Астра

- банки

- Белорусия

- Белуга Групп

- брокеры

- ВВП

- вклады

- вопрос

- Депозиты

- дивиденды

- Доллар рубль

- европа

- Екатеринбург

- золото

- ЗПИФы недвижимости

- игры

- Индекс МБ

- интел

- инфляция

- инфляция в России

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- Комон

- коронавирус

- Коэффициент Грэма

- ММВБ

- МосБиржа

- нефть

- Облигации

- обнуление

- опционы

- отчеты МСФО

- ОФЗ

- падение

- ПИФ

- прогноз по акциям

- прогнозы

- рецессия

- Русская Аквакультура

- Сбербанк

- Сбербанк брокер

- СВО

- Северо-Западное Пароходство

- смартлаб

- срочный рынок

- ставка дисконтирования

- Сургутнефтегаз

- США

- торговые сигналы

- трейдинг

- Украина

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс ртс

- фьючерсы

- ЦБ РФ

- экономика России

- Яндекс

23.02 планирую опубликовать продолжение. В будни времени не хватает.

Уметь торговать среднесрочно и долгосрочно..

Уметь разгружаться, перекладывается..

Там где плохо всё мы покупаем… Там где всё ок… надо бежать… Чисто моё мнение

Рынку одинаково безразличен и технический и фундаментальный анализ. Особенно в последнее время.

deke, золотые слова

Ну и по всем 11 секторам US.

В этих отчётах сами экономисты разобраться толком не могут, не то что какие-то там спекулянты. Отчёты можно смотреть в календарях и то надо каким-то образом угадывать направление движения.

На мой взгляд, ещё влияет ещё и то что отчёты не достоверны, то есть искажены. Из-за этого между прочим есть опасения иностранных инвесторов. Делайте выводы.

Искажение данных в отчётности вполне возможна. Однако её вероятность на американском рынке значительно меньше, чем в РФ.

Я как раз убеждён, что читать отчёты необходимо. Только не 10-K, а 8-К.

Кстати, хороший парсер у вас, спасибо. Удобно качать с финвиза, и с яху тоже я присобачил, хотя и медленнее идет. Вот жалко гуруфокус требует логин/пароль и не дает скачать, но наверно это решается при наличии регистрации

broker25, да, регистрацию можно забабахать, для этого нужно зарегаться, войти в аккаунт, скопировать куки и желательно другие заголовки и вставить в headers (там был только юсер агент пропиан, вот к нему добавить)

По байбеку — это игра против шортистов + наличие покупок снижает потенциал падения. Был интересный кейс с AMCX, компания стоит 1 млрд, объявляет байбек на 1 млрд, при этом форвард ПЕ = 3 и шорт больше 50%. как итог, за пол года там уже х3 где-то, но я взял только один.

Согласен и поддерживаю

Всё течёт © Глубже

broker25, ни в коем случае.

Я примерно так и делаю, как Вы сформулировали. У меня есть список наблюдения из нескольких десятков эмитентов (как он сформирован — отдельный вопрос) отчёты 8-K которых я отслеживаю.

Мониторить всех эмитентов подряд — слишком трудоёмко.

и тут сразу вспоминается — «покупай растущее» и (или) имеющее перспективы роста

Хотел бы уточнить, что неделю не «собираюсь с духом», а пишу детальную инструкцию на какие сайты заходить, какие кнопки нажимать и какие показатели смотреть (со скриншотами и подробными разъяснениями). Это требует значительных трудозатрат и именно поэтому продолжение ещё не опубликовано. Планирую выполнить своё обещание во второй половине дня 23.02.2020.

Конечно, можно изложить этот алгоритм в несколько слов, но ведь не все такие продвинутые как Вы.