Блог им. vds1234 |💥 Облигации: бойтесь своих желаний

- 24 марта 2024, 16:12

- |

Добрый день, друзья!

Вы хотите, чтобы доходность Ваших активов выросла в два раза?

Не спешите отвечать на этот вопрос утвердительно.

Дело в том, что доходность может расти не только от роста дохода актива (числителя), но и в результате уменьшения стоимости актива (знаменателя).

Например, Вы сдаёте в аренду квартиру и доходность аренды составляет 5% от рыночной стоимости квартиры в год.

Предположим, Вы получаете иск от банка о конфискации Вашей квартиры поскольку она является предметом залога по кредиту одного из предыдущих её собственников (о чём Ваш риелтор забыл Вам сообщить при покупке).

Информация о возможном изъятии квартиры становится публичной, и её рыночная стоимость падает в два раза.

Арендатора юридические проблемы с квартирой не интересуют, и он продолжает платить ту же сумму аренды. При этом доходность аренды вырастает до 10%.

Вы довольны? По-прежнему хотите, чтобы доходность аренды росла?

С облигациями та же самая история.

_______________

В любом учебнике по финансам написано, что государственные облигации являются безрисковым активом.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 119 )

Блог им. vds1234 |📊 Статистика по инфляции в РФ: причина падения облигаций

- 13 марта 2024, 19:23

- |

Добрый день, друзья!

В последние дни на Смарт-Лабе часто обсуждался вопрос о причинах падения российских облигаций. Сегодня мы получили на него ответ.

По опубликованной сегодня статистике индекс потребительских цен в РФ за февраль 2024 г. составил 7,7%, что выше (хуже) ожиданий аналитиков (7,6%) и выше темпов роста цен в предыдущем месяце (7,4%).

Темпы роста цен в России опять повышаются, поэтому ключевая ставка Центробанка ещё долго останется высокой.

👉 Более того, наиболее радикально настроенные эксперты заговорили о возможном повышении ключевой ставки на ближайшем заседании ЦБ (22.03).

Теперь понятно, почему индекс российских гособлигаций (RGBI) в последние дни поступательно снижался.

Блог им. vds1234 |🔥 Облигации и банковские вклады: в топку!

- 04 февраля 2024, 19:16

- |

Добрый день, друзья!

Искренне не понимаю, зачем многие здешние резиденты топят за облигации и банковские депозиты?

С одной стороны, 16-18% годовых – это хорошая прибавка к пенсии. Очевидно, что для какого-нибудь пенсионного фонда, которому по уставу прописано держать деньги в безрисковых активах, ОФЗ – безальтернативный вариант.

С другой стороны, – это смехотворно мало по сравнению с прибылью, которую даёт умелому инвестору добротный инвестиционный портфель. Если можно получать 23% в месяц, то доходность в 16% годовых ничтожно мала!

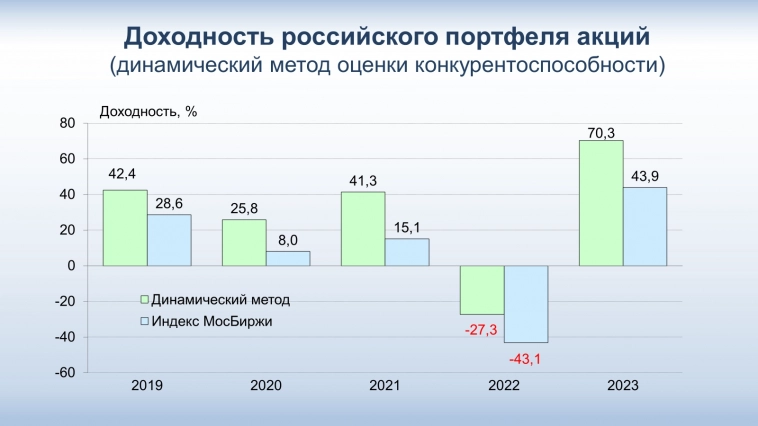

На Смарт-Лабе заведено мериться доходностями своих портфелей. По итогам 2023 г. у кого-то случилось 100% доходности, у кого-то 200%. Я со своими 70% годовых выгляжу как аутсайдер.

Поскольку аутсайдером я быть не привык, то в 2024 г. я сосредоточился на поиске такой инвестиционной системы, которая позволяла бы ничего не делать и при этом получать повышенный инвестиционный доход.

Вы скажете, что это – бесплатный сыр и он может быть только в мышеловке. И я с Вами соглашусь. В то же время, не было ещё ни одной мышеловки, которую я бы не обманул.

( Читать дальше )

Блог им. vds1234 |✅ Инверсия по-российски

- 23 января 2024, 13:25

- |

Добрый день, друзья!

Многие инвесторы знают о таком индикаторе будущей коррекции рынков как инверсия доходности гособлигаций.

Принцип его действия состоит в том, что в нормальных экономических условиях доходность долгосрочных облигаций выше, чем краткосрочных. Однако, если у крупных институциональных инвесторов возникают опасения рыночных потрясений, они начинают продавать свои облигации. Поэтому доходность облигаций начинает расти.

При этом, в силу ряда причин более активно продаются краткосрочные облигации и поэтому их доходность в какой-то момент становится выше, чем у долгосрочных облигаций. Это явление финансисты называют инверсией доходности.

Индикатор инверсии на развитых рынка очень силён. За последние 25 лет инверсия доходности гособлигаций США длительно наблюдалась трижды и каждый раз вслед за ней происходили жесточайшие коррекции рынков. Инверсия имела место перед кризисом «дот-комов» в начале 2000-х гг., перед падением рынков 2008-2009 гг., а также перед обвалом 2022 г.

( Читать дальше )

Блог им. vds1234 |Облигации: какая доходность правильная?

- 25 декабря 2023, 21:01

- |

Добрый день, друзья!

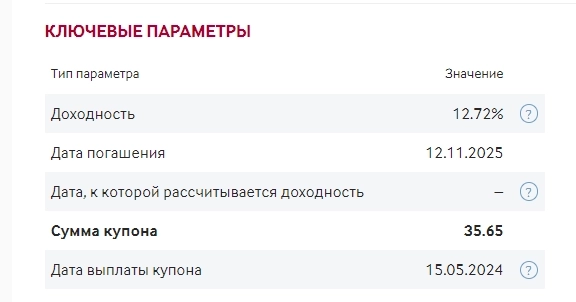

Подскажите, пожалуйста, почему доходность 2-х летних ОФЗ (SU26229RMFS3) на сайте МосБиржи отображается 12,72% годовых (см. ниже):

А на Инвестинге и ТрейдингView доходность 2-летних ОФЗ отражается как 14,785% годовых (см. ниже):

( Читать дальше )

Блог им. vds1234 |✅ Инверсия снижается

- 10 октября 2023, 09:32

- |

Добрый день, друзья!

Опытные инвесторы знают, что разница между доходностью долгосрочных и краткосрочных гособлигаций США является сильным индикатором предстоящей рецессии.

👉 В том случае, если эта разница становится отрицательной (то есть доходность долгосрочных облигаций становится ниже доходности краткосрочных), то финансисты говорят об инверсии (подробнее см. здесь: https://smart-lab.ru/blog/786784.php). Тогда можно с высокой вероятностью ожидать падения фондовых рынков.

Последняя инверсия доходности гособлигаций США возникла весной 2022 г., после чего наблюдалось затяжное снижение американских фондовых индексов. Инверсия поступательно ухудшалась до июля 2023 г.

Однако, начиная с конца сентября 2023 г. инверсия начала стремительно сокращаться (см. график).

Очевидно, что излишний оптимизм здесь будет преждевременным (геополитическая обстановка в мире к оптимизму не располагает). В то же время, возможно этот тот свет в конце туннеля, которого мы так долго ждём.

___________

P. S. Лишь бы этот свет не оказался огнями приближающегося поезда.

( Читать дальше )

Блог им. vds1234 |📉 Рейтинговые агентства кошмарят экономику США

- 08 августа 2023, 21:13

- |

Добрый день, друзья!

Совсем недавно сообщалось, что рейтинговое агентство Fitch снизило долгосрочный рейтинг США, чем вызвало коррекцию на недружественном нам американском фондовом рынке.

Сегодня – у американских инвесторов вновь неприятности от американского рейтингового агентства. На этот раз «порадовало» агентство Moody’s, которое снизило рейтинги 10 небольших банков и поместило рейтинги нескольких крупных банков (включая Bank of New York Mellon, US Bancorp, State Street и др.) на пересмотр с целью возможного понижения.

👉 Буквально в марте-апреле этого года в США заливали деньгами разгоравшийся банковский кризис. Тогда обанкротилось несколько небольших банков в США и несколько крупных европейских банков. Тем не менее в целом банковскую систему коллективного запада удалось накачать ликвидностью и пожар удалось притушить.

После этого ФРС провела стресс-тесты банков и успокоила американскую экономическую общественность, что «в Багдаде всё спокойно».

( Читать дальше )

Блог им. vds1234 |💥 Рассчитываем ставку дисконтирования без таблиц Дамодарана. Часть 5 (заключительная)

- 12 июня 2023, 14:28

- |

Продолжение.

Часть 1 – smart-lab.ru/blog/903001.php

Часть 2 – smart-lab.ru/blog/905219.php

Часть 3 – smart-lab.ru/blog/907392.php

Часть 4 – https://smart-lab.ru/blog/909474.php

Краткое содержание предыдущих частей

Наша исследовательская группа поставила задачу рассчитать ставку дисконтирования, базируясь исключительно на российской финансовой статистике.

Для этого мы оценили стоимость собственного капитала по модели CAPM, а сегодня определяем стоимость заёмного капитала и остальные параметры для расчёта WACC и ставки дисконтирования.

Стоимость заемного капитала (Rd) и доли источников финансирования проекта (we, wd) определяются на основании планируемой структуры финансирования проекта.

Следует обратить внимание на то, что стоимость и доля и заемного капитала по отдельному инвестиционному проекту могут отличаться от аналогичных показателей по компании в целом.

Поэтому следует различать WACC компании в целом иWACC инвестиционного проекта.

( Читать дальше )

Блог им. vds1234 |💥 Всё ещё рассчитываете ставку дисконтирования с помощью таблиц Дамодарана? Часть 3

- 28 мая 2023, 16:03

- |

Добрый день, друзья!

Продолжаем наше исследование о ставках дисконтирования на российском фондовом рынке.

Часть 1 – smart-lab.ru/blog/903001.php

Часть 2 – https://smart-lab.ru/blog/905219.php

Краткое содержание предыдущих частей.

Наша исследовательская группа поставила задачу рассчитать параметры моделей CAPM, WACC и ставку дисконтирования, базируясь исключительно на российской финансовой статистике.

Для этого мы определили доходность безрискового актива и премию за рыночный (корпоративный) риск для российского фондового рынка и подошли к расчёту коэффициента бета.

____________

Коэффициент β (бета)характеризует меру отраслевого и финансового риска, свойственного для анализируемой компании (отрасли) и отражает амплитуду колебаний её доходности относительно рынка в целом. Можно утверждать, что коэффициент βпоказывает, на сколько процентов изменятся котировки акций анализируемой компании при изменении рынка акций в целом на 1%.

Математически бета представляет собой коэффициент регрессии в корреляционном уравнении зависимости доходности анализируемых акций от доходности фондового индекса за исследуемый период.

( Читать дальше )

Блог им. vds1234 |Всё ещё рассчитываете ставку дисконтирования с помощью таблиц Дамодарана? Часть 2

- 21 мая 2023, 16:11

- |

Продолжение. Начало см. здесь: https://smart-lab.ru/blog/903001.php

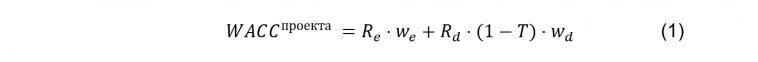

В прошлый раз мы закончили на том, что наша исследовательская группа занялась импортозамещением в области финансов. В частности, мы поставили задачу рассчитать параметры моделей CAPM, WACC и ставок дисконтирования, базируясь исключительно на российской финансовой статистике.

В мировой финансовой практике для определения ставки дисконтирования инвестиционного проекта как правило используется показатель средневзвешенной стоимости капитала (WACC), характеризующий вменённую стоимость капитала инвестора с учётом структуры финансирования проекта:

где WACC проекта – средневзвешенная стоимость капитала по проекту, %;

Re – ожидаемая доходность (стоимость) собственного капитала, %;

we – доля собственного капитала в финансировании проекта;

Rd – стоимость заемного капитала, %;

Т – ставка налога на прибыль, доля;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс