SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Снижение финрезультата ЛУКОЙЛа по итогам 2016 г. было ожидаемым.

- 15 марта 2017, 11:58

- |

Чистая прибыль ЛУКОЙЛа по МСФО в 2016 г. снизилась в 1,4 раза, до 206,8 млрд руб., в IV составила 46,6 млрд руб.

Чистая прибыль НК «ЛУКОЙЛ» по МСФО в 2016 году составила 206,8 млрд руб., что в 1,4 раза ниже аналогичного показателя за 2015 год, следует из отчета компании. В IV квартале прошлого года этот показатель зафиксирован в размере 46,6 млрд руб. по сравнению с убытком в 65 млрд руб. в четвертом квартале 2015 года. Выручка за год составила 5,2 млрд руб. по сравнению с 5,7 млрд руб. годом ранее, в четвертом квартале 1,4 млрд руб., как и в 2015 году. За 12 месяцев 2016 года показатель EBITDA снизился на 10,5%, до 730,7 млрд руб. по сравнению с 2015 годом.

Чистая прибыль НК «ЛУКОЙЛ» по МСФО в 2016 году составила 206,8 млрд руб., что в 1,4 раза ниже аналогичного показателя за 2015 год, следует из отчета компании. В IV квартале прошлого года этот показатель зафиксирован в размере 46,6 млрд руб. по сравнению с убытком в 65 млрд руб. в четвертом квартале 2015 года. Выручка за год составила 5,2 млрд руб. по сравнению с 5,7 млрд руб. годом ранее, в четвертом квартале 1,4 млрд руб., как и в 2015 году. За 12 месяцев 2016 года показатель EBITDA снизился на 10,5%, до 730,7 млрд руб. по сравнению с 2015 годом.

Снижение финрезультата ЛУКОЙЛа по итогам 2016 г. было ожидаемым, учитывая низкие цены на нефть, укрепление рубля к доллару США и рост налоговой нагрузки в части повышения базовой ставки НДПИ. Снижение объемов компенсационной нефти по проекту Западная Курна-2 в Ираке оказало основное влияние на EBITDA компании; без его учета показатель вырос бы на 1,7% г/г. В целом, результаты компании совпали с нашими ожиданиями, за исключением данных по чистой прибыли – мы ждали более высокого результата, недооценив негативный эффект от курсовых разниц. Относительно консенсуса ЛУКОЙЛ отчитался лучше.Промсвязьбанк

- комментировать

- 4 | ★1

- Комментарии ( 1 )

Тинькофф Банк - суммарные дивиденды в 2017 г. могут предполагать доходность порядка 7%.

- 15 марта 2017, 11:39

- |

Результаты за 4 кв. 2016 г. по МСФО: существенно выше ожиданий

ROAE достиг 51%. Вчера Тинькофф Банк опубликовал отчетность за 4 кв. 2016 г. по МСФО. Чистая прибыль превысила наш и рыночный прогнозы на 31% и 37% соответственно, при этом ROAE составил 51% против ожидавшихся нами 40%. Маржа оказалась на 1 п.п. выше нашего прогноза, увеличившись на 70 б.п. за квартал в первую очередь за счет удешевления депозитов. Кроме того, банку удалось компенсировать снижение эффективной доходности по кредитным картам другими продуктами. Чистые комиссии значительно превзошли ожидания: прирост составил 70% за квартал. При этом основной причиной сильного превышения финансового результата над прогнозом стали низкие отчисления в резервы. Стоимость риска составила рекордно низкие 4,3% квартал (мы и рынок ожидали более 8%; менеджмент объяснил продемонстрированный уровень абнормально сильной сезонностью), а год банк закончил с показателем, равным 7,6% против 8,5 — 9,5%, прогнозировавшихся менеджментом. При этом просрочка в абсолютном выражении продолжила расти, а доля 90-дневной просрочки снизилась всего на 20 б.п. за квартал; коэффициент покрытия немного упал: до 142% со 148% в 3 кв. 2016 г.

( Читать дальше )

ROAE достиг 51%. Вчера Тинькофф Банк опубликовал отчетность за 4 кв. 2016 г. по МСФО. Чистая прибыль превысила наш и рыночный прогнозы на 31% и 37% соответственно, при этом ROAE составил 51% против ожидавшихся нами 40%. Маржа оказалась на 1 п.п. выше нашего прогноза, увеличившись на 70 б.п. за квартал в первую очередь за счет удешевления депозитов. Кроме того, банку удалось компенсировать снижение эффективной доходности по кредитным картам другими продуктами. Чистые комиссии значительно превзошли ожидания: прирост составил 70% за квартал. При этом основной причиной сильного превышения финансового результата над прогнозом стали низкие отчисления в резервы. Стоимость риска составила рекордно низкие 4,3% квартал (мы и рынок ожидали более 8%; менеджмент объяснил продемонстрированный уровень абнормально сильной сезонностью), а год банк закончил с показателем, равным 7,6% против 8,5 — 9,5%, прогнозировавшихся менеджментом. При этом просрочка в абсолютном выражении продолжила расти, а доля 90-дневной просрочки снизилась всего на 20 б.п. за квартал; коэффициент покрытия немного упал: до 142% со 148% в 3 кв. 2016 г.

( Читать дальше )

ЛУКОЙЛ может выплатить дивиденды за прошлый год в диапазоне 190–200 руб./акция, то есть 115–120 руб./акция с учетом уже произведенных выплат.

- 15 марта 2017, 11:15

- |

Результаты за 4 кв. 2016 г. по МСФО: EBITDA выросла на 10% квартал к кварталу, на 8% лучше нашей оценки

EBITDA в долларах увеличилась на 3% год к году. Вчера ЛУКОЙЛ представил отчетность за 4 кв. 2016 г. по МСФО. Выручка выросла на 2% год к году и на 7% квартал к кварталу, достигнув 1 401 млрд руб. (22,2 млрд долл.), на 5% и 2% больше, чем ожидали мы и рынок соответственно. Показатель EBITDA снизился на 2% год к году и вырос на 10% квартал к кварталу, составив 183 млрд руб. (2,91 млрд долл.), что на 8% лучше нашей оценки и на 7% консенсус-прогноза. В долларовом выражении он вырос на 3% год к году и 13% квартал к кварталу. Рентабельность по EBITDA уменьшилась на 0,5 п.п. относительно уровня годичной давности и повысилась на 0,4 п.п. за квартал до 13,1%. Чистая прибыль сократилась на 63% с уровня предыдущего квартала до 47 млрд руб. (0,74 млрд долл.), на 3% меньше нашего прогноза и на 1% выше рыночного. В 4 кв. 2015 г. компания понесла убыток в размере 65 млрд руб. (0,99 млрд долл.).

( Читать дальше )

EBITDA в долларах увеличилась на 3% год к году. Вчера ЛУКОЙЛ представил отчетность за 4 кв. 2016 г. по МСФО. Выручка выросла на 2% год к году и на 7% квартал к кварталу, достигнув 1 401 млрд руб. (22,2 млрд долл.), на 5% и 2% больше, чем ожидали мы и рынок соответственно. Показатель EBITDA снизился на 2% год к году и вырос на 10% квартал к кварталу, составив 183 млрд руб. (2,91 млрд долл.), что на 8% лучше нашей оценки и на 7% консенсус-прогноза. В долларовом выражении он вырос на 3% год к году и 13% квартал к кварталу. Рентабельность по EBITDA уменьшилась на 0,5 п.п. относительно уровня годичной давности и повысилась на 0,4 п.п. за квартал до 13,1%. Чистая прибыль сократилась на 63% с уровня предыдущего квартала до 47 млрд руб. (0,74 млрд долл.), на 3% меньше нашего прогноза и на 1% выше рыночного. В 4 кв. 2015 г. компания понесла убыток в размере 65 млрд руб. (0,99 млрд долл.).

( Читать дальше )

Новость умеренно позитивна для Группы ЛСР и должна поддержать ее акции. Компания отчитается в пятницу 17 марта.

- 15 марта 2017, 10:43

- |

ГРУППА ЛСР ПОРТФЕЛЬ НЕДВИЖИМОСТИ ВЫРОС НА 12% Г/Г

Группа ЛСР опубликовала обновленную оценку стоимости портфеля за 2016, проведенную компанией Knight Frank. Его рыночная стоимость выросла на 12% г/г до 144 млрд руб. ($2,4 млрд) или 1465 руб. на акцию. Общая площадь недвижимости в портфеле составила 8,7 млн кв м, включая жилье класса масс-маркет (4,5 млн кв м 51,6%), элитное жилье (0,3 млн кв м, 3,2%), жилье бизнес-класса (1,6 млн кв м, 18%) и активы для будущего строительства (2,3 млн кв м, 26,5%). Около 64% общей площади к продаже приходится на Санкт-Петербург, 25,8% — на Москву и 10% — на Екатеринбург.

Группа ЛСР опубликовала обновленную оценку стоимости портфеля за 2016, проведенную компанией Knight Frank. Его рыночная стоимость выросла на 12% г/г до 144 млрд руб. ($2,4 млрд) или 1465 руб. на акцию. Общая площадь недвижимости в портфеле составила 8,7 млн кв м, включая жилье класса масс-маркет (4,5 млн кв м 51,6%), элитное жилье (0,3 млн кв м, 3,2%), жилье бизнес-класса (1,6 млн кв м, 18%) и активы для будущего строительства (2,3 млн кв м, 26,5%). Около 64% общей площади к продаже приходится на Санкт-Петербург, 25,8% — на Москву и 10% — на Екатеринбург.

Новость умеренно позитивна для Группы ЛСР и должна поддержать ее акции. С учетом опубликованных показателей, акции торгуются с мультипликатором P/СЧА равным 0,65 и EV/СЧА равным 0,78. Компания планирует опубликовать результаты за 2016 по МСФО 17 марта, они будут иметь большое значение. В настоящий момент у нас нет официальной рекомендации по ЛСР.АТОН

TCS GROUP - телеконференция произвела положительное впечатление.

- 15 марта 2017, 10:30

- |

TCS GROUP: ИТОГИ ТЕЛЕКОНФЕРЕНЦИИ С АНАЛИТИКАМИ

На телеконференции президент банка Оливер Хьюз сделал несколько важных заявлений. 1) Что касается нового подхода к расчету RWA (взвешенных по риску активов) для необеспеченных кредитов, представленного ЦБ, банк принял решение снижать полную стоимость кредита (ПСК) в диапазон до 25%-30% с текущих 30-35%, так как эта категория имеет более низкий весовой коэффициент риска 1,4x. Банк считаем, что в перспективе эти меры приведут к снижению валовой доходности на 1,5-2,5 пп. При этом, такое решение вписывается в рамки бизнес-плана банка и прогноза его финансовых показателей. 2) Операционные расходы банка существенно выросли в 4К16 из-за высоких инвестиций в новые линейки продуктов, индексации зарплат и выплаты бонусов по результатам года. Банк продолжит увеличивать расходы на привлечение новых клиентов в этом году, поскольку это экономически выгодно. 3) Несмотря на существенное снижение стоимости риска в 4К16 до 5%, банк по-прежнему считает, что прошлый квартал был исключением из нормы, и что в будущем он должна составить 10-11%.

( Читать дальше )

На телеконференции президент банка Оливер Хьюз сделал несколько важных заявлений. 1) Что касается нового подхода к расчету RWA (взвешенных по риску активов) для необеспеченных кредитов, представленного ЦБ, банк принял решение снижать полную стоимость кредита (ПСК) в диапазон до 25%-30% с текущих 30-35%, так как эта категория имеет более низкий весовой коэффициент риска 1,4x. Банк считаем, что в перспективе эти меры приведут к снижению валовой доходности на 1,5-2,5 пп. При этом, такое решение вписывается в рамки бизнес-плана банка и прогноза его финансовых показателей. 2) Операционные расходы банка существенно выросли в 4К16 из-за высоких инвестиций в новые линейки продуктов, индексации зарплат и выплаты бонусов по результатам года. Банк продолжит увеличивать расходы на привлечение новых клиентов в этом году, поскольку это экономически выгодно. 3) Несмотря на существенное снижение стоимости риска в 4К16 до 5%, банк по-прежнему считает, что прошлый квартал был исключением из нормы, и что в будущем он должна составить 10-11%.

( Читать дальше )

TCS GROUP - выдающиеся результаты за 4К16 по МСФО. Прогноз по финансовым результатам выглядит привлекательным, как и новая дивидендная политика.

- 15 марта 2017, 10:16

- |

TCS GROUP ОПУБЛИКОВАЛА ПРЕВОСХОДНЫЕ РЕЗУЛЬТАТЫ ЗА 4К16 ПО МСФО

В 4К16 банк заработал 3,7 млрд руб. чистой прибыли, намного больше консенсус-прогноза (2,7 млрд руб.), в 4x раза больше, чем в 4К15 и на 37% больше, чем в 3К16. Аннуализированный показатель RoE составил впечатляющие 51,4% (20,5% за 3К16). Чистый процентный доход вырос на 39% г/г/8% кв/кв до 9,5 млрд руб. (консенсус-прогноз: 9,2 млрд руб.), в то время как чистая процентная маржа улучшилась до 26,5% (против 25,9% в 3К16). Самой большой неожиданностью стала стоимость риска, которая упала до 5,0% против прогнозируемых 8,8%. За весь 2016 год чистая прибыль компании достигла 11 млрд руб. против ранее представленного банком прогноза 9-10 млрд руб. Это также на 10% выше наших ожиданий и ожиданий рынка. Общие активы в 2016 выросли на 25,6% до 175 млрд руб. В пресс-релизе банк дал прогноз по чистой прибыли на 2017 год на уровне не менее 14 млрд руб. (+27% г/г) против 13-14 млрд руб. ранее. Кроме того, банк представил новую дивидендную политику, которая предполагает ежеквартальные выплаты. Коэффициент выплат — 50% от чистой прибыли предыдущего квартала. Новая дивидендная политика вступает в силу с 14 марта 2017. В связи с этим дивиденды за 2017 могут составить как минимум 7 млрд руб. Это предполагает дивидендную доходность не менее 7%.

( Читать дальше )

В 4К16 банк заработал 3,7 млрд руб. чистой прибыли, намного больше консенсус-прогноза (2,7 млрд руб.), в 4x раза больше, чем в 4К15 и на 37% больше, чем в 3К16. Аннуализированный показатель RoE составил впечатляющие 51,4% (20,5% за 3К16). Чистый процентный доход вырос на 39% г/г/8% кв/кв до 9,5 млрд руб. (консенсус-прогноз: 9,2 млрд руб.), в то время как чистая процентная маржа улучшилась до 26,5% (против 25,9% в 3К16). Самой большой неожиданностью стала стоимость риска, которая упала до 5,0% против прогнозируемых 8,8%. За весь 2016 год чистая прибыль компании достигла 11 млрд руб. против ранее представленного банком прогноза 9-10 млрд руб. Это также на 10% выше наших ожиданий и ожиданий рынка. Общие активы в 2016 выросли на 25,6% до 175 млрд руб. В пресс-релизе банк дал прогноз по чистой прибыли на 2017 год на уровне не менее 14 млрд руб. (+27% г/г) против 13-14 млрд руб. ранее. Кроме того, банк представил новую дивидендную политику, которая предполагает ежеквартальные выплаты. Коэффициент выплат — 50% от чистой прибыли предыдущего квартала. Новая дивидендная политика вступает в силу с 14 марта 2017. В связи с этим дивиденды за 2017 могут составить как минимум 7 млрд руб. Это предполагает дивидендную доходность не менее 7%.

( Читать дальше )

Отчетность позитивна для акций ЛУКОЙЛа. На конференц-звонке сегодня в 16:00 МСК ожидаем услышать прогнозы компании на 2017 г

- 15 марта 2017, 09:57

- |

ЛУКОЙЛ ОПУБИКОВАЛ СИЛЬНЫЕ РЕЗУЛЬТАТЫ ЗА 4К16

ЛУКОЙЛ опубликовал отчетность за 4К16 г. по МСФО. Выручка в 4К16 составила 1 400,9 млрд руб, превысив наш прогноз на 1% и консенсус на 2%. EBITDA компании достигла 183,3 млрд руб, тем самым превысив наш прогноз и консенсус на 8% и 7% соответственно. Чистая прибыль оказалась несколько слабее наших ожиданий, составив 46.6 млрд руб. (ниже нашего прогноза на 4%), но при этом оказалась весьма близка к консенсус-прогнозу (+1%). Свободный денежный поток (FCF) в 4К16 составил 54,6 млрд руб на фоне снижения операционного денежного потока на 9% кв/кв, в то время как капитальные затраты ЛУКОЙЛа выросли на 29% в сравнении с предыдущим кварталом, несмотря на запуск ключевых проектов прошлой осенью — месторождения Пякяхинское и им. Филановского. ЛУКОЙЛ объясняет рост капзатрат активной разработкой газовых проектов в Узбекистане. В результате FCF снизился наполовину в сравнении с 3К16, в том числе и по причине аномально высокого высвобождения оборотного капитала на сумму 46,4 млрд руб в 3К16. В то же время FCF за 2016 г. оказался высоким на уровне 255.1 млрд руб (+2,7% к предыдущему году), что предполагает довольно привлекательную доходность FCF на уровне 10%.

( Читать дальше )

ЛУКОЙЛ опубликовал отчетность за 4К16 г. по МСФО. Выручка в 4К16 составила 1 400,9 млрд руб, превысив наш прогноз на 1% и консенсус на 2%. EBITDA компании достигла 183,3 млрд руб, тем самым превысив наш прогноз и консенсус на 8% и 7% соответственно. Чистая прибыль оказалась несколько слабее наших ожиданий, составив 46.6 млрд руб. (ниже нашего прогноза на 4%), но при этом оказалась весьма близка к консенсус-прогнозу (+1%). Свободный денежный поток (FCF) в 4К16 составил 54,6 млрд руб на фоне снижения операционного денежного потока на 9% кв/кв, в то время как капитальные затраты ЛУКОЙЛа выросли на 29% в сравнении с предыдущим кварталом, несмотря на запуск ключевых проектов прошлой осенью — месторождения Пякяхинское и им. Филановского. ЛУКОЙЛ объясняет рост капзатрат активной разработкой газовых проектов в Узбекистане. В результате FCF снизился наполовину в сравнении с 3К16, в том числе и по причине аномально высокого высвобождения оборотного капитала на сумму 46,4 млрд руб в 3К16. В то же время FCF за 2016 г. оказался высоким на уровне 255.1 млрд руб (+2,7% к предыдущему году), что предполагает довольно привлекательную доходность FCF на уровне 10%.

( Читать дальше )

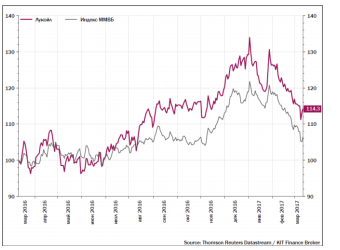

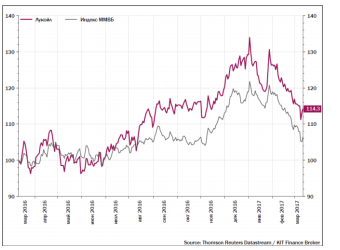

Лукойл - позитивный взгляд на акции компании, бумаги являются фаворитом в секторе.

- 14 марта 2017, 17:11

- |

Финансовый отчет Лукойла: без сюрпризов

Лукойл опубликовал финансовую отчетность за 12 месяцев 2016 г.

Выручка крупнейшей в России частной нефтяной компании снизилась на 9,1% до 5,2 трлн. руб. EBITDA составила 730,7 млрд. руб., результат хуже прошлогоднего на 10,5%. Чистая прибыль снизилась на 29,0% до 206,8 млрд. руб.

Отметим, что результат по чистой прибыли включает в себя убыток по курсовым разницам, достигающий почти 112,0 млрд. руб., тогда как годом ранее Лукойл зафиксировал неденежную положительную переоценку курсовых разниц в 111,0 млрд. руб.

В свою очередь EBITDA Лукойла искажается из-за величины поставок компенсационной нефти по проекту Западная Курна-2 в 2015 г. Показатель, очищенный от результата по Западной Курне-2, увеличился по сравнению с прошлогодним на 1,7%.

Таким образом, индикаторы операционной эффективности деятельности Лукойла за прошедший год улучшились. В компании это объясняют максимизацией объемов добычи на наиболее рентабельных месторождениях и увеличением объемов переработки нефти.

( Читать дальше )

Лукойл опубликовал финансовую отчетность за 12 месяцев 2016 г.

Выручка крупнейшей в России частной нефтяной компании снизилась на 9,1% до 5,2 трлн. руб. EBITDA составила 730,7 млрд. руб., результат хуже прошлогоднего на 10,5%. Чистая прибыль снизилась на 29,0% до 206,8 млрд. руб.

Отметим, что результат по чистой прибыли включает в себя убыток по курсовым разницам, достигающий почти 112,0 млрд. руб., тогда как годом ранее Лукойл зафиксировал неденежную положительную переоценку курсовых разниц в 111,0 млрд. руб.

В свою очередь EBITDA Лукойла искажается из-за величины поставок компенсационной нефти по проекту Западная Курна-2 в 2015 г. Показатель, очищенный от результата по Западной Курне-2, увеличился по сравнению с прошлогодним на 1,7%.

Таким образом, индикаторы операционной эффективности деятельности Лукойла за прошедший год улучшились. В компании это объясняют максимизацией объемов добычи на наиболее рентабельных месторождениях и увеличением объемов переработки нефти.

( Читать дальше )

Неопределенность вокруг сделки с ККБ как фактор, препятствующий росту котировок Халык Банка.

- 14 марта 2017, 14:58

- |

Телефонная конференция: в 2017 г. ожидается небольшой рост прибыли, сделка с ККБ по-прежнему фактор неопределенности

Рентабельность должна остаться выше 20%. Вчера Халык Банк провел телефонную конференцию, посвященную результатам 4 кв. 2016 г. по МСФО, которые вышли в пятницу, и прогнозам на текущий год. Менеджмент ожидает роста чистой прибыли примерно на 7% за год, до 140 млрд тенге, что сохранит рентабельность капитала выше 20%. Маржа и стоимость риска могут остаться на уровне 2016 г. 5,5% и 1,0% соответственно. При этом не исключено, что отношение Расходы/Доходы вырастет на 1 п.п. до 29,5%. Рост чистых кредитов может составить порядка 7%, если Алтын банк останется на балансе (Халык находится в процессе продажи 60процентной доли китайскому CITIC), и около 2%, если на конец года Алтын будет деконсолидирован. В отношении значительно прироста депозитов в 4 кв. руководство отметило, что часть притока уже ушла в первые месяцы года, вдобавок к этому банк понижал ставки, так что влияние на маржу должно быть несущественным.

( Читать дальше )

Рентабельность должна остаться выше 20%. Вчера Халык Банк провел телефонную конференцию, посвященную результатам 4 кв. 2016 г. по МСФО, которые вышли в пятницу, и прогнозам на текущий год. Менеджмент ожидает роста чистой прибыли примерно на 7% за год, до 140 млрд тенге, что сохранит рентабельность капитала выше 20%. Маржа и стоимость риска могут остаться на уровне 2016 г. 5,5% и 1,0% соответственно. При этом не исключено, что отношение Расходы/Доходы вырастет на 1 п.п. до 29,5%. Рост чистых кредитов может составить порядка 7%, если Алтын банк останется на балансе (Халык находится в процессе продажи 60процентной доли китайскому CITIC), и около 2%, если на конец года Алтын будет деконсолидирован. В отношении значительно прироста депозитов в 4 кв. руководство отметило, что часть притока уже ушла в первые месяцы года, вдобавок к этому банк понижал ставки, так что влияние на маржу должно быть несущественным.

( Читать дальше )

Полной ясности со сроками завершения сделки Сафмар по покупке М.Видео нет.

- 14 марта 2017, 14:37

- |

ФАС одобрила сделку САФМАР по покупке М.видео

ФАС может выдать предписание Группе САФМАР о закрытии части магазинов. Федеральная антимонопольная служба (ФАС) вчера сообщила об одобрении сделки по продаже нынешними основными владельцами 57,7% акций М.видео Группе «САФМАР. Ведомство сообщило также, что выдало покупателю предписание, но не раскрыло его детали в связи с конфиденциальностью ходатайства. Ранее глава ФАС Игорь Артемьев заявлял, что Группе САФМАР, которая уже контролирует сети Техносила и Эльдорадо, может быть выдано предписание о закрытии или продаже части магазинов в регионах, где ее доля превысит 50%. По данным Коммерсанта», М.видео может потребоваться сократить свое присутствие лишь в двух регионах.

Условия ожидаемого предложения миноритариям означают шестипроцентную премию к рынку. О сделке по продаже нынешними основными владельцами 57,7% акций М.видео Группе САФМАР было объявлено в декабре. Условия сделки предполагают объявление покупателем добровольного предложения миноритариям о выкупе принадлежащих им акций по 7 долл./акция, что по ценам вчерашнего закрытия предполагает премию в размере около 6%. Исполнение оферты, предположительно, завершится во 2–3 кв. нынешнего года.

( Читать дальше )

ФАС может выдать предписание Группе САФМАР о закрытии части магазинов. Федеральная антимонопольная служба (ФАС) вчера сообщила об одобрении сделки по продаже нынешними основными владельцами 57,7% акций М.видео Группе «САФМАР. Ведомство сообщило также, что выдало покупателю предписание, но не раскрыло его детали в связи с конфиденциальностью ходатайства. Ранее глава ФАС Игорь Артемьев заявлял, что Группе САФМАР, которая уже контролирует сети Техносила и Эльдорадо, может быть выдано предписание о закрытии или продаже части магазинов в регионах, где ее доля превысит 50%. По данным Коммерсанта», М.видео может потребоваться сократить свое присутствие лишь в двух регионах.

Условия ожидаемого предложения миноритариям означают шестипроцентную премию к рынку. О сделке по продаже нынешними основными владельцами 57,7% акций М.видео Группе САФМАР было объявлено в декабре. Условия сделки предполагают объявление покупателем добровольного предложения миноритариям о выкупе принадлежащих им акций по 7 долл./акция, что по ценам вчерашнего закрытия предполагает премию в размере около 6%. Исполнение оферты, предположительно, завершится во 2–3 кв. нынешнего года.

( Читать дальше )

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания