SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | ЛУКОЙЛ может выплатить дивиденды за прошлый год в диапазоне 190–200 руб./акция, то есть 115–120 руб./акция с учетом уже произведенных выплат.

- 15 марта 2017, 11:15

- |

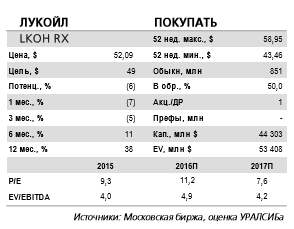

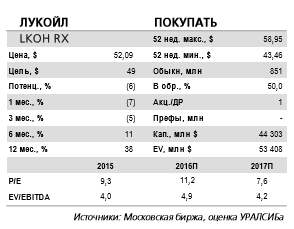

Результаты за 4 кв. 2016 г. по МСФО: EBITDA выросла на 10% квартал к кварталу, на 8% лучше нашей оценки

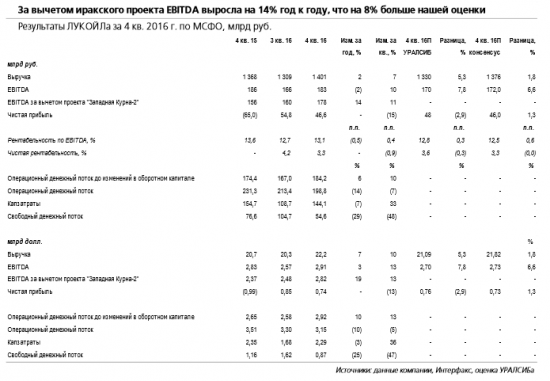

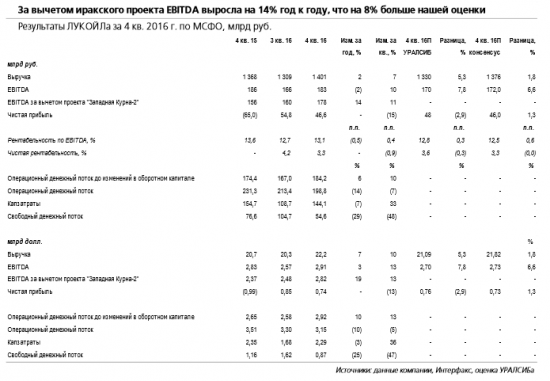

EBITDA в долларах увеличилась на 3% год к году. Вчера ЛУКОЙЛ представил отчетность за 4 кв. 2016 г. по МСФО. Выручка выросла на 2% год к году и на 7% квартал к кварталу, достигнув 1 401 млрд руб. (22,2 млрд долл.), на 5% и 2% больше, чем ожидали мы и рынок соответственно. Показатель EBITDA снизился на 2% год к году и вырос на 10% квартал к кварталу, составив 183 млрд руб. (2,91 млрд долл.), что на 8% лучше нашей оценки и на 7% консенсус-прогноза. В долларовом выражении он вырос на 3% год к году и 13% квартал к кварталу. Рентабельность по EBITDA уменьшилась на 0,5 п.п. относительно уровня годичной давности и повысилась на 0,4 п.п. за квартал до 13,1%. Чистая прибыль сократилась на 63% с уровня предыдущего квартала до 47 млрд руб. (0,74 млрд долл.), на 3% меньше нашего прогноза и на 1% выше рыночного. В 4 кв. 2015 г. компания понесла убыток в размере 65 млрд руб. (0,99 млрд долл.).

дивиденды за прошлый год в диапазоне 190–200 руб./акция, то есть 115–120 руб./акция с учетом уже произведенных выплат." title="ЛУКОЙЛ может выплатить дивиденды за прошлый год в диапазоне 190–200 руб./акция, то есть 115–120 руб./акция с учетом уже произведенных выплат." />

дивиденды за прошлый год в диапазоне 190–200 руб./акция, то есть 115–120 руб./акция с учетом уже произведенных выплат." title="ЛУКОЙЛ может выплатить дивиденды за прошлый год в диапазоне 190–200 руб./акция, то есть 115–120 руб./акция с учетом уже произведенных выплат." />

Вклад иракского проекта в EBITDA уменьшился. Доля нефти от проекта «Западная Курна-2» в общей добыче жидкостей снизилась с 12% в 4 кв. 2015 г. до 4,2% в 3 кв. 2016 г. и 2,5% в 4 кв. 2016 г. Общий объем нефти в счет компенсации издержек и вознаграждения оператора составил 44 тыс. барр./сутки – сокращение на 81% год к году и на 39% квартал к кварталу. В результате вклад проекта «Западная Курна-2» в общую EBITDA уменьшился с 16% в 4 кв. 2015 г. до 3%. За вычетом влияния иракского проекта EBITDA выросла на 14% год к году и на 11% квартал к кварталу до 178 млрд руб. (2,82 млрд долл.) Операционный денежный поток (ОДП) до изменений в оборотном капитале увеличился на 6% год к году и на 10% квартал к кварталу до 184 млрд руб. (2,92 млрд долл.). Однако в 4 кв. 2016 г. положительное влияние на ОДП благодаря движению оборотного капитала было намного меньше, чем в 4 кв. 2015 г. и в 3 кв. 2016 г. В результате ОДП уменьшился на 14% год к году и на 7% квартал к кварталу до 199 млрд руб. (3,15 млрд долл.) СДП сократился на 29% год к году и на 48% квартал к кварталу до 55 млрд руб. (0,87 млрд долл.).

EBITDA в долларах увеличилась на 3% год к году. Вчера ЛУКОЙЛ представил отчетность за 4 кв. 2016 г. по МСФО. Выручка выросла на 2% год к году и на 7% квартал к кварталу, достигнув 1 401 млрд руб. (22,2 млрд долл.), на 5% и 2% больше, чем ожидали мы и рынок соответственно. Показатель EBITDA снизился на 2% год к году и вырос на 10% квартал к кварталу, составив 183 млрд руб. (2,91 млрд долл.), что на 8% лучше нашей оценки и на 7% консенсус-прогноза. В долларовом выражении он вырос на 3% год к году и 13% квартал к кварталу. Рентабельность по EBITDA уменьшилась на 0,5 п.п. относительно уровня годичной давности и повысилась на 0,4 п.п. за квартал до 13,1%. Чистая прибыль сократилась на 63% с уровня предыдущего квартала до 47 млрд руб. (0,74 млрд долл.), на 3% меньше нашего прогноза и на 1% выше рыночного. В 4 кв. 2015 г. компания понесла убыток в размере 65 млрд руб. (0,99 млрд долл.).

дивиденды за прошлый год в диапазоне 190–200 руб./акция, то есть 115–120 руб./акция с учетом уже произведенных выплат." title="ЛУКОЙЛ может выплатить дивиденды за прошлый год в диапазоне 190–200 руб./акция, то есть 115–120 руб./акция с учетом уже произведенных выплат." />

дивиденды за прошлый год в диапазоне 190–200 руб./акция, то есть 115–120 руб./акция с учетом уже произведенных выплат." title="ЛУКОЙЛ может выплатить дивиденды за прошлый год в диапазоне 190–200 руб./акция, то есть 115–120 руб./акция с учетом уже произведенных выплат." />Вклад иракского проекта в EBITDA уменьшился. Доля нефти от проекта «Западная Курна-2» в общей добыче жидкостей снизилась с 12% в 4 кв. 2015 г. до 4,2% в 3 кв. 2016 г. и 2,5% в 4 кв. 2016 г. Общий объем нефти в счет компенсации издержек и вознаграждения оператора составил 44 тыс. барр./сутки – сокращение на 81% год к году и на 39% квартал к кварталу. В результате вклад проекта «Западная Курна-2» в общую EBITDA уменьшился с 16% в 4 кв. 2015 г. до 3%. За вычетом влияния иракского проекта EBITDA выросла на 14% год к году и на 11% квартал к кварталу до 178 млрд руб. (2,82 млрд долл.) Операционный денежный поток (ОДП) до изменений в оборотном капитале увеличился на 6% год к году и на 10% квартал к кварталу до 184 млрд руб. (2,92 млрд долл.). Однако в 4 кв. 2016 г. положительное влияние на ОДП благодаря движению оборотного капитала было намного меньше, чем в 4 кв. 2015 г. и в 3 кв. 2016 г. В результате ОДП уменьшился на 14% год к году и на 7% квартал к кварталу до 199 млрд руб. (3,15 млрд долл.) СДП сократился на 29% год к году и на 48% квартал к кварталу до 55 млрд руб. (0,87 млрд долл.).

Презентация долгосрочной стратегии откладывается. В целом за 2016 г. СДП компании вырос на 3% до 255 млрд руб. (3,8 млрд долл.), что соответствует доходности СДП около 12%. Мы считаем, что ЛУКОЙЛ может выплатить дивиденды за прошлый год в диапазоне 190–200 руб./акция, то есть 115–120 руб./акция с учетом уже произведенных выплат. По сообщению компании, совет директоров даст рекомендации по дивидендам в апреле, а презентация новой долгосрочной стратегии отложена на ноябрь с первой половины года. Поэтому в ходе сегодняшней телеконференции мы ожидаем услышать только краткосрочные ориентиры, такие как добыча и инвестиции в 2017 г. Мы рекомендуем ПОКУПАТЬ акции ЛУКОЙЛа.Уралсиб

3

Читайте на SMART-LAB:

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания