SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

stanislava

Лукойл - минимальный размер дивидендов за 2016 г. – около 190 руб./акция

- 16 марта 2017, 14:27

- |

Планы на 2017 г.: рост добычи углеводородов на 34%, капзатрат на 15-26%

Газовый сегмент драйвер роста добычи. Вчера ЛУКОЙЛ провел телефонную конференцию по итогам 2016 г. Менеджмент сообщил, что капитальные затраты компании (не включая проект Западная Курна-2) планируются в 2017 г. в диапазоне 550-600 млрд руб., что подразумевает рост на 15-26% год к году. Около 85% капзатрат придется на сектор разведки и добычи. В 2017 г. планируется увеличение добычи углеводородов на 3–4%, в основном за счет газового сегмента.

Планируется рост добычи газа в Узбекистане. На долю России придется около 70% капзатрат, однако добыча нефти в РФ планируется примерно на уровне 2016 г. в связи с ограничением общей добычи в рамках соглашения с ОПЕК. ЛУКОЙЛ стремится увеличить в общей добыче долю месторождений с привлекательной экономикой, таких как им. Филановского, Корчагинское, Ярегское. При этом бурение в Западной Сибири планируется нарастить на 10–15% для замедления падения добычи в регионе. Мы полагаем, что месторождение Гиссар часть газового проекта ЛУКОЙЛа в Узбекистане внесет основной вклад в прирост добычи в 2017 г. В общих инвестициях, запланированных на 2017 г., на Узбекистан, по-видимому, придется около 15%. Добыча газа в Узбекистане составляла около 4% общей добычи углеводородов ЛУКОЙЛом в 2016 г.

( Читать дальше )

Газовый сегмент драйвер роста добычи. Вчера ЛУКОЙЛ провел телефонную конференцию по итогам 2016 г. Менеджмент сообщил, что капитальные затраты компании (не включая проект Западная Курна-2) планируются в 2017 г. в диапазоне 550-600 млрд руб., что подразумевает рост на 15-26% год к году. Около 85% капзатрат придется на сектор разведки и добычи. В 2017 г. планируется увеличение добычи углеводородов на 3–4%, в основном за счет газового сегмента.

Планируется рост добычи газа в Узбекистане. На долю России придется около 70% капзатрат, однако добыча нефти в РФ планируется примерно на уровне 2016 г. в связи с ограничением общей добычи в рамках соглашения с ОПЕК. ЛУКОЙЛ стремится увеличить в общей добыче долю месторождений с привлекательной экономикой, таких как им. Филановского, Корчагинское, Ярегское. При этом бурение в Западной Сибири планируется нарастить на 10–15% для замедления падения добычи в регионе. Мы полагаем, что месторождение Гиссар часть газового проекта ЛУКОЙЛа в Узбекистане внесет основной вклад в прирост добычи в 2017 г. В общих инвестициях, запланированных на 2017 г., на Узбекистан, по-видимому, придется около 15%. Добыча газа в Узбекистане составляла около 4% общей добычи углеводородов ЛУКОЙЛом в 2016 г.

( Читать дальше )

- комментировать

- 6

- Комментарии ( 0 )

Аэрофлот - после сильных результатов по МСФО за 2016г. этот год окажется слабее.

- 16 марта 2017, 10:54

- |

АЭРОФЛОТ ПРОГНОЗИРУЕТ УВЕЛИЧЕНИЕ ПАССАЖИРСКИХ ПЕРЕВОЗОК НА 14%, НО ДОХОДНОСТЬ МОЖЕТ СНИЗИТЬСЯ

Гендиректор Аэрофлота Виталий Савельев сказал в интервью, что пассажиропоток может вырасти на 14% г/г в случае, если полеты в Турцию и Египет будут возобновлены. Это чуть выше, чем мы ожидали (12%). Тем не менее он добавил, что предельный пассажирооборот (ASK) вырастет, что приведет к падению коэффициента загрузки и доходных ставок.

Гендиректор Аэрофлота Виталий Савельев сказал в интервью, что пассажиропоток может вырасти на 14% г/г в случае, если полеты в Турцию и Египет будут возобновлены. Это чуть выше, чем мы ожидали (12%). Тем не менее он добавил, что предельный пассажирооборот (ASK) вырастет, что приведет к падению коэффициента загрузки и доходных ставок.

Некоторое снижение коэффициента загрузки (на 1-2 пп) и ставок доходности мы уже прогнозировали ранее и считаем, что после сильных результатов по МСФО за 2016 этот год окажется слабее. В связи с этим мы недавно снизили нашу рекомендацию по Аэрофлоту с ПОКУПАТЬ до ДЕРЖАТЬ.АТОН

Юнипро отчитается сегодня 16 марта и проведет телеконференцию.

- 16 марта 2017, 10:44

- |

Аналитики Атона прогнозируют чистую прибыль на уровне 11 716 млн руб.:

Мы ожидаем, что выручка достигнет 80 513 млрд руб. (+5,0% г/г), отражая рост цен на РСВ в европейской ценовой зоне, наряду с ростом выработки электроэнергии на 1,4% г/г, преимущественно за счет Сургутской ГРЭС-2, которая является самой крупной электростанцией компании. Показатель EBITDA, скорректированный на обесценение в размере 10 597 млн руб., (зафиксированное в отчетности за 9M2016 и связанное с аварией на Березовской ГРЭС в феврале), составит 30 994 млн руб. и также будет поддержана страховой выплатой в размере 5,7 млрд руб., которую компания получила в 4К16. Мы ожидаем, что на сопоставимой основе EBITDA выросла на 4,5% г/г. Мы ожидаем, что чистая прибыль (не скорректированная на разовые статьи) достигнет 11 716 млн руб. На телеконференции, намеченной на 14:00 по московскому времени сегодня, которую проведут гендиректор Максим Широков и финансовый директор Ульф Бакмайер, мы ожидаем, что в центре внимания будет новая информация по восстановлению энергоблока Березовской ГРЭС мощностью 800 МВт, включая сроки (материнская компания Uniper на прошлой неделе заявила, что не ожидает никаких поступлений от ДПМ в 2018, что означает, что энергоблок, скорее всего, будет вновь введен в строй в 2019), подтвержденному бюджету капзатрат (25 млрд руб.) и текущий статус последних инициатив в отношении изменений в законодательстве, касающихся рынка электроэнергии, которые могут лишить ДПМ Березовскую ГРЭС Юнипро. Также на телеконференции должен прозвучать прогноз по дивидендам (Юнипро выплатит следующие дивиденды из прибыли за 4К16-1К17) и информация о страховых выплатах, которые будут получены в 2017. Телефоны для участия в телеконференции: Германия: +49 69 22 22 29 043; Великобритания: +44 20 30 09 24 52; США: +1 855 402 7766, PIN для участия: 88 89 38 23#АТОН

Полиметалл - дивиденды с коэффициентом выплат до 50% от чистой прибыли, согласно новой политике.

- 16 марта 2017, 10:30

- |

POLYMETAL ОПУБЛИКОВАЛ РЕЗУЛЬТАТЫ ПО МСФО ЗА 2П16 И РЕКОМЕНДОВАЛ ДИВИДЕНДЫ

Выручка достигла $990 млн, что соответствует росту на 67% п/п, EBITDA составила $465 млн (58% п/п), способствовав высокой рентабельности 47%. Результаты поддержал рост объемов производства, даже несмотря на наблюдавшееся во 2П16 снижение цен на золото. Чистая прибыль выросла на 41% п/п за счет прибыли от курсовых разниц на фоне укрепления рубля. Polymetal рекомендовал финальные дивиденды за 2016 в размере $0,18 на акцию и утвердил новую дивидендную политику, согласно которой регулярные дивиденды будут выплачиваться раз в полгода с коэффициентом выплат 50% от чистой прибыли, если коэффициент чистый долг /скоррект. EBITDA будет оставаться ниже 2,5x.

Выручка достигла $990 млн, что соответствует росту на 67% п/п, EBITDA составила $465 млн (58% п/п), способствовав высокой рентабельности 47%. Результаты поддержал рост объемов производства, даже несмотря на наблюдавшееся во 2П16 снижение цен на золото. Чистая прибыль выросла на 41% п/п за счет прибыли от курсовых разниц на фоне укрепления рубля. Polymetal рекомендовал финальные дивиденды за 2016 в размере $0,18 на акцию и утвердил новую дивидендную политику, согласно которой регулярные дивиденды будут выплачиваться раз в полгода с коэффициентом выплат 50% от чистой прибыли, если коэффициент чистый долг /скоррект. EBITDA будет оставаться ниже 2,5x.

Результаты оказались существенно выше п/п на фоне роста производства во 2П (производство золота выросло на 63% п/п ). Дивиденды были рекомендованы в соответствии со старой политикой (30% от чистой прибыли за 2П16) и предполагают доходность 1,5%. Мы приветствуем увеличение коэффициента выплат до 50%, согласно новой политике, и считаем, что это повысит инвестиционную привлекательность компании.АТОН

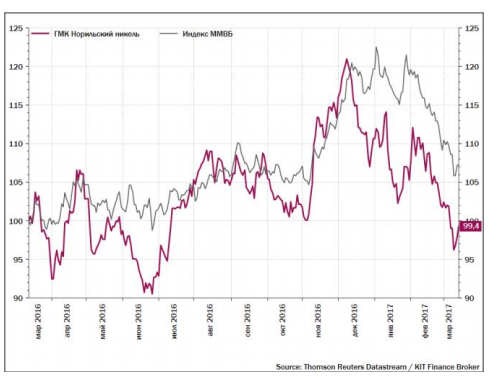

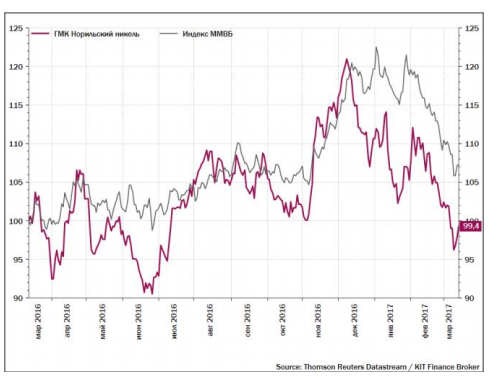

Норникель - финальные дивиденды до $0,78/ГДР (против первоначальной оценки $0,72/ГДР).

- 16 марта 2017, 10:18

- |

НОРНИКЕЛЬ: EBITDA ЗА 2П16 ОКАЗАЛАСЬ ВЫШЕ КОНСЕНСУС-ПРОГНОЗА НА 11%

Выручка составила $4,416 млн и оказалась на 13% выше консенсус-прогноза (+14% по сравнению с прогнозом Атона) на фоне роста цен корзины металлов компании во 2П16. Это поддержало EBITDA, которая обогнала консенсус-прогноз на 11% (+9% по сравнению с прогнозом Атона), достигнув $2,104 млн и способствовав рекордно высокой рентабельности 48% во 2П16. Компания поделилась нейтральным прогнозом по меди и платине и дала осторожно позитивный прогноз по ценам на палладий и никель в 2017, отметив, что цены на последний поддержит рост дефицита до 100 тыс т. Прогноз капзатрат на 2017 составляет $2 млрд, 25% из которых будет потрачено на ГРК Быстринское в Чите.

Выручка составила $4,416 млн и оказалась на 13% выше консенсус-прогноза (+14% по сравнению с прогнозом Атона) на фоне роста цен корзины металлов компании во 2П16. Это поддержало EBITDA, которая обогнала консенсус-прогноз на 11% (+9% по сравнению с прогнозом Атона), достигнув $2,104 млн и способствовав рекордно высокой рентабельности 48% во 2П16. Компания поделилась нейтральным прогнозом по меди и платине и дала осторожно позитивный прогноз по ценам на палладий и никель в 2017, отметив, что цены на последний поддержит рост дефицита до 100 тыс т. Прогноз капзатрат на 2017 составляет $2 млрд, 25% из которых будет потрачено на ГРК Быстринское в Чите.

Неожиданно высокие результаты, которые сильно превысили консенсус-прогноз. Принимая их во внимание, мы повышаем нашу оценку по финальным дивидендам до $0,78/ГДР (против первоначальной оценки $0,72/ГДР), что соответствует доходности 5,1% при выплате 60% EBITDA. Тем не менее мы подтверждаем рекомендацию ДЕРЖАТЬ по акциям Норникеля поскольку считаем, что они справедливо оценены по мультипликатору EV/EBITDA 2017П равному 6.5x. Нам нравится дивидендная доходность Норникеля 10%, однако следует отметить, что она уже не уникальна в секторе металлов и добычи — Алроса и НЛМК предлагают сравнимые доходности.АТОН

Лукойл - фаворит в российском нефтегазовом секторе, он сочетает ожидаемый рост FCF и рост дивидендов в перспективе.

- 16 марта 2017, 10:04

- |

ЛУКОЙЛ ПРОВЕДЕТ ТЕЛЕКОНФЕРЕНЦИЮ ПО РЕЗУЛЬТАТАМ ЗА 4К16

Ниже мы представляем наши основные выводы.

Планы добычи.ЛУКОЙЛ ожидает роста добычи углеводородов на 3-4% г/г в 2017 на фоне продолжающегося роста добычи газа в Узбекистане, и прогнозирует, что рост добычи жидких углеводородов останется неизменным г/г, учитывая, что соглашение о сокращении добычи между ОПЕК и Россией будет действовать до конца 1П17. ЛУКОЙЛ планирует нарастить бурение в Западной Сибири на 10-15% в этом году, замедлив темпы снижения добычи в этом регионе.

Капзатраты.Менеджмент представил прогноз по капзатратам на уровне 550-600 млрд руб., который может измениться вслед за валютным курсом. 85% капзатрат предусмотрено на сегмент добычи и 70% — на российский бизнес. Мы в настоящий момент закладываем в нашу модель 553 млрд руб. на 2017, т.е. близко к нижней границе диапазона.

Дивиденды.ЛУКОЙЛ заявил, что планирует повысить дивиденды на акцию как минимум в соответствии с уровнем рублевой инфляции, что транслируется в повышение минимум на 5,4% по результатам за 2016. С учетом этого дивиденды на акцию за 2016 должны быть близкими к 187 руб., что соответствует дивидендной доходности 6% и оставшимся дивидендам 112 руб. на акцию за 2016. Это чуть ниже консенсус-прогноза Bloomberg в 190 руб. на акцию. Совет директоров ЛУКОЙЛа планирует принять решение по дивидендам в апреле.

( Читать дальше )

Ниже мы представляем наши основные выводы.

Планы добычи.ЛУКОЙЛ ожидает роста добычи углеводородов на 3-4% г/г в 2017 на фоне продолжающегося роста добычи газа в Узбекистане, и прогнозирует, что рост добычи жидких углеводородов останется неизменным г/г, учитывая, что соглашение о сокращении добычи между ОПЕК и Россией будет действовать до конца 1П17. ЛУКОЙЛ планирует нарастить бурение в Западной Сибири на 10-15% в этом году, замедлив темпы снижения добычи в этом регионе.

Капзатраты.Менеджмент представил прогноз по капзатратам на уровне 550-600 млрд руб., который может измениться вслед за валютным курсом. 85% капзатрат предусмотрено на сегмент добычи и 70% — на российский бизнес. Мы в настоящий момент закладываем в нашу модель 553 млрд руб. на 2017, т.е. близко к нижней границе диапазона.

Дивиденды.ЛУКОЙЛ заявил, что планирует повысить дивиденды на акцию как минимум в соответствии с уровнем рублевой инфляции, что транслируется в повышение минимум на 5,4% по результатам за 2016. С учетом этого дивиденды на акцию за 2016 должны быть близкими к 187 руб., что соответствует дивидендной доходности 6% и оставшимся дивидендам 112 руб. на акцию за 2016. Это чуть ниже консенсус-прогноза Bloomberg в 190 руб. на акцию. Совет директоров ЛУКОЙЛа планирует принять решение по дивидендам в апреле.

( Читать дальше )

Норникель - выплата на акцию может составить 531,5 руб.

- 15 марта 2017, 19:39

- |

Норникель подтвердил планы по дивидендам

Норильский никель опубликовал отчетность за 2016 г. по МСФО. Финансовые показатели ухудшились в сравнении с 2015 г., но все же оказались сильнее среднерыночных ожиданий.

Выручка ГМК снизилась за год на 3% до $8,26 млрд. Снижение EBITDA составило 9% — до $3,9 млрд., рентабельность EBITDA снизилась на 3 п.п. Ухудшение показателей связано с падением цен реализации продукции комбината и сокращением объемов выпуска. При этом среднерыночный консенсус предполагал более значительное падение финрезультатов до $7,7 млрд. по выручке и $3,7 млрд. по EBITDA.

Чистая прибыль Норильского никеля выросла в сравнении с результатом за 2015 г. на 47% — до $2,5 млрд., но это эффект бумажной переоценки курсовых разниц: в сумме сальдо за два года — $1,35 млрд.

Соотношение чистого долга к EBITDA на конец 2016 г. составило 1,2х. Комментируя отчет, президент компании г-н Потанин подтвердил намерения рекомендовать дивиденды из расчета 60% EBITDA.

( Читать дальше )

Норильский никель опубликовал отчетность за 2016 г. по МСФО. Финансовые показатели ухудшились в сравнении с 2015 г., но все же оказались сильнее среднерыночных ожиданий.

Выручка ГМК снизилась за год на 3% до $8,26 млрд. Снижение EBITDA составило 9% — до $3,9 млрд., рентабельность EBITDA снизилась на 3 п.п. Ухудшение показателей связано с падением цен реализации продукции комбината и сокращением объемов выпуска. При этом среднерыночный консенсус предполагал более значительное падение финрезультатов до $7,7 млрд. по выручке и $3,7 млрд. по EBITDA.

Чистая прибыль Норильского никеля выросла в сравнении с результатом за 2015 г. на 47% — до $2,5 млрд., но это эффект бумажной переоценки курсовых разниц: в сумме сальдо за два года — $1,35 млрд.

Соотношение чистого долга к EBITDA на конец 2016 г. составило 1,2х. Комментируя отчет, президент компании г-н Потанин подтвердил намерения рекомендовать дивиденды из расчета 60% EBITDA.

( Читать дальше )

Ресурсная база одна из проблем Polymetal.

- 15 марта 2017, 12:22

- |

Запасы Polymetal за 2016 г. сократились на 5%, ресурсы выросли на 29%

Рудные запасы компании Polymetal за 2016 год сократились на 5%, до 19,8 млн унций золотого эквивалента, сообщила компания. В основном это связано с истощением и переоценкой запасов на Варваринском месторождении, которое было частично компенсировано приобретением Комаровского, Долинного и ростом запасов на месторождении Светлое, поясняет Polymetal. Минеральные ресурсы Polymetal (дополнительно к запасам) увеличились на 29%, до 16,5 млн унций в эквиваленте в результате приобретения месторождений Капан и Комаровское и первоначальной оценки ресурсов Левобережного и Личкваза.

Рудные запасы компании Polymetal за 2016 год сократились на 5%, до 19,8 млн унций золотого эквивалента, сообщила компания. В основном это связано с истощением и переоценкой запасов на Варваринском месторождении, которое было частично компенсировано приобретением Комаровского, Долинного и ростом запасов на месторождении Светлое, поясняет Polymetal. Минеральные ресурсы Polymetal (дополнительно к запасам) увеличились на 29%, до 16,5 млн унций в эквиваленте в результате приобретения месторождений Капан и Комаровское и первоначальной оценки ресурсов Левобережного и Личкваза.

Варваринское месторождение одно из старых активов компании, но его запасы не самые крупные. Самым большим с точки зрения запасов является Кызыл (7,2 млн унций). На него приходится 36% от общего объема. В целом, ресурсная база одна из проблем Polymetal, что объясняет высокую активность компании на рынке M&A.Промсвязьбанк

Новатэк направит на выплату дивидендов около 32% от чистой прибыли за 2016 год.

- 15 марта 2017, 12:13

- |

НОВАТЭК выплатит 7 руб. на акцию, 13,9 руб. с учетом промежуточных, в сумме 42,2 млрд руб.

Совет директоров НОВАТЭКа рекомендовал годовому собранию акционеров утвердить выплату дивидендов по результатам 2016 года в размере 7 рублей на одну обыкновенную акцию (70 руб. на GDR). Ранее компания выплатила 6,9 руб. по итогам первого полугодия 2016 г. Таким образом, по итогам года акционеры получат 13,9 руб. — на 3% больше, чем за 2015 г (13,5 руб.), сообщила компания.

Совет директоров НОВАТЭКа рекомендовал годовому собранию акционеров утвердить выплату дивидендов по результатам 2016 года в размере 7 рублей на одну обыкновенную акцию (70 руб. на GDR). Ранее компания выплатила 6,9 руб. по итогам первого полугодия 2016 г. Таким образом, по итогам года акционеры получат 13,9 руб. — на 3% больше, чем за 2015 г (13,5 руб.), сообщила компания.

НОВАТЭК направит на выплату дивидендов около 32% от нормализированной чистой прибыли за 2016 год, что в целом соответствует дивидендной политики компании (направлять на дивиденды 30% от чистой прибыли). Исходя из текущей стоимости акций НОВАТЭКа, дивидендная доходность по ним составит 1,9%, что ниже, чем средняя доходность по бумагам входящим в индекс ММВБ.Промсвязьбанк

Результаты TCS Group по прибыли оказались лучше ожиданий рынка.

- 15 марта 2017, 12:05

- |

Группа Тинькофф банка в 2016 г. увеличила чистую прибыль по МСФО в 5,8 раза — до 11 млрд рублей

TCS Group в четвертом квартале 2016 года увеличила чистую прибыль по МСФО в 4 раза — до 3,7 млрд рублей по сравнению с 0,9 млрд рублей чистой прибыли за четвертый квартал 2015 года, говорится в сообщении группы. Чистая прибыль TCS Group за 2016 год увеличилась в 5,8 раза и составила 11 млрд рублей по сравнению с 1,9 млрд рублей прибыли за 2015 год. Чистый процентный доход в 2016 году вырос на 38,3% — до 34,0 млрд рублей. Чистая процентная маржа составила 26,2% против 25,1% за 2015 год. Совокупные активы в 2016 году выросли на 25,6% и достигли 175,4 млрд рублей по сравнению с 139,7 млрд рублей по итогам 2015 года.

TCS Group в четвертом квартале 2016 года увеличила чистую прибыль по МСФО в 4 раза — до 3,7 млрд рублей по сравнению с 0,9 млрд рублей чистой прибыли за четвертый квартал 2015 года, говорится в сообщении группы. Чистая прибыль TCS Group за 2016 год увеличилась в 5,8 раза и составила 11 млрд рублей по сравнению с 1,9 млрд рублей прибыли за 2015 год. Чистый процентный доход в 2016 году вырос на 38,3% — до 34,0 млрд рублей. Чистая процентная маржа составила 26,2% против 25,1% за 2015 год. Совокупные активы в 2016 году выросли на 25,6% и достигли 175,4 млрд рублей по сравнению с 139,7 млрд рублей по итогам 2015 года.

Результаты TCS Group по прибыли оказались лучше ожиданий рынка. Сильный рост прибыли был обеспечен роспуском резервов, но нельзя не отметить сильные операционные показатели. В частности увеличение активов на 25,6%, а также рост чистых процентных доходов и маржи.Промсвязьбанк

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания