Блог им. gofan777 |Выбираем лучший фонд на рынок РФ

- 20 января 2022, 13:47

- |

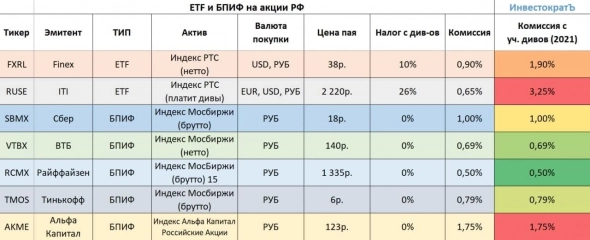

Рынок немного выдохнул после приличной коррекции. Многие активы даже по текущим ценам все еще дешевы, на таких падениях иногда даже не хочется заниматься отбором отдельных компаний, а проще купить весь индекс целиком. Сегодня предлагаю разобрать основные ETF и БПИФ на российские активы и выбрать наиболее интересные. Последовательность разбираемых фондов будет идти по дате их появления на Мосбирже.

💰#FXRL (Finex)

Данный фонд появился в марте 2016 года и уже имеет хорошую историю, которую можно проанализировать. Комиссия фонда составляет 0,9%, цена пая после сплита прилично снизилась и сейчас составляет всего 38 руб. Фонд доступен к покупке, как в рублях и в долларах, но базовой валютой является рубль для всех разбираемых эмитентов.

К плюсам я бы отнес то, что это ETF, который регулируется европейским законодательством и точность следования своей стратегии достаточно высокая. К минусам можно отнести то, что из-за европейской регистрации (Ирландия) фонд вынужден платить налог с дивидендов, которые получает от компаний РФ, в размере 10%. Если брать форвардную див. доходность индекса Мосбиржи в 10%, то доп. комиссия из-за налогов составит целый 1%, а суммарная комиссия 1,9% соответственно. Еще сюда можно отнести риск того, что в перспективе в РФ отменят налоговые вычеты (в том числе по ИИС) для иностранных компаний, а Finex фактически таковой и является.

( Читать дальше )

- комментировать

- ★32

- Комментарии ( 60 )

Блог им. gofan777 |Меняем часть кубышки на голубые фишки

- 19 января 2022, 12:38

- |

Наконец-то перетряхнул пару своих портфелей и немного докупил то, что давно планировал.

За неделю индекс Мосбиржи похудел на 13%, причем, никаких серьезных событий не произошло, только слухи. Как известно, рынком движет обычно страх и жадность, сейчас, очевидно, страх превалирует. Падает не только Россия, но и индекс США пошел в коррекцию, Китай из нее пока и не выходил.

Акции Сбербанка (#SBERP) откатились к уровням 2018 года, префы снижаются на 36% на фоне рекордной чистой прибыли и рекордных дивидендов за 2021 год. Фундаментально у компании все отлично и да, Сбер снова торгуется за 1 капитал. Почему это имеет значение? Потому что рентабельность капитала за последние 5 лет в среднем превышает 20%, покупая вблизи мультипликатора P/B=1, мы инвестируем деньги в крупнейший банк страны под 20+% годовых.

Курс доллара превысил отметку 77 руб. и это на фоне нефтяных цен в 88,5 долл./бар. Отечественная нефтянка пока в шоколаде, да еще и по дешевке отдают многие активы. Лукойл (#LKOH) за 6200 руб. раздают с форвардной див. доходностью за 2021 год в размере 14%. С Роснефтью (#ROSN) прощаются менее охотно, все-таки Восток-Оил и крупнейшая нефтяная компания в РФ, отдают без большого дисконта, за 545 руб. и с форвардной див. доходностью около 9%, что тоже неплохо, с учетом потенциала роста и текущей конъюнктурой на рынке нефти.

( Читать дальше )

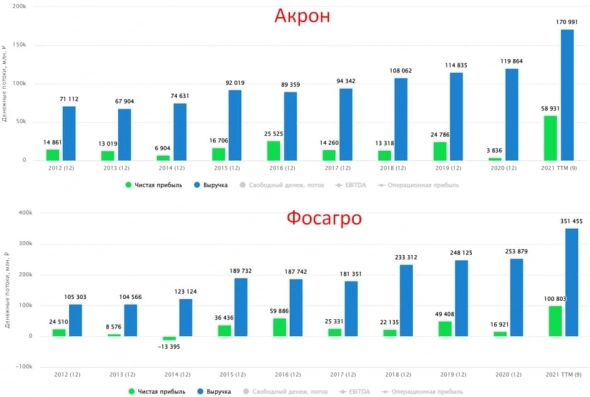

Блог им. gofan777 |ПАО Акрон, анализ и сравнение с Фосагро

- 17 января 2022, 20:32

- |

ПАО Акрон — один из ведущих вертикально интегрированных производителей минеральных удобрений в России и мире. Продукция компании соответствует международным стандартам качества и изготавливается на базе экологически чистого сырья. Группа «Акрон» входит в ТОП-10 компаний в мире по производству удобрений.

📊Структура выручки по видам продукции:

✔️ азотные удобрения — 48%;

✔️ сложные удобрения — 36%;

✔️ продукция неорг. химии — 6%;

✔️ апатитовый концентрат — 3%;

✔️ прочее — 7%.

В отличие от Фосагро, где присутствует значительная часть фосфоросодержащих удобрений, Акрон генерирует около 50% выручки от реализации азотных удобрений. Основным сырьем для их производства является природный газ, поэтому, Акрон является главным бенефициаром высоких цен на газ в ЕС и в Азии.

🌎Рынки сбыта продукции:

✔️ Латинская Америка — 32%;

✔️Россия — 20%;

✔️Европа — 13%;

✔️США и Канада — 11%;

✔️ Азия (Китай — 7%, Таиланд — 4%, другие страны Азии — 7%);

✔️Прочие страны — 6%.

( Читать дальше )

Блог им. gofan777 |Получение вычета по ИИС тип А в 2022 году

- 13 января 2022, 12:28

- |

Наступил 2022 год, а это значит, что самое время позаботиться о возврате вычетов, которые нам полагаются по закону.

Сегодня подробно разберем вопрос о том, как получить вычет по ИИС тип А по новой упрощенной схеме, которая заработала с 2022 года, а также через заполнение формы 3-НДФЛ.

( Читать дальше )

Блог им. gofan777 |Мои лучшие и худшие инвестиции в 2021 году

- 12 января 2022, 22:14

- |

На самом деле не так просто говорить про идеи в рамках отдельного года, ведь акции я покупаю на протяжении последних 5,5 лет, также, как и продаю. Но в 2021 году были некоторые сделки, их и рассмотрим. Все доходности рассчитаны по методу XIRR, в экселе данная функция называется ЧИСТВНДОХ.

🟢 Белуга. Акцию я купил в июне 2021 года по цене 2870 руб, годовая доходность составила 22%. Тем не менее, мы видели сильный разгон перед SPO, после которого котировки немного остыли, чем удалось воспользоваться. Мне понравилась стратегия развития компании, которую представил менеджмент с горизонтом до 2024 года. Эта инвестиция еще на 2-3 года, там и подведем итоги. Продолжаю следить за отчетами и получать, пусть и небольшие, но дивиденды.

🟢 Глобалтранс. Первые акции были куплены в январе 2021 года, тогда компания была мало кому интересна и на нее давали очень хорошие цены (ниже 500 руб), чем удалось воспользоваться. В апреле, когда цены вновь упали ниже 500 руб. я делал разбор идеи

( Читать дальше )

Блог им. gofan777 |🛢Нефтегазовый сектор | Главный плюс Газпрома | Что делать с Мосбиржей и Юнипро

- 10 января 2022, 16:18

- |

Сегодня разберем ситуацию в нефтегазовом секторе, почему нефть в среднесрочной перспективе имеет все шансы на рост. Поговорим о том, какая идея есть в Газпроме и на сколько он интересен для инвестирования. Также затронем Мосбиржу и Юнипро, остались ли драйверы в этих идеях.

( Читать дальше )

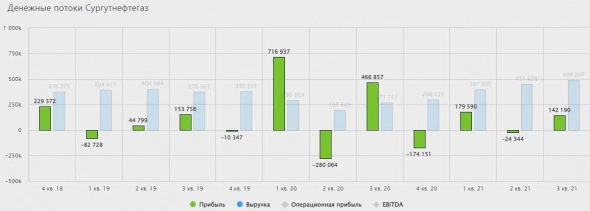

Блог им. gofan777 |Какой дивидендный подарок нам приготовил Сургутнефтегаз

- 05 января 2022, 22:53

- |

Не успели и глазом моргнуть, как 2021 год подошел к концу, это значит, что пора прикинуть дивиденды от любимой многими акции — префа Сургутнефтегаза.

В прошлом году наша прогнозная модель полностью себя оправдала, давайте проверим, что получится в этом.

Напомню, доходы бизнес получает от 3 важных направлений:

✔️ нефтяные доходы;

✔️ доходы от переоценки кубышки;

✔️ процентные доходы.

Чтобы посчитать размер дивиденда на акцию, нужно чистую прибыль по РСБУ разделить на 108,5 млрд. руб. откуда взялась эта цифра мы подробно разбирали в прошлый раз.

Нефтяные доходы. За первые 9 месяцев компания заработала 277,3 млрд. руб. операционной прибыли, предположим, что 4й квартал будет не сильно лучше 3го, там мы видели пики цен по нефти, но и декабрьский спад. За 3й квартал заработали 98,4 млрд. руб. Таким образом, получаем, что чистая прибыль от реализации нефти и нефтепродуктов = (277,3+98,4)*0,835 = 313,7 млрд. руб. Итоговая налоговая ставка (с учетом льготной ставки) примерно равна 16,5%, отсюда коэффициент 0,835.

( Читать дальше )

Блог им. gofan777 |FixPrice анализ и оценка

- 05 января 2022, 22:50

- |

FixPrice анализ и оценка #FIXP

В марте 2021 г. FixPrice — крупнейшая в России сеть магазинов низких фиксированных цен, разместила акции на Лондонской и Московской биржах. На Мосбирже торги ГДР стартовали с 724,5 руб. за штуку, показав на 24.12.2021 цену закрытия 544,6 рублей (-24,8%).

За 9 месяцев акции серьезно просели, а что с бизнесом?

📊Кратко о Компании

FixPrice – это российский аналог американской сети Dollar Tree Stores – магазинов формата «все за 1$».

Компания продает продукты питания (≈28% продаж), бытовую химию и косметику (≈23% продаж), непродовольственные товары (≈49% продаж).

Ключевая стратегия FixPrice – экономия и максимальное сокращение издержек. Чтобы держать низкие цены на товары из Юго-Восточной Азии, компания закупает их напрямую, избегая накрутки посредников. При этом она стремится добиться от поставщиков таких цен, чтобы при последующей продаже получать двузначную рентабельность. Экономия на издержках при продаже продуктов достигается тем, что около 60% ассортимента Компания продает под собственной торговой маркой.

( Читать дальше )

Блог им. gofan777 |Газпром нефть обновляет максимумы

- 28 декабря 2021, 18:53

- |

Лукойл с максимумов скорректировался на 16% в моменте, Роснефть упала на 15%, Татнефть вообще страшно смотреть, там падение более, чем на 45%. А Газпром нефть 20 декабря обновила свой исторический максимум. Почему такая разница, попробуем разобраться в этой статье.

📈 За 9 месяцев текущего года компании удалось нарастить добычу углеводородов на 2,7% г/г, в основном за счет увеличения добычи на новых месторождениях, где прирост составил 56% г/г. По заявлению А. Дюкова, по итогам года будет преодолен уровень добычи в 100 млн. тонн в н.э. (нефтяном эквиваленте), это рекордные объемы, но в следующем году могут превысить и данный рубеж.

📈 Финансовые результаты тоже прорывные, в основном, благодаря росту цен на нефть в этом году. Выручка выросла на 49,1% г/г, EBITDA выросла на 129,2% г/г, а чистая прибыль показала рост почти в 9 раз.

📈Свободный денежный поток вырос тоже кратно и составил почти 385 млрд. руб. На этом фоне менеджмент объявил дивиденды по итогам 9 месяцев в размере 40 руб. на акцию. К слову, это максимальные дивиденды за всю историю.

( Читать дальше )

Блог им. gofan777 |Есть ли идеи в генерации?

- 28 декабря 2021, 18:49

- |

На фоне нестабильности на рынках мы часто прятались в какие-нибудь консервативные истории, которые не подвержены геополитике, влиянию курсовых разниц и санкциям. Одним из таких секторов традиционно является электрогенерация. Сейчас акции многих компаний хорошо скорректировались, давайте разберемся, есть ли уже что-то более-менее интересное здесь или нет.

Юнипро — акции сейчас торгуются на уровне 2,6 руб. Компания не подвержена риску растущих ставок, благодаря отрицательному чистому долгу (денег больше, чем кредитов). При этом, в ближайшие пару лет нам обещают платить 0,317 руб. на акцию дивидендов, что к текущей цене дает более 12% годовых. При текущих доходностях облигаций в 11-12% уже не так интересно, тем не менее, оценка компании сейчас относительно низкая. Если брать на горизонт 2-3 лет, в надежде на то, что ставки в следующем году пойдут на спад, то история становится интересной. Также потенциальным драйвером роста акций может быть покупка со стороны ИнтерРао, о которой многие забыли.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс