Блог им. Klinskih-tag |Яндекс: стабильный рост в условиях жёсткой ДКП

- 06 ноября 2025, 09:26

- |

🧮 Яндекс первым из российских IT-компаний на прошлой неделе представил свои финансовые результаты за 9 мес. 2025 года по МСФО. Давайте детально разберём, что скрывается за этими цифрами.

📈 Выручка компании с января по сентябрь увеличилась на +33,2% (г/г)до 1 трлн руб. Это полностью соответствует первоначальному прогнозу менеджмента, который в начале года обещал рынку рост более чем на +30%. В условиях, когда многие компании пересматривают свои прогнозы, Яндекс остался верен слову, и это не может не радовать.

😡 Зато дико бесит, когда в пресс-релизе ты читаешь про очередную ресегментацию у Яндекса, а значит нет никакой возможности нарисовать сравнительные диаграммы в каждом из сегментов, и все твои многолетние старания в Excel идут коту под хвост:

«В 3 кв. 2025 года компания провела ресегментацию и представила новые сегменты и блоки отчётности. Это повысит прозрачность и детализацию, позволив инвесторам лучше оценить результаты и потенциал развития бизнеса».

Но чтобы пожалеть вашу психику, мы потратили время и постарались сделать анализ по сегментам в привычном для вас виде, к которому мы уже успели изрядно привыкнуть за последнее время, поэтому не благодарите:

( Читать дальше )

- комментировать

- 2.1К | ★2

- Комментарии ( 5 )

Блог им. Klinskih-tag |Где искать следующую волну роста?

- 22 августа 2025, 08:36

- |

🤔 Вот скажите, какой инвестор не мечтает поймать удачу за хвост и выбрать бумагу, которая вырастет быстрее рынка? Практически каждый! Да, геополитические «качели» всё ещё в тренде, и переговорный трек явно затягивается.

Но, как известно, именно в такие периоды и надо формировать свой портфель перспективными историями, порой даже не совсем очевидными на первый взгляд. Поэтому в рамках нашего сегодняшнего поста я предлагаю обратить внимание на компании с собственными драйверами роста, и пусть он будет продолжением наших июльских размышлений.

💊 Промомед

Эмитент методично наращивает долю высокомаржинальных препаратов, а публикация финансовой отчетности 28 августа может послужить сигналом к росту котировок. И пока инвесторы увлечены Озон Фармацевтикой (+35% с начала года), акции Промомеда (+21%) тихо готовятся к спринту, набираясь сил для рывка вверх.

🌾 Фосагро

В этом году Фосагро наслаждается ростом долларовых цен на удобрения, подогреваемым дефицитом складских запасов у фермеров. И даже крепкий рубль не помеха для компании — она продолжает уверенно двигаться вперёд, а бизнес по-прежнему растущий. Немного напрягает, конечно, постоянная дивидендная рулетка в исполнении компании, но — извините! Может по мере дальнейшего снижения «ключа» дивидендная стабильность благополучно вернётся.

( Читать дальше )

Блог им. Klinskih-tag |Как Яндекс превращает вызовы в возможности?

- 06 мая 2025, 09:38

- |

📈 Выручка с января по март увеличилась на +34% (г/г) до 306,5 млрд руб. Ранее руководство представило прогноз на 2025 год, согласно которому ожидается увеличение выручки минимум на +30%, и текущие показатели полностью соответствуют намеченным планам развития.

📊 В сегменте поиска и портала доходы компании выросли на +21% (г/г) до 113,7 млрд руб. Несмотря на то, что бизнес развивается опережающими темпами, наблюдается влияние высокой базы: рыночная доля Яндекса в сфере интернет-поиска в России составляет более 67%. Этот ключевой сегмент формирует основную часть операционной прибыли, которая впоследствии реинвестируется в перспективные направления и стартапы.

📊 В электронной коммерции выручка увеличилась на +60% (г/г) до 104,6 млрд руб. Это направление демонстрирует наиболее динамичное развитие в структуре компании, что вполне закономерно: онлайн-торговля позволяет существенно экономить время покупателей и предоставляет им обширный выбор товаров.

( Читать дальше )

Блог им. Klinskih-tag |📚 Как выбрать акции для долгосрочного портфеля: 5 ключевых критериев и мои личные советы

- 07 февраля 2025, 07:25

- |

1️⃣Фин. устойчивость компании

Безусловно, важнейший момент при анализе, который даёт уверенность в том, что светлое будущее у эмитента есть.

📌Что смотреть: динамику выручки, чистой прибыли, EBITDA, FCF и долговой нагрузки за последние 5-10 лет. Как вы можете видеть, во всех своих постах я привожу такие картинки, которые рисую сам в Excel.

📌Пример: ЛУКОЙЛ, который демонстрирует стабильный рост выручки, отрицательный чистый долг (с чистой денежной позицией около 0,8 трлн руб.), а также регулярно платит солидные дивиденды и проводит байбэки.

2️⃣Конкурентные преимущества

📌Что смотреть: уникальные технологии, патенты, сильный бренд, доля рынка, сетевой эффект.

( Читать дальше )

Блог им. Klinskih-tag |Итоги 2024 года

- 30 декабря 2024, 09:10

- |

📉 После роста индекса Мосбиржи примерно на +45%в 2023 году, год текущий отметился уже снижением бенчмарка примерно на -11%. Выглядит не так страшно с первого взгляда, но чтобы передать всю боль российских частных инвесторов, за точку отсчёта лучше взять майский (годовой) максимум на уровне 3521,72 пункта, и тогда мы увидим, что после многомесячной коррекции российский рынок акций растерял к настоящему моменту уже более 20%.

И это ещё надо сказать отдельное спасибо Эльвире Набиуллиной, которая на последнем в этом году декабрьском заседании ЦБ приняла волевое решение сохранитьключевую ставку на уровне 21%, что вызвало очень мощный отскок на рынке акций, и очень хочется верить, что этот тренд в наступающем 2025 году будет продолжен, а инфляцию всё-таки удастся утихомирить и взять под контроль.

↗️ Лидеры роста в 2024 году (из индекса Мосбиржи):

🏅 Банк Санкт-Петербург (+60,6%)

🏅 Аэрофлот (+54,3%)

🏅 Яндекс (+52,5%)

🏅 Полюс (+28,9%)

↘️ Лидеры роста в 2024 году (вне индекс Мосбиржи):

🏅 ЭсЭфАй (+138,0%)

( Читать дальше )

Блог им. Klinskih-tag |Стратегия 2025 от АТОНа (тезисы)

- 11 декабря 2024, 10:37

- |

👨🏻💻 Вслед за Sber CIB, которую мы тщательно прожарили вчера, свою Стратегию по рынкам представил и АТОН. Разумеется, мы заглянули и сюда, и предлагаем вашему вниманию основные тезисы:

✔️Российская экономика в 2024 году демонстрирует неплохие темпы роста, ВВП должен прибавить примерно на +4%.

✔️С такими высокими ставками россияне сейчас сберегают больше, чем тратят. Именно поэтому отмечается высокий приток на депозиты, который оценивается на уровне 932 млрд руб. только в 2024 году. Как вы помните, совокупный объём банковских депозитов уже уверенно перевалил за 50 трлн рублей!

✔️Ключевая ставка уже находится на рекордно высоких уровнях, однако ЦБ хочет дождаться устойчивого снижения инфляции, чтобы приступить к развороту ставок. И если Sber CIB жду, что этот разворот случится в лучшем случае в 2026 году, то АТОН рассчитывает увидеть это уже в середине 2025 года. Поживём — увидим!

✔️Самый лёгкий способ предсказать динамику курса рубля — это сравнить инфляцию в России и в США. Исходя из этого, не трудно предположить, что в следующем году нам стоит ждать дальнейшее ослабление российской валюты.

( Читать дальше )

Блог им. Klinskih-tag |Инвестиционная привлекательность Яндекса: ожидания и реальность

- 31 октября 2024, 09:20

- |

💻 Яндекс первым из IT-компаний представил свои финансовые результаты по МСФО за 3 кв. 2024 г., а значит самое время детально изучить их. Тем более, что для компании этот отчёт стал первым после состоявшейся процедуры редомициляции и юридического переезда в Россию.

📈 Выручка компании с июля по сентябрь увеличилась на +35,5% (г/г) до 276,8 млрд руб. Этот показатель остаётся важнейшим показателем для IT-сектора, и руководство компании ранее прогнозировало его увеличение во втором полугодии 2024 года на уровне не менее +38%. Как мы видим, на текущий момент достигнутые результаты несколько ниже установленных планов.

В разрезе сегментов бизнеса Яндекса картина следующая:

✔️ В сегменте поиска выручка увеличилась на +25,7% (г/г) до 113,9 млрд руб. Яндекс здесь увеличил свою рыночную долю на 2,9 п.п. до 65,5%, однако темпы роста выручки продолжают снижаться, что связано с эффектом высокой базы. Вероятнее всего, влияние ухода иностранных конкурентов уже полностью учтено, поэтому резкого ускорения роста в этом сегменте ожидать не приходится.

( Читать дальше )

Блог им. Klinskih-tag |Конференция Smart-Lab: итоги

- 27 октября 2024, 14:56

- |

🫂 Ну что ж, вот и отгремела очередная конференция Smart-Lab Conf, а значит самое время по горячим следам написать пост на эту тему и вспомнить про всё услышанное, сопроводив его местами своими мыслями и умозаключениями.

Отдельное спасибо организаторам конференции (отдельный привет Василию Баранову и Татьяне Плихта!), благодаря которым мероприятие прошло на высоком уровне и оказалось максимально полезным для всех участников, спикеров и партнёров. Ну и конечно же лично Тимофею Мартынову, который приглашает меня в качестве модератора к эмитентам и всегда рад меня видеть на пре-пати.

Ну и пользуясь удобным случаем, предлагаю вам подписаться на наш телеграм-канал, где мы регулярно анализируем операционные и финансовые отчётности российских компаний, пишем отраслевые обзоры, делимся тезисами закрытых звонков с эмитентами, ну и в принципе публикуем много чего интересного. В общем, welcome!

Ну а теперь погнали!

Разумеется, хедлайнером на этой конференции стала ключевая ставка, которая в пятницу была повышена с 19% до 21%, а потому именно с этого вопроса я начинал свои сессии с эмитентами во время модераций, и именно вокруг этого острого вопроса шли рассуждения практически на любой сцене в субботу.

( Читать дальше )

Блог им. Klinskih-tag |Реструктуризация бизнеса Яндекса выходит на финишную прямую

- 15 мая 2024, 08:50

- |

✔️ Итак, акции Yandex N.V., ранее приобретённые на Московской бирже или на Санкт-Петербургской бирже, будут конвертированы в акции новой структуры (МКПАО Яндекс) с коэффициентом 1:1. Процесс обмена будет запущен 16 мая и продлится до 21 июня 2024 года включительно. Ожидается, что расчёты по данному процессу завершатся 9 июля 2024 года, ну а старт торгов новыми акциями МКПАО Яндекс на Мосбирже ожидается во второй половине этого лета.

✔️ Акции в периметре Euroclear могут быть либо конвертированы в соотношении 1:1, либо выкуплены по цене 1251,8 руб. — в зависимости от даты приобретения и зачисления бумаг в российские депозитарии. Важно отметить, что акции, купленные через Euroclear после 30 ноября 2023 года, не подлежат ни обмену, ни выкупу. Таким образом, эти инвесторы будут вынуждены и дальше владеть акциями голландской компании Yandex N.V.

( Читать дальше )

Блог им. Klinskih-tag |VK: неплохой рост выручки и риски допэмиссии

- 25 марта 2024, 08:43

- |

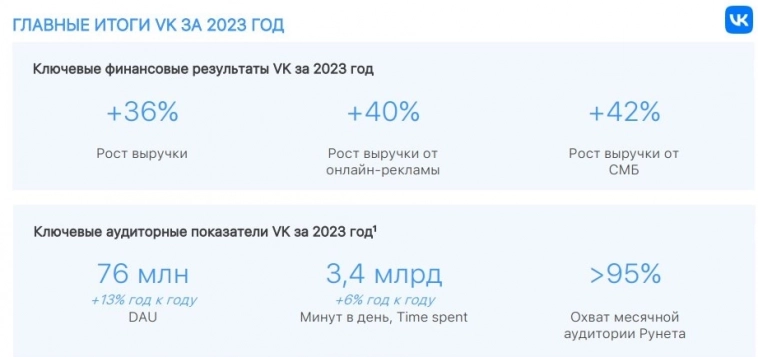

📈 Выручка компании по итогам минувших 12 месяцев увеличилась на +35,8% до 132,8 млрд руб. Темп роста выручки оказался на максимуме за последние 4 года, что важно, поскольку именно выручка является ключевой метрикой в IT-отрасли. Однако, даже несмотря на это, темпы роста всё ещё ниже, чем у Яндекса, который отметился динамикой +51% за тот же период.

✔️ Ядром бизнеса VK по-прежнему являются «Социальные сети и медиаконтент», где выручка увеличилась на +35,3% до 84,6 млрд руб., во многом благодаря увеличению продаж онлайн-рекламы. Ежедневная аудитория ВКонтакте продолжает расти, в то время как аудитория Одноклассников постепенно сокращается (я вообще удивлён, что там ещё кто-то сидит).

Что касается платформы Дзен, которую VK приобрела осенью 2022 года у Яндекса, то здесь тоже ситуация стабильная: средняя дневная аудитория за 2023 год составила 31,9 млн пользователей. В годовом выражении сравнить этот показатель возможности нет, т.к. раньше компания указывала МАУ (месячная уникальная аудитория), а сейчас ориентируется на ДАУ (дневная уникальная аудитория), но в любом случае тренд растущий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс