SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Замещающая облигация Газпрома с погашением в 2034 году: высокая долларовая доходность за рубли - Финам

- 23 ноября 2022, 20:50

- |

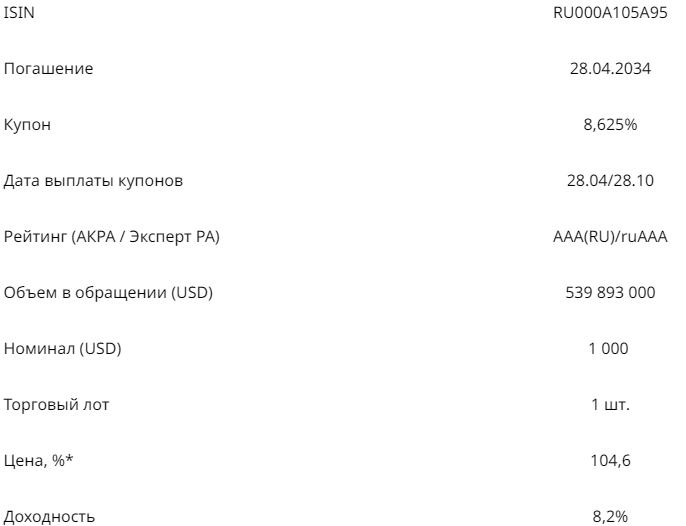

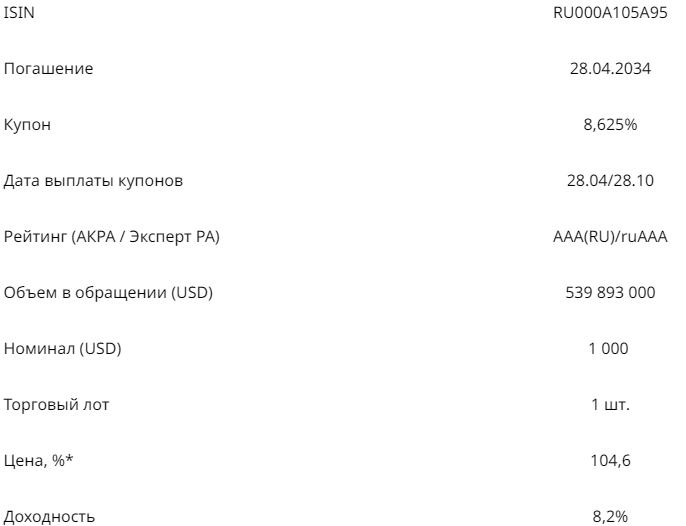

Благодаря замещающим облигациям российские инвесторы имеют возможность получить экспозицию на СКВ в безопасном внутреннем контуре, что особенно примечательно с учетом околонулевых ставок по валютным депозитам в банках. Самым высокодоходным и ликвидным замещающим выпуском, позволяющим претендовать и на налоговую льготу, является облигация «Газпрома» с погашением в 2034 году.

Сегмент замещающих облигаций обретает контуры. Процесс размещения российскими эмитентами локальных облигаций взамен своих евробондов постепенно набирает ход, и уже можно говорить о появлении на российской карте долгового рынка полноценного сегмента, позволяющего отечественным инвесторам получить экспозицию на свободно конвертируемые валюты на внутрироссийском периметре. Наибольшую активность в плане выпуска замещающих облигаций проявляет «Газпром».

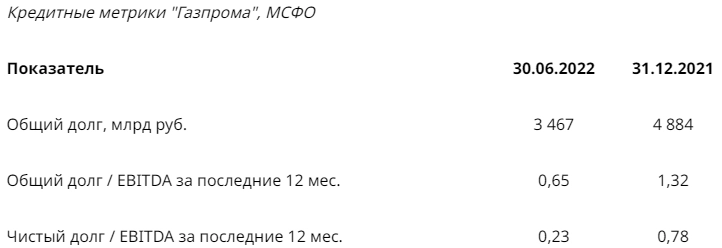

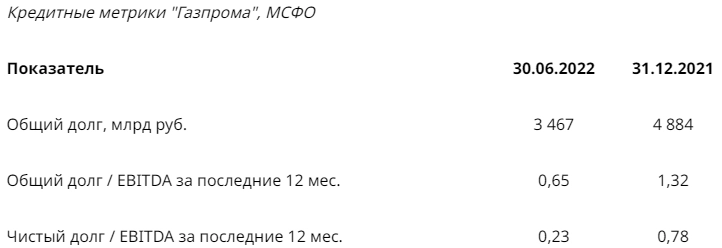

Выпуск замещающих облигаций как «разгрузка» валютной части долга. Кредитный профиль крупнейшего мирового производителя газа даже на фоне пертурбаций последних месяцев по-прежнему выглядит солидно. Тем не менее некоторую озабоченность вызывает валютная структура долга эмитента, в частности то, что по состоянию на начало 2022 года на рублевые заимствования приходилось лишь 24% долга «Газпрома». В определенной степени смягчению данной проблемы будет способствовать процесс частичного замещения евробондового портфеля на выпуски, обслуживание которых происходит в рублях.

Инструмент для получения налоговой льготы по валютной переоценке. Имея дело с инвалютными инструментами, необходимо учитывать вопрос валютной переоценки. Дело в том, что налоги придется платить в рублях, а значит, в случае ослабления рубля в период удержания ценной бумаги возникнет налогооблагаемая база, даже если непосредственно в инвалюте облигация и не принесла никакого дохода. Выходом из сложившейся ситуации является выбор в качестве объектов для инвестирования бумаг со сроком погашения свыше 3 лет: такие облигации позволяют претендовать на налоговый вычет в размере до 3 млн руб. в год за каждый полный год по истечении трех лет. В этом контексте интересно выглядит выпуск «Газпрома» с погашением в 2034 году.

Потенциал для ценового роста. Выпуск отличается очень хорошей биржевой ликвидностью (на уровне ОФЗ) и предлагает привлекательную доходность. Принимая во внимание, что кредитный спред бумаги сейчас расширен почти на два процентных пункта относительно значений 2021 года, у замещающей облигации «Газпрома» с погашением в 2034 году есть определенный потенциал для снижения доходности.

Бивалютный инструмент. Из-за того, что обслуживание замещающих облигаций происходит в рублях, они являются лишь экспозицией на валюту, в которой номинированы. Иными словами, у инвестора есть риск столкнуться с неблагоприятным курсом при конвертации доходов по таким инструментам, ведь погашение и выплата дохода по замещающим облигациям производится в рублях по официальному курсу, установленному Банком России на дату исполнения соответствующего обязательства.

Сегмент замещающих облигаций обретает контуры. Процесс размещения российскими эмитентами локальных облигаций взамен своих евробондов постепенно набирает ход, и уже можно говорить о появлении на российской карте долгового рынка полноценного сегмента, позволяющего отечественным инвесторам получить экспозицию на свободно конвертируемые валюты на внутрироссийском периметре. Наибольшую активность в плане выпуска замещающих облигаций проявляет «Газпром».

Выпуск замещающих облигаций как «разгрузка» валютной части долга. Кредитный профиль крупнейшего мирового производителя газа даже на фоне пертурбаций последних месяцев по-прежнему выглядит солидно. Тем не менее некоторую озабоченность вызывает валютная структура долга эмитента, в частности то, что по состоянию на начало 2022 года на рублевые заимствования приходилось лишь 24% долга «Газпрома». В определенной степени смягчению данной проблемы будет способствовать процесс частичного замещения евробондового портфеля на выпуски, обслуживание которых происходит в рублях.

Инструмент для получения налоговой льготы по валютной переоценке. Имея дело с инвалютными инструментами, необходимо учитывать вопрос валютной переоценки. Дело в том, что налоги придется платить в рублях, а значит, в случае ослабления рубля в период удержания ценной бумаги возникнет налогооблагаемая база, даже если непосредственно в инвалюте облигация и не принесла никакого дохода. Выходом из сложившейся ситуации является выбор в качестве объектов для инвестирования бумаг со сроком погашения свыше 3 лет: такие облигации позволяют претендовать на налоговый вычет в размере до 3 млн руб. в год за каждый полный год по истечении трех лет. В этом контексте интересно выглядит выпуск «Газпрома» с погашением в 2034 году.

Потенциал для ценового роста. Выпуск отличается очень хорошей биржевой ликвидностью (на уровне ОФЗ) и предлагает привлекательную доходность. Принимая во внимание, что кредитный спред бумаги сейчас расширен почти на два процентных пункта относительно значений 2021 года, у замещающей облигации «Газпрома» с погашением в 2034 году есть определенный потенциал для снижения доходности.

Бивалютный инструмент. Из-за того, что обслуживание замещающих облигаций происходит в рублях, они являются лишь экспозицией на валюту, в которой номинированы. Иными словами, у инвестора есть риск столкнуться с неблагоприятным курсом при конвертации доходов по таким инструментам, ведь погашение и выплата дохода по замещающим облигациям производится в рублях по официальному курсу, установленному Банком России на дату исполнения соответствующего обязательства.

Мы рассматриваем выпуск замещающей облигации «Газпрома» с погашением в 2034 году как интересный инструмент для получения долларовой доходности за рубли и присваиваем ему рейтинг «Покупать».ФГ «Финам»

558

Читайте на SMART-LAB:

Итоги первичных размещений ВДО и некоторых розничных выпусков на 18 февраля 2026 г.

Следите за нашими новостями в удобном формате: Telegram , Youtube , RuTube, Smart-lab , ВКонтакте , Сайт

18:37

Подводим финансовые итоги ДОМ.PФ за 2025 год

⚡️ Ключевые финансовые показатели ДОМ.РФ уверенно идут вверх!

09:49

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания