SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Лукойл может выплатить за 3 квартал 134 рубля на акцию - Атон

- 24 ноября 2020, 17:01

- |

Лукойл: Результаты выше консенсус-прогноза — Позитивно

ЛУКОЙЛ торгуется с мультипликатором EV/EBITDA 2021П 4.2x, что составляет дисконт в 18% относительно аналогов в отрасли.

Завтра в 15.00 МСК ЛУКОЙЛ проведет телеконференцию, в ходе которой мы уделим особое внимание комментариям менеджмента о потенциальном влиянии на компанию нового режима налогообложения, а также прогнозам на 2021.

Операционные данные. Добыча углеводородов без учета проекта Западная Курна-2 снизилась на 4.9% кв/кв до 1 885 тыс. барр. / сут., что обусловлено условиями соглашения ОПЕК+ и снижением поставок газа в Китай вследствие снижения спроса на фоне эпидемии коронавируса. Добыча нефти упала на 4.1% кв/кв до 1 448 тыс. баррелей в сутки. Вместе с тем, объем переработки группы увеличился на 8.6% кв/кв, в том числе на объем переработки на отечественных НПЗ – на 8.8% кв/кв.

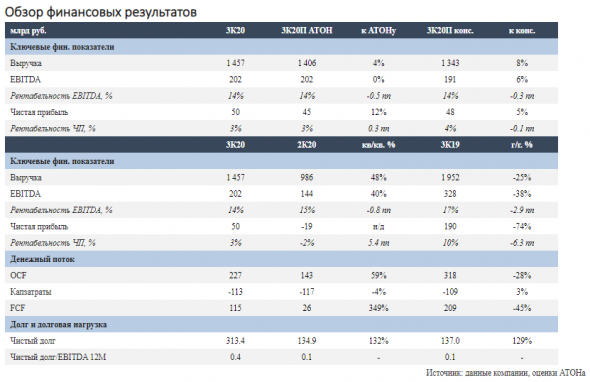

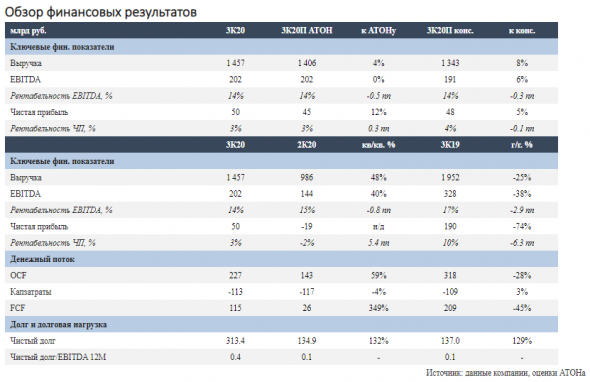

Финансовые результаты группы превысили консенсус-оценки. Выручка составила 1 457 млрд руб. (+48% кв/кв), превысив оценку АТОНа и консенсус-прогноз на 4% и 8% соответственно. Рост показателя был обеспечен увеличением цен на нефть (+46% кв/кв для марки Urals), наращиванием добычи, а также увеличением объемов международного трейдинга. Показатель EBITDA (202 млрд руб., +40% кв/кв) оказался в рамках оценки АТОНа, при этом превысив консенсус-прогноз на 6%. EBITDA в сегменте Разведка и добыча увеличилась на 110% до 152 млрд руб. за счет улучшения структуры добычи кв/кв и успешного контроля за издержками (что обеспечило снижение операционных расходов на 3% кв/кв, коммерческих, общих и административных расходов на 13% кв/кв). В сегменте Переработка, торговля и сбыт показатель EBITDA снизился на 1.4 % кв/кв до 78 млрд руб., поскольку улучшение показателей сегмента в России, было нивелировано снижением объемов переработки и маржи трейдинга на зарубежных НПЗ. Рентабельность EBITDA составила 14% против 15% во 2К20. Чистая прибыль ЛУКОЙЛа составила 50.4 млрд руб. с учетом отрицательного влияния убытка от курсовых разниц в размере 27 млрд руб.

FCF вырос в 4.5 раза кв/кв, в том числе благодаря высвобождению оборотного капитала в размере 26 млрд руб., в то время как сохраняющиеся меры по оптимизации затрат привели к дальнейшему сокращению капзатрат (-4% кв/кв). Расчетный дивиденд по итогам 3К20 составил бы 134 руб. на акцию (доходность 2.6%). C учетом 46 руб. на акцию, выплаченных за 1П20, расчетные дивиденды за 9M20 соответствуют 80% от нашего прогноза на 2020. Напомним, что ЛУКОЙЛ выплачивает дивиденды раз в полгода. По состоянию на 3К20 чистый долг группы составил 313 млрд руб., отразив снижение денежных средств, в том числе и из-за выплат полугодовых дивидендов в размере 242 млрд руб., в то время как общие финансовые обязательства группы остались практически неизменными (+0.6%). Соотношение чистый долг/EBITDA осталось на комфортном уровне 0.4x.

Телеконференция: ЛУКОЙЛ проведет телеконференцию завтра, 25 ноября, в 15:00 по Москве; 12:00 по Лондону; 7:00 по Нью-Йорку. Набор: +7 495 249 9843 (Россия); +44 (0) 20 3003 2666 (международный). Зарегистрируйтесь на сайте ЛУКОЙЛа, чтобы получить данные для соединения. Во время телеконференции мы сосредоточимся на комментариях менеджмента относительно предстоящих изменений в налогообложении отрасли, а также на прогнозе на 2021 год.

ЛУКОЙЛ представил хорошие результаты: выручка, EBITDA и чистая прибыль превысили соответствующие консенсус-оценки на 8%, 6% и 5% соответственно. Свободный денежный поток (FCF) составил 115 млрд руб., что, по нашим оценкам, предполагает дивиденды за 3К20 в размере 134 руб. на акцию (с доходностью 2.6%).Атон

ЛУКОЙЛ торгуется с мультипликатором EV/EBITDA 2021П 4.2x, что составляет дисконт в 18% относительно аналогов в отрасли.

Завтра в 15.00 МСК ЛУКОЙЛ проведет телеконференцию, в ходе которой мы уделим особое внимание комментариям менеджмента о потенциальном влиянии на компанию нового режима налогообложения, а также прогнозам на 2021.

Операционные данные. Добыча углеводородов без учета проекта Западная Курна-2 снизилась на 4.9% кв/кв до 1 885 тыс. барр. / сут., что обусловлено условиями соглашения ОПЕК+ и снижением поставок газа в Китай вследствие снижения спроса на фоне эпидемии коронавируса. Добыча нефти упала на 4.1% кв/кв до 1 448 тыс. баррелей в сутки. Вместе с тем, объем переработки группы увеличился на 8.6% кв/кв, в том числе на объем переработки на отечественных НПЗ – на 8.8% кв/кв.

Финансовые результаты группы превысили консенсус-оценки. Выручка составила 1 457 млрд руб. (+48% кв/кв), превысив оценку АТОНа и консенсус-прогноз на 4% и 8% соответственно. Рост показателя был обеспечен увеличением цен на нефть (+46% кв/кв для марки Urals), наращиванием добычи, а также увеличением объемов международного трейдинга. Показатель EBITDA (202 млрд руб., +40% кв/кв) оказался в рамках оценки АТОНа, при этом превысив консенсус-прогноз на 6%. EBITDA в сегменте Разведка и добыча увеличилась на 110% до 152 млрд руб. за счет улучшения структуры добычи кв/кв и успешного контроля за издержками (что обеспечило снижение операционных расходов на 3% кв/кв, коммерческих, общих и административных расходов на 13% кв/кв). В сегменте Переработка, торговля и сбыт показатель EBITDA снизился на 1.4 % кв/кв до 78 млрд руб., поскольку улучшение показателей сегмента в России, было нивелировано снижением объемов переработки и маржи трейдинга на зарубежных НПЗ. Рентабельность EBITDA составила 14% против 15% во 2К20. Чистая прибыль ЛУКОЙЛа составила 50.4 млрд руб. с учетом отрицательного влияния убытка от курсовых разниц в размере 27 млрд руб.

FCF вырос в 4.5 раза кв/кв, в том числе благодаря высвобождению оборотного капитала в размере 26 млрд руб., в то время как сохраняющиеся меры по оптимизации затрат привели к дальнейшему сокращению капзатрат (-4% кв/кв). Расчетный дивиденд по итогам 3К20 составил бы 134 руб. на акцию (доходность 2.6%). C учетом 46 руб. на акцию, выплаченных за 1П20, расчетные дивиденды за 9M20 соответствуют 80% от нашего прогноза на 2020. Напомним, что ЛУКОЙЛ выплачивает дивиденды раз в полгода. По состоянию на 3К20 чистый долг группы составил 313 млрд руб., отразив снижение денежных средств, в том числе и из-за выплат полугодовых дивидендов в размере 242 млрд руб., в то время как общие финансовые обязательства группы остались практически неизменными (+0.6%). Соотношение чистый долг/EBITDA осталось на комфортном уровне 0.4x.

Телеконференция: ЛУКОЙЛ проведет телеконференцию завтра, 25 ноября, в 15:00 по Москве; 12:00 по Лондону; 7:00 по Нью-Йорку. Набор: +7 495 249 9843 (Россия); +44 (0) 20 3003 2666 (международный). Зарегистрируйтесь на сайте ЛУКОЙЛа, чтобы получить данные для соединения. Во время телеконференции мы сосредоточимся на комментариях менеджмента относительно предстоящих изменений в налогообложении отрасли, а также на прогнозе на 2021 год.

485

Читайте на SMART-LAB:

Портфель облигаций с ежемесячной выплатой. Февраль 2026

Игорь Галактионов С увеличением капитала должна расти не только цифра на счёте, но и качество жизни. Решить эту задачу поможет портфель,...

17:55

Анти-БПЛА — новая необходимость для промышленности и инфраструктуры #SOFL_тренды

Продолжаем нашу трендовую рубрику! Почему БПЛА и анти-БПЛА — это новая технологическая тенденция? С марта 2026 года в России начинается массовое...

17:33

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания