SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Русал и производители стали наиболее уязвимы к замедлению роста в Китае - Атон

- 28 мая 2019, 11:54

- |

Влияние торговой войны между США и Китаем.

Замедление потребления в Китае – основная угроза, производство не затронуто

Торговые споры пока не повлияли на предложение – в апреле объем производства стали в Китае достиг 102.5 млн т (+11.5% г/г), несмотря на дефицит железной руды. В январе-апреле производство стали в Китае составило 371 млн т (+11.5% г/г), алюминия – 11.8 млн т (без изменений г/г). Рост производства выгоден для Китая, который уже пересмотрел свои экологические нормы и смягчает требования по сокращению мощностей, если производители соблюдают разрешенные уровни выбросов.

Стальная и алюминиевая отрасли наиболее уязвимы к замедлению экономики

Замедление экономики в Китае означает замедление мирового спроса на металлы – Китай потребляет 54% алюминия и 46% стали в мире и производит 55% алюминия и 49% стали. Оба металла активно используются в строительстве и машиностроении (более 50%), и мы рассматриваем эти отрасли как наиболее уязвимые с точки зрения замедления экономики. Доля Китая в мировом спросе также значительна по таким металлам как Ni (54%), Cu (46%), МПГ (30%) и золото (34%).

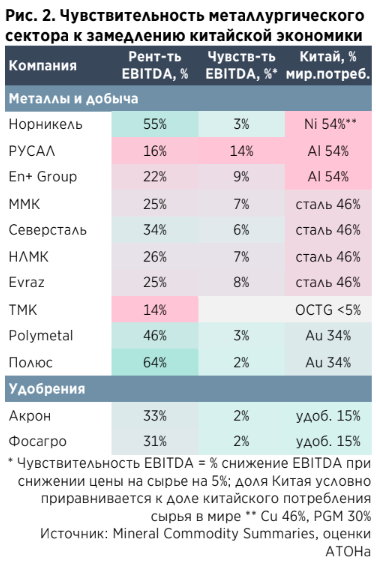

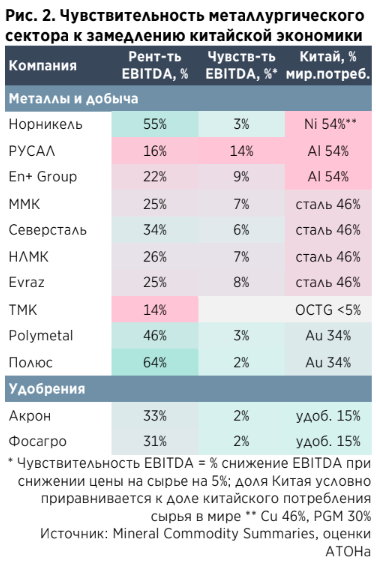

Низкая рентабельность = высокая чувствительность к волатильности цен

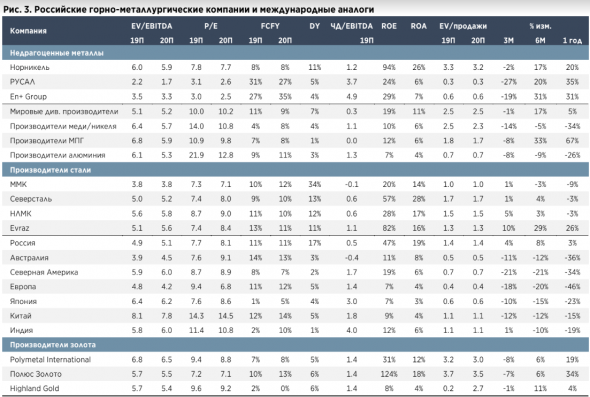

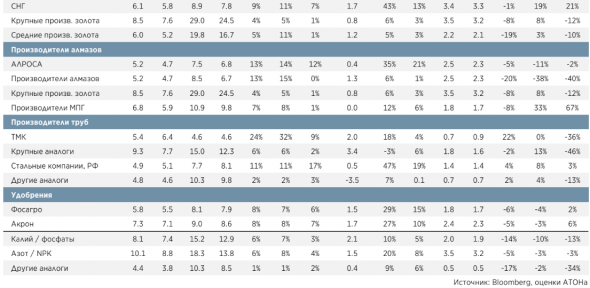

Наши приблизительные подсчеты показывают, что РУСАЛ и производители стали наиболее уязвимы к замедлению роста в Китае из-за их низких показателей рентабельности EBITDA в 16% и 27% по сравнению со средним показателем 35% в металлургическом секторе. Норникель и Полюс наименее чувствительны, поскольку имеют рентабельность 55% и 64% соответственно.

Разочаровывающие опережающие индикаторы намекают на новые стимулы

Рост промышленного производства в Китае в апреле снизился до 5.4% (с 8.5%), рост розничных продаж замедлился до 7.2% (с 8.7%), индекс PMI в обрабатывающей промышленности опустился до 50.1 (с 50.5). Ожидается, что новые стимулы поддержат рост экономики выше 6%. Имея резервы свыше $3 трлн, Китай обладает достаточной подушкой ликвидности, чтобы объявить о новых мерах в дополнение к уже объявленным снижению налогов и росту расходов на инфраструктуру.

$70 млрд чистых тарифных доходов для США, но рост рисков и инфляции

Около $250 млрд (из $540 млрд) американского импорта из Китая обложены пошлинами – против $110 млрд (из $120 млрд) китайского импорта из США. В конце июня США могут ввести пошлины в отношении оставшихся $300 млрд (Китай может ответить $10 млрд). Де юре, чистый эффект для США должен составить $70 млрд налоговых доходов или около 0.3% их ВВП, но де факто, США также столкнется с ростом инфляции (и увеличением вероятности повышения ставки ФРС). Кроме того, Китай может ответить нетарифными мерами.

Китайская экономика быстро догоняет американскую

ВВП США в 2018 достиг $20.5 трлн против ВВП Китая $13.4 трлн (по данным МВФ). Консенсус-прогноз Bloomberg по долгосрочному росту экономики США составляет примерно 2.0% против 6% для Китая. При прочих равных условиях ВВП Китая должен вырасти до $25.5 трлн к 2029 и обогнать экономику США всего за десять лет. Следовательно, для США цель торговых войн в долгосрочной перспективе – замедлить рост Китая, а в краткосрочной перспективе – стимулировать внутреннее производство и сокращение безработицы (которая уже находится на минимумах).

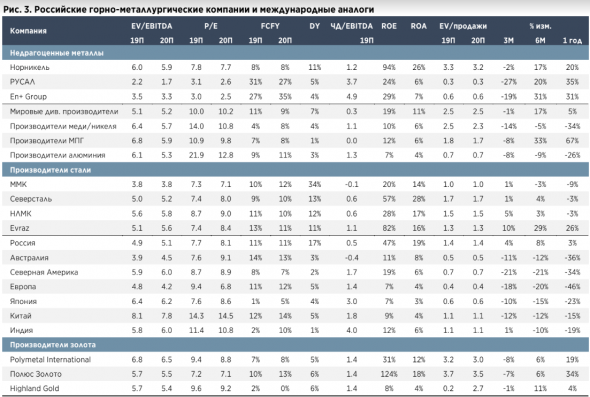

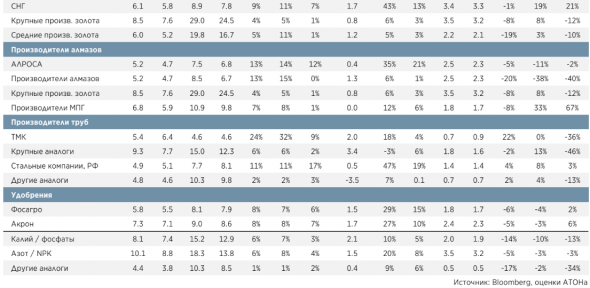

Китай – гигант на мировой арене металлов, на его долю приходится 30-60% мирового спроса. Неудивительно, что торговый конфликт США и Китая непосредственным образом влияет на металлургический сектор и осложняет поиск убедительных идей с рейтингом ВЫШЕ РЫНКА. В этом отчете мы анализируем позиции металлургического сектора Китая и чувствительность российских компаний к потенциальному замедлению экономического роста. Мы считаем РУСАЛ и производителей стали наиболее уязвимыми, но не меняем их рейтинги, т.к. первый может похвастаться привлекательной оценкой (2.2x по EV/EBITDA 2019П), а вторые – заманчивыми дивидендами (доходность выше 10%). Ситуация остается нестабильной, и ее исход может варьироваться в крайних проявлениях – от заключения торговой сделки и новых стимулов Китая до полномасштабной торговой войны с нетарифными мерами.Атон

Замедление потребления в Китае – основная угроза, производство не затронуто

Торговые споры пока не повлияли на предложение – в апреле объем производства стали в Китае достиг 102.5 млн т (+11.5% г/г), несмотря на дефицит железной руды. В январе-апреле производство стали в Китае составило 371 млн т (+11.5% г/г), алюминия – 11.8 млн т (без изменений г/г). Рост производства выгоден для Китая, который уже пересмотрел свои экологические нормы и смягчает требования по сокращению мощностей, если производители соблюдают разрешенные уровни выбросов.

Стальная и алюминиевая отрасли наиболее уязвимы к замедлению экономики

Замедление экономики в Китае означает замедление мирового спроса на металлы – Китай потребляет 54% алюминия и 46% стали в мире и производит 55% алюминия и 49% стали. Оба металла активно используются в строительстве и машиностроении (более 50%), и мы рассматриваем эти отрасли как наиболее уязвимые с точки зрения замедления экономики. Доля Китая в мировом спросе также значительна по таким металлам как Ni (54%), Cu (46%), МПГ (30%) и золото (34%).

Низкая рентабельность = высокая чувствительность к волатильности цен

Наши приблизительные подсчеты показывают, что РУСАЛ и производители стали наиболее уязвимы к замедлению роста в Китае из-за их низких показателей рентабельности EBITDA в 16% и 27% по сравнению со средним показателем 35% в металлургическом секторе. Норникель и Полюс наименее чувствительны, поскольку имеют рентабельность 55% и 64% соответственно.

Разочаровывающие опережающие индикаторы намекают на новые стимулы

Рост промышленного производства в Китае в апреле снизился до 5.4% (с 8.5%), рост розничных продаж замедлился до 7.2% (с 8.7%), индекс PMI в обрабатывающей промышленности опустился до 50.1 (с 50.5). Ожидается, что новые стимулы поддержат рост экономики выше 6%. Имея резервы свыше $3 трлн, Китай обладает достаточной подушкой ликвидности, чтобы объявить о новых мерах в дополнение к уже объявленным снижению налогов и росту расходов на инфраструктуру.

$70 млрд чистых тарифных доходов для США, но рост рисков и инфляции

Около $250 млрд (из $540 млрд) американского импорта из Китая обложены пошлинами – против $110 млрд (из $120 млрд) китайского импорта из США. В конце июня США могут ввести пошлины в отношении оставшихся $300 млрд (Китай может ответить $10 млрд). Де юре, чистый эффект для США должен составить $70 млрд налоговых доходов или около 0.3% их ВВП, но де факто, США также столкнется с ростом инфляции (и увеличением вероятности повышения ставки ФРС). Кроме того, Китай может ответить нетарифными мерами.

Китайская экономика быстро догоняет американскую

ВВП США в 2018 достиг $20.5 трлн против ВВП Китая $13.4 трлн (по данным МВФ). Консенсус-прогноз Bloomberg по долгосрочному росту экономики США составляет примерно 2.0% против 6% для Китая. При прочих равных условиях ВВП Китая должен вырасти до $25.5 трлн к 2029 и обогнать экономику США всего за десять лет. Следовательно, для США цель торговых войн в долгосрочной перспективе – замедлить рост Китая, а в краткосрочной перспективе – стимулировать внутреннее производство и сокращение безработицы (которая уже находится на минимумах).

412

Читайте на SMART-LAB:

Нефть взлетела, но рубль не реагирует

Эскалация конфликта на Ближнем Востоке привела к росту нефтяных котировок на 8% после открытия торгов в понедельник. В лидеры Индекса МосБиржи...

18:21

Почему Индии выгодно возобновить импорт российской нефти?

В международном исследовательском агентстве Kpler не исключают, что Индия на фоне ирано-американского конфликта может увеличить импорт нефти из...

15:41

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания