SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Банк Санкт-Петербург отчитается 22 марта и проведет телеконференцию. Аналитики ожидают повышения ROAE всего на 2 п.п. относительно прошлого года.

- 16 марта 2017, 15:49

- |

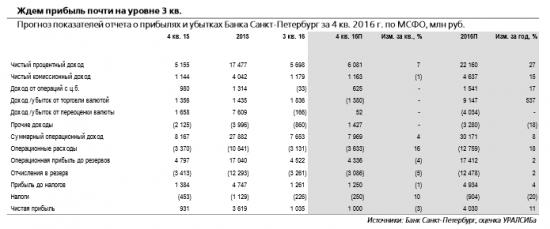

Прогноз результатов за 4 кв. 2016 г. по МСФО: ждем сохранения рентабельности на уровне около 7%

Маржа может повыситься, несмотря на комментарии менеджмента. Банк Санкт-Петербург опубликует отчетность за 4 кв. 2016 г. по МСФО и проведет телефонную конференцию 22 марта. Мы ожидаем, что чистая прибыль останется почти на уровне 3 кв., c ROAE чуть ниже 7%, и за год банк также покажет рентабельность капитала на уровне около 7%, что соответствует нижней границе прогнозного диапазона менеджмента. Исходя из результатов, которые банк показал по РСБУ, мы ждем прироста ЧПМ примерно на 30 б.п., а чистого процентного дохода на 7% за месяц. Ранее руководство банка заявляло, что дальнейший рост маржи маловероятен. Расходы банка могли прибавить 16% за квартал и 18% за год (чуть выше прогнозируемых менеджментом 15-16%), а соотношение Расходы/Доходы за 2016 г. могло вырасти до 42% с 39% в 2015г.

Стоимость риска вряд ли значительно улучшилась. Согласно ранее сделанным комментариям менеджмента, стоимость риска могла достигнуть пика в 3 кв. (тогда показатель составил 3,6%), однако мы не ждем ее существенного снижения в 4 кв. и полагаем, что она может составить около 3,5%. Корпоративный портфель, по нашим прогнозам, квартал к кварталу практически не изменился, тогда как в розничном сегменте мы ожидаем роста на 3% за квартал. Таким образом, по итогам года банк может показать снижение корпоративного портфеля на 6% и рост розничного на 13%, то есть суммарное снижение может составить 3% против прогноза менеджмента о нулевой динамике по итогам года.

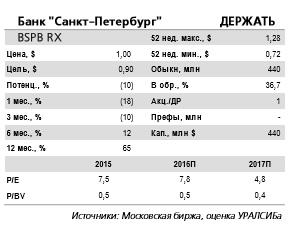

В 2017 г. ожидается небольшой рост рентабельности. Руководство уже давало предварительные прогнозы на 2017 г., но, возможно, обновит их в ходе телефонной конференции. Предварительный прогноз предполагает увеличение кредитного портфеля менее чем на 10% (что будет означать улучшение динамики относительно прошлого года), рост выручки, коэффициент Расходы/Доходы на уровне около 40% (также потенциальное улучшение относительно 2016 г.) и некоторое улучшение показателя стоимости риска. По нашему мнению, менеджмент подтвердит свои ожидания, что текущий год должен принести улучшение финансового результата, но мы ждем повышения ROAE всего на 2 п.п. относительно прошлого года и на текущих ценовых уровнях сохраняем рекомендацию ДЕРЖАТЬ акции Банка Санкт-Петербург.Уралсиб

5

Читайте на SMART-LAB:

Офлайн и онлайн в одной системе: как связаны направления «МГКЛ»

🔄 В «МГКЛ» розничная сеть, цифровые сервисы и инвестиционная платформа работают как единая система. Они связаны единой логикой движения...

10:03

🔥 Рост по всем ключевым показателям: SOFL публикует результаты за 2025 год

Друзья, сегодня подводим итоги 2025 года. Все ключевые финансовые показатели Софтлайн демонстрируют рост: • Оборот составил 131,9 млрд...

09:13

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания