транспортный сектор

🚚 Транспортный сектор – Подробный обзор

- 05 июня 2025, 21:50

- |

📌 Продолжаем обзор секторов компаний Мосбиржи, и сегодня взглянем на транспортный сектор. Напомню, ранее я делал обзоры нефтегазового сектора, банков, IT-компаний, ритейлеров, золотодобытчиков, удобрений, энергетиков, металлургов и застройщиков.

❓ СИТУАЦИЯ В СЕКТОРЕ:

• Один из самых разношёрстных секторов, одни компании перевозят людей по асфальту, другие – нефть по трубам или через моря. По этой причине не совсем корректно будет сравнивать компании между собой, но вполне можно сделать отдельные выводы об их эффективности.

• Тем не менее, весь сектор объединяет их зависимость от дальнейшей судьбы ключевой ставки – для одних нужно её скорейшее снижение, для других снижение ставки нежелательно.

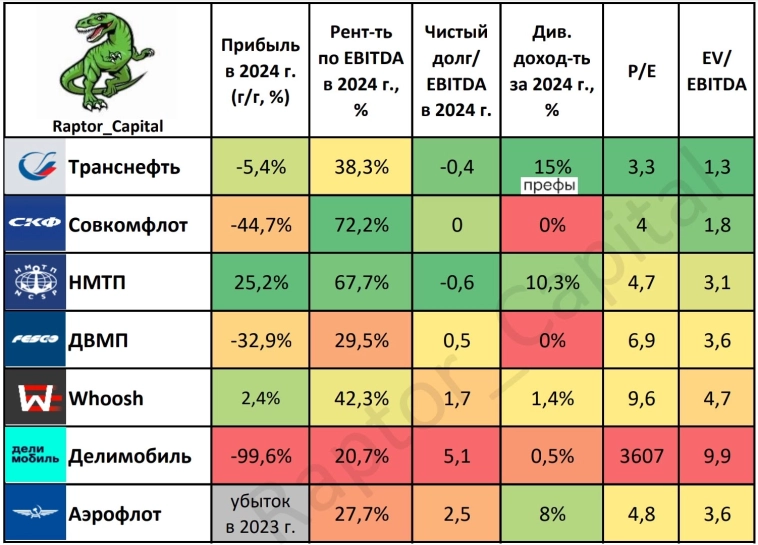

1️⃣ ПРИБЫЛЬ В 2024 г.:

• Примечательно, что ростом прибыли в 2024 году отличились только НМТП (+25,2%) и Whoosh (символические +2,4%). Прибыль Совкомфлота снизилась почти в 2 раза (и всё же, это второй по величине результат компании за последние 10 лет), а Делимобиль (–99,6%) оказался на грани убытка.

( Читать дальше )

- комментировать

- 5.3К | ★2

- Комментарии ( 0 )

Лучший сектор с начала года. Взлёт транспортных компаний

- 24 апреля 2025, 16:50

- |

Акции компаний транспортного сектора продолжают расти быстрее рынка. Разбираемся, есть ли новые поводы для роста и где может завершиться движение.

Отраслевой индекс компаний транспортного сектора с начала года показал лучший результат, прибавив более чем на 9%, и значительно опередил Индекс МосБиржи, который за это время вырос всего на 3%.

В состав индекса транспорта на Мосбирже входят пять акций:

- Аэрофлот

- НМТП

- ДВМП

- Совкомфлот

- НКХП.

Лидером по динамике с начала года в составе индекса стали акции НКХП с ростом на 38%. На втором месте — Аэрофлот, акции которого взлетели более чем на 25%. На третьем — ДВМП с ростом котировок 6,7%. За ним следуют НМТП (+5,2%). Единственной акцией, упавшей за период, стал Совкомфлот, котировки которого потеряли более 8%.

Почему котировки взлетели

Большая часть роста котировок транспортных компаний произошла в середине февраля после телефонного разговора президентов России и США. При этом по состоянию на конец февраля рост котировок акций Аэрофлота превышал 32% в моменте, а НКХП и ДВМП — 20%. А с конца марта они начали умеренно снижаться.

( Читать дальше )

Транснефть. Островок дивидендной стабильности

- 06 апреля 2025, 15:15

- |

На фоне резкого падения рынка за последние пару недель Транснефть держится очень уверенно и очень слабо реагирует на происходящее. Даже разрушительные тарифы на Камбоджу не смогли поколебать ее акции. В чем причина? Полагаю, ответ в кубышке и предстоящих дивидендах

За последние годы Транснефть значительно сократила свой долг (но не до нуля) и при этом нарастила денежные средства, что привело к образованию отрицательного чистого долга в 240 млрд руб. При текущих высоких ставках он делает финансовое положение компании устойчивым и приносит некоторый доход (чистые процентные поступления +36 млрд руб.)

( Читать дальше )

«Совкомфлот» — одна из самых недооцененных акций. Потенциал роста — более 60%

- 10 февраля 2025, 16:22

- |

Аналитики «Финама» представили стратегию по промышленному сектору и назвали наиболее перспективные бумаги отрасли. Одной из самых недооцененных бумаг эксперты считают акции «Совкомфлота».

Санкции со стороны недружественных стран постоянно целятся в танкеры «Совкомфлота» как одного из главных логистических операторов, перевозящего нефть и газ на экспорт. Ограничения, наложенные на суда компании в конце 2024 года почти не повлияли на акции компании, что свидетельствует о том, что данный риск уже был заложен инвесторами в стоимость бумаг.

При этом драйверы роста компании остаются актуальными. Из них можно выделить законтрактованную выручку. Объем законтрактованной выручки «Совкомфлота» до 2026 года составляет $3,5 млрд, в том числе $1,1 млрд на 2024 год и примерно $1,2 млрд на 2025 год, что может поддержать компанию в трудные времена. Второй драйвер — «Совкомфлот» является одним из бенефициаров ослабления рубля, поскольку выручка компании номинирована в долларах.

( Читать дальше )

Вернёмся к отраслевым индексам

- 13 октября 2024, 21:48

- |

Просматривая отраслевые индексы на предмет расхождений, наткнулся на интересный моментум в индексе транспорта.

Пока индекс МосБиржи корректируется, отраслевой предпринимает попытку закрепиться около верхней границы достигнутого локального максимума.

Относительная динамика выходит выше 200-дневной экспоненциальной средней и продолжает восхождение.

Думаю, стоит обратить внимание на 2 акции, которые занимают 57% в индексе.

( Читать дальше )

23,5% годовых на грузоперевозках! Свежие облигации РегионСпецТранс БО-01

- 30 сентября 2024, 09:01

- |

Ещё одно весьма любопытное размещение. С дебютным выпуском облигаций на долговой рынок выходит специализированный автомобильный грузоперевозчик. Начало торгов уже сегодня, 30 сентября. И что самое интересное — это не флоатер, а классический выпуск с более чем достойным постоянным купоном, причем доступный всем желающим! Давайте вместе оценим перспективы новичка.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Сбер, Поликлиника, ЯТЭК, ВИС Финанс, Якутия, АО Рольф, Алроса, АФ Банк, МСП Банк, Т-Финанс, НКНХ, ФосАгро.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚛А теперь — поехали смотреть на дебютный выпуск РегионСпецТранс!

🚍Эмитент: ООО «РегионСпецТранс»

🚛Регион Спец Транс — относительно крупный региональный перевозчик.

( Читать дальше )

Металлургия vs Транспорт — что рентабельнее в III квартале 2024

- 13 августа 2024, 11:01

- |

Мы продолжаем сравнение различных секторов на основе Стратегии БКС для российского рынка акций на III квартал. Сегодня рассмотрим бумаги двух отраслей российской экономики. Cогласно прогнозу, одна из них способна опередить рынок, а другая — отстать от него.

Сектор Металлургии и добычи выглядит одним из лидеров ожидаемого повышения стоимости. Средний потенциал удорожания входящих в него акций составляет 35% на горизонте года. Однако это не значит, что все они будут демонстрировать равномерный рост цены. Внутри сектора можно выделить несколько подсекторов с неоднородными среднесрочными перспективами.

Прежде всего отметим подгруппу представителей сектора черной металлургии (Северсталь, НЛМК, ММК, Мечел-ао, Мечел-ап). Сталелитейные предприятия сумели адаптироваться к внешнему санкционному давлению. Они (кроме Мечела) возобновили выплату дивидендов, в том числе и промежуточных. Однако после годовых дивидендных отсечек перспективы акций Северстали, НЛМК и ММК выглядят в целом нейтральными. Их курс способен повыситься вместе с рынком в пределах 20–47% на годовом горизонте.

( Читать дальше )

КАМАЗ #KMAZ

- 01 августа 2024, 11:55

- |

🚗#KMAZ #LONG

🔼На позапрошлой сессии произошел возврат выше желтой среднесрочной линии тренда, берущей начало с сентября 2022 года.

🤔Также на последней волне падения с 22 июля объёмов существенно меньше, что говорит о неустойчивости движения.

☄️Поэтому на ретесте от уровня желтой линии можно откупать с целью проверки снизу вверх зеленой контрендовой линии (141,5).

🤓О более существенном движении вверх можно рассуждать после закрепления над зеленой линией (выше 141,5), а пока лучше отрабатывать уровни между желтой и зеленой линией.

🖥План действий

✏️ЛОНГ — 136,2 (желтая линия).

✔️Цель — 141,5 (зеленая линия).

❌Стоп — закрытие дня ниже желтой линии (136,2) равно продаже актива на открытии следующего дня.

✏️Обратный откуп — 114 (горизонтальный уровень).

НЕ ИИР

Еще больше идей в моем телеграм-канале: t.me/+vIbLxE2QTb4zZDE6🚂 Globaltrans. Стоит ли игра свеч?

- 15 июля 2024, 09:02

- |

Текущая цена: 540₽

Целевая цена: 800₽

Потенциал роста: 48,14%

Горизонт: долгосрочный

–––––––––––––––––––––––––––

📈 Ключевые финансовые показатели:

— Капитализация: 96 млрд руб

— Выручка 2023: 104,7 млрд руб (+11% г/г)

— Чистая прибыль: 38,6 млрд руб (+55% г/г)

— Скорр. EBITDA: 52,3 млрд руб (+6% г/г)

— Свободный денежный поток: 25,8 млрд руб (против 14,8 млрд руб в 2022)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

Факторы роста:

— Сильные финансовые результаты;

— Выплата дивидендов за прошлые периоды;

— Улучшение ставок аренды полувагонов.

Факторы риска:

— Делистинг с МосБиржи;

— Снижение ставок на полувагоны.

( Читать дальше )

Кого купить на просадке | Совкомфлот

- 02 июля 2024, 07:11

- |

Текущая цена: 123,4₽

Целевая цена: 167₽

Потенциал роста: 35,3%

Горизонт: долгосрочный

–––––––––––––––––––––––––––

📈 Ключевые финансовые показатели:

— Капитализация: 281 млрд руб

— Выручка: $545,8 млн (-12,9% г/г)

— EBITDA: $334 млн (-26,2% г/г)

— Операционная прибыль: $222,7 млн (-36,6% г/г)

— Чистая прибыль: $216 млн (-24,4% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

–––––––––––––––––––––––––––

Факторы роста:

— Хорошие дивиденды;

— Обеспеченность долгосрочными контрактами;

— Ослабление рубля;

— Высокие ставки на фрахт.

Факторы риска:

— Геополитические (санкции со стороны ЕС);

— Укрепление рубля.

–––––––––––––––––––––––––––

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал