отчётность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Тинькофф - возвращаемся к покупкам

- 23 ноября 2020, 21:18

- |

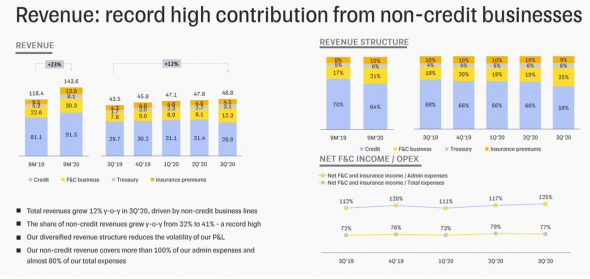

Говоря о Тинькофф банке, нужно признать, что он стал третьим банком в России по количеству активных клиентов. Если 3 года назад к Тинькофф относились снисходительно, а частные клиенты с недоверием, то в 2020 году банк встал в один ряд с крупнейшими бизнесами страны. Так ли все хорошо, давайте узнаем на страницах отчета за 9 месяцев 2020 года по МСФО.

Чистые процентные доходы банка продолжают расти. Третий квартал показал скромный рост в 4,3% до 24,4 млрд рублей. За 9 месяцев динамика сильнее, плюс 19,3% или 76,2 млрд рублей. В 3 квартале можно заметить снижение динамики ЧПД. Вызвано это возобновлением роста кредитования низкодоходных кредитных продуктов, включая автокредиты и жилищный фонд.

Самая оперативная информация в моем Telegram «ИнвестТема». Подписывайтесь, нас почти 19 тысяч.

В сегменте комиссионных доходов динамика более впечатляющая. За 3 квартал Банк получил доход в размере 13 млрд рублей, что на 38,3% больше, чем в 2019 году. А за 9 месяцев рост составил 30% до 33,4 млрд рублей. Такой поступательный рост был достигнут благодаря постоянному притоку новых клиентов и развитию Тинькофф Инвестиции, количество клиентов которого достигло 2,4 млн. К слову, я тоже себя отношу к этим довольным клиентам.

Что касается злополучных резервов, Тинькофф, как и другие крупные банки, продолжает их формировывать. В 3 квартале Банк направил в резервы 6,7 млрд рублей. За 9 месяцев эта сумма уже составила 35 млрд рублей. В 3 квартале операционные расходы увеличились на 25% по сравнению с аналогичным периодом прошлого года до 14,3 млрд руб. Такая динамика была вызвана ростом кредитного портфеля и активному инвестированию в другие направления деятельности банка.

Рост операционных расходов и отчисления в резерв не помешали банку показать чистую прибыль за 3 квартал в размере 12,6 млрд рублей, что выше 2019 года на 30%. За 9 месяцев рос 27% или 31,9 млрд рублей чистой прибыли.

💡Отличный показатель хорошего банка даже в тяжелые для экономики времена. Такие результаты за период позволили руководству рекомендовать дивиденды в размере $0,25 на одну ГДР/акцию и повысить прогноз на 2020 финансовый год по прибыли до 42 млрд рублей.

Резюмируя результаты Тинькофф банка хочется добавить, что вызванная кризисными явлениями активность частных клиентов в области банковских и брокерских решений, поддерживает показатели всех банков. Но тут нужно смотреть за динамикой. А вот как раз она у Тинькофф самая высокая. В 3 квартале чуть замедлилась, но это не помешает банку завершить год на позитивной ноте. Вновь возвращаю бумаги компании в свой вотчлист, после их исключения на фоне срыва сделки с Яндексом.

*Не является индивидуальной инвестиционной рекомендацией.

- комментировать

- 6.6К

- Комментарии ( 9 )

Ростелеком - что еще нужно?

- 20 ноября 2020, 12:50

- |

Для меня нет никаких сомнений, что с покупкой Tele2 и развитием облачных технологий, Ростелеком становится компанией роста. У нее есть несколько драйверов роста, которые способны вытянуть котировки значительно выше текущих значений. Но эта перспектива будущих периодов, а что с прошедшими?

Выручка за 9 месяцев увеличилась на 12% до 383,9 млрд рублей. Основной вклад после объединения показателей с Tele2 вносит мобильная связь, выручка от которой составила 129,7 млрд рублей, увеличившись на 15% к уровню прошлого года. Самую сильную динамику показывает цифровой сегмент +64% рост. Фиксированная телефония по-прежнему стагнирует за отчетный период на 10%. Однако, это ожидаемая динамика, к которой компания готовится, активно развивая другие сегменты.

Операционные расходы увеличились на 11% в отчетном периоде, в основном за счет роста статьи — заработные платы и прочие выплаты. Несмотря на рост операционных расходов и убытка от курсовых разниц в 1,6 млрд рублей, компании удалось увеличить чистую прибыль по итогам 9 месяцев на 21% до 27,4 млрд рублей, по сравнению с 22,7 млрд рублей в прошлой году.

Объединение с Tele2 не прошло бесследно и для роста долговой нагрузки, которая увеличилась на 23% с начала года. netDebt/OIBDA увеличилась до 2,2x, что немудрено, ведь Ростелекому пришлось не только конвертировать казначейские акции, но и прибегать к заимствованию. Пока компания полностью справляется с растущей нагрузкой. Однако, FCF составил 4,7 млрд рублей против 14,6 млрд рублей за 9 месяцев 2019 года.

Компания платит стабильные, но не высокие дивиденды. Ежегодная выплата составляет 5 рублей на акцию. Как и в прошлом году, Ростелеком не собирается платить полугодовые дивиденды и мы увидим уже свои 5 рублей летом 2021 года. Это даст нам доходность по текущим 5,3%. Приятный бонус в текущей ситуации, но на рост расчитывать точно не надо, пока не будет найден выход из долговых провалов.

Рост всех сегментов бизнеса, перспективное направление деятельности, стабильные дивиденды. Что еще нужно для принятия решения по инвестирования в бумагу? Наверное снижение долговой нагрузки и не такие высокие цены акций. Если с первым компания справится в будущем, то с ценой будет проблема для тех, кто хочет взять акции по 65. Без потрясений на рынке, котировки вряд ли опустятся на эти значения. Я успел войти по 69, чему несказанно рад. Удерживаю компанию долгосрочно.

P.S. К тому же Tele2 запустила опцию «Безлимит на Telegram» ❤️ в котором у меня есть свой канал ИнвестТема. Нас там уже почти 19 тысяч.

( Читать дальше )

АЛРОСА - что я упустил?

- 19 ноября 2020, 21:34

- |

За последние 10 дней акции АЛРОСА выросли практически на 30%. Благополучно пробили вверх свой восходящий канал, в котором двигались с апреля. На первый взгляд ничего не предвещало такой динамики. Удерживая акции компании, я не ожидал от них такой прыти. Давайте разбираться в чем их главный драйвер роста.

Самая оперативная информация в моем Telegram «ИнвестТема». Подписывайтесь, нас почти 19 тысяч.

Начиная с августа мы с Вами могли увидеть улучшение показателей продаж. В октябре динамика все же замедлилась, но позволила в 3 квартале нарастить выручку на 9% до 49,7 млрд рублей по сравнению с 2019 годом. За 9 месяцев выручка снизилась на 29% до 122,9 млрд рублей, что отражает снижение спроса на алмазы на фоне развития пандемии во втором квартале.

Алексей Филипповский, зам гендира АЛРОСА так комментирует отчетность:

«Говорить о полном восстановлении спроса, безусловно, пока рано. На рынках сохраняется неопределенность, связанная с влиянием на мировую экономику пандемии и перспектив дальнейшего развития ситуации»

За 9 месяцев руководству компании удалось сократить себестоимость продаж на 36,4%, а операционные расходы выросли всего на 16%. Компания ориентируется на повышении эффективности производства и снижении расходов по основным направлениям.

( Читать дальше )

ВТБ - при живом то Сбербанке

- 19 ноября 2020, 21:27

- |

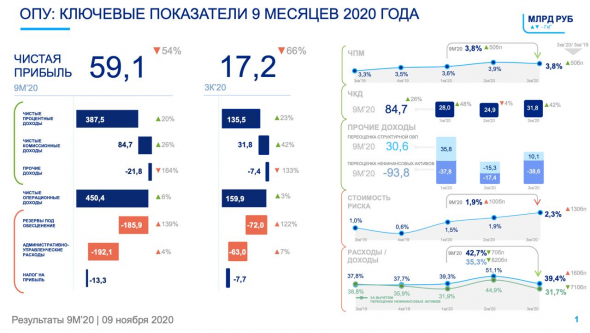

ВТБ, как и все компании банковского сектора завершает 9 месяцев на позитивной ноте. Несмотря на мой скептический взгляд на компанию, все же стоит разобраться с результатами за 3 квартал и 9 месяцев текущего года, чтобы понимать динамику бизнеса.

Итак, чистые процентные доходы банка составили 135,5 млрд рублей в 3 квартале, увеличившись к уровню 2019 года на 23%. За 9 месяцев динамика чуть слабее, плюс 19,7% или 387,5 млрд рублей. В 3 квартале чистая процентная маржа увеличилась до 3,8%, что вкупе со смягчением денежно-кредитной политики привело к увеличению маржинальности, и как следствие, к росту чистых процентных доходов.

Самая оперативная информация в моем Telegram «ИнвестТема». Подписывайтесь, нас почти 19 тысяч.

Чистые комиссионные доходы растут двузначными темпами за счет роста комиссий по операциям с ценными бумагами от ВТБ Капитал. Также, растет страховой сегмент. Консолидация активов Согаза играет ключевую роль. Как итог, чистые комиссионные доходы увеличились на 42% в 3 квартале и на 25,9% за 9 месяцев до 31,8 и 84,7 млрд рублей соответственно.

Банк продолжает формировать резерв под кредитные убытки. Необходимо ли в таком объеме отчислять в резерв решать не нам. Банку виднее. Однако, это сильно влияет на показатель прибыльности. Резерв в отчетном квартальном периоде сформирован в размере 72 млрд рублей. Также увеличились и операционные расходы. Но их рост замедлился. Как результат, чистая прибыль банка за 3 квартал составила 17,2 млрд рублей, сократившись на 66,4%, а за 9 месяцев падение дошло до 53,8% или 59,1 млрд рублей.

Денежные переоценки, на фоне формирования резервов под убытки — основной драйвер падения прибыли. Несмотря на это, доходы банка остаются стабильными. Тем не менее, это не позволило руководству рекомендовать высокие дивиденды по итогам 2019 года. Выплата составила 0,00077 рублей на одну обыкновенную акцию, что соответствует доходности в 2,2%. Сказать, что выплаты скромные — ничего не сказать. В который раз ВТБ оставляет за собой лидерство в ущемлении своих акционеров.

Для меня до сих пор остается загадкой, зачем инвестировать в ВТБ при живом Сбербанке. Последний имеет не только основную долю рынка, но и щедро делится прибылью со своими акционерами. Развитие экосистемы Сбера сможет в будущем принести свои плоды. По крайней мере для меня, покупка акций ВТБ лишена смысла. Ожидать, что курсовая стоимость акций покажет опережающую динамику не стоит. А это само ожидание будет в тягость, в отсутствие нормальной дивидендной политики и отношения к инвесторам в данный актив.

*Не является индивидуальной инвестиционной рекомендацией.

Моя группа ВКонтакте - ИнвестТема

МТС - замедление темпов роста и отчет за 3 квартал 2020 года

- 18 ноября 2020, 21:57

- |

МТС уже давно не является компанией роста. Это скорее компания стоимости, чьи показатели хоть и имеют положительную динамику, все же ограничены рядом факторов. Телекоммуникационный сектор нельзя назвать защитным активом в условиях пандемии. Однако, отрицательное влияние носит сдержанный характер.

Самая оперативная информация в моем Telegram «ИнвестТема». Подписывайтесь, нас почти 19 тысяч.

В 3 квартале компании удалось прирасти в показателях. За этот период МТС нарастила выручку на 4,9% до 129 млрд рублей. Позитивное влияние оказало развитие цифровых сервисов, медиа и облачных решений. Выручка за 9 месяцев увеличилась на 5% до 366 млрд рублей против 349 млрд годом ранее.

Президент МТС Алексей Корня в презентации также отметил:

«Учитывая результаты компании за 3 квартал, а также определенно понимание по развитию ситуации до конца 2020 года, мы повышаем прогноз по выручке до «роста выручки на 3 процента и более»

Прогноз хоть и позитивный, но не впечатляющий. Еще раз подтверждает мое мнение, что расти компании становится все сложнее.

( Читать дальше )

Фосагро - впервые за 8 лет

- 17 ноября 2020, 21:24

- |

В своих обзорах компании Фосагро я не раз говорил о ней, как о тихой гавани нашего рынка. Компания является ярким примером стабильности во всем. Иногда, эта стабильность имеет положительный вектор. Особенно в годы девальвации национальной валюты. 2020 год еще раз закрепил вышеупомянутое звание за производителем удобрений.

Третий квартал завершился для компании на позитивной ноте. Выручка от продаж выросла на 10% к уровню 2019 года и составила 71 млрд рублей. Объем производства вырос по всем сегментам. Аналогично, вырос и объем продаж удобрений. Как я уже говорил, периоды слабого рубля позитивно отражаются на выручке. В 2020 году цены на продукцию компании продолжили падение и сейчас находятся вблизи минимальных значений. Этот фактор не позволил Фосагро нарастить выручку за 9 месяцев, оставив ее на уровне прошлого года.

Скорректированная на курсовые разницы чистая прибыль за 3 квартал увеличилась на 45%, а за 9 месяцев рост составил 13,8% или 39,3 млрд рублей. Операционные расходы немного превысили 2019 год, но остались в допустимых значениях. Свободный денежный поток вырос за 3 квартал более чем в 5 раз. Это позволило руководству компании рекомендовать к выплате в качестве дивидендов рекордную цифру в 123 рубля на акцию. Доходность по текущим значениям составляет 4%. А с учетов уже выплаченных превышает 7%.

Долговая нагрузка немного выросла в отчетном периоде. Основное влияние оказывает переоценка валютного долга. Но значение NetDebt/EBITDA остается на приемлемом уровне в 1,95x на конец сентября. А вот остальные мультипликаторы ушли в красное. P/E 37,6 и P/B 3,6 говорят о перекупленности акций.

Котировки компании находятся на своих максимальных значениях за последние 8 лет. В понедельник эта отметка поддалась и мы увидели перехай котировок. Меня радует динамика акций, при условии, что я давно являюсь акционером, покупал и в марте этого года, и позднее добирал компанию в свой долгосрочный портфель. С текущих значений я бы брать акции не рискнул, но и фиксировать прибыль пока не планирую.

*Не является индивидуальной инвестиционной рекомендацией.

Мой Telegram-канал — ИнвестТема

( Читать дальше )

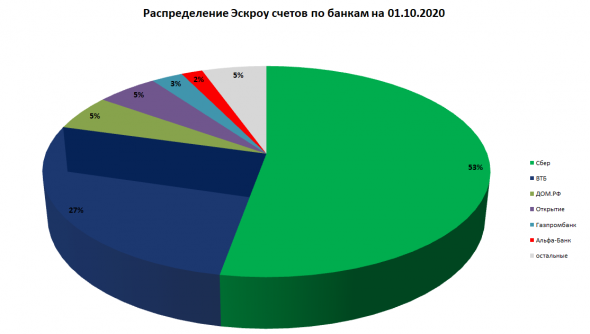

Взрывная динамика роста остатков Эскроу счетов

- 17 ноября 2020, 12:16

- |

На начало октября по всей банковской системе суммарный остаток составляет свыше 730 млрд руб.

Самое интересное, что принцип агрегации отчетности банков балансово относит эти счета к текущим средствам физических лиц, а ведь по своей экономической сути они уже таковыми не являются.

( Читать дальше )

Ленэнерго - дивиденды и лазейки в отчете за 9 месяцев 2020 года

- 12 ноября 2020, 20:52

- |

Традиционно, компании энергетического сектора вызывают у меня скептицизм. Я не вижу единого тренда в этом секторе и продолжаю точечно выбирать компании. Из всезнаний пока меня интересуют всего две: ФСК и Ленэнерго. О последней мы и поговорим сегодня. В первую очередь нас будет интересовать отчет по РСБУ компании за 9 месяцев и расчетные дивиденды.

Компании энергетического сектора не являются защитным активом в период локдаунов и пандемии. Непростая ситуация довлеет и над результатами сетевой компании. Однако, выручка держится на уровне прошлого года. Выросла она на 0,6% до 58,8 млрд рублей. Как заявляет руководство компании: «Финансовое состояние остаётся стабильно устойчивым»

Себестоимость оказанных услуг незначительно выросла на 2,2%. А вот что вызывает тревогу, так это перенос части плановых расходов на 4 квартал. Рост вышеуказанных расходов может увеличиться в следующие периоды. Управленческие расходы также увеличились на 58% до 155 млн рублей.

Рост расходов и перенос их части на 4 квартал оказало положительный эффект на чистую прибыль, которая увеличилась на 18,7% до 11,8 млрд рублей. С первого взгляда может показаться, что квартал завершился успешно. Правда нужно заложить негативный эффект от этих манипуляций в 4 квартал.

Если на коленке посчитать промежуточные дивиденды за 9 месяцев, то выплата составит 10% от чистой прибыли. То есть 12,68 рублей на одну привилегированную акцию. Доходность по текущим составит 8,34%. В 4 квартале предположительно чистая прибыль будет ниже из-за переноса расходов. Но снижение будет незначительным. Если учесть этот фактор, то годовая доходность подберется к 10%.

Ленэнерго по-прежнему остается дивидендной историей. Стабильные денежные и дивидендная политика будут привлекать частных инвесторов и далее. Я также не удержался от соблазна купить хороший актив в свой портфель. Как и по ФСК основным триггером роста считаю дивидендную доходность. Подбирал акции в районе 151 рубля. При снижении в район 132 буду доформировывать позицию с горизонтом от 3-х лет.

( Читать дальше )

Детский мир - одним онлайном сыт не будешь

- 11 ноября 2020, 17:52

- |

Оглядываясь назад в первое полугодие становится понятно, что Детский мир достаточно сильная компания, чтобы пережить условия пандемии. Сегмент онлайн продаж поддержал показатели первого квартала. А лишь частичное закрытие магазинов в условиях карантина позволило финансовым показателям даже немного подрасти. Давайте посмотрим на 3 квартал, и как изменились цифры уже в стабильный период.

3 квартал для компании завершился на позитивной ноте. Выручка составила 38,5 млрд рублей, что больше показателей 2019 года на 13,5%. Продолжил расти онлайн-сегмент. Его выручка составила 8 млрд рублей, увеличившись к 2019 году в 2,4 раза. Доля в общих продажах достигла 21,4%, подтверждая приверженность руководства к наращиванию продаж на сайте. А вот Казахстан остается под давлением. Выручка снижается на 26,7%. За 9 месяцев Группе удалось нарастить выручку на 9,5% в условиях локдауна.

Операционные расходы, включая арендные платежи остались на уровне прошлого года. Этот показатель напрямую повлиял на чистую прибыль в 3 квартале, которая упала на 1,5% до 2,3 млрд рублей. За 9 месяцев показатель еще хуже минус 24,7% и 3,4 млрд рублей соответственно. В части прибыли прослеживается влияние пандемии. Ну хоть чистый долг в 3 квартале показал снижение. На конец сентября ND/EBITDA LMT составила 1,1x.

( Читать дальше )

Новатэк, 15 танкеров СПГ и отчет за 3 квартал

- 03 ноября 2020, 21:43

- |

Сезон отчетов российских компаний в самом разгаре и на этой неделе сосредоточимся на них. Посмотрим на динамику результатов и обновлю свой взгляд по компаниям. Сегодня у нас на очереди Новатэк.

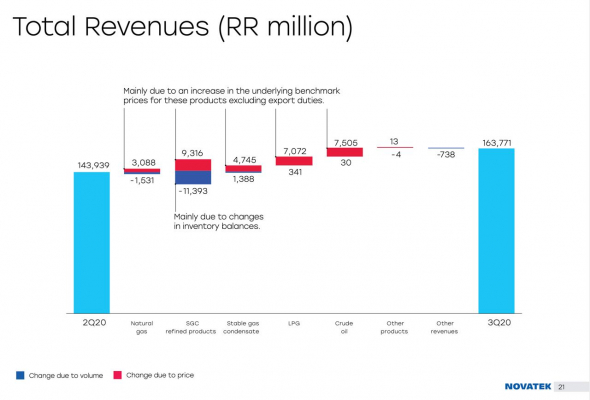

Первое полугодие оказалось настоящим испытанием для всех компаний сектора. Падение цен на углеводороды, снижение спроса на нефть, природный газ и нефтепродукты привели к значительному снижению показателей Новатэка. Все же компании удалось завершить полугодие без убытков. В третьем квартале, благодаря восстановлению деловой активности и цен на углеводороды часть потерь было компенсировано. Выручка по итогам третьего квартала снизилась на 13,9% до 161,2 млрд рублей. За 9 месяцев динамика еще более слабая, -23% или 484 млрд рублей.

Самая оперативная информация в моем Telegram

Руководство компании вовремя оценило весь масштаб отраслевых проблем и снизило операционные расходы на 17,9%. Это частично компенсировало потери выручки. Напомню, что Новатэк в 2019 году получил прибыль от продажи доли в проекте «Арктик СПГ-2». Отсутствие этой статьи доходов резко увеличивают отставание по чистой прибыли, поэтому далее буду считать скорректированные показатели на эту статью доходов.

Положительные курсовые разницы в 179 млрд рублей нивелировались убытком от совместных предприятий в 160 млрд рублей. Убыток был получен в противовес материнской компании за счет курсовых переоценок. В основном по проекту Ямал СПГ. Если исключить денежные доход 2019 года за счет продажи «Арктик СПГ-2», то скорректированная чистая прибыль за 3 квартал наоборот выросла практически в два раза. А за 9 месяцев 2020 года составила 31,5 млрд рублей, что на 80,4% ниже показателей 2019 года.

Новатэк не может похвастаться дивидендными выплатами. За 2019 год суммарная выплата составила 32,33 рубля, что соответствует доходности в 2,8%. Промежуточные выплаты дали доходность в 1,1%, что полностью соответствует политике руководства, связанной с развитием бизнес-направлений и новых проектов.

Несмотря на структурные проблемы в отрасли продолжаю позитивно смотреть на будущее Новатэка. Направление деятельности компании очень перспективное. На отчетность сильное влияние оказали денежные переоценки и выбитые Арктик СПГ-2 в прошлом году. Выход из кризиса для всех компаний нефтегазового сектора затянется. Но в перспективе 2-3 года Новатэк может показать позитивную динамику и вновь перейти к штурму своих максимумов.

Результаты деятельности в 2020 году сильно искажают курсовые переоценки. Они повлияли почти на все важные статьи отчета. Результаты дочерних предприятий сильно подверглись переоценкам. В общей сложности потеряно 273 млрд рублей в фин отчетности. Еще и пресловутая статья дохода от выбытия Арктик СПГ-2. Все это искажает цифры, а неподготовленный инвестор может остро отреагировать.

Дабы этого не произошло, нужно более вдумчиво смотреть на бизнес. А вот как раз с ним все хорошо. Производство и потребление СПГ в мире растет (исключая кризисный год) У компании есть множество современных проектов, которые запущены, либо на стадии запуска. В августе Новатэк поставил первую партию СПГ в ОАЭ, расширяя свою географию деятельности. Зафрахтовал 15 танкеров ледового класса Arc7, которые позволят круглогодично использовать Севморпуть для транспортировки СПГ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал