нафтатранс плюс

ООО ТК «Нафтатранс плюс» по итогам 2023 года нарастило чистую прибыль на 69%

- 22 мая 2024, 13:16

- |

По итогам 2023 года эмитент продолжает демонстрировать положительную динамику результатов своей финансово-хозяйственной деятельности в сравнении со значениями за аналогичный период прошлого года. Детальнее – в материале.

На фоне роста объёма продаж (+18,5% к АППГ) компании удалось существенно нарастить чистую прибыль, которая в отчетном периоде составила 180,1 млн руб. (+68,6% к АППГ). Показатели валовой прибыли и EBITDA adj LTM также демонстрируют уверенно положительную динамику: на 31.12.2023 г. рост обоих показателей составил 35,2% и 54,7%, соответственно, в сравнении с данными на 31.12.2022 г.

( Читать дальше )

- комментировать

- 187

- Комментарии ( 0 )

Главное на рынке облигаций на 21.05.2024

- 21 мая 2024, 13:16

- |

- «Антерра» сегодня начинает размещение трехлетних облигаций серии БО-02 объемом 250 млн рублей. Регистрационный номер — 4B02-01-00074-L. Бумаги включены в Сектор роста. Ставка купона установлена на уровне 20% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрены call-опционы. Кредитный рейтинг эмитента — ВВ-|ru| со стабильным прогнозом от НРА.

- ФПК «Гарант-Инвест» 22 мая начнет размещение облигаций серии 002Р-09 сроком обращения 2,4 года (876 дней) объемом 4 млрд рублей. Ставка купона установлена на уровне 17,6% годовых. Длительность 1-го купонного периода составит шесть дней, со 2-го по 30-й купонные периоды предусмотрены ежемесячные купоны. Выпуск доступен для приобретения неквалифицированным инвесторам при прохождении теста. Для покупателей облигаций ФПК «Гарант-Инвест» через систему Boomerang предусмотрено вознаграждение в размере 0,5% от приобретенного объема. Минимальный объем сделки для получения бонусов — 150 штук (150 тыс. рублей). Организаторы — Газпромбанк и БКС КИБ. Кредитный рейтинг эмитента — ВВВ|ru| с позитивным прогнозом от НРА.

( Читать дальше )

Особенности совершения сделок на Бирже с бумагами, у которых дата окончания купонного периода приходится на 29 апреля — 2 мая

- 26 апреля 2024, 13:07

- |

По бумагам, окончание купонного периода по которым приходится на 29.04 — 02.05, фиксация списка держателей произойдёт 27.04 (фактическая выплата будет 02.05). При этом 27, 29, 30 апреля торги по этим бумагам будут доступны. Покупка таких бумаг может привести к тому, что вам может быть не выплачен купон.

Полный список таких бумаг по ссылке, в приложении к посту выбрали наиболее встречающиеся у инвесторов бумаги

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, СайтГлавное на рынке облигаций на 22.04.2024

- 22 апреля 2024, 14:14

- |

- «Ойл Ресурс Групп» (ключевой актив УК «ОРГ») сегодня начинает размещение трехлетних облигаций серии БО-01 объемом 1 млрд рублей. Регистрационный номер — 4B02-01-00146-L. Бумаги включены в Сектор ПИР. Ставка 1-12-го купонов установлена на уровне 21% годовых, 13-24-го купонов — 19% годовых, 25-36-го купонов — 17% годовых. Купоны ежемесячные. Организатор — ИК «Финам». Кредитный рейтинг эмитента — BВ|ru| со стабильным прогнозом от НРА.

- «Контрол лизинг» 24 апреля начнет размещение пятилетних облигаций серии 001Р-02 объемом 1 млрд рублей. Ставка купона установлена на уровне 18,25% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 19 апреля. По выпуску, начиная с 13-го купона, предусмотрена амортизационная система погашения. Техразмещение запланировано на 24 апреля. Организатор — ИБ «Синара». Кредитный рейтинг эмитента — уровне ruBB+ с позитивным прогнозом от «Эксперта РА».

( Читать дальше )

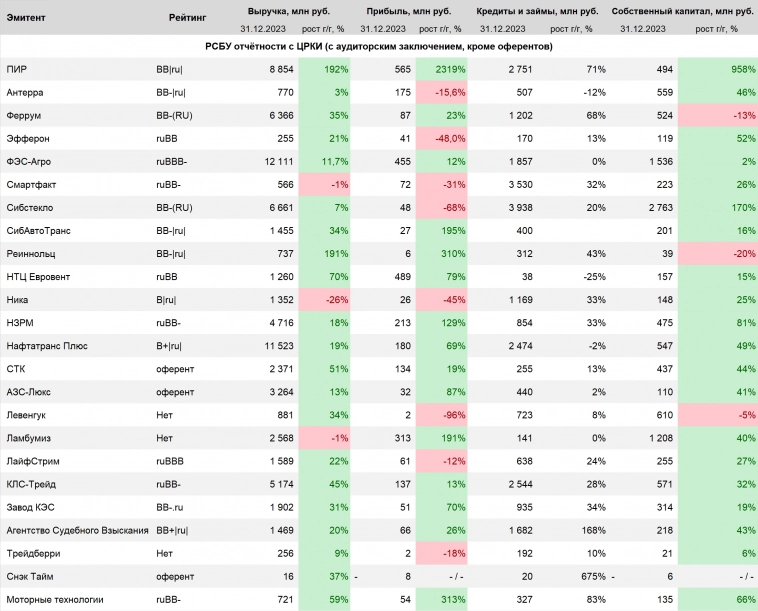

Дайджест отчётностей в сегменте ВДО за 2023 год (ПИР, Антерра, Феррум, Эфферон, ФЭС-Агро, Смартфакт, Сибстекло, СибавтоТранс, Ника, НЗРМ, КЛС-Трейд, КЭС, Джетленд, ТФН и др)

- 07 апреля 2024, 09:03

- |

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (ЭнергоТехСервис, КОНТРОЛ лизинг, Нафтатранс Плюс)

- 10 февраля 2024, 09:16

- |

🟢 ООО «ЭнергоТехСервис»

Эксперт РА подтвердил кредитный рейтинг на уровне ruA-

ООО «ЭнергоТехСервис» осуществляет деятельность в области строительства и эксплуатации малых объектов генерации. Основными направлениями деятельности компании являются генерация электроэнергии, производство и продажа оборудования, эксплуатация и техническое обслуживание электростанций, их капитальный ремонт и строительство.

На рынке малой генерации компания входит в число ведущих поставщиков генерирующего оборудования в регионах присутствия, а также осуществляет производство мобильных электростанций и выполняет поставку электрической и тепловой энергии в рамках энергосервисных контрактов. Производственные мощности компании включают ТЗЭО (Тюменский завод энергетического оборудования), доля которого в выручке за период LTM 30.09.2023 составила 13%, а также более 10 собственных энергоцентров, большая часть из которых расположена в ЯНАО и ХМАО.

К основным заказчикам компании относятся крупнейшие группы компаний нефтегазовой отрасли (ПАО «Газпром нефть», ПАО НК «Роснефть», ПАО «Лукойл», ПАО «НГК «Славнефть», АО «Арктикгаз»), а доля крупнейшего из них не превысила 35% в структуре выручки компании в среднем за последние 12 кварталов на 30.09.2023

( Читать дальше )

Главное на рынке облигаций на 09.02.2024

- 09 февраля 2024, 13:56

- |

- «ГК «Самолет» сегодня начинает размещение трехлетних облигаций серии БО-П13 объемом 24,5 млрд рублей. Регистрационный номер — 4B02-13-16493-A-001P. Бумаги включены в Первый уровень котировального списка. Ставка 1-24-го купонов установлена на уровне 14,75% годовых. Купоны ежемесячные. По выпуску предусмотрена оферта через два года. Сбор заявок на выпуск прошел 6 февраля. Выпуск доступен для приобретения неквалифицированным инвесторам после прохождения теста. Организаторы — Газпромбанк, БК «Регион», Россельхозбанк, инвестбанк «Синара». Кредитный рейтинг эмитента — A.ru со стабильным прогнозом от НКР.

- МФК «Саммит» 13 февраля планирует начать размещения трехлетних облигаций серии 001Р-03 на 150 млн рублей. Ориентир ставки купона — ключевая ставка Банка России плюс 5%, но не более 22% годовых. Купоны ежемесячные. По выпуску предусмотрена равномерная амортизация в последние два года. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Рейтинг ООО ТК «Нафтатранс плюс» повышен до уровня B+|ru|

- 08 февраля 2024, 14:42

- |

НРА повысило уровень кредитного рейтинга эмитента ООО ТК «Нафтатранс Плюс» до уровня «B+|ru|» по национальной рейтинговой шкале для Российской Федерации, прогноз «Стабильный».

ООО ТК «Нафтатранс плюс» работает на рынке с 2007 года и на сегодня является одним из крупнейших частных независимых нефтетрейдеров Сибири с долей рынка 1,3%. Совместно со стратегическими партнерами эмитент занимается оптовой торговлей, транспортировкой и хранением ГСМ, а также реализацией товара через АЗС конечным потребителям.

Основатель и единственный владелец Компании-эмитента — Головня Игорь Олегович.

Ключевыми стратегическими партнерами Эмитента являются: ООО «АЗС-Люкс», ООО «Нафтатранс-М», ООО ТК «СТК», ООО «Энергия топлива». В собственности которых большой автопарк (376 ед. техники); 12 АЗС в Новосибирске под брендом NAFTA24 и две нефтебазы общим объемом 8,8 тыс. куб. в Москве и Новосибирске. В июле 2023 года Головня И.О. приобрел долю в 75% в ООО «Энергия топлива», владеющей крупнейшей из двух нефтебаз (7,8 тыс. куб.), находящейся в Новосибирске.

( Читать дальше )

Завершилась плановая безотзывная оферта ООО ТК «Нафтатранс плюс»

- 05 февраля 2024, 12:50

- |

2 февраля 2024 года эмитент выкупил облигации, предъявленные инвесторами к приобретению в рамках плановой безотзывной оферты по выпуску серии Нафтатранс плюс-БО-04. На выкуп было предъявлено всего две заявки на 2 бумаги, другие держатели облигаций приняли решение оставить бумаги в своем портфеле.

Оферта по выпуску № 4B02-04-00318-R объемом 100 млн руб., размещенному в октябре 2022 г., со сроком обращения 3 года, являлась безотзывной, что предполагало обязанность эмитента приобрести биржевые облигации, заявленные инвесторами, по 100% от номинала + НКД, рассчитанный на дату приобретения по требованию владельцев.

Требования на выкуп от инвесторов принимались в период: с 18 по 24 января. В дату выкупа — 2 февраля 2024 года — эмитент удовлетворил 2 поданные заявки. Общий размер выплаченных эмитентом денежных средств для приобретения биржевых облигаций: 2 009 рублей 36 копеек. Информация об итогах оферты раскрыта на странице «Интерфакс».

Напомним, что у эмитента было право по пересмотру ставки в преддверии проведения данной оферты, однако нефтетрейдер принял решение оставить ставку неизменной на уровне 19% годовых до конца периода обращения, т.е. с 16 по 36 купонные периоды.

( Читать дальше )

Главное на рынке облигаций на 22.01.2024

- 22 января 2024, 13:58

- |

- «Аквилон-Лизинг» 23 января начнет размещение трехлетних облигаций серии БО-03-001P объемом 100 млн рублей. Ставка купона установлена на уровне 17,7% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация. Якорным инвестором по выпуску выступит МСП Банк. Организатор — ИК «Риком-Траст». Кредитный рейтинг эмитента — ВВ+(RU) со стабильным прогнозом.

- «Лизинг-Трейд» планирует 26 января начать размещение пятилетних облигаций серии 001Р-11 объемом 200 млн рублей. Ориентир ставки 1-12-го купонов установлен в размере 20% годовых, 13-36-го купонов — 16% годовых, 37-60-го купонов — 15% годовых. Купоны ежемесячные. По выпуску предусмотрена равномерная ежемесячная амортизация в последние два года обращения. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — уровне ruВВB- со стабильным прогнозом.

- Московская биржа зарегистрировала двухлетние облигации «Мой самокат» серии БО-01. Регистрационный номер — 4B02-01-00133-L. Бумаги включены в Третий уровень котировального списка и предназначены для квалифицированных инвесторов. Параметры выпуска пока не раскрываются.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал