нафтатранс плюс

Коротко о главном на 28.03.2023

- 28 марта 2023, 11:10

- |

- «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» сегодня начинает размещение облигаций серии БО-02-001P объемом 150 млн рублей и сроком обращения 3,5 года. Регистрационный номер — 4B02-02-00381-R-001P. Ставка купона установлена на уровне 16,5% годовых на весь период обращения бумаг. Купоны ежемесячные. По выпуску предусмотрена амортизационная система погашения: в даты окончания 18-42-го купонов будет погашено по 4% от номинальной стоимости. Размещение выпуска начинается 28 марта. Организатор — ИК «Риком-Траст».

- «Хайтэк-Интеграция» установил ставку купона трехлетних облигаций серии 001Р-01 объемом 500 млн рублей на уровне 15% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизационная выплата равными частями по 50% в даты выплат 11-го и 12-го купонов. Организатор — ИК «Иволга Капитал». Размещение выпуска начнется 30 марта.

- «Балтийский лизинг» сегодня проведет сбор заявок на приобретение трехлетних облигаций серии БО-П07 объемом от 3 млрд рублей.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Коротко о главном на 15.03.2023

- 15 марта 2023, 13:15

- |

- «Бизнес Альянс» установил ставку купона трехлетних облигаций серии 001Р-01 объемом до 500 млн рублей на уровне 14,85% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на выпуск прошел 14 марта. Размещение начнется 16 марта. Организатор — АБ «Россия».

- «Элит Строй» установил ставку купона трехлетних облигаций серии 001P-01 объемом 1 млрд рублей на уровне 14,5% годовых на весь период обращения. Купоны ежемесячные. Размещение займа начнется 16 марта. Организатор — ИК «Иволга Капитал».

- ГК «Медси» установила ставку купона 15-летних облигаций серии 001P-01 на уровне 9,85% годовых, серии 001P-02 — в размере 10,35% годовых. Купоны ежеквартальные. Объем каждого из выпусков составляет 3 млрд рублей. Сбор заявок прошел 14 марта. Организаторы: банк «АК Барс», БКС КИБ, банк «ДОМ.РФ», Газпромбанк, инвестбанк «Синара», ИФК «Солид», БК «Регион», Россельхозбанк и Тинькофф Банк. Размещение выпусков начнется 16 марта.

( Читать дальше )

Коротко о главном на 15.02.2023

- 15 февраля 2023, 13:46

- |

- «Русская контейнерная компания» (РКК) 21 февраля начнет размещение трехлетнего выпуска облигаций серии БО-01 объемом 250 млн рублей. Ставка 1-го купона установлена на уровне 19% годовых. Организатор — ИК «Диалот». По займу будет предусмотрена амортизация: по 25% от номинала будет погашено в даты окончания 9-12-го купонов.

- МФК «Саммит» установила ставку по выпуску трехлетних облигаций объемом 200 млн рублей на уровне 19,5% годовых на весь период обращения. Купоны ежемесячные. По займу предусмотрена амортизация: по 4,16% от номинала будет погашено в даты окончания 13-35-го купонов и еще 4,32% от номинала — в дату окончания 36-го купона. Бумаги предназначены для квалифицированных инвесторов. Размещение выпуска начнется 16 февраля. Организатор — ИК «Иволга Капитал».

- «Джи-групп» объявила четыре оферты по облигациям серии 002Р-01 в объеме до 2,175 млн штук — 23 марта, 22 июня, 21 сентября и 21 декабря. Цена выкупа — 102% от номинальной стоимости, плюс НКД. В марте будет приобретено 15% от общего количества облигаций, находящихся в обращении, но не более 450 тыс. штук, в июне — 17,5%, но не более 525 тыс. штук, в сентябре и декабре — 20%, но не более 600 тыс. штук. Агентом по приобретению выступит ООО «Компания «Брокеркредитсервис» (БКС). Период предъявления облигаций к первой оферте — с 28 февраля по 20 марта, ко второй — с 13 по 19 июня, к третьей — с 12 по 18 сентября, к четвертой — с 12 по 18 декабря.

( Читать дальше )

НРА повысило кредитный рейтинг ООО ТК «Нафтатранс плюс»

- 14 февраля 2023, 14:02

- |

ООО «Национальное Рейтинговое Агентство» повысило кредитный рейтинг ООО ТК «Нафтатранс плюс» до уровня «В|ru|», прогноз «Стабильный» по национальной рейтинговой шкале для Российской Федерации.

Напомним, что «Нафтатранс плюс» стала первой компанией среди нефтетрейдеров, получившей кредитный рейтинг на рынке ВДО в феврале 2021 года. Рейтинг был присвоен на уровне «В-|ru|» со стабильным прогнозом. Затем в феврале минувшего года рейтинг был подтвержден без изменений. А 14 февраля 2023 г. по итогам рейтингового комитета НРА повысило кредитный рейтинг ООО ТК «Нафтатранс плюс» до уровня «В|ru|» со стабильным прогнозом.

Согласно заключению РА, повышение кредитного рейтинга обусловлено позитивным трендом размера операционного денежного потока и развитием системы управления рисками.

Эксперты НРА отмечают, что положительными факторами для рейтинговой оценки послужили:

- комфортный уровень перманентного капитала: более 80% долга на балансе компании сформировано долгосрочными кредитам и займами, порядка трети заемных средств привлечено посредством облигаций. На 30.09.2022 г. отношение суммы собственного капитала и долгосрочных заимствований к активам компании составило 0,5 (на 31.12.2021 г.: 0,6);

- прозрачная структура собственности: в компании единственный бенефициар, он же генеральный директор — Головня Игорь Олегович;

- низкая зависимость от поставщиков: около четверти закупок осуществляется на Санкт-Петербургской товарно-сырьевой бирже, доля крупнейшей производственной компании в закупках составляет менее 10%;

- развитие корпоративного управления и риск-менеджмента: в 2022 году сформирован Совет директоров, утвержден ряд документов в части корпоративного управления, в том числе политика внутреннего контроля и управления рисками, избран ревизор;

- длительный срок работы компании на рынке — более 15 лет.

( Читать дальше )

Коротко о главном на 01.02.2023

- 01 февраля 2023, 12:52

- |

- «Асфальтобетонный завод №1» («АБЗ-1») установил ставку купона трехлетнего выпуска облигаций серии 001Р-03 объемом 1,5 млрд рублей на уровне 14,25% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация: в даты выплат 7-11-го купонов будет погашено по 16,5% от номинальной стоимости, в дату выплаты 12-го купона — 17,5%. Техразмещение начнется 2 февраля.

- «Первый ювелирный — драгоценные металлы» (ПЮДМ) продлил предварительное голосование владельцев облигаций БО-П01 по вопросу реструктуризации выпуска до 6 февраля. В рамках реструктуризации выпуска эмитент предлагает продлить срок обращения с пяти лет до девяти лет (3 240 дней) с увеличением количества ежемесячных купонов с 60 до 108. Ставка купонов будет составлять 15% годовых. Предлагается ввести амортизацию: 12,9% номинальной стоимости будет погашено в дату окончания 60-го купона, 21,8% номинала — в даты окончания 99-го, 102-го, 105-го купонов, 21,7% номинала — в дату окончания 108-го купона. Номинал одной облигации эмитент предлагает снизить с 50 тыс. до 1000 рублей.

( Читать дальше )

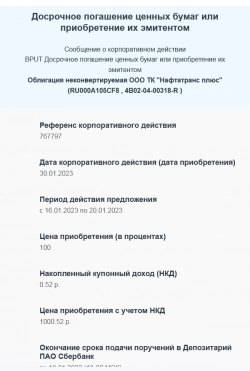

Подведены итоги добровольной оферты ООО ТК «Нафтатранс плюс»

- 01 февраля 2023, 06:51

- |

Эмитент подвел итоги добровольной оферты по 4-му выпуску № 4B02-04-00318-R от 21.10.2022. Ни одной заявки на выкуп от держателей облигаций не поступило. Информация была раскрыта эмитентом на странице «Интерфакс».

Согласно условиям оферты, предусмотренным ООО ТК «Нафтатранс плюс»: максимальный объем приобретения бумаг — не более 25 тыс. шт. от эмиссии в 100 млн. руб., цена выкупа — 100% от номинальной стоимости и накопленный купонный доход.

Для инвесторов участие в оферте было добровольным – держатели облигаций могли предъявить требования на выкуп бумаг с 16 по 20 января 2023 года. Приобретение бумаг эмитентом было определено на 30 января 2023 года. Однако ни одной заявки не поступило — инвесторы предпочли оставить бумаги нефтетрейдера в своих портфелях.

Напомним, что это была первая из четырех добровольных оферт, предусмотренных по четвертому выпуску (ISIN: RU000A105CF8), размещенному 31 октября 2022 года на сумму 100 млн руб. сроком обращения 3 года. Ставка купонного дохода по выпуску — 19% годовых на первые 15 мес. обращения (через 15 месяцев — полная безотзывная оферта с пересмотром ставки купона). На этапе размещения выпуска для повышения его ликвидности ООО ТК «Нафтатранс плюс» предусмотрело 4 ежеквартальных добровольных оферты (выкуп по соглашению с инвесторами) до 25% от объема эмиссии каждая. Итоги по первой из них и были подведены.

Коротко о главном на 27.01.2023

- 27 января 2023, 13:29

- |

Техдефолты, программы и ставки купонов:

- «СибАвтоТранс» установил ставку купона четырехлетнего выпуска облигаций серии 001P-01 объемом 200 млн рублей на уровне 18% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация: 10% от номинала будет погашено в дату окончания 10-го купона, по 15% от номинала — в дату окончания 11-16-го купонов. Организатором выступает «Ива Партнерс». Размещение выпуска запланировано на 2 февраля.

- «Торговый дом Синтеком» допустил техдефолт по выплате 6-го купона выпуска облигаций серии БО-ПО1, сообщил представитель владельцев облигаций «Волста». Причина неисполнения обязательств — отсутствие денежных средств в необходимом объеме. Из 3,2 млн рублей эмитент смог перечислить НРД только половину суммы.

- «Сахарная компания «Столица» допустила техдефолт по выплате 5-го купона облигаций серии 01 на сумму 193,5 тыс. рублей. Причина неисполнения обязательств — приостановление операций по расчетным счетам.

( Читать дальше )

Уже традиционная оферта по облигациям НафттрнБО4

- 18 января 2023, 13:46

- |

кому нужны наличные или разочаровался в бумаге — добро пожаловать!

Я пока постригу купоны.

ООО ТК «Нафтатранс плюс» раскрыло детали предстоящей добровольной оферты

- 29 декабря 2022, 08:51

- |

28 декабря эмитент опубликовал порядок и подробности проведения предстоящей добровольной оферты. Условия, которые предусмотрело ООО ТК «Нафтатранс плюс»: максимальный объем приобретения бумаг — не более 25 тыс. шт. от эмиссии в 100 млн. руб., цена выкупа — 100% от номинальной стоимости и накопленный купонный доход.

Информацию о проведении предстоящей добровольной оферты по выпуску № 4B02-04-00318-R (ISIN: RU000A105CF8) ООО ТК «Нафтатранс плюс» раскрыла на своей странице на сайте «Интерфакс». Выпуск был размещен 31 октября 2022 года на сумму 100 млн руб., со сроком обращения в 1 080 дней, номинальной стоимостью одной облигации в 1 000 руб. и ставкой купонного дохода в 19% годовых на первые 15 мес. обращения (через 15 месяцев — полная безотзывная оферта с пересмотром ставки купона). Более того, на этапе размещения выпуска эмитент с целью повышения ликвидности предусмотрел 4 ежеквартальных добровольных оферты (то есть 4 выкупа по соглашению с инвесторами) до 25% от объема эмиссии каждая.

( Читать дальше )

Оферта по облигациям НафттрнБО4

- 28 декабря 2022, 12:36

- |

если коротко, то готовы выкупить за 100% плюс НКД.

Честно говоря, не думаю, что есть желающие владельцы облигаций поучаствовать в этой оферте, но… такое действо позволяет удерживать текущую стоимость бумаги не ниже номинала, что важно эмитенту с точки зрения позиционирования. Для сравнения можно посмотреть на другие впуски эмитента, торгующиеся ниже номинала. (моё мнение, если не согласны, то не обязательно бросать помидоры))

подробнее здесь

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал