мосрегионлифт

Сразу три эмитента 16 и 17 июня допустили технический дефолт по своим облигациям — Forbes

- 19 июня 2025, 13:38

- |

Облигации всех трех эмитентов относятся к высокодоходным. У таких компаний низкие рейтинги кредитоспособности и финансовой устойчивости. Высокая доходность таких облигаций — это плата за высокий риск. В последний год число дефолтов в этом сегменте заметно выше, говорит аналитик проекта bitkogan Георгий Аксенов. И чем дольше на рынке будут держаться высокие ставки, тем больше дефолтов стоит ждать, убежден он.

«Розничные инвесторы [в этом сегменте] не просто активны, только на них и держится этот рынок. Ни одна управляющая компания или НПФ не будут брать на себя настолько высокий уровень риска», — добавляет аналитик ФГ «Финам» Никита Бороданов. Бороданов из «Финама» говорит, что не рекомендует вложения в них, так как число дефолтов в сегменте этих облигаций только увеличивается.

( Читать дальше )

- комментировать

- 568 | ★1

- Комментарии ( 2 )

Кучно пошли, сразу ТРИ технических дефолта по ВДО, кто следующий ?

- 18 июня 2025, 08:51

- |

А у нас произошло несколько очень я вам скажу важных событий.

И первое на чём собственно хочу остановиться, на событиях в ВДО. А именно на технических дефолтах, которые произошли на этой неделе. Причём пошли они довольно кучно. Сразу ТРИ.

Первый из нихМосрегионлифт с рейтингом В. Долг составил 400 млн по облигациям. Немного о компании. Компания на 100% контролируется одним человеком-Балакир С С. Поставщик оборудования ООО «ВЛК». Оба зарегистрированы по одному адресу. Помимо Мосрегионлифт, Серёжа владеет ООО «Райз Инвест», которая в свою очередь имеет долю в ООО «Мосрегионлифт». Также Серёжа является совладельцем компании ООО «ОЛК» у которой ещё с десяток компаний в Белгородской области. Но об этих нюансах эмитент нам не рассказал. Более того он себя позиционирует как волк одиночка с ключами от лифта в кармане. Но это можно назвать группой компаний, где финансовая картина скрыта от наших с вами глаз.

( Читать дальше )

Промелькнула важная новость о дефолте Мосрегионлифт

- 17 июня 2025, 20:04

- |

Сегодня стало известно, что ООО «Мосрегионлифт» допустило технический дефолт при выплате части номинальной стоимости (5%) облигаций серии БО-01 на сумму 10 млн рублей, при этом купонный доход за 29-й период выплачен в полном объеме, сообщила компания на ленте раскрытия информации.

Сегодня стало известно, что ООО «Мосрегионлифт» допустило технический дефолт при выплате части номинальной стоимости (5%) облигаций серии БО-01 на сумму 10 млн рублей, при этом купонный доход за 29-й период выплачен в полном объеме, сообщила компания на ленте раскрытия информации.( Читать дальше )

Технический дефолт ООО "Мосрегионлифт" (выпуск БО-01, амортизационная выплата)

- 17 июня 2025, 18:01

- |

🔴 ООО «Мосрегионлифт» допустило технический дефолт по выплате части номинальной стоимости облигаций облигаций серии БО-01.

Общая сумма к выплате: 10 000 000 ₽

Официальная причина неисполнения обязательств: «отсутствие денежных средств у Эмитента на дату исполнения обязательства, в связи с несвоевременным поступлением денежных средств от заказчиков, региональных операторов капитального ремонта, за выполненные работы по замене лифтового оборудования в многоквартирных домах.»

➖➖➖

Анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Отчетность компании ООО "Мосрегионлифт"

- 19 мая 2025, 17:28

- |

Представляем вашему вниманию отчетность компании ООО «Мосрегионлифт» по состоянию на 31.12.2024 г.

Показатели отчетности:

🟢 Выручка = 2 127 819 тыс. руб. (+34,9% к АППГ);

🟢 Чистая прибыль = 116 190 тыс. руб. (+22,9% к АППГ);

🟡 EBIT (ltm) = 257 990 тыс. руб. (-13,9% к прошлой отчетной дате);

🟢 Рентабельность по EBIT = 12,1%;

🟢 EBIT/проценты к уплате = 2,2 (🟢 > 1,0);

🟢 Отношение долга к капиталу = 1,1 (🟢 < 1,5);

🟡 Коэффициент финансовой независимости = 0,25 (🟢 > 0,30);

🟡 Коэффициент текущей ликвидности = 1,3 (🟢 > 1,5).

Иные факторы:

❕ООО «Мосрегионлифт» имеет кредитный рейтинг на уровне «В» с развивающимся прогнозом, присвоенный агентством «Эксперт РА» 05.08.2024 г.

*Пост не является инвестиционной рекомендацией*

Секьюритизация — новый тренд на рынке облигаций?

- 08 ноября 2024, 09:45

- |

На рынке облигаций в 2025 г. может начать активно развиваться новый класс активов — инструменты структурированного финансирования, или секьюритизационные облигации. Осенью 2024 г. на рынок с такими бондами вышел Сбербанк (СБ «Секьюритизация») и ООО «Специализированное финансовое общество «РЛО замена лифтов» (СФО «РЛО») — компании из совсем разных «миров» проявляют интерес к этим бумагам. Разбираемся, что такое «секьюритизация», как выглядит ее рынок сегодня и какое место в портфеле частного инвестора могут занять эти бумаги.

Что такое «секьюритизация»?

Это финансовая операция, при которой право на пул денежных потоков упаковывается в один пакет и перепродается в виде облигации.

Например, банк выдал тысячу ипотечных кредитов в среднем под 15% годовых. По ним он регулярно получает платежи, включающие тело долга и проценты. Банк зарабатывает на этом, но деньги возвращаются очень долго: средний срок кредита — более 20 лет. Выгоднее может быть перепродать этот пакет, уступив часть маржи покупателю. Тогда высвободившийся капитал можно будет направить на выдачу новых кредитов.

( Читать дальше )

СФО «РЛО» завершило размещение на бирже дебютного выпуска класса «А»

- 30 сентября 2024, 13:46

- |

Облигации объемом 207,1 млн рублей эмитент реализовал за две недели.

ООО «Специализированное финансовое общество РЛО замена лифтов» (СФО «РЛО») 27 сентября завершило размещение по открытой подписке пятилетних облигаций с залоговым обеспечением денежными требованиями класса «А» объемом 207,128 млн рублей. С выпуском компания вышла на биржу 12 сентября. Ставка купона установлена на уровне 19% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация, начиная с 1-го купона.

Оригинатором займа стало ООО «Мосрегионлифт», организатором размещения — ИК «Диалот», представитель владельцев облигаций — «Волста». В роли резервного обслуживающего агента, готового принять все функции по сопровождению портфеля в случае банкротства «Мосрегионлифта» или некачественного и несвоевременного оказания услуг компанией, выступает компания «Райз Инвест». Управлением «СФО РЛО» занимается АКРА РМ. АКРА в августе 2024 г. присвоило ожидаемый кредитный рейтинг облигациям эмитента «класса А» на уровне eAAA(ru.sf).

( Читать дальше )

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (АПРИ, БИЗНЕС АЛЬЯНС, ГТС, Мосрегионлифт, ПР-ЛИЗИНГ, АйДи Коллект, СПМК, ЭкономЛизинг)

- 10 августа 2024, 11:09

- |

🟢 ПАО «АПРИ»

НКР повысило кредитный рейтинг и рейтинг облигаций с BB.ru до BBB-.ru

ГК «АПРИ» с 2014 года занимается девелопментом жилой недвижимости в Челябинске, где является лидером отрасли по объёму возводимого жилья, доля рынка в 2023 году — около 25%. За время работы компании в эксплуатацию введены более 700 тыс. м2 недвижимости. С 2022 года компания реализует крупный проект развлекательного парка (площадь около 90 га) в Челябинской области, а также проекты жилищного строительства в Екатеринбурге и на острове Русском (Приморский край).

В середине 2024 года группа провела первичное публичное предложение акций (IPO), разместив на Московской бирже 8,1% акций.

После проведения реорганизации в 2023 году финансовые показатели «АПРИ» существенно выросли.

НКР обращает внимание на то, что структура погашения долга достаточно равномерна и не предполагает пиковых выплат в краткосрочной перспективе.

Несмотря на существенное повышение ключевой ставки Банка России и удорожание финансирования компании удалось сохранить хорошие показатели обслуживания долга: по итогам 2023 года отношение OIBDA к процентным расходам составило 4,2. В 2024 году сохранится приемлемое значение данного показателя — 2,9.

( Читать дальше )

Главное на рынке облигаций на 06.08.2024

- 06 августа 2024, 14:50

- |

- ГК «Самолет» сегодня начинает размещение среди квалифицированных инвесторов трехлетних облигаций серии БО-П14 объемом 20 млрд рублей. Регистрационный номер — 4B02-14-16493-A-001P. Бумаги включены в Первый уровень котировального списка. Сбор заявок на выпуск прошел 1 августа. Ставка купона определяется по формуле: ключевая ставка Банка России плюс 2,75% годовых. Купоны ежемесячные. Организаторы — банк «Синара» и Газпромбанк. Эмитент имеет кредитный рейтинг А+(RU) со стабильным прогнозом от АКРА.

- «Порт Ревяк» 9 августа начнет размещение четырехлетних облигаций серии БО-01 объемом 250 млн рублей. Ставка купона установлена на уровне 23% годовых на весь период обращения. По выпуску предусмотрена амортизация, начиная с 4-го купонного периода, а также call-опционы в даты окончания 4-го, 8-го и 12-го купонов. Эмитент имеет кредитный рейтинг BB-.ru со стабильным прогнозом от НКР.

( Читать дальше )

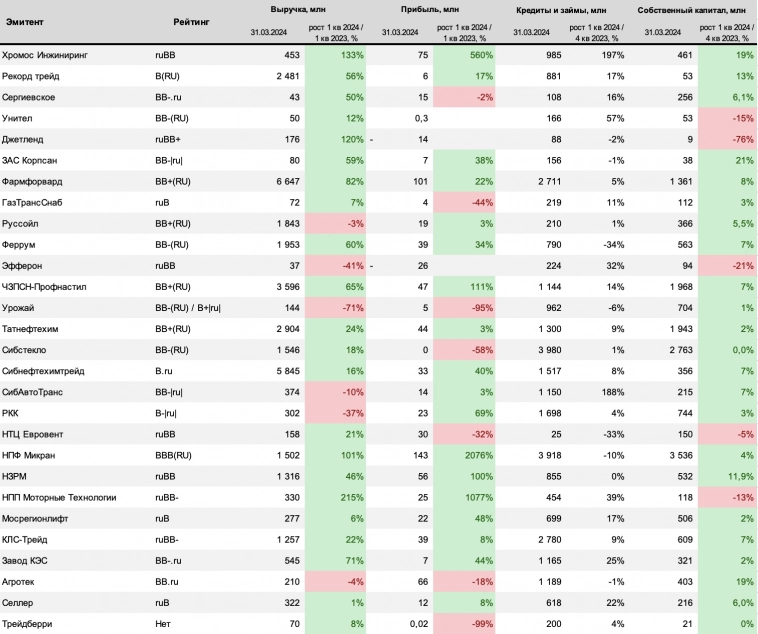

Дайджест отчётностей в сегменте ВДО за 1 квартал 2024 года

- 19 мая 2024, 12:33

- |

Эмитенты начали публиковать отчётности по итогам 1 квартала 2024 года, приводим таблицу с некоторыми показателями из их отчётностей.

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Предыдущий дайджест отчётностей за 1 квартал здесь и здесь

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал