ВДО

Анализ эмитента: ООО "Электроаппарат" (за 3кв. 2024 г.) | Облигации

- 05 декабря 2024, 10:19

- |

📌 На данный момент у ООО «Электроаппарат» в обращении 3 выпуска облигаций (включая коммерческий) с общим облигационным долгом 203 млн.₽.

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 9мес. 2024 г.

Финансовые результаты:

— Выручка: 474 млн. руб.

— Чистая прибыль (убыток): 1 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 3% (+), долгосрочные обязательства сократились на 20% (+), краткосрочные прибавили 162% (-).

Предприятие закредитованное, заемный капитал превышает собственный в 4,09 раза. Долговая нагрузка увеличилась на 25% (-).

По финансовым результатам (год-к-году): выручка сократилась на -41%, чистая прибыль упала на -96%.

...Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

- комментировать

- Комментарии ( 0 )

Итоги торгов за 04.12.2024

- 05 декабря 2024, 08:49

- |

Коротко о торгах на первичном рынке

4 декабря стартовало размещение двух выпусков.

Селектел 001P-05R объемом 4 млрд рублей был полностью размещен за 9 778 сделок, средняя заявка 409, 08 тыс. рублей.

Автомое БО-01-CNY объемом 17 млн юаней был размещен на 3 млн 43, 3 тыс. юаней (17,9% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 463 выпускам составил 703,8 млн рублей, средневзвешенная доходность — 24,7%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

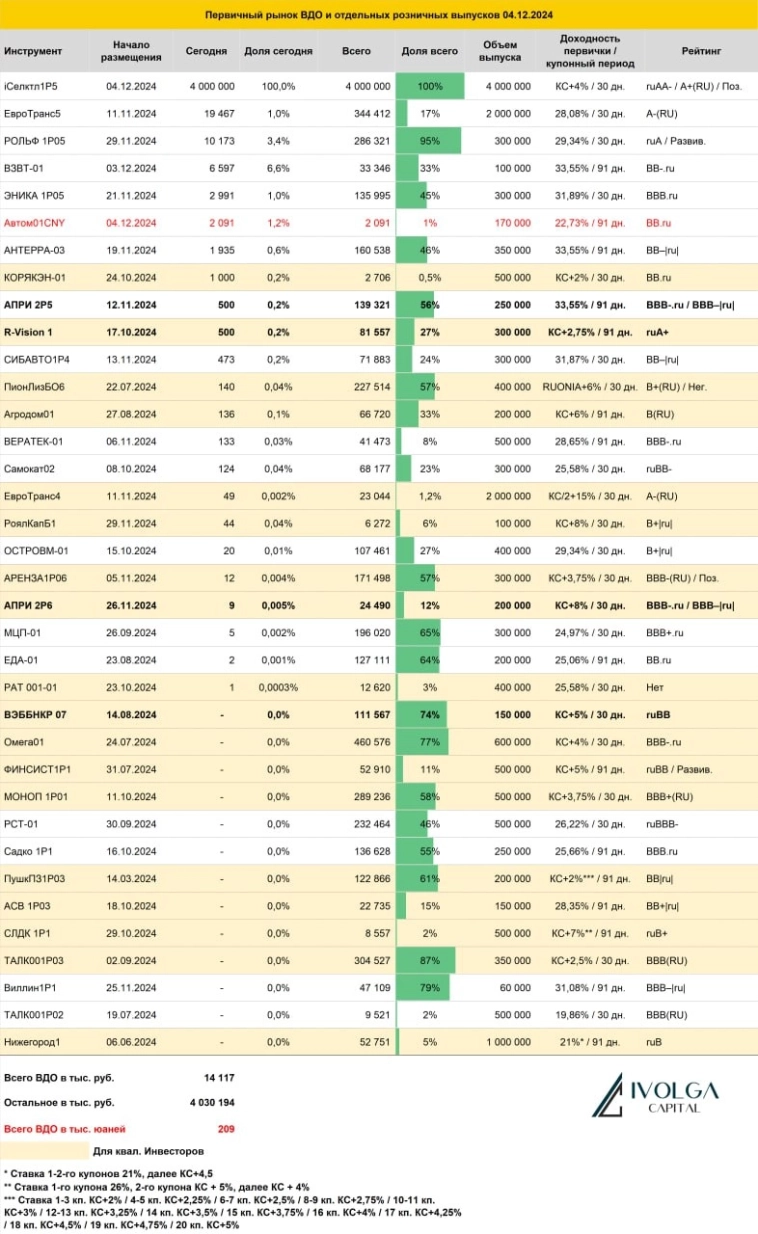

Итоги первичных размещений ВДО и некоторых розничных выпусков на 4 декабря 2024 г.

- 04 декабря 2024, 18:43

- |

Итоги торгов за 03.12.2024

- 04 декабря 2024, 12:00

- |

Коротко о торгах на первичном рынке

3 декабря стартовало размещение ВЗВТ-01 (ООО «Волгоградский Завод Весоизмерительной Техники»). Выпуск объемом 100 млн был размещен на 26 млн 749 тыс. рублей (26,75% от общего объема эмиссии).

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 460 выпускам составил 738,8 млн рублей, средневзвешенная доходность — 23,64%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Тактика доверительного управления Иволги. Девальвация, структурный кризис, юань, рубль, ВДО и акции

- 04 декабря 2024, 06:54

- |

0️⃣ 2 базовых предположения для распределения и управления активами, исходя из оценки обстоятельств:

• 1) рубль продолжит слабеть,

• 2) экономика от перегрева переходит к структурному кризису.

1️⃣ Денежный рынок в юанях.

В ноябре мы добавили в линейку доверительного управления стратегию ДУ РЕПО с ЦК CNY. Посчитали биржевые юани наиболее надежным способом валютной диверсификации. Юаневое РЕПО в отличие от рублевого не имеет четкой ставки размещения денег. • В ноябре средняя дневная ставка составляла ~10% годовых. В первые дня декабря она всего 2,3%.

У нас есть Сводный портфель, который объединяет основные стратегии управления. До ноября в нем по трети занимали 3 стратегии: ВДО, Акции / Деньги и рублевое РЕПО. Теперь 7% от портфеля приходится на РЕПО юаневое. И • доля юаня продолжит увеличиваться. Снижение ставки размещения компенсируется ростом самого юаня к рублю.

2️⃣ Рублевый денежный рынок (РЕПО с ЦК в рублях).

Здесь • однодневная ставка размещения ушла к 21%. Не вполне типично: обычно ставка денежного рынка чуть ниже ключевой, которая как раз 21%. Но, видимо, рубли востребованы. • Эффективная ставка (с реинвестированием ежедневного дохода), таким образом, превысила 23% годовых.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 3 декабря 2024 г.

- 03 декабря 2024, 18:38

- |

Итоги торгов за 02.12.2024

- 03 декабря 2024, 13:12

- |

Коротко о торгах на первичном рынке

2 декабря новых размещений не было.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 465 выпускам составил 796,5 млн рублей, средневзвешенная доходность — 24,96%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Дебютный выпуск облигаций "ВЗВТ" (RU000A10A7A8)

- 03 декабря 2024, 10:14

- |

🔶 ООО «ВЗВТ»

(дебютный выпуск)

▫️ Облигации: ВЗВТ-БО-01

▫️ ISIN: RU000A10A7A8

▫️ Объем эмиссии: 100 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 3 года

▫️ Количество выплат в год: 4

▫️ Тип купона: постоянный

▫️ Размер купона: 30%

▫️ Амортизация: да

[по 25% при выплате 9-12 купонов]

▫️ Дата размещения: 03.12.2024

▫️ Дата погашения: 30.11.2027

▫️ Возможность досрочного погашения: да

▫️ ⏳Оферта: 02.12.2025

Об эмитенте: «Волгоградский завод весоизмерительной техники» работает с 1992 года и производит весоизмерительное оборудование, а также развивает отдельное направление по строительству модульных зданий под торговой маркой «Конвейт».

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Календарь размещений ВДО+ (Селектел под КС + 4%, Монополия под 28%, АПРИ под КС + 8% и под фикс 30%...)

- 03 декабря 2024, 09:42

- |

Актуальные размещения Иволги:

• АПРИ БО-002Р-06 (BBB–|ru| / BBB-.ru), 200 млн руб., ставка купона КС+8) размещен на 9%. Интервью с эмитентом YOUTUBE | ВК

• АПРИ БО-002Р-05 (BBB–|ru| / BBB-.ru), 250 млн руб., ставка купона 30% на 1 год до оферты, YTM 33,55%, дюрация 0,9 года) размещен на 53%.

• Р-Вижн 001Р-01 (ruA+), 300 млн, ставка купона КС+ 2,75%) размещен на 27%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

• МФК ВЭББАНКИР 07 (ruBB, 150 млн руб., ставка купона КС+5%) размещен на 71%. Интервью с эмитентом YOUTUBE | ВК | RUTUBE

( Читать дальше )

Купон до 28% на логистике! Свежие облигации: Монополия 001Р-02

- 03 декабря 2024, 09:18

- |

Эмитент с амбициозным названием «МОНОПОЛИЯ» ворвался на долговой рынок ровно месяц назад, разместив свой дебютный флоатер, который был только для квалов. А теперь вот и неквалы смогут прикупить себе немного долгов «Монополии», если конечно рискнут. Рисковать есть ради чего — купон по свежему фиксу обещают аж до 28%!

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Акрон, ПСБ_Лизинг, Магнит, Селектел, СИБУР, Рольф, АПРИ, Томск, Энергоника, Новосибирская_обл., Брусника, ИКС_5, ПКБ, ФосАгро, ГТЛК.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚛А теперь — погнали смотреть на новый выпуск Монополии!

📦Эмитент: АО «Монополия»

🚛Монополия предоставляет линейку сервисов для рынка автомобильных грузоперевозок и по сути является цифровой логистической платформой. Функционал платформы позволяет грузоперевозчикам найти груз и вывезти его собственными силами, а водителям-предпринимателям — получить во владение транспорт через механизм лизинга при помощи партнеров компании.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал