Избранное трейдера Grigory Saveliev

Ну вот она популярность - первая хейтерская статья на смартлабе)

- 07 декабря 2022, 20:37

- |

Этот хейт-пост (https://smart-lab.ru/mobile/topic/859740/ ) построен на общедоступной информации, которой я делилась во всех своих блогах. Не понятен, Виктор, этот налет желтой прессы. Вроде неплохо общались в жизни на конфе — ты воду мне подавал, за таймингом на выступлении следил, ну и в целом мне нормальным парнем тогда показался….ладно, оставлю лирику, ведь частенько люди в лицо улыбаются, а за спиной…Итак, поехали по пунктам.

1) Я ИП с 2020 года — для меня норма вести свою деятельность в белую, декларировать доход и платить налоги.

2) Я не живу с дохода от инвестиций и всегда об этом открыто и публично говорю. В том числе на конфе смартлаба, буквально с первых слайдов — вот пруф

3) Про бренд одежды. Я системно инвестирую свои средства: в фонду, крипту, образование и бизнес-проекты (по этому тезису пруфы будут дальше). В апреле у меня был выбор вложить средства в фонду или протестировать бизнес-идею. Результаты выбора можно найти на вайлдбериз под брендом «свобода». В своем ТГ канале в апреле я анонсировала, что решила заняться производством своего бренда одежды. Пруф — t.me/ira_Akhmadullina/298 В инсте есть прям закрепленные сторис — где делюсь процессом, как с 0 самим отшить коллекцию и вывести ее на маркетплейс. Пруф instagram.com/ira.akhmadullina?igshid=YmMyMTA2M2Y=

4) Что значит собственное производство?

Я закупила ткань у российской компании, вместе с дизайнером и технологом отрисовали дизайны изделий (прикинь, даже на обычную футболку нужен дизайн и технические испытания). Оплатила труд подмосковного производства.

Футболки и топы вышли очень качественными. Сама в них хожу, до сих пор не скатались и не растянулись. Из этих параметров и складывается финальная цена.

5) Я системно инвестирую свои средства: в фонду, крипту, образование и бизнес-проекты. Пруфы: в 2020 году я запустила мобильное приложение по расчету брокерских комиссий по всем брокерам в зависимости от стратегии инвестора + внутри небольшие обучающие ролики. На мое ИП зарегистрирован патент на этот софт: www.fips.ru/publication-web/publications/document?type=doc&tab=PrEVM&id=F0F631E4-A791-44CC-966A-A9AD7EA0A937

Само приложение сейчас доступно только в PlayMarket Пруф: play.google.com/store/apps/details?id=com.finiq

В 2021 году в бета тесте у меня подвис скринер акций (и слава богу, сейчас это рынку было бы вообще не нужно) Пруф в самом конце странички: finiq.site/

Сейчас подтягиваю скилы в вышке: фотки с лекций и видео-послания подписчикам есть в тележке. Сам найдешь если захочешь.

6) Про стратегию и убыток по ней. Я один из немногих авторов, кто подписан на свою стратегию. А это значит, что я тоже плачу комиссию управляющему (да-да типа самой себе) и брокеру. Так как сейчас стратегия убыточна, то я, как автор стратегии, по ней НЕ ПОЛУЧАЮ вознаграждений, но как фолловер своей стратегии плачу частичную комиссию брокеру за подписку на нее. Текущий рынок — это не мой рынок, мне сложно на таком рынке ЗАРАБАТЫВАТЬ, основной фокус на СОХРАНЕНИИ капитала.

7) Из планов на 2023 год и идеи для твоего будущего «разоблачительного» контента. Есть идея запустить приложение, организовать йога-инвест-мега трип на Алтай (в этом году ездила в йогу-тур на Алтай и такое точно надо повторять раз в год тем, кто работает на фондовых рынках).

8)Почему я этим занимаюсь? Потому что я умная и дерзкая. Для меня инвестиции имеют широкий смысл. Опыт, который я получаю благодаря ним, и в бизнесе, и на фондовом рынке, и в жизни, — это лучшая штука, который никто не отнимет ни санкции, ни конкуренты, ни хейтеры.

Надеюсь, Тим, никаких правил сообщества не нарушила. Честь и достоинство надо защищать ссылками на первоисточники.

Кто любит работать с первоисточниками и формулировать свои мысли и суждения — велкам в мои блоги. Я есть повсюду))

- комментировать

- 9.2К | ★17

- Комментарии ( 239 )

Денежная масса, звезды сошлись

- 07 декабря 2022, 19:24

- |

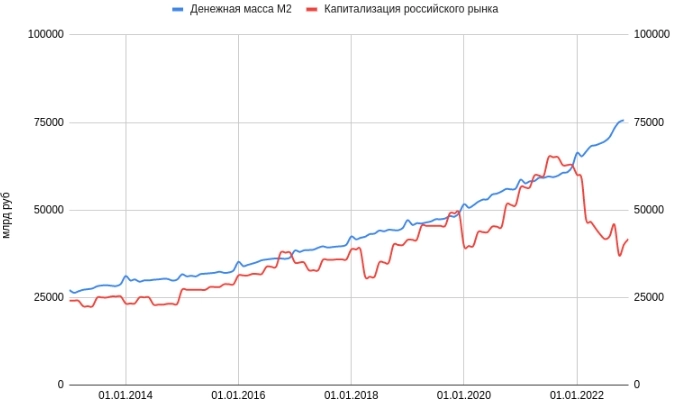

Несмотря на популярность тезиса: «Растет денежная масса — рано или поздно вырастет и капитализация». Я к нему отношусь немного скептически.

Во первых это долгосрочный фактор, где денежная масса растет примерно всегда. Иногда она, действительно, как в 2008 году даже чуть упадет, иногда будет долго стагнировать, но чаще она просто растет, иногда чуть быстрее, иногда чуть медленней. Тем временем рынок бывает очень волатильный: может и стагнировать и падать, денежная масса тем временем будет расти и расти.

И вот ты сидишь уже год и думаешь: «Ну рано или поздно попрет, ведь масса растет». Иногда с этим тезисом выходит на конференциях человек 5 спикеров.

График Олега Кузьмичева (Газпромбанку он тоже приглянулся — считай знак качества) по М2:

Мой немного модифицированный тезис на основе этих данный такой: чтобы рынок начал расти, нужно чтобы вывели деньги с депозитов. Вот из выведенных с депозитов что-то да доковыляет до фондового рынка. Денежная масса состоит из наличных денег и разного срока жизни депозитов.

( Читать дальше )

Дивиденды Лукойла, шортисты в Сбере и немного о долларе

- 06 декабря 2022, 08:40

- |

Декабрь стартует умеренно-позитивно для российского рынка. Локомотивом индекса в понедельник выступали акции Сбербанка, которые подскочили на 3%. Из версий преобладают две. Первая – инвесторы резко вспомнили, что в следующем году могут быть дивиденды. Вторая – возможен технический вынос шортистов.

Последние несколько дней волатильность сжималась, что говорит об активном давлении как покупателей, так и продавцов. Видимо вторые все же не удержали уровень. Похожая картина наблюдалась в бумагах Сургутнефтегаз преф в пятницу.

На валютном рынке рубль пока неощутимо, но уже несколько сессий подряд сдает позиции. К американскому доллару национальная валюта ослабла за три торговых дня пока на ~3%, а вот к китайскому юаню потери с прошлой недели уже ~6,5%. Вероятно, ЦБ решил ослабить хватку.

Также на рубль могут давить новости о потолке цен на российскую нефть. Инвесторы опасаются снижение экспорта, и как следствие, притока валюты в страну для стабилизации курса. С другой стороны, из той же Европы пришли новости, что еврочиновники так и не смогли найти $200 из $300 млрд российских резервов, размещенных в Европе. Очень интересно, как работает заморозка средств в ЕС если спустя 10 месяцев после нее, оказывается, что деньги то растаяли!

Однако эти самые потерянные миллиарды точно не в российском рынке акций. Мосбиржа опубликовала итоги торгов за ноябрь. Оборот на рынке акций упал на 69% г/г, срочный рынок на 80%. Только денежный рынок показывает +25% г/г, как раз значения очень схожи с ростом денежной массы М2 (+24,4% г/г). Хуже себя чувствует только биржа СПБ. Объем торгов иностранными акциями на ней упал на 91% г/г.

Пока в Сбере инвесторы только мечтают о дивидендах в следующем году, акционеры Лукойла утвердили дивиденды за 2021 год и за 9 месяцев 2022 года. Суммарный дивиденд составит 793 рубля, дивидендная отсечка 21 декабря. Несмотря на то, что доходность выплаты 17% от текущей цены, все же стоит быть осторожными с нефтегазовым сектором в настоящий момент. Относительно крепкий рубль, санкции и дисконт на нефть негативно повлияют на финансовые показатели компаний в будущем.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

Рабы своего будущего, или Жизнь на всю котлету

- 05 декабря 2022, 20:14

- |

Каждый из нас получает в жизни неожиданные удары, попадает в непредвиденные обстоятельства, планирует одно, а оказывается совсем в другом. Неудивительно, что многие пытаются назло судьбе структурировать жизнь — и активы — таким образом, чтобы появилось ощущение контроля над обстоятельствами. Но вместе с этим ощущением возникает постоянное беспокойство, боязнь этот иллюзорный контроль утратить, как будто это автоматически означает потерю всего. Парадоксально, но чем богаче человек и общество в целом, тем сильнее и настойчивей это беспокойство. И люди становятся его рабами.

Когда постоянно пытаешься предугадать, что будет завтра, фокус размывается и преимущества момента замыливаются, кажутся неважными на фоне тревожного и мрачного будущего. А ведь лучших результатов наверняка достигнет тот, кто сможет сконцентрироваться на настоящем. Такие люди элементарно более счастливы и не нуждаются в иллюзиях и психотерапии. В этом нуждается большинство людей при деньгах, сфокусированных совсем на другом — как бы так обеспечить себе безрисковое будущее, в котором можно будет наконец пожить беззаботно на доходы от безрискового портфеля. Фактически это мечта о

( Читать дальше )

"Общественный договор" - просто филькина грамота.

- 05 декабря 2022, 19:04

- |

Типа государству мы подчиняемся и платим нологи, а взамен оно должно

1

2

3

........

куча пунктов и подпунктов

НО самое смешное, что Общественный договор — это метафора.

Некое образное понятие. Не существующее реально. Но используемое для демагогии и вливания в уши. Для обьяснения Почему ты должен платить налоги и исполнять законы.

НО большинство воспринимают его как реально существующий обьект.

В этом ошибка.

Из этого следует, что если есть договор — есть и обязанности и права. ВЫ должны и вама должны.

НО ИХ реально этого НЕТ.

Государство это некий безликий обьект, сам ничего не делающий. Делают люди.

Им руководят те, кто имеет власть. Но это — люди и они лично не отвечают ни за что, а отвечает государство. Т е некий общак, или касса. а значит государство ничего никому не должно и быть не может.

Гражданин же реальный суьбект. — т е он должен и обязан и с него можно спросить, а права его лишь на бумаге. Сегодня выполняются, завтра зависит от желания властей и текущей ситуации. Контр-террористическая операция, напр.

( Читать дальше )

Комментарий по рынку облигаций

- 05 декабря 2022, 18:33

- |

Инфляция в развитых странах замедляется, но риторика регуляторов остается жесткой. В частности, в США ожидается, что ставка ФРС

может достигнуть 5,5% и даже 6%. В Европе ведутся разговоры, что не только будет повышаться ставка ЕЦБ, но и в начале года будет запущена программа количественного ужесточения. Этому способствуют неплохие данные: безработица в США находится на очень низком уровне (3,7%), ВВП в третьем квартале показал рост выше ожиданий (2,9%). Это говорит о том, что экономика пока не страдает от повышения ставки, хотя показатель PMI как в США, так и Европе — ниже 50%. В России инфляция также продолжает снижаться — по последним данным, рост цен в годовом

выражении составил 12,04%. Однако с учетом повышения тарифов ЖКХ с 1 декабря инфляция может подрасти, но по итогам года мы ожидаем инфляцию на уровне 12%.

На этом фоне, полагаем, ставка ЦБ в декабре будет сохранена на прежнем уровне, в следующем году регулятор продолжит ее снижать, поскольку

факторов для роста инфляции будет меньше. Мы прогнозируем, что уже весной темпы роста цен могут опуститься до 4–5%. Рост доходностей по

депозитам, который наблюдается в некоторых банках, не является показателем того, что рынок ждет повышения ставок. До этого банки слишком

сильно снижали ставки по депозитам, сейчас они просто «подтягивают» их к ключевой ставке. Показатель PMI в России находится выше 53%, что

говорит об ускорении роста экономики. На фоне ухода многих импортных брендов у нас запускаются новые производства. Все это способствует

позитивным ожиданиям по росту ВВП в следующем году. Хотя при этом, конечно, не очень хорошо чувствуют себя торговые центры — по прогнозам,

почти половина из них в следующем году может обанкротиться.

( Читать дальше )

Предсказания Максима Орловского на начало декабря

- 05 декабря 2022, 17:16

- |

Максим Орловский 30 ноября дал интервью Верникову. Я как всегда решил законспектировать его для вас.

👉25% портфеля в акциях

👉самый лучший сектор на рынке — голубые фишки (Сбер+Роснефть+Лукойл+Газпромнефть)

👉лучший актив в этом году — это оффшорные ОФЗ за 8% номинала. Я почти не покупал акций в этом году, т.к. были другие интересные активы.

📉ситуация на войне будет определять эмоц.состояние инвесторов и влиять на рынок

📉если будет 2 волна мобилизации рынок упадет, но не так сильно, т.к. игроки будут помнить, что первую волну выкупили.

👉дивиденды Газпрома уже освоены рынком

( Читать дальше )

Мой портфель акций и облигаций 2022

- 05 декабря 2022, 16:43

- |

У меня простая задача или цель, как вам угодно, откладывать излишки в фонду и крипту на долгосрок. Фонда это инвестиции, крипта купить в медвежке продать на бычке. У меня нет цели выйти на пенсию, ибо я на ней уже лет 5), дело у нас с партнером прибыльное и не пыльное связано с интернетом. Поэтому пытаюсь сохранить и приумножить если вселенная даст. Начал кидать в фонду с июня 2021, ибо все пошли а чем я умнее), вот и тоже пошел. Деньги нужно зарабатывать на работах, бизнесе и где-то еще, но только не на фондовом рынке. Пока капитал не скоплен существенных потоков наличности ждать не стоит.

Сейчас точно решил, что спекуляции в фонде это не мое, я только купил и держу пока платят дивиденды. Все до безобразия просто, никаких прогнозирований будущей прибыли. Мне не нужны сотни процентов годовых, хватит и 15%. Сколько там заплатят дивидендами в этом году и в следующем не важно.

Наоборот жду, что рынок еще нащупает новое дно в 2023. Верю в нашу фонду на горизонт в 5-10-15 лет, сейчас ничего щедрого от рынка не жду.

( Читать дальше )

Самые полезные посты на смартлабе за прошлую неделю

- 05 декабря 2022, 11:41

- |

Продолжаю собирать для себя самые интересные и полезные посты смартлаба (преимущественно фундаментальные разборы компаний и качественный анализ).

Секреты мага рынка Питера Брандта от Тимы Мартынова — https://smart-lab.ru/blog/859508.php

Александр Шадрин размышляет о бытии, оператор рынка, как никак или джентельмен- https://smart-lab.ru/blog/858989.php

Супер обзор китайских банков от Алексея Смирнова из проекта road2riches, рекомендую к просмотру — https://smart-lab.ru/blog/858013.php

Денежная масса М2 и капитализация российского рынка — https://smart-lab.ru/blog/859431.php

НКНХ и как всегда безупречный обзор от Rondine — https://smart-lab.ru/blog/859787.php

Как зарабатывает ЛСР от Бога Вычислений — https://smart-lab.ru/blog/858397.php

Недельные итоги от Анатолия Полубояринова — https://smart-lab.ru/company/mozgovik/blog/857832.php

РЖД и погрузка в ноябре 2022 — https://smart-lab.ru/blog/859494.php

Спасибо за внимание, на прошлой неделе было гораздо больше полезных постов, чем обычно))

Помните про Америку

- 03 декабря 2022, 13:13

- |

За последние годы многие люди и инвесторы в России были одурманены пропагандой про крах/загнивание США. Особенно смешно смотреть на российских брокеров, которые раньше говорили инвестировать в американские компании, а сейчас после блокировок перевернулись и уже топят за Китай и за китайские фантики (юани). Но не будем о грустном. Давайте просто вольёмся в мир цифр и графиков, слова это просто слова...

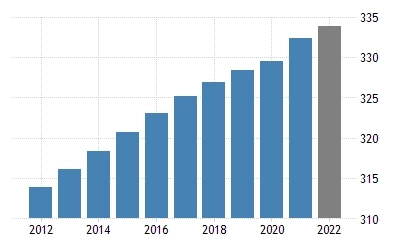

1) Население.

Любая страна- это прежде всего люди. У США все годы идёт активный рост населения при помощью миграции, мигрируют в большинстве молодые и активные люди. Вот и первый ключик к гегемонии штатов, это люди, молодые люди. Они работают и создают активный спрос в экономике, значит она будет продолжать расти. Как только из штатов побегут люди и прекратится их приток стране конец.

График выше хорошо показывает эту тенденцию, всего за 10 лет приросли почти 20-ю миллионами новых рабочих и потребителей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал