Блог им. smir1982

Рейтинг китайских акций – часть 3: банки

- 28 ноября 2022, 18:09

- |

Считается только то, что ты делаешь. А говорить можно всё, что угодно.

(Ричард Хелл)

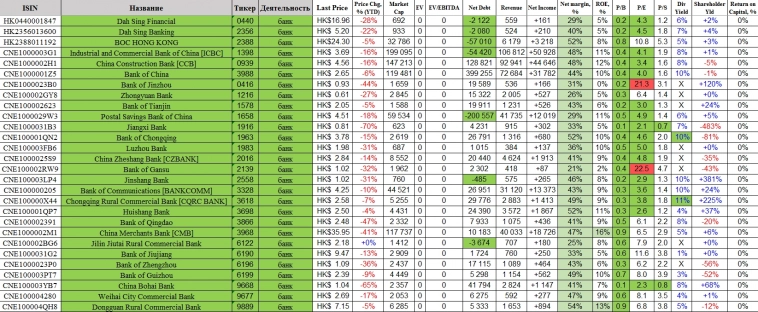

Итак, во второй части мы встретили вкусные компании, а теперь отфильтруем весь тамошний финсектор, начав с банков. Конечно, многое придётся потом перепроверять детальнее, а сейчас отсечём фуфло. Также здесь становится виден очевидный бонус: если китайские финрегуляторы и HKEX не дадут СПБ Бирже доступ к гонконгским акциям напрямую, то либо нашим обеим биржам, либо отечественным брокерам придётся идти на поклон к китайским коллегам и становиться субброкерами, как когда-то они это делали с помощью Interactive Brokers. Итак, рейтинг китайских акций – часть 3: банки.

Интересные банкиПоследний раз напомню, как определять страну, в которой зарегистрирована компания, по ISIN. Соответственно, в моей малярной работе заложен и подстраховочный географический бонус.

Но также есть и минус: увы, Koyfin перестал давать часть информации не только по российским акциям, но и гонконгским тоже, поэтому EV, EV/EBITDA и Return on Capital ошибочно нулёвые.

Естественно, мы знаем, что все континентальные китайские банки являются государственными, при этом либо окучивают сразу всю страну, либо конкретные регионы и секторы. То есть без ответов на каверзные вопросы их запрещено трогать: качество и состав их заёмщиков (особенно застройщиков и ипотечников), есть ли забалансовые операции и каков их масштаб, как оценить риск-менеджмент при слащавой отчётности, степень устойчивости к настоящему кризису без господдержки, кто теперь будет ближе к новой пекинской номенклатуре и как она будет распределять госплан для финсектора, хорошо ли присосались к экспортно-импортным финпотокам и т.д.?

Поэтому на вершину банковского списка я поставил три гонконгские акции (ISIN HK…). Сразу обязан предупредить, что очень заманчивая идея «слетать в Гонконг и открыть у местного банка/брокера счёт» с лета не работает. Увы, гонконгские компании тоже были запуганы американцами вторичными санкциями и либо перестали открывать новые счета россиянам, либо начали закручивать гайки и отказывать по надуманным поводам почти всем, кого можно заподозрить в малейших связях с РФ. Да, Пекин настучал им за такое по голове, но пока ситуация на паузе.

DahSingFinancial(0440) {HK0440001847}Как вы понимаете, одинаковая часть названия «Dah Sing…» у первых двух позиций намекает на их родство. Придётся разобраться в юридической структуре. Есть непубличная бабушка Dah Sing Financial Group, которой принадлежит эта дочка Dah Sing Financial Holdings, которая в свою очередь состоит из множества внучек (банки, страховые, судоходство, брокер/дилер и т.д.), но две основные – публичная банковская Dah Sing Banking Group (разбор которой идёт ниже) и страховая Dah Sing Life Assurance Company.

Председатель совета директоров: с 1987-го миллиардер (37-й в списке Форбс по Гонконгу) Дэвид Вонг Шоу-йе. Ему 81 год и никаких его особо грязных дел в публичную плоскость не вываливалось. Очень лоялен и к госаппарату Пекина, и к руководству Гонконга. Является членом кучи бизнес-сообществ: Гонконгской ассоциации судовладельцев, Гонконгской ассоциации банков, Комитета делового сотрудничества Гонконга и Японии, Гуандунской палаты иностранных инвесторов и др.

Генеральный директор: с 2002-го Дерек Вонг Хон-хинг.

Сначала надо рассказать про фин. показатели. Как известно, в КНР в обиходе политика нулевой терпимости к ковиду с конца 2019-го года, в результате у Dah Sing Financial в 2019-20 сильно просели выручка и прибыль, но в 2021-м показатели начали отрастать. Однако, благодаря творящемуся в этом году спаду на мировых рынках, торговым тёркам КНР-США, плюс история с Тайванем и полупроводниками, плюс итоги последнего съезда КПК, акцию ушатали ещё ниже, что не могли не заметить акулы капитализма.

Понимая, что после окончания ковида в Китае, а особенно в Гонконге и ещё особеннее в Макао случится восстановление деловой активности, включая взрывной рост количества туристов, лудоманов и так далее, на страховую внучку Dah Sing Life Assurance появилось минимум три кандидатки, причём торг идёт и о форме объединения/поглощения.

Летом на горизонте появились канадские страховщики Sun Life Financial и Manulife Financial, каждая из которых изначально была согласна не иметь контроля в СП, лишь бы прорваться на рынок Макао накануне окончания ковида. Можно сказать, мистер Шоу-йе уже попал в коммунизм: при текущей оценке всей Dah Sing Financial в HK$642 млн. канадцы были готовы в сентябре выложить на бочку не менее $200 млн. (HK$1,57 млрд.), причём они конкурировали между собой. То есть Шоу-йе устроил между ними аукцион, но тут жизнь стала ещё вкуснее.

Пока канадцы крохоборили и боялись последних геополитических разборок, на радаре замаячила ещё одна кандидатка – непубличная страховая FTLife – дочка гонконгского конгломерата New World Development (семьи миллиардеров Ченг), за объединение с которой, естественно, топит китайская номенклатура. А вторая проблема – семья Ченг хочет контроль (>50%+1 акция).

В итоге прямо сейчас идёт закрытый торг, кто даст больше денег и отдаст меньше акций, не возбуждая ненависть госаппарата. Вероятнее всего, итоговые условия сделки объявят только после окончания мясорубки в руководстве КПК (примерно в декабре). Маловероятно, но возможно, что при нынешней депрессии на HKEX в момент объявления всех условий объединения/поглощения (особенно нам нужны цена и дедлайн) появится прекрасный арбитраж.

Подведём упрощённый итог. Dah Sing Financial = Dah Sing Banking + Dah Sing Life Assurance.

Если страховое СП состоится (с любой из трёх кандидаток в любом формате, вплоть до поглощения), капитализация всей Dah Sing Financial автоматически должна вырасти в два раза. Дополнительное доказательство: в июле японский Norinchukin Bank выкупил у Mitsubishi UFJ Financial Group ≈10% Dah Sing Financial, исходя из оценки >HK$1,5 млрд.

DahSingBanking(2356) {HK2356013600}И всё же до итогов переговоров по Dah Sing Life Assurance главной кормящей дочкой для Dah Sing Financial выступал и выступает её банковский бизнес, который котируется на HKEX с 2004-го.

Dah Sing Banking окучивает три основных региона, имея там соответствующие дочки [в Гонконге Dah Sing Bank, в Макао Banco Comercial de Macau и в материковом Китае Dah Sing Bank (China)].

Филиальная сеть состоит из 43 розничных отделений, 27 центров VIP-банкинга, 16 центров торговли ценными бумагами, а также 10 центров обслуживания малого и среднего бизнеса.

В меню полный набор классических продуктов, включающих персональное банковское обслуживание: окучивание розничного и корпоративного бизнеса, ипотека, потребкредиты, автокредиты и кредитные карты, лизинг, банковское страхование и инвестуслуги.

Основной период роста этого банковского холдинга начался в 1994-м, когда мистер Шоу-йе, уже понимая, что остров точно вернётся в 1997-м под контроль Пекина, продал сначала 40% своего дочернего «Гонконгского промышленного и коммерческого банка» (ныне Jian Sing Bank) одному из китайских госбанков «большой четвёрки» — China Construction Bank, — а в 2002-м отдал оставшиеся 60% в обмен на право присесть на потоки между материком и Гонконгом с Макао.

Также нужно знать, что китайской дочке Dah Sing Bank (China) принадлежит ≈13% акций Bank of Chongqing — городского коммерческого банка в Чунцине (с более 100 отделениями), крупнейшего города Западного Китая.

Как и материнская Dah Sing Financial, из-за ковида Dah Sing Banking в 2019-20 теряла выручку и прибыль, но в минус не ушла. Зато в 2021-м начала возвращать позиции, однако, в 2022-м из-за проблем с недвижимостью в Гонконге и материковом Китае вынуждена была удвоить резервы под обесценение кредитов. Из-за постоянно закрывающихся в этом году на карантин отделений будет за счастье, если прибыль 2022 окажется на уровне 2021.

В 2019-м Dah Sing Bank стал первым в Гонконге, кто начал одобрять заявки на кредит без необходимости подтверждать доход и адрес.

И всё же мне очень понравился этот банковский холдинг, потому что сидит на растущих потоках между Гонконгом, Макао и материком. Нечто подобное до февраля я искал в листинге Сингапурской биржи, поэтому эту акцию на карандаш обязательно.

BOCHONGKONG(2388) {HK2388011192}Наплевав на юридическую казуистику, скажу, что это полная дочка ещё одного представителя китайской «большой четвёрки» госбанков — Bank of China. Да, нормативные документы финрегуляторов Гонконга и Пекина требуют, чтобы руководство BOC HONG KONG действовало независимо и лишь иногда «согласовывало» свою позицию с мамой по ключевым вопросам, но опытный российский инвестор правильно забьёт болт на этот схематоз.

Вы можете встретить разные названия, главное — не перепутайте с гигантским материнским банком: BOC HONG KONG = Bank of China (Hong Kong) = BOCHK.

Поскольку до 2047-го Пекин гарантировал Гонконгу финансовую автономию, КПК потребовался карманный банк на острове для связи с материком и миром. Отсюда происходят несколько огромных плюсов:

1. Только HSBC, Standard Chartered Bank и BOCHK имеют лицензию Валютного управления Гонконга на выпуск банкнот гонконгского доллара.

2. С 2004-го в Гонконге BOCHK является единственным клиринговым центром по всем транзакциям, включая валютно-обменные, где используются юани (RMB = CNH = CNY), в том числе для Народного Банка КНР и HKEX. Взамен BOCHK получает комиссию 0,125% от всех юаневых депозитов, открытых в Гонконге и затем репатриированных обратно в материковый Китай.

3. Поскольку по размерам активов и депозитов, а также по количеству отделений и банкоматов BOCHK является на острове одним из двух лидеров, у него даже имеется своя платёжная система JETCO (Joint Electronic Teller Services Limited), которая принципиально не обслуживает UnionPay.

BOC HONG KONG был создан в 2001-м в результате слияния 12 дочерних и ассоциированных компаний Bank of China. К настоящему времени значимой осталась одна — туристическое агентство BOC Travel Services.

Как и любой нормальный банк, этот оказывает весь спектр знакомых нам услуг, включая ипотеку, поэтому очень важно досконально понимать риски китайской недвижимости.

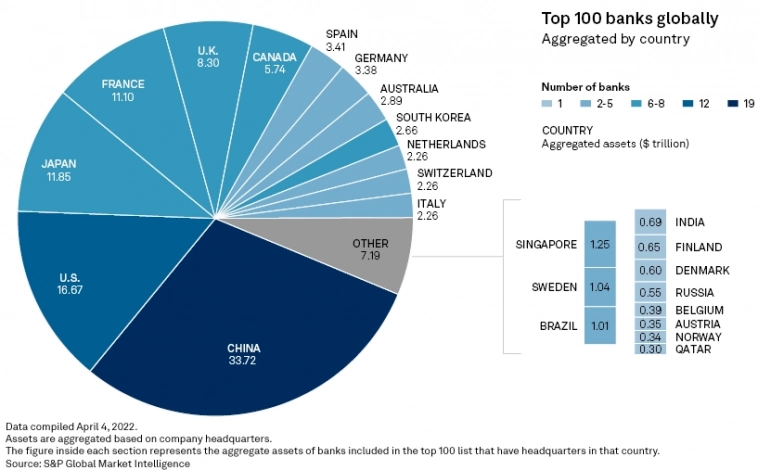

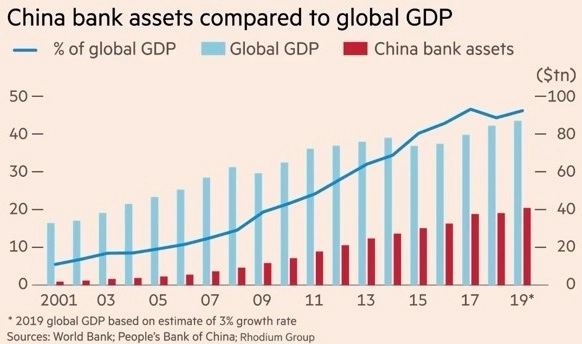

Размеры китайских банковПоскольку дальше я буду разбирать банки континентального Китая, надо вообще понять, какое место в мире они занимают.

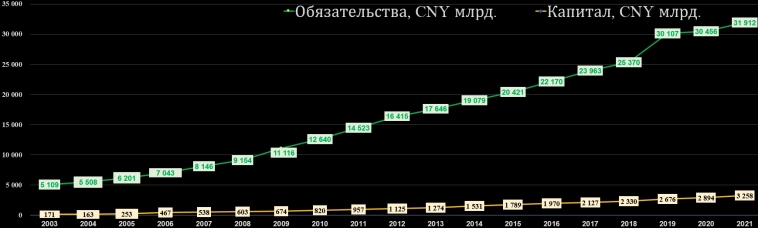

После революции в 1949-м был создан Народный банк Китая (НБК), который к середине 50-х поглотил или выдавил из страны все коммерческие банки. До конца 70-х годов он сохранял монополию, совмещая функции единственного коммерческого и центрального банков.

Однако, благодаря стараниям Дэн Сяопина, к 1984-му коммерческая деятельность НБК была полностью переведена в пять коммерческих банков, которые всё равно контролировало и контролирует государство: вот пять Сбербанков КНР — Промышленно-коммерческий (Industrial & Commercial Bank of China — ICBC), Строительный (China Construction Bank — CCB), Сельскохозяйственный (Agricultural Bank of China — ABC), Банк связи (Bank of Communications — BoCom) и Банк Китая (Bank of China — BoC). НБК оставили только функции ЦБ. Ну и новость из давно забытого советского прошлого: «Шесть крупнейших госбанков КНР пообещали усилить поддержку замедляющейся экономики в ответ на призыв Си Цзиньпина к качественному экономическому росту на открытии XX съезда Коммунистической партии».

Итак, как когда-то в 80-е японские банковские холдинги на волне пузыря цен на местную недвижимость и растущий экспорт в США, сейчас лидеры мира по активам – китайская «большая четвёрка»: Industrial and Commercial Bank of China [ICBC], China Construction Bank [CCB], Agricultural Bank of China [ABC] и Bank of China [BoC].

А суммарно банковские активы КНР – это треть мировых, причём только ковид сумел приостановить их рост. Замечу на полях, что вообще в Китае больше 4.000 банков.

И, наконец, самые главные для всех вопросы – это не что случится с Credit Suisse (дырку от его падения Швейцария сумеет заткнуть), а кого из вышестоящих коллег данный обвал накроет, и как дела с китайской недвижимостью, включая самую дорогую в мире – гонконгскую?

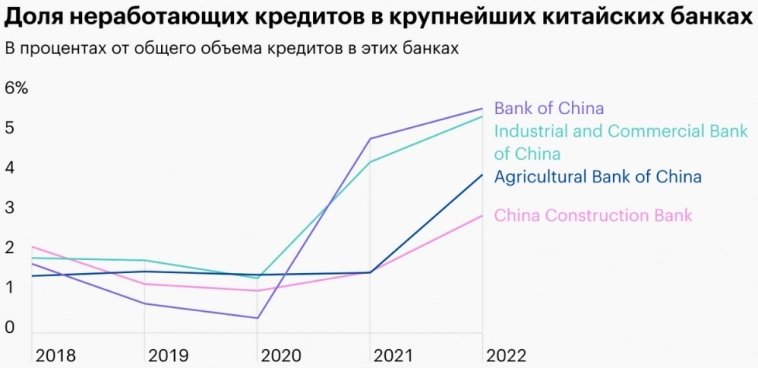

Каждый раз глядя на китайский финсектор, вспоминайте про Evergrande и ей подобных.

Industrial and Commercial Bank of China [ICBC] (1398) {CNE1000003G1}ISIN CNE… означает регистрацию в континентальном Китае, поехали.

ICBC — крупнейший банк КНР и мира, который обслуживает 8,6 млн. корпоративных и 680 млн. частных клиентов. 90% доходов госбанку приносит материковый Китай, а из оставшихся 10% половину приносят Гонконг и Макао.

Естественно, он входит в число глобальных системно значимых банков, т.е., как и американские ТОП, «слишком большой, чтобы упасть»: НБК будет спасать его до последнего патрона.

В 2006-м провёл крупнейшее на тот момент китайское IPO на сумму $21 млрд. У него 17.460 отделений и 426 филиалов/дочек, расположенных в 49 странах, в том числе в России, в которых работают 440 тысяч человек. Основные направления бизнеса – корпоративный и розничный банкинг, а также работа с ценными бумагами и обменно-валютные операции.

Поскольку он самый крупный, то разберу его, как самый наглядный пример.

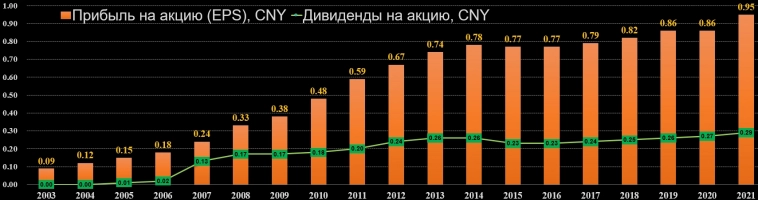

Как видно, с 2014-го выручка и прибыль перестали расти двухзначными темпами – проклятие больших компаний, чей бизнес зарегулирован государством: на них очень трудно заработать иксы, если только не поймать их котировку на дне в моменты кризисов и паники.

Однако, в июле китайская комиссия по регулированию банковской и страховой деятельности (CBIRC) разрешила создать ICBC совместное предприятие по управлению активами с Goldman Sachs, что по сути подарило американцам, помимо лимитированного доступа к Гонконгской бирже, почти прямой выход на Шанхайскую и Шэньчжэньскую биржи, т.е. они наконец-то дотянулись до китайских облигаций, включая госбонды. А это значит, что очень скоро в китайскую закрытую дверь начнут ещё яростнее долбиться MarketAxess, Tradeweb Markets, BlackRock и другие.

В обязательствах в основном сидят депозиты, поэтому расширим познание. С 2015-го в Китае действует система страхования вкладов, а сумма страхового покрытия на человека составляет 500.000 юаней (≈₽3,6 млн.).

Для банка, проходящего через ковидные ограничения, эффективность очень хорошая.

Прибыль на акцию, дивиденды и котировка намекают, что эта «акция-облигация» может быть на Вашем радаре.

«Народный строительный банк Китая» основан в 1954-м, второй по величине в мире: 15.000 филиалов в КНР, а также куча представительств по миру, включая Европу, Азию, Австралию, США, ОАЭ, Бразилию и Россию.

Как понятно из названия, этот гигант специализируется на кредитовании строительной отрасли и ипотечных кредитах, ну а также подъедается на управлении частным капиталом. Тогда почему он покрашен зелёным, а не красным? Если бы это был не гигантский госбанк, который точно будут докапитализировать при любом кризисе, то, безусловно, его пришлось бы вычеркнуть с радара. А так при коллапсе недвижимости точно будет шанс подобрать эту акцию на дне, как Сбербанк в феврале 2009-го.

Кстати, из $300 млрд. проблемных долгов Evergrande больше половины выдал CCB, чьи коллекторы в ноябре уже забрали элитный гонконгский особняк (ценою $89 млн.) у директора этого стрёмного застройщика.

BankofChina(3988) {CNE1000001Z5}Не забывайте про его гонконгскую дочку BOC HONG KONG (2388).

Если ты старейший банк страны из действующих (основан в 1912-м) и твоё название «Банк Китая», то упасть тебе точно не дадут. После революции специализировался на внешнеэкономической деятельности и сохранил этот фокус до сих пор: филиалы в 61 стране мира делают его самым «международным» китайским банком.

Оказывает полный спектр услуг: окучивает юрлица (39% доходов), обычных граждан (38%), плюс казначейские услуги (обмены, оплаты, переводы – 12%), плюс инвестиционные услуги и страхование (7%). Также обслуживает свои и международные пластиковые карты (Mastercard, Visa, American Express и т.д.): 594 млн. дебетовых, 132 млн. кредитных и 113 млн. соцобеспечения. 10.000 отделений и 90.000 банкоматов/терминалов. Естественно, основные доходные регионы – материковый Китай (71% выручки) и Гонконг с Макао (23%).

Это классический банк, которому основную часть выручки даёт чистый процентный доход. Единственное, что меня напрягло, — похоже, именно ему из «большой четвёрки» приходится кредитовать больше всего всю безнадёжную муть, что указана в госплане, иначе по заданию Госсовета приезжают ревизорские «команды по надзору и обслуживанию для стабилизации экономики».

В остальном у Bank of China удивительно безостановочно растут выручка и прибыль, даже в ковидные ограничения 2019-22.

BankofJinzhou(0416) {CNE1000023B0}Банк Цзиньчжоу. Из названия понятно, что это основной региональный госбанк провинции Ляонин («ржавый пояс», северо-восток страны). Обслуживание корпоративных клиентов приносит >90% выручки, из которых лучше всего окучили оптовую и розничную торговлю (этим впендюрили 45% всех кредитов).

В 2018-м из-за ошибок в оценке рисков понёс чудовищный убыток и только допэмиссия в адрес госинвестфондов спасла его от краха. С тех пор значительно урезал лишний жир и улучшил все системы, в том числе скоринга (оценки клиентов). Да, в 2019-м снова был убыток, но уже значительно меньше, а после этого постоянный рост финпоказателей, включая получение прибыли, и это не смотря на ковид.

ZhongyuanBank(1216) {CNE100002GY8}Крупнейший городской коммерческий банк в провинции Хэнань. В марте было объявлено о поглощении за $4,5 млрд. (никакого кэша, только обмен акциями) трёх прямых конкурентов: городские Bank of Luoyang, Bank of Pingdingshan и Bank of Jiaozuo China Travel Services. Процесс ещё не завершён, но причин для отказа нет. Да, ради сделки пришлось сделать допэмиссию, но акцию ушатали, будто это банкрот, что явно не так.

Все финпоказатели растут очень стабильно, включая выручку и прибыль. В общем, тут обычная биржевая патология, которую мы так любим.

BankofTianjin(1578) {CNE100002623}Коммерческий банк со штаб-квартирой в Тяньцзине, городе центрального подчинения. Из-за ковида прибыль последние два года всё же снижалась, а вот выручка растёт без остановки с 2018-го. Тем не менее, котировка опадает с 2016-го. Либо что-то скрыто от общественности, либо этот банк зря сливают.

Postal Savings Bank of China (1658) {CNE1000029W3}Китайский почтово-сберегательный госбанк, крупнейший в КНР по количеству отделений (39.603 штук). Пятый по активам в Китае и тоже выполняет госпланы КПК по развитию экономики.

Специализация – окучивание розничных клиентов, а почти вся выручка приходится на чистый процентный доход. Все ключевые финпоказатели (выручка, прибыль, активы и капитал) растут без остановки на ковид. Его отчётность надо проверять тщательнее: в 2018-м банк был оштрафован на $80 млн. за поддельные гарантии по двум выпускам корпоративных облигаций другого банка.

JiangxiBank(1916) {CNE1000031B3}Городской коммерческий банк со штаб-квартирой в Наньчане, провинция Цзянси. Его выручка и прибыль сильно снизились в 2020-м, но в 2021-м началось восстановление к уровням 2019-го, а вот акция опадает лесенкой с 2018-го.

BankofChongqing(1963) {CNE100001QN2}Банк окучивает Чунцин — город с население 31 млн. человек — и три западные провинции всего через 156 отделений, 169 центров самообслуживания и 299 банкоматов. Как итог, постоянно растущие финпоказатели вывели его в лидеры по маржинальности. Также в ноябре объявили о программе байбеков на $791 млн.

LuzhouBank(1983) {CNE100003FB6}Банк Лучжоу (провинция Сычуань), ранее называвшийся Luzhou City Commercial Bank. Крупнейший в городе Лучжоу (население 4,3 млн. человек) и единственный со штаб-квартирой там. С 2017-го выручка растёт быстрее прибыли, т.е. падает маржинальность, но она всё ещё интересная. В сентябре сменили ключевых руководителей.

В общем, это ещё один региональный госбанк, котировку которого ушатали и продолжают ушатывать ниже в интересную зону.

China Zheshang Bank [CZBANK] (2016) {CNE1000025S9}Китайский банк провинции Чжэцзяна (население: 64,5 млн. чел.) со штаб-квартирой в Ханчжоу. Имеет 298 филиалов в 22 провинциях КНР и Гонконге, а основной регион деятельности — дельта реки Янцзы.

Считается одним из двенадцати общенациональных и больше сосредоточен на обслуживании юрлиц: частных компаний, государственных ведомств и финансовых институтов. Выручка растёт постоянно, а вот динамику прибыли приостановил ковид.

BankofGansu(2139) {CNE100002RW9}Региональный госбанк северо-западной провинции Ганьсу (население: 26,3 млн. чел.). Оказывая полный перечень услуг, специализируется на юр. лицах, особенно государственных. Очень трудно проходит период ковида: в 2019-22 выручка упала в два раза, а прибыль – в шесть.

Весь 2022-й год в руководстве шла мясорубка со сменой ключевого командного состава, а также «чистили» баланс путём продажи части хреновых кредитов в Gansu Asset Management.

Оставил в зелёных, только благодаря сидению на госпотоках и домашней региональной привилегии от местных органов власти. По идее тут 2-6 иксов при окончании ковида, хотя есть шанс и вляпаться в тамошний «ВТБ», если не улучшат баланс.

JinshangBank(2558) {CNE100003LP4}Цзиньшань – это южный район города центрального подчинения Шанхай (25 млн. чел.). И в этом районе расположена штаб-квартира Sinopec Shanghai Petrochemical Company и её нефтехимический комбинат.

Таким образом, у регионального госбанка Цзиньшаня, окучивающего провинцию Шаньси, изначально нет шансов на банкротство. Финпоказатели стабильно растут, а единственный негатив – почему-то полтора года искали и только в октябре окончательно утвердили на своём посту нового директора.

Bank of Communications [BANKCOMM] (3328) {CNE100000205}Ещё один госбанковский гигант с говорящим названием. Помимо обычной деятельности, партия ему в допнагрузку выдала обязательство окормлять сектор коммуникаций. В общем, тут можно присесть на тему допроникновения интернета по всему Китаю, 5G, 6G, обход западных санкций (Huawei, ZTE, полупроводники) и т.д. Все финпоказатели безостановочно растут.

Chongqing Rural Commercial Bank [CQRC BANK] (3618) {CNE100000X44}Сельский коммерческий банк Чунцина (31 млн. чел.). В 2020-21 пришлось формировать больше резервов, да и 2022-й проходит не идеально: поквартальную прибыль колбасит. При этом выручка постоянно растёт. Также с августа по октябрь проходила мясорубка в руководстве со сменой директоров. C 2014-го перманентно возникают проблемы с «неработающими» кредитами. В случае финансового кризиса котировку точно ушатают.

HuishangBank(3698) {CNE100001QP7}Региональный коммерческий банк, располагающийся в городе Хэфэй, административном центре провинции Аньхой (61 млн. чел.).

2020-й прошли плохо, а в 2021-м бывший председатель правления изгнан из КПК за взятки. В результате всю первую половину 2022-го и тут шла мясорубка в руководстве. В остальном это стабильно растущий банк, чья котировка ниже, чем в 2013-м.

BankofQingdao(3866) {CNE100002391}Циндао (9 млн. чел.) — портовый город в восточной провинции Шаньдун (102 млн. чел.). Тут всё стабильно развивается, как и у всего банковского сектора Китая, кроме одной дичи – обычно в публичную плоскость не попадают провалы руководства, но не в этот раз.

В сентябре Банк Циндао подал в суд на управляющего активами гонконгской AMTD Global Markets на $264 млн. за нарушение контракта на доверительное управление инвестициями: банк инвестировал $350 млн. в AMTD Global Markets с 2015 по 2017 год с условием, чтобы та не вкладывала более $50 млн. в ценные бумаги, выпущенные одним лицом. Однако, в июне 2022-го AMTD подписалась на три эмиссии бумаг, оцениваемых в те самые $264 млн. и выпущенных корпорацией Everglory Strategic Investment, базирующейся на Каймановых островах.

China Merchants Bank [CMB] (3968) {CNE1000002M1}Первый коммерческий банк в Китае, созданный без непосредственного участия государственного капитала. Однако из названия понятно, что он уже под колпаком, поскольку мажоритар – госкорпорация China Merchants Group (доля ≈30%), которой, кстати, также принадлежит и публичная страховая Ping An Insurance.

В 2008-м CMB поглотил гонконгский Wing Lung Bank, так что тут тоже сидят на транзитных потоках. Ну а в апреле 2022-го экс-президент CMB попал под следствие главного антикоррупционного органа Китая по подозрению в нарушении «партийной дисциплины и закона», что тут же обвалило котировку.

С 2018-го безостановочно растут выручка и прибыль, так что отставка директора на коммерческую деятельность «независимого» банка особо никак не сказалась, а вот ситуёвина на рынке недвижимости пугает всех.

Jilin Jiutai Rural Commercial Bank (6122) {CNE100002BG6}Гирин и Цзютай – города провинции Цзилинь (24 млн. чел.). Будьте осторожны, это «ржавый пояс».

Jilin Jiutai Rural Commercial Bank — первый сельский коммерческий банк на Северо-Востоке. Оставил его у себя на радаре, только благодаря госплану по развитию этого региона: продукты «Financing Treasure» и «Business Carefree» были отмечены Комитетом по регулированию банковской деятельности Китая как лучшие.

Финпоказатели растут стабильно: без ярких прорывов, зато маржинальность удерживается на одном уровне.

BankofJiujiang(6190) {CNE1000031G2}Цзюцзян (1,2 млн. чел.) — городской округ в провинции Цзянси (45,2 млн. чел.). Здесь развиты нефтехимия (комбинат Sinopec), производство удобрений, тепловая электроэнергетика, сельское хозяйство, пищевая промышленность, туризм и логистика (грузовое ж/д сообщение по маршруту Цзюцзян — Европа).

Банку Цзюцзяня очень сильно поплохело в ковидный период, так что прибыль в 2020-22 так и не достигла 2019-го. А акцию можно рассматривать, как «акцию-облигацию»: с 2018-го котировка колбасится на одном уровне.

BankofZhengzhou(6196) {CNE1000023P0}Чжэнчжоу — административный центр провинции Хэнань (99 млн. чел.). Развиты электронная, автомобильная, хлопчатобумажная, пищевая, химическая промышленность, машиностроение, производство сверхтвёрдых режущих инструментов и строительных материалов. В городе работают заводы Foxconn, Apple, Nissan, Coca-Cola и т.д.

Чжэнчжоу является важным логистическим узлом, из которого китайские товары по ж/д поступают в Европу.

Ну а из-за ковида финпоказатели банка до сих пор не вернулись на уровень 2018-го, т.е. тут обычная история с восстановлением активности в стране и оценки акции хотя бы до средних значений.

BankofGuizhou(6199) {CNE100003PT7}Гуйчжоу — провинция на юго-западе Китая (39 млн. чел.). А про стабильно растущий банк Гуйчжоу, который также пострадал из-за ковида в 2021-м, особо нечего рассказывать: как и все остальные, обслуживает юриков и физиков, плюс переводы и обмены, управление капиталом и т.д.

ChinaBohaiBank(9668) {CNE100003YB7}Бохайвань — это залив в северо-западной части Жёлтого моря, на побережье которого стоит Тяньцзин, через который от побережья идут дороги на соседний Пекин.

China Bohai Bank основан в 2005-м, а его штаб-квартира находится в Тяньцзине. В ноябре в руководстве начались чистки, а в марте кто-то манипулировал экстраординарными объёмами и спредами акции на китайских биржах (виновного не нашли). Ну а в сентябре Комиссия по регулированию банковской и страховой деятельности Китая одобрила открытие дочернего инвестфонда CBHB Wealth Management для скорого углублённого заманивания вкладчиков в новые инвестпродукты.

В 2021-м случилось чудо в отчётности: при впервые опавшей за долгое время выручке чистая прибыль всё равно снова выросла. Так что это очень стабильный банк со своими козявками и шансами при восстановлении полной экономической активности в стране.

Weihai City Commercial Bank (9677) {CNE100004280}Вэйхай — городской округ в провинции Шаньдун (102 млн. чел.).

Weihai City Commercial Bank стабильно растёт, вопреки всем ковидам. Также пережил в 2021-22 смену части ключевого руководства, выручка и прибыль каждый год ставят рекорды, зато котировка с момента IPO в 2020-м долбит днище.

Dongguan Rural Commercial Bank (9889) {CNE100004QH8}Дунгуань — городской округ в Китае в центре провинции Гуандун (126 млн. потенциальных клиентов). Рядом с Гуанжоу, Шэньчжень, Макао и Гонконгом.

Таким образом, Дунгуаньский сельский коммерческий банк находится в Эльдорадо, поэтому только в 2020-м слегка приостанавливал свой рост. На фоне остальных можно сказать, что его котировка почти не опадала.

Дополнительный бонус: в июле банк выступал андеррайтером при IPO Tianqi Lithium, контролирующей более 40% производства лития в мире, ну и естественно оставил себе небольшую долю.

Неинтересные банкиВсе перечисленные до этого вызывали хоть какой-то интерес, а теперь к фуфлыжникам. Какими бы изначально ни казались интересными китайские банки из-за своей дешевизны (по P/B, P/E, P/S или див. доходности), но, благодаря показателю общей доходности акционеров, мы видим очевидные проблемы у нижеследующих.

Agricultural Bank of China (1288) {CNE100000Q43}

Как вы уже поняли, китайскую «большую четвёрку» легко можно переименовать в «большую шестёрку». Перед нами последний из шести гигантов, но сюда я точно не полезу. Вспомним, что в КНР вообще нет свободной с/х земли, а урожай и продуктовая безопасность повышаются лишь за счёт интенсификации или импорта из дружественных стран. Также мы помним, что в стране всё ещё идёт урбанизация, т.е. потенциальные вкладчики и кредитовзятели перемещаются в зону деятельности конкурентов. Плюс мы увидели кучу региональных агробанков, которые ни в чём не уступают Сельскохозяйственному банку Китая по базовому функционалу.

CITIC Bank (0998) {CNE1000001Q4}

Guangzhou Rural Commercial Bank [GRCB] (1551) {CNE100002FR4}

China Minsheng Bank [CMBC] (1988) {CNE100000HF9}

Harbin Bank (6138) {CNE100001SB3}

China Everbright Bank [CEB] (6818) {CNE100001QW3}

Настоятельно не рекомендую тратить время на выяснения, из-за каких демонов руководства этих банков снижают общую доходность своих акционеров, включая государство. Для себя отнёс всех в тамошние ВТБ.

Shengjing Bank (2066) {CNE100001TK2}

А у этого вообще какие-то капитальные проблемы с прибылью и маржинальностью.

Плюсы [+ +]Итак, перечислю положительные свойства китайских банков:

1. Как и их российские, американские и европейские собратья, прямо сейчас они очень дёшевы. Причины – локдауны, геополитика (Тайвань, срач с США, съезд КПК) и проблемы с недвижимостью.

2. Высокая маржинальность.

3. По дивидендной и общей акционерной доходности часто превосходят любого мирового аналога.

4. Негатив и «внутренняя кухня» почти никогда не вылазят вовне, т.е. между отчётными данными котировки плавают, согласно новостному фону и аналитике.

5. За каждым жёстко стоит мажоритар-государство, которое точно не позволит обанкротиться без явной причины. Здешние Lehman Brothers будут «оздоравливать» любыми способами: например, Народный Банк КНР весь год вливал ликвидность в систему при первых признаках финансового геморроя.

6. Понятная спецификация и разделение деятельности, исходя из географии, количества населения рядом и подшефного сектора экономики.

7. Возможность присесть на «транзитные потоки», причём не только через гонконгские банки.

8. Любой из указанных может выступить субброкером для наших компаний и бирж.

Минусы [- -]1. Подавляющее влияние государства: риск закредитования по госплану такого блудняка, из которого потом невозможно будет ничего выжать.

2. Текущие проблемы в крупнейшем по размеру в мире рынке недвижимости КНР: предбанкротство застройщиков, обманутые дольщики, падающий интерес к ипотеке и т.д.

3. Необходимость отсматривать отчётности за более длинные периоды и сложность поиска актуальных новостей и информации. Скринеры не всегда помогают.

4. Зависимость от циклов в подопечных отраслях экономики или у крупных клиентов. Также очень сильно влияют локдауны и внешний фон: при завале мировой или американской/европейской экономики в штопор китайская также полетит вниз.

5. Смена руководства по политическим причинам.

6. Множество финрегуляторов, выдающих указания к исполнению «на отлюбись».

ИтогиТема с банками не закончена, потому что в тамошнем финсекторе есть и другие, специализирующиеся только на инвестициях, микрофинансах и т.д. Но основные классические мы разобрали.

Продолжение следует…

Искренне Ваш, Алексей Смирнов

- 28 ноября 2022, 18:51

- 28 ноября 2022, 19:08

теги блога Алексей Смирнов

- Гонконгские акции

- дивиденды

- Китай

- китайский фондовый рынок

- налоги

- оффтоп

- переговоры

- рецензия на книгу

- суд

- Тиньков

- Тинькофф

- Трамп

- уголовный кодекс