Экспертное мнение

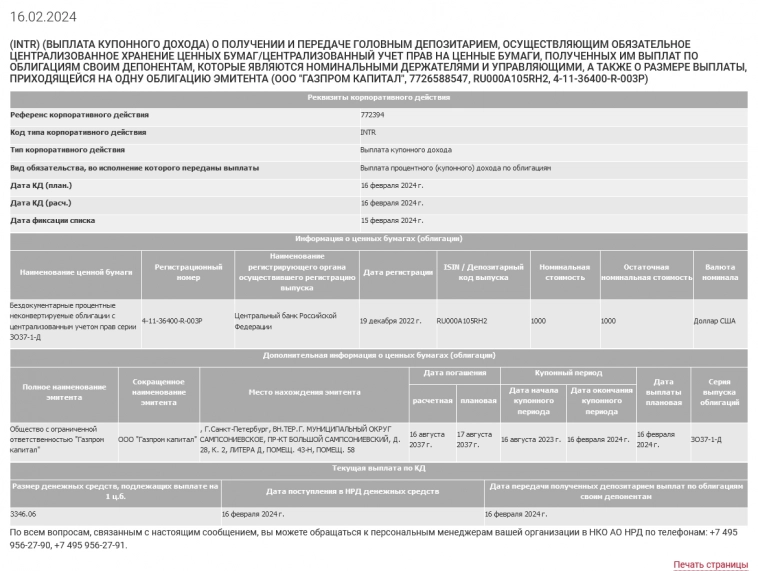

ООО «Газпром Капитал» — компания среднего инвестиционного риска на 01.01.2024 года. Финансовое состояние и финансовая устойчивость удовлетворительные. Динамика финансового состояния относительно стабильная, выше порога надёжности. Динамика чистой прибыли переменная, колоколообразная с отрицательными периодами. Чистая прибыль имеет тенденцию 2 года расти — 2 года падать. Предполагается, что после 2024 года начнётся снижение объёмов чистой прибыли. Контора не закредитованная, ликвидная. Долгосрочная долговая нагрузка высокая. Часть новых займов идёт на погашение старых. Структура капитала неудовлетворительная. Практически все деньги находятся за пределами конторы в долгосрочных финансовых вложениях в дочерние компании. Из-за финансовой составляющей деятельности компании инвестировать в неё следует с осторожностью отслеживая финансовое состояние не менее 2 раз в год, не более 3% от объёма инвестиционного портфеля.

Полный финансовый расклад ООО «Газпром Капитал»

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций![Новые облигации: Газпром 002Р-14 [флоатер]. Свежий выпуск на 20 ярдов Новые облигации: Газпром 002Р-14 [флоатер]. Свежий выпуск на 20 ярдов](/uploads/2024/images/21/79/60/2024/03/30/003bea.webp)