Поток

Брокеры Торговый софт Трейдинг Forex Криптовалюта

Десятка самых просевших компаний недели

- 23 ноября 2024, 09:58

- |

Неделя на Московской бирже прошла под красным флагом, тут было намешано всё: и откат после трамповского ралли, и откат на почве геополитики, и даже ослабление рубля не дало хотя бы немного позитива. В итоге индекс Московской биржи опустился ниже 2 600 пунктов до уровня сентября 2024 года.

Именно поэтому о лучших компания недели речь практически не идет, а вот худших хоть отбавляй, но мы остановимся только на десяти.

1. Транснефть -20,3% — с 2025 года прибыль компании будет облагаться сорока процентным налогом, такое вот перераспределение капитала

2. ВК -14,0%

3. Ростелеком -13,0% — за 9 месяцев чистая прибыль сократилась почти в 2 раза до 19,3 млрд. рублей

4. ММК -12,5% — не самый лучший квартал для всей отрасли и для ММК в частности

5. Мечел -11,5%

6. МТС -10,8% — слабая отчетность за 3 квартал и возможная корректировка дивидендной политики

7. Ozon -10,7%

8. Газпром -10,5% — расторг договор с австрийским покупателем

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 7 )

Новые дивиденды, размещения облигаций, падение акций Транснефти, доллар 100, инфляция ускоряется: обзор главных событий недели

- 23 ноября 2024, 09:20

- |

4 компании рекомендовали дивиденды, для Транснефти увеличили налог на прибыль, Сегежа планирует провести допэмиссию, МТС представил отчет за 3 квартал, доллар дороже 100 рублей: об этом и многом другом читайте в обзоре главных событий за неделю.

Акции и дивиденды

1. Индекс Мосбиржи скорректировался с 2734 до 2581 пункта (-5,4% за неделю). Продолжилось снижение индекса на фоне обострения геополитической ситуации, увеличения налога на прибыль Транснефти и роста инфляции.

( Читать дальше )

Отчет МТС за 9 месяцев 2024 года. Дивиденды под угрозой.

- 23 ноября 2024, 09:16

- |

🔹 выручка выросла на 16,9% (с 438 до 512 млрд рублей) благодаря положительной динамике во всех основных сегментах бизнеса. Значительный вклад внес МТС Банк, продемонстрировав рост выручки на 49%, до 94 млрд.

🔹 чистая прибыль увеличилась на 23,7% (с 38 до 47 млрд рублей). Правда такой рост обусловлен продажей бизнеса в Армении за 19 млрд. При этом стоит учитывать, что в третьем квартале прибыль составила всего лишь 1 млрд руб (9 мес 2024г. — 9 млрд). Давление на чистую прибыль оказали процентные расходы и переоценка финансовых инструментов.

🔹 чистый долг в сравнении с итогами 2023 года увеличился на 4,3% (с 441 до 460 млрд). Основное погашение предстоит в текущем квартале — 113 млрд и в 2025 году — 226 млрд руб. По заявлениям компании уровень долговой нагрузки находится на комфортном уровне и составляет 1,9х.

🔹чистые процентные расходы составляют около 80% операционной прибыли.

Со слов президента и председателя правления МТС Вячеслава Николаева следует, что ужесточение регуляторной и денежно-кредитной политике диктует необходимость коррекции стратегии и работы компании, которую представят в ближайшие месяцы.

( Читать дальше )

СД Новошип рекомендовал дивиденды за 9м 2024 года в размере 19,5 рублей/акцию по обоим видам акций (об. ДД 8,6%, префы ДД 13,1%)

- 23 ноября 2024, 09:07

- |

1. Принять решение о выплате дивидендов по результатам девяти месяцев 2024 года на обыкновенные и привилегированные акции в денежной форме в размере 19,50 руб. (девятнадцать рублей пятьдесят копеек) на каждую акцию в следующие сроки:

• номинальным держателям и являющимся профессиональными участниками рынка ценных бумаг доверительным управляющим, которые зарегистрированы в реестре акционеров – не позднее 10 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов (не позднее 23 января 2025 года);

• другим зарегистрированным в реестре акционеров лицам – не позднее 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов (не позднее 13 февраля 2025 года).

https://e-disclosure.ru/portal/event.aspx?EventId=2xAGBamFBkCAPdo8p28mbw-B-B

ФосАгро (PHOR). Отчет 3Q 2024. Дивиденды. Перспективы.

- 23 ноября 2024, 09:04

- |

Приветствую на канале, посвященном инвестициям! 07.11.24 вышел отчёт по МСФО за третий квартал 2024 года компании ФосАгро (PHOR). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия: YouTube и RUTUBE.

Больше информации и свои сделки публикую в Телеграм.

О компании.

ФосАгро – российская вертикально-интегрированная компания, один из ведущих мировых производителей фосфорсодержащих удобрений.

( Читать дальше )

Нюансы недели. МТС и Система, Магнит, Новатэк и налоги

- 23 ноября 2024, 08:16

- |

Первый выпуск вызвал много позитивных реакций — а значит я продолжу искать детали, которые скрываются за кулисами рынка :)

МТС — долговая яма. Компания представила отчет, который стал худшим в ее истории. И дело даже не в мизерной прибыли, а в растущем долге — за квартал он вырос до 460 млрд. рублей. Он уже сжирает всю операционную прибыль, и дальше будет только хуже.

Три четверти этого долга — это короткие обязательства, которые нужно рефинансировать. С такой ставкой МТС будет работать не на инвесторов, а на кредиторов — по факту тут просто не с чего платить дивиденды. Или компания залезет в еще большие долги?

А сделать она это может ради «мамы», которой тоже нужны деньги.

АФК Система — долги в инфляции не горят. Дивидендов «дочек» хватает лишь на обслуживание долга, а на все остальное берутся новые кредиты. Например, на работу главного офиса — в 3 квартале на него ушло 1,6 млрд. рублей.

Нужно же менеджерам что-то кушать, а впереди еще и новогодние корпоративы. Так что долг прибавил еще 110 млрд. рублей, и часть его пойдет на спасение Сегежи. Последняя напоминает чемодан без ручки — и бросить жалко, и тянуть за собой замучаешься.

( Читать дальше )

Круглые цифры

- 23 ноября 2024, 07:53

- |

Несколько круглых и знаменательных цифр этой недели:

- Биткойн впервые достиг 10 млн. руб. за монетку. На СЛ тишина...

- РТС пробил вниз уровень 800. Такого не было 9 лет, с ноября 2015-го. MCFTRR в $ сейчас там же, где был весною 2006-го.

- Курс доллара перевалил за 100. Не, ну а чо такого, удобно же считать? Бананы дороже 150-ти. Значит курсу есть куда расти.

- RGBI снова нырнул под 100. Котировок RGBITR текущего уровня в доларах даже нет в истории, настолько они низкие;)

- Что ещё забыл?

- Ну, и впервые состоялось боевое применение балистической ракеты средней дальности. Одно тащит за собой другое. С почином, скрепные!

Так, что от всей своей тролльской души поздравляю с пробитием РТС 800 вниз тех, кто сейчас по уши в акциях: Евгений, Шадрин, олигарх-Дмитрий, Василий и, конечно, Тимофей.

Фейсом Олейника на вчерашнем стриме крайне доволен, хе-хе ;)

Я, как преимущественно разместивший свои деньги в наличный доллар, физическое золото и биткойн, поднимаю виртуальный бокал шампанского (не пью) за вас, дорогие фантиковые инвесторА!

( Читать дальше )

Полюс растет против рынка, почему?

- 23 ноября 2024, 01:18

- |

Прошлые материалы по этой теме:

Российский рынок акций падает с мая на 26% и сейчас находится вблизи минимумов 2020 и 2022 года в валютном выражении (индекс РТС 800 пунктов). При этом есть отдельные акции, которые демонстрируют рост, несмотря на общий негативный тренд. Одна из таких бумаг — Полюс, на который сейчас приходится существенная доля моего портфеля.

Сегодня увеличил позицию до 325 лотов (+35 лотов) по ~14600. Почему продолжаю покупать на хаях?

Все изначальные факторы, которые были при открытии, продолжают работать — рост золота в валюте, девальвация рубля.

🔼В рублевом эквиваленте цена за тройскую унцию обновила сегодня локальные максимумы в ~280 тыс руб и приближается к историческим.

📈Так пик же! Пора продавать!

В долгосрочной перспективе пика не существует. Точнее дна! Это не золото растет, это валюты обесцениваются. Да, есть волатильность от спроса и предложения, но в базовом варианте фиатные валюты медленно (или быстро), но верно продолжают терять свою покупательскую способность.

( Читать дальше )

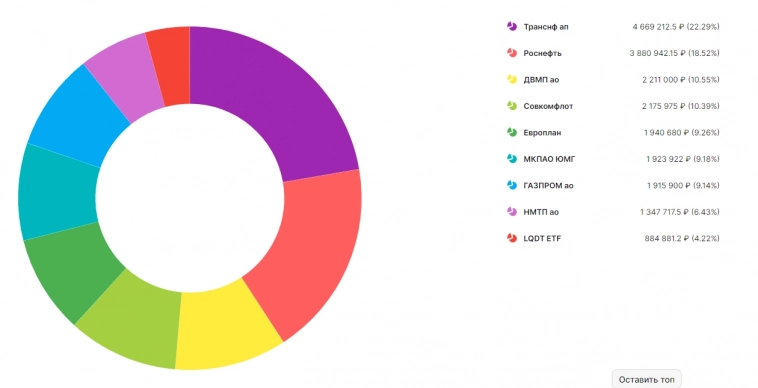

Мой Рюкзак #48: Ставки сделаны, ставок больше нет или в дешевых активах с расчетом на гравитацию ставки в будущем

- 22 ноября 2024, 23:30

- |

Продолжаю писать про свой портфель (либо ежемесячно, либо если есть сделки). Сделки сегодня есть.

Прошлый пост: Мой Рюкзак #47: В кэше сидеть страшнее, чем в акциях (при низких ценах). У меня одного такое?) smart-lab.ru/company/mozgovik/blog/1074368.php

Было 20,9 млн рублей на 23.10.24

Стало 19,5 млн рублей на 22.11.24

( Читать дальше )

Парни что то тревожно 5

- 22 ноября 2024, 23:05

- |

Неделя в пол закрывается, физики в лонгах, куда можем пойти ?

Ощущение что в понедельник нырок будет

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал