SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Долговые ценные бумаги с фиксированной доходностью - три стратегии для портфеля - Цифра Брокер

- 05 октября 2023, 20:16

- |

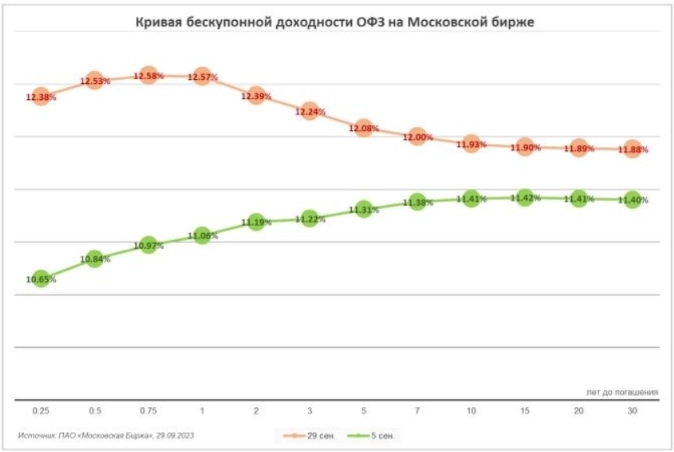

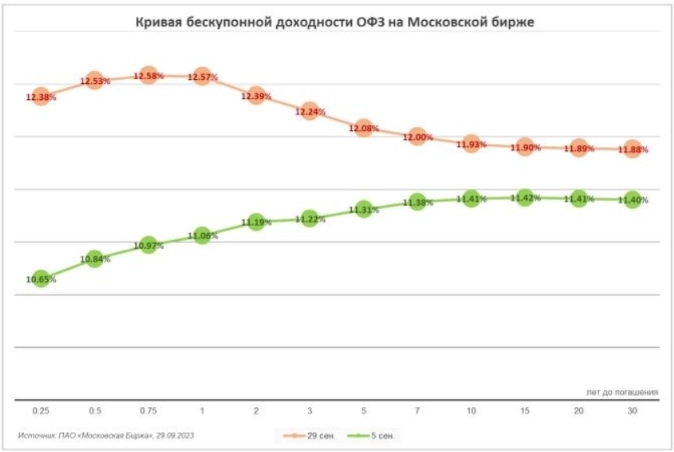

Инверсия кривой процентных ставок – ключевое для российского фондового рынка событие в сентябре. Доходности облигаций повысились по всей длине кривой доходности, особенно сильно на её коротком отрезке, на фоне ужесточения денежно-кредитной политики Банка России. На заседании в сентябре регулятор повысил ключевую ставку до 13%, заявив, что будет оценивать на следующих заседаниях целесообразность её дальнейшего повышения.

Высокая доходность — новая реальность

На рынке складывается консенсус в пользу того, что высокие ставки – это надолго. В зависимости от данных по инфляции, Банк России может повысить ставку еще на 50 б. п. до конца года, в то время как рассчитывать на её понижение явно не приходится. Такие ожидания инвесторов отражаются в инверсии кривой доходности ОФЗ: если в начале сентября спред доходности 2-летних и 10-летних облигаций составлял примерно 50 б. п., то к началу октября опустился в область отрицательных значений, до минус 40 б. п., а доходность ОФЗ на коротком отрезке уверенно закрепилась в районе 12,5%.

Флоатеры — очевидный выбор, но с оговорками

На фоне продолжающегося ужесточения денежно-кредитной политики Банка России стоит присмотреться к облигациям с плавающим купоном (флоатерам), в которые, в отличие от бумаг с фиксированным купоном, встроен механизм защиты от роста ставок. Для консервативных инвесторов интерес могут представлять ОФЗ-ПК и корпоративные облигации с высоким рейтингом.

Тем не менее в отношении флоатеров следует отметить два обстоятельства. Во-первых, ликвидность таких бумаг обычно ниже, чем ликвидность бумаг с фиксированной доходностью, поэтому, в случае необходимости срочной продажи пакета на вторичном рынке, могут возникнуть сложности. Для примера, из 260 выпусков бумаг с плавающим купоном, только 30 можно отнести к высоколиквидным, по остальным либо нет сделок, либо сделки осуществляются эпизодически.

Во-вторых, предложение бумаг с плавающим купоном на фоне роста неопределенности резко выросло. Что с одной стороны прекрасно, т.к. расширяется линейка инструментов, а с другой стороны означает, что корпоративный сектор закладывается на снижение ставки в перспективе. Таким образом, инвестиции во флоатеры требуют внимания, чтобы не потерять в ожидаемой доходности. В то же время, не следует преувеличивать ценность постоянной ребалансировки портфеля, может оказаться, что на долгосрочном горизонте бумаги с плавающей ставкой за счет усреднения покажут не худшую доходность.

Несмотря на привлекательную доходность, пока преждевременно увеличивать дюрацию

Что касается бумаг с фиксированной доходностью в целом, то можно рассмотреть три базовые стратегии:

1. Принимать участие в новых размещениях, где уже заложена адекватная премия для соответствующего рейтингового диапазона.

2. Ожидание стабилизации ключевой ставки, которая может как остаться на уровне 13%, так и показать к концу года значение 15%, особенно на фоне признаков ускорения инфляции или в случае дальнейшего ослабления рубля. Согласно консенсус-прогнозу, снижение ставки не стоит ожидать ранее конца первого или второго квартала следующего года.

3. В то же время, для бумаг с погашением через 3-5 лет или длинных ОФЗ-ПД текущие доходности уже интересны с точки зрения долгосрочного инвестора, а потому можно начинать формировать портфели, не дожидаясь конкретики по ставкам, инфляции и валютному курсу.

Тем не менее, несмотря на привлекательность текущей доходности как в суверенном, так и в корпоративном сегментах, не стоит недооценивать возможность дальнейшего роста доходности на фоне решимости Банка России противодействовать инфляционному давлению. Ключевая ставка, скорее всего, останется высокой на протяжении более длительного периода по сравнению с предыдущими циклами ужесточения денежно-кредитной политики. Следовательно, мы можем ожидать выравнивания кривой доходности за счёт повышения ставок на её длинном отрезке в ближайшие месяцы.

Высокая доходность — новая реальность

На рынке складывается консенсус в пользу того, что высокие ставки – это надолго. В зависимости от данных по инфляции, Банк России может повысить ставку еще на 50 б. п. до конца года, в то время как рассчитывать на её понижение явно не приходится. Такие ожидания инвесторов отражаются в инверсии кривой доходности ОФЗ: если в начале сентября спред доходности 2-летних и 10-летних облигаций составлял примерно 50 б. п., то к началу октября опустился в область отрицательных значений, до минус 40 б. п., а доходность ОФЗ на коротком отрезке уверенно закрепилась в районе 12,5%.

Флоатеры — очевидный выбор, но с оговорками

На фоне продолжающегося ужесточения денежно-кредитной политики Банка России стоит присмотреться к облигациям с плавающим купоном (флоатерам), в которые, в отличие от бумаг с фиксированным купоном, встроен механизм защиты от роста ставок. Для консервативных инвесторов интерес могут представлять ОФЗ-ПК и корпоративные облигации с высоким рейтингом.

Тем не менее в отношении флоатеров следует отметить два обстоятельства. Во-первых, ликвидность таких бумаг обычно ниже, чем ликвидность бумаг с фиксированной доходностью, поэтому, в случае необходимости срочной продажи пакета на вторичном рынке, могут возникнуть сложности. Для примера, из 260 выпусков бумаг с плавающим купоном, только 30 можно отнести к высоколиквидным, по остальным либо нет сделок, либо сделки осуществляются эпизодически.

Во-вторых, предложение бумаг с плавающим купоном на фоне роста неопределенности резко выросло. Что с одной стороны прекрасно, т.к. расширяется линейка инструментов, а с другой стороны означает, что корпоративный сектор закладывается на снижение ставки в перспективе. Таким образом, инвестиции во флоатеры требуют внимания, чтобы не потерять в ожидаемой доходности. В то же время, не следует преувеличивать ценность постоянной ребалансировки портфеля, может оказаться, что на долгосрочном горизонте бумаги с плавающей ставкой за счет усреднения покажут не худшую доходность.

Несмотря на привлекательную доходность, пока преждевременно увеличивать дюрацию

Что касается бумаг с фиксированной доходностью в целом, то можно рассмотреть три базовые стратегии:

1. Принимать участие в новых размещениях, где уже заложена адекватная премия для соответствующего рейтингового диапазона.

2. Ожидание стабилизации ключевой ставки, которая может как остаться на уровне 13%, так и показать к концу года значение 15%, особенно на фоне признаков ускорения инфляции или в случае дальнейшего ослабления рубля. Согласно консенсус-прогнозу, снижение ставки не стоит ожидать ранее конца первого или второго квартала следующего года.

3. В то же время, для бумаг с погашением через 3-5 лет или длинных ОФЗ-ПД текущие доходности уже интересны с точки зрения долгосрочного инвестора, а потому можно начинать формировать портфели, не дожидаясь конкретики по ставкам, инфляции и валютному курсу.

Тем не менее, несмотря на привлекательность текущей доходности как в суверенном, так и в корпоративном сегментах, не стоит недооценивать возможность дальнейшего роста доходности на фоне решимости Банка России противодействовать инфляционному давлению. Ключевая ставка, скорее всего, останется высокой на протяжении более длительного периода по сравнению с предыдущими циклами ужесточения денежно-кредитной политики. Следовательно, мы можем ожидать выравнивания кривой доходности за счёт повышения ставок на её длинном отрезке в ближайшие месяцы.

В этом контексте мы отдаём предпочтение флоатерам и коротким облигациям, выделяя среди других выпуски Банк ВТБ (ПАО), Б-1-343 (RU000A106TM6), ДОМ.РФ Ипотечный агент, БО-001P-13 (RU000A1041Q0), РЖД, 001P-26R (RU000A106K43 ), Россельхозбанк, БO-02-002P (RU000A1068R1).«Цифра Брокер»

922

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания