SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Дивиденды от VEON за 2020 год под вопросом - у акций нет краткосрочных драйверов роста - Атон

- 13 октября 2020, 16:03

- |

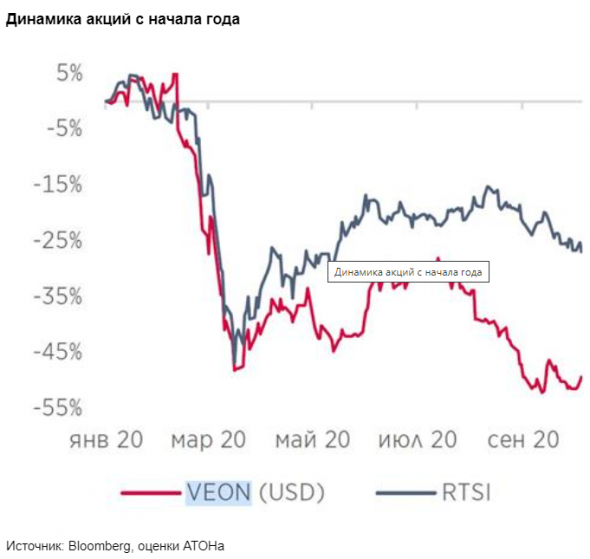

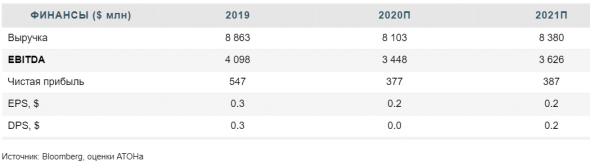

С учетом давления фактора COVID-19 на операционные показатели и сомнений относительно выплаты дивидендов за 2020, у акции нет краткосрочных драйверов роста. VEON продолжает реструктуризацию российского бизнеса, мы ожидаем увидеть первые результаты в начале 2021. Наш рейтинг по VEON – выше рынка: ожидаем дивидендную доходность за 2021 более 10% и улучшение финансовых показателей за счет эффекта низкой базы.

Значимый негативный эффект режима изоляции в 1П20. Выручка VEON упала на 3.4% г/г против +5.0% и +11.5% г/г у МТС и Ростелекома. Падение было связано с динамикой валютных курсов на ключевых рынках, убытками от международного роуминга на фоне ограничений на поездки по миру и временным закрытием магазинов (из-за чего снизилось число новых подключений к сети и упали продажи мобильных устройств). В 1П20 VEON отмечала миграцию клиентов с мобильной на фиксированную связь, лишь 17% абонентов которой использовали конвергентные услуги.

Долгожданная реструктуризация российского сегмента в 1П21. В 2К20 база абонентов мобильной связи продолжала снижаться (-8.4% г/г), при этом ARPU сократился на 4.6% г/г. Усилия VEON по решению текущих операционных проблем направлены на улучшение качества сети – важный аспект повышения качества клиентского опыта. Во 2К20 отношение капзатрат к выручке в России у компании было выше, чем у конкурентов (25.5% против 18.2% в среднем по рынку), а число базовых станций 4G выросло на 24% г/г. Среди других мер: постепенное удорожание архивных тарифов и запуск семейных пакетов конвергентных услуг, которые потенциально снизят отток абонентов и положительно отразятся на ARPU.

В Пакистане – на втором по величине рынке компании – сохраняется положительная динамика абонентов, несмотря на трудности 1П20. Демографические особенности рынка Пакистана, обеспечивающего 16.4% общей EBITDA группы (молодое население, урбанизация) подразумевают значительный потенциал роста, что должно положительно повлиять на формирование денежных потоков при отсутствии валютных потрясений. Несмотря на режим изоляции во 2К20, VEON продолжала расширять географию цифровых услуг и проникновение 4G. К концу 2020 ожидается урегулирование вопроса с лицензионными платежами в Пакистане.

Неопределенность в плане дивидендов за 2020 плохо влияет на инвестиционный кейс. Согласно текущей дивидендной политике, VEON стремится выплачивать не менее 50% EFCF после оплаты расходов по лицензиям, поддерживая при этом отношение чистого долга к EBITDA 12М на уровне 2.0x. В 1П20 EFCF после оплаты расходов по лицензиям достиг $68 млн ($600 млн в 1П19), а отношение чистого долга к EBITDA 12М составило 2.2x. С учетом слабого FCF и потенциальной неопределенности относительно прогноза на 2П20 VEON может отменить дивиденды за 2020.

«Атон»

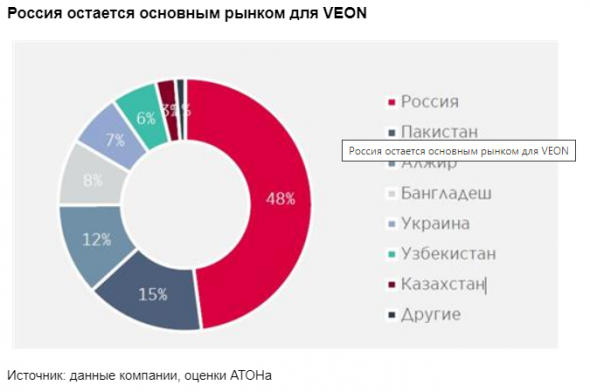

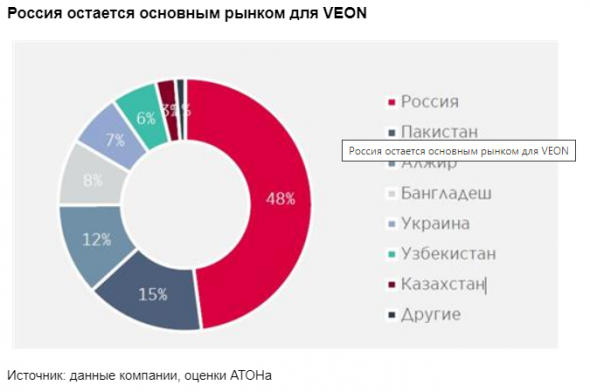

Анализ доходов по географическим регионам и сегментам. VEON предоставляет услуги мобильной и фиксированной связи в России, Пакистане, Бангладеш, Украине, Алжире, Казахстане, Узбекистане, Армении, Грузии и Кыргызстане. Россия остается крупнейшим бизнес-сегментом, обеспечив 48% выручки во 2К20. Однако по рентабельности EBITDA российский сегмент уступает другим из-за жесткой конкуренции.

Динамика выручки в российском сегменте продолжает ухудшаться. За 2К20 выручка сократилась на 9.7% г/г. Услуги мобильной связи по-прежнему обеспечивают львиную долю доходов (86% операционной выручки во 2К20), но их объем снизился в 2К на 12.2% г/г из-за падения доходов от роуминга. Слабые результаты 1П обусловлены скорее стремлением компании инвестировать в улучшение качества сети, нежели последствиями изоляции из-за COVID-19.

Выручка от фиксированной связи во 2К20 подскочила на 9.2% г/г до 9.3 млрд руб., чему способствовали выручка от клиентов B2B и рост выручки от транзитного трафика. В сегменте ШПД (обеспечивает 29% доходов от фиксированной связи) отмечено незначительное снижение выручки (-0.4%) из-за снижения ARPU на 7.9%, компенсированное скачком клиентской базы на 7.9%.

Скорость проникновения услуг передачи данных на развивающихся рынках растет медленно, что обеспечивает потенциал роста доходов. Сохраняющаяся ожесточенная конкуренция, а также режим изоляции привели к снижению уровня выручки г/г в Алжире. На рынке Пакистана показатели VEON по-прежнему под давлением вследствие изменений в нормативно-правовой базе. В Бангладеш сейчас осуществляется монетизация инвестиций в мощности 4G.

В Украине и Узбекистане наблюдается спад динамики кв/кв вследствие сокращения абонентской базы. Отрицательный рост абонентской базы обусловлен демографическими тенденциями и сокращением числа мигрирующих абонентов.

Оценка. Для оценки VEON мы использовали как метод DCF, так и метод мультипликаторов. Комбинированная оценка дает целевую цену $2.1 за акцию, что предполагает потенциал роста 62% к текущим рыночным котировкам. С учетом ожидаемого уровня DPS целевая цена составит $2.1. В оценке по методу мультипликаторов мы использовали 12М форвардные мультипликаторы EV/EBITDA и P/E по международным аналогам (5.7x и 12.7x соответственно) с учетом 40%-го дисконта к целевым мультипликаторам. По итогам оценки по методу мультипликаторов получена целевая цена $2.1 за акцию, что подразумевает потенциал роста на 62% к текущим рыночным котировкам.

Стоимость капитала VEON была рассчитана с использованием: 1) ставки налога на прибыль организаций в России в размере 20% 2) средневзвешенной доходности 10-летних суверенных еврооблигаций стран, в которых присутствует VEON, 3) предполагаемых нами премии за риск долга в размере 2% и премии за риск по акциям на уровне 6%. Исходя из текущего отношения долга к собственному капиталу, средневзвешенная стоимость капитала VEON составляет 12.1%.

Для расчета стоимости в постпрогнозный период мы предполагаем, что после 2027 денежный поток будет расти со стабильной скоростью 1%. При использовании нашей модели DCF мы получаем целевую цену $2.1, которая предполагает потенциал роста 62% к текущей стоимости ГДР.

Отрицательные риски: ухудшение макроэкономической конъюнктуры и проблемы валютного характера, неудачная реорганизация операционной деятельности, инициативы M&A.

Положительные риски: уточнение возможности дивидендных выплат за 2020, значительное присутствие на развивающихся рынках дает группе возможность выиграть от быстрого роста уровня проникновения услуг мобильной связи и интернета.

Значимый негативный эффект режима изоляции в 1П20. Выручка VEON упала на 3.4% г/г против +5.0% и +11.5% г/г у МТС и Ростелекома. Падение было связано с динамикой валютных курсов на ключевых рынках, убытками от международного роуминга на фоне ограничений на поездки по миру и временным закрытием магазинов (из-за чего снизилось число новых подключений к сети и упали продажи мобильных устройств). В 1П20 VEON отмечала миграцию клиентов с мобильной на фиксированную связь, лишь 17% абонентов которой использовали конвергентные услуги.

Долгожданная реструктуризация российского сегмента в 1П21. В 2К20 база абонентов мобильной связи продолжала снижаться (-8.4% г/г), при этом ARPU сократился на 4.6% г/г. Усилия VEON по решению текущих операционных проблем направлены на улучшение качества сети – важный аспект повышения качества клиентского опыта. Во 2К20 отношение капзатрат к выручке в России у компании было выше, чем у конкурентов (25.5% против 18.2% в среднем по рынку), а число базовых станций 4G выросло на 24% г/г. Среди других мер: постепенное удорожание архивных тарифов и запуск семейных пакетов конвергентных услуг, которые потенциально снизят отток абонентов и положительно отразятся на ARPU.

В Пакистане – на втором по величине рынке компании – сохраняется положительная динамика абонентов, несмотря на трудности 1П20. Демографические особенности рынка Пакистана, обеспечивающего 16.4% общей EBITDA группы (молодое население, урбанизация) подразумевают значительный потенциал роста, что должно положительно повлиять на формирование денежных потоков при отсутствии валютных потрясений. Несмотря на режим изоляции во 2К20, VEON продолжала расширять географию цифровых услуг и проникновение 4G. К концу 2020 ожидается урегулирование вопроса с лицензионными платежами в Пакистане.

Неопределенность в плане дивидендов за 2020 плохо влияет на инвестиционный кейс. Согласно текущей дивидендной политике, VEON стремится выплачивать не менее 50% EFCF после оплаты расходов по лицензиям, поддерживая при этом отношение чистого долга к EBITDA 12М на уровне 2.0x. В 1П20 EFCF после оплаты расходов по лицензиям достиг $68 млн ($600 млн в 1П19), а отношение чистого долга к EBITDA 12М составило 2.2x. С учетом слабого FCF и потенциальной неопределенности относительно прогноза на 2П20 VEON может отменить дивиденды за 2020.

Мы подтверждаем рейтинг выше рынка по VEON, рассчитывая на позитивный эффект от будущей реструктуризации бизнеса в России и возобновление дивидендных выплат в 2021 (с доходностью 14.6%), а также на улучшение финансовых результатов в 2021 на фоне эффекта низкой базы. Это может вернуть акциям инвестиционную привлекательность в среднесрочной перспективе. Все же мы понижаем целевую цену VEON с $3.4 до $2.1 с учетом слабых финансовых показателей, а также сохраняющихся валютных рисков.Дима Виктор

«Атон»

Анализ доходов по географическим регионам и сегментам. VEON предоставляет услуги мобильной и фиксированной связи в России, Пакистане, Бангладеш, Украине, Алжире, Казахстане, Узбекистане, Армении, Грузии и Кыргызстане. Россия остается крупнейшим бизнес-сегментом, обеспечив 48% выручки во 2К20. Однако по рентабельности EBITDA российский сегмент уступает другим из-за жесткой конкуренции.

Динамика выручки в российском сегменте продолжает ухудшаться. За 2К20 выручка сократилась на 9.7% г/г. Услуги мобильной связи по-прежнему обеспечивают львиную долю доходов (86% операционной выручки во 2К20), но их объем снизился в 2К на 12.2% г/г из-за падения доходов от роуминга. Слабые результаты 1П обусловлены скорее стремлением компании инвестировать в улучшение качества сети, нежели последствиями изоляции из-за COVID-19.

Выручка от фиксированной связи во 2К20 подскочила на 9.2% г/г до 9.3 млрд руб., чему способствовали выручка от клиентов B2B и рост выручки от транзитного трафика. В сегменте ШПД (обеспечивает 29% доходов от фиксированной связи) отмечено незначительное снижение выручки (-0.4%) из-за снижения ARPU на 7.9%, компенсированное скачком клиентской базы на 7.9%.

Скорость проникновения услуг передачи данных на развивающихся рынках растет медленно, что обеспечивает потенциал роста доходов. Сохраняющаяся ожесточенная конкуренция, а также режим изоляции привели к снижению уровня выручки г/г в Алжире. На рынке Пакистана показатели VEON по-прежнему под давлением вследствие изменений в нормативно-правовой базе. В Бангладеш сейчас осуществляется монетизация инвестиций в мощности 4G.

В Украине и Узбекистане наблюдается спад динамики кв/кв вследствие сокращения абонентской базы. Отрицательный рост абонентской базы обусловлен демографическими тенденциями и сокращением числа мигрирующих абонентов.

Оценка. Для оценки VEON мы использовали как метод DCF, так и метод мультипликаторов. Комбинированная оценка дает целевую цену $2.1 за акцию, что предполагает потенциал роста 62% к текущим рыночным котировкам. С учетом ожидаемого уровня DPS целевая цена составит $2.1. В оценке по методу мультипликаторов мы использовали 12М форвардные мультипликаторы EV/EBITDA и P/E по международным аналогам (5.7x и 12.7x соответственно) с учетом 40%-го дисконта к целевым мультипликаторам. По итогам оценки по методу мультипликаторов получена целевая цена $2.1 за акцию, что подразумевает потенциал роста на 62% к текущим рыночным котировкам.

Стоимость капитала VEON была рассчитана с использованием: 1) ставки налога на прибыль организаций в России в размере 20% 2) средневзвешенной доходности 10-летних суверенных еврооблигаций стран, в которых присутствует VEON, 3) предполагаемых нами премии за риск долга в размере 2% и премии за риск по акциям на уровне 6%. Исходя из текущего отношения долга к собственному капиталу, средневзвешенная стоимость капитала VEON составляет 12.1%.

Для расчета стоимости в постпрогнозный период мы предполагаем, что после 2027 денежный поток будет расти со стабильной скоростью 1%. При использовании нашей модели DCF мы получаем целевую цену $2.1, которая предполагает потенциал роста 62% к текущей стоимости ГДР.

Отрицательные риски: ухудшение макроэкономической конъюнктуры и проблемы валютного характера, неудачная реорганизация операционной деятельности, инициативы M&A.

Положительные риски: уточнение возможности дивидендных выплат за 2020, значительное присутствие на развивающихся рынках дает группе возможность выиграть от быстрого роста уровня проникновения услуг мобильной связи и интернета.

327

Читайте на SMART-LAB:

Евро игнорирует хороший ВВП: рынок прайсит риск ускорения роста ИПЦ

Евро четвертую сессию подряд отступает против доллара и во время лондонской сессии держится чуть выше 1.1850, постепенно сдавая важный...

16:09

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, и тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В...

19:12

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания