SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | ОФЗ. Всё не так как надо - Иволга Капитал

- 13 июля 2023, 17:42

- |

21 июля – решение по ключевой ставке. И для рынка облигаций это важная дата.

При такой-то динамике ОФЗ ставку нужно повышать. Чтобы не списать ее однажды, как уже была списана ставка рефинансирования.

Повышение ключевой ставки, даже робкое, на 25 бп до 7,75% — шаг не столько фактический, сколько понятийный. Отражение готовности Банка России противодействовать перекосам долгового и валютного рынков. Т.е. готовности продолжать повышение ставки в недалеком будущем.

Поможет ли ключевая ставка, равная даже 8%, рублю? Весьма сомнительно. Из прошлого пике ЦБ выводил рубль кратно большей ставкой и беспрецедентным набором ограничений. Т.е. сильного рубля как поддержки для долгового рынка, в особенности ОФЗ, не ждем.

А вот денежный рынок по факту роста ключевой ставки станет доходнее. Сейчас однодневные сделки РЕПО с ЦК дают около 7,2% годовых. Смогут давать около 8%. Реакция на этот рост со стороны упомянутых ОФЗ должна быть реакцией роста доходностей (снижения цен) по всему спектру длины.

5-летняя ОФЗ 26236 уже преодолела 10% годовых. И получает шанс уже в июле преодолеть 10,5%. Слишком серьезная конкуренция доходности для всего корпоративного сегмента облигаций, для ВДО, в частности, чтобы остаться в стороне.

ИК «Иволга Капитал»

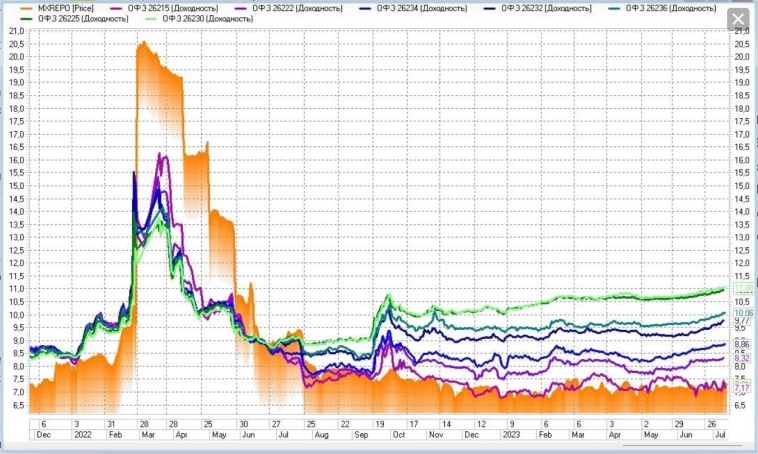

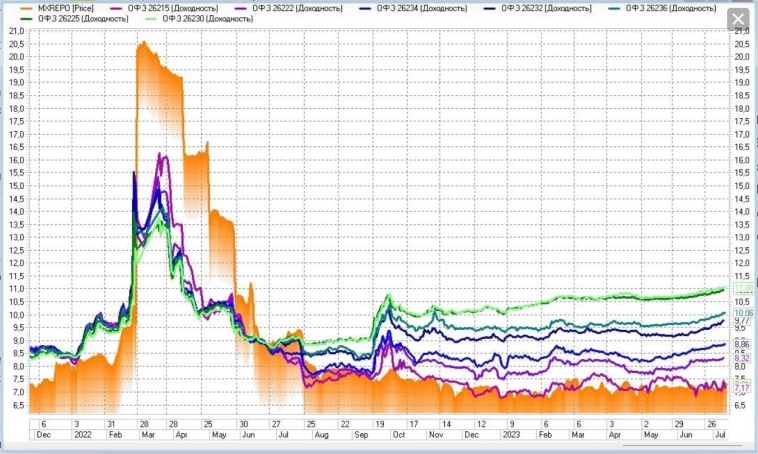

На графике: динамика доходности денежного рынка (индекс однодневных сделок РЕПО с ЦК, MXREPO) и доходностей ОФЗ со сроками погашения от 1 месяца до 16 лет

При такой-то динамике ОФЗ ставку нужно повышать. Чтобы не списать ее однажды, как уже была списана ставка рефинансирования.

Повышение ключевой ставки, даже робкое, на 25 бп до 7,75% — шаг не столько фактический, сколько понятийный. Отражение готовности Банка России противодействовать перекосам долгового и валютного рынков. Т.е. готовности продолжать повышение ставки в недалеком будущем.

Поможет ли ключевая ставка, равная даже 8%, рублю? Весьма сомнительно. Из прошлого пике ЦБ выводил рубль кратно большей ставкой и беспрецедентным набором ограничений. Т.е. сильного рубля как поддержки для долгового рынка, в особенности ОФЗ, не ждем.

А вот денежный рынок по факту роста ключевой ставки станет доходнее. Сейчас однодневные сделки РЕПО с ЦК дают около 7,2% годовых. Смогут давать около 8%. Реакция на этот рост со стороны упомянутых ОФЗ должна быть реакцией роста доходностей (снижения цен) по всему спектру длины.

5-летняя ОФЗ 26236 уже преодолела 10% годовых. И получает шанс уже в июле преодолеть 10,5%. Слишком серьезная конкуренция доходности для всего корпоративного сегмента облигаций, для ВДО, в частности, чтобы остаться в стороне.

Итог. 21 июля рискует оказаться неприятным днем для рынка облигаций. Для ОФЗ в первую очередь. Но и для корпоративных бумаг, которые до сих пор жили параллельной от госбумаг жизнью, тоже.Хохрин Андрей

ИК «Иволга Капитал»

На графике: динамика доходности денежного рынка (индекс однодневных сделок РЕПО с ЦК, MXREPO) и доходностей ОФЗ со сроками погашения от 1 месяца до 16 лет

645

4 комментария

слово в слово списано у Андрея Хохрина?

или оба списали у третьего?

- 13 июля 2023, 18:00

Андрей Никитин, ну как же?.. «методичка» ©

- 13 июля 2023, 18:15

fr00m, в смысле?

- 14 июля 2023, 13:47

+3

Сейчас поднимать ставку это сделать недоступными и так дорогие кредиты для промышленности. Никто во время боевых действий не поднимает ставку, это нонсенс, как и жалобы министров и их подчинённых долбодятлов на нерентабельность прифронтовых предприятий. Ради того, чтобы кто-то наспикулировал несколько процентиков и так пускают под нож предприятия. Нет бы уменьшить НДС, так эти упыри ещё ставки вверх хотят дёрнуть.

- 13 июля 2023, 18:27

Читайте на SMART-LAB:

Сделки в портфеле ВДО

Если Индекс ОФЗ (RGBI) пробьет вверх 117,51 п., то в портфеле PRObonds ВДО сокращаем короткую позицию во фьючерсе на него с ~2,3% до 2,1% от...

19:06

В ОПЕК+ обсуждают повышение добычи нефти с апреля

Источники в ОПЕК+ сообщают о планах возобновить наращивание производства с апреля. Это предложение будет обсуждаться 1 марта. Организация...

17:49

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания