SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Мировой рынок стали прошел дно в апреле-мае - Велес Капитал

- 30 июня 2020, 17:58

- |

В первые 4 месяца 2020 г. мировой рынок стали прошел через сложный период из-за вирусной пандемии. Снижение спроса и производства коснулось практически всех стран, и лишь относительно ранее снятие карантинных ограничений в Китае удержало отрасль от резкого падения. Мы ожидаем восстановления рыночной конъюнктуры благодаря снятию карантинных ограничений по всему миру с конца мая. Мы полагаем, что в 2021 г. рынок вернет часть утраченных позиций, однако риск ухудшения эпидемиологической обстановки сохранится во втором полугодии текущего года из-за возможной второй волны Covid-19.

Из-за вирусной пандемии мировая сталелитейная отрасль столкнулась с резким падением спроса, снижением загрузки производственных мощностей, нарушением производственных цепочек. Эти факторы обусловили снижение цен на сталь и падение рентабельности сектора. По данным World Steel Association, мировой выпуск стали в первые 4 месяца уменьшился на 4,1% г/г, при этом в апреле падение достигало 13% г/г.

Динамика цен на ключевых региональных рынках в основном определялась в зависимости от того, на каком этапе карантинных ограничений они находились. Эти ограничения имели разрушительное влияние на деловую активность, соответственно, если их ослабляли, спрос восстанавливался. Так, в феврале Китай первым вышел с карантина, что дало старт росту спроса и цен на сталь в стране. В этот период европейский рынок только вступал в фазу карантина, а деловая активность и цены только начинали снижаться, тогда как в России ограничения еще не ввели, поэтому рыночная конъюнктура находилась на докризисном уровне.

Акции российских металлургов обвалились в марте вместе со всем рынком и достигли дна в середине месяца. Так, к 18 марта капитализация Северстали, НЛМК, ММК и Евраза снизилась на 17%, 30%, 24% и 43% соответственно в сравнении с началом года на фоне падения индекса Мосбиржи на 31%. На ожиданиях V-образного восстановления мировой экономики, и рынка стали в частности, котировки восстановили часть потерь, и на текущий момент акции Северстали, НЛМК, ММК и Евраза теряют 9%, 4%, 10% и 28% соответственно к началу года на фоне падения индекса Мосбиржи на 10%.

Участники рынка сходятся во мнении, что восстановление отрасли начнется в третьем квартале 2020 г. в результате снятия карантинных ограничений и нормализации спроса. Однако этот процесс будет долгим, в особенности в наиболее пострадавших секторах: автомобильном секторе и машиностроении. Также меры, которые компаниям приходится предпринимать для противодействия распространению вируса, в том числе социальное дистанцирование, удаленная работа и другие, будут оказывать сдерживающее влияние на возврат трудового процесса в нормальное русло, что приведет к увеличению рабочего цикла и снижению эффективности.

Европа. Европейский рынок стали прошел сложный период снижения деловой активности во втором полугодии 2019 г., когда индустрия испытывала негативные последствия торговых войн США с рядом стран и неопределенности из-за Brexit на фоне падения промышленного производства. Таким образом, Covid-19 застал европейский рынок стали в уже шатком положении.

Из-за падения спроса на продукцию основных отраслей, потребляющих сталь, спрос на металлопродукцию в регионе резко сократился. Наименее пострадавшим был строительный сектор, в то время как основной удар пандемии на себя приняли автомобильная отрасль и машиностроение. Население Европы практически 3 месяца находилось в режиме изоляции, и, по оценке Eurofer, в мае спрос на сталь в Европе сократился в 2 раза с середины марта, когда Covid-19 начал набирать обороты в регионе. Вследствие невозможности реализовать продукцию европейские металлурги остановили заводы: по оценке CRU, в апреле не работало 30% мощностей региона, а уровень загрузки опустился ниже, чем в кризис 2008- 2009 гг. С конца апреля европейские страны начали снимать карантинные ограничения и восстанавливать производство, однако эти действия не привели к росту цен. Из-за длительного простоя металлургические компании испытывали острую нехватку ликвидности. Это привело к тому, что металлопродукция реализовывалась по бросовым ценам, хотя уровень запасов находился ниже уровня времен финансового кризиса 2008-2009 гг.

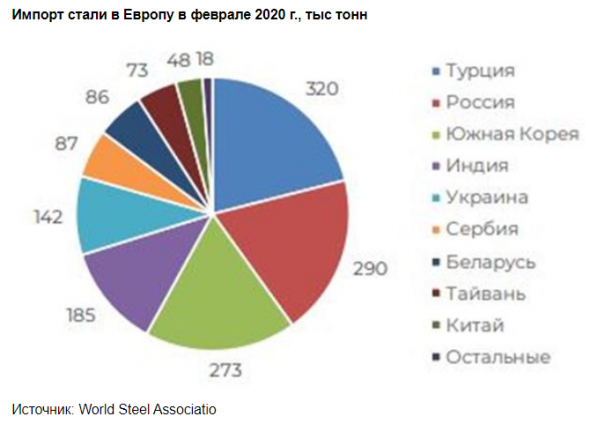

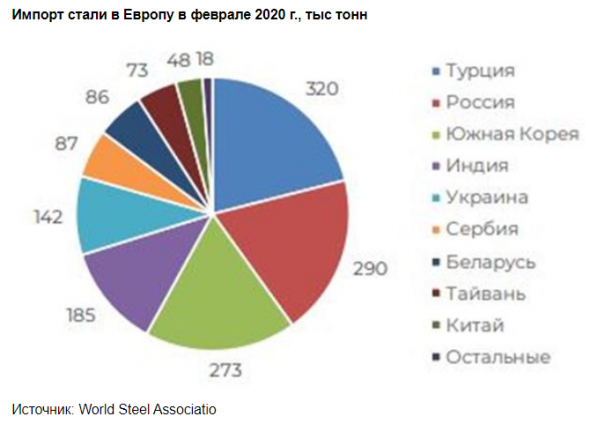

Оценив тяжесть ситуации в металлургической отрасли, власти региона стали более активно применять политику протекционизма. В конце мая Европейская комиссия выступила с предложениями ввести квартальные квоты на импорт стали, а также провести их перерасчет в отношении большинства импортирующих стран. Эти меры были призваны защитить внутренний рынок Европы от роста предложения стали извне и, как ожидается, вступят в силу с июля текущего года. Однако Eurofer считает, что этих действий недостаточно, чтобы справиться с давлением импорта, и настаивает на более решительных мерах.

Большинство экспертов сходятся во мнении, что европейский рынок стали начнет восстановление в третьем квартале текущего года на фоне снятия карантинных мер и восстановления спроса. По оценке World Steel Association, потребление стали в Евросоюзе в 2021 г. вырастет на 10,4% после падения на 15,8% в текущем году.

Китай. Большую поддержку мировому рынку стали оказало снятие карантинных ограничений в Китае в феврале. В то время, как остальной мир уходил на карантин, Китай наращивал потребление, и к апрелю показатели страны почти вернулись на докризисные уровни, а показатели остального мира вышли на пик снижения. Пользуясь слабой рыночной конъюнктурой в первые месяцы года, Китай нарастил импорт слябов и горячекатаного проката, однако внутреннее производство снизилось незначительно даже во время карантина в самом Китае, поэтому запасы стали в стране существенно выросли на фоне перепроизводства. Эти факторы обусловили падение цен на сталь в регионе вплоть до апреля.

Макроэкономическая статистика Китая за май была достаточно сильной, отразив результат снятия карантинных ограничений в стране. После провала PMI производственного сектора в марте до 35.7 п., индекс вырос до 52 п. в апреле и закрепился выше 50 в мае и июне, что свидетельствовало о росте деловой активности в секторе. Запасы стали в мае снизились на 35% относительно пика в середине марта. Эти события дали старт росту цен на сталь на китайском рынке.

В апреле власти КНР приняли пакет мер по поддержке экономики и объявили о намерении выпустить облигации на сумму около 530 млрд долл., из которых поступления в 224 млрд долл. будут использованы для инвестиций в инфраструктуру страны. Также Китай объявил о мерах поддержки фискального характера и планах освободить компании от уплаты налогов и сборов на сумму около 300 млрд долл.

World Steel Association ожидает более высокого темпа восстановления металлургической отрасли Китая во втором полугодии 2020 г. в первую очередь за счет строительного сектора, который будет поддерживаться госрасходами на инфраструктурные проекты. Степень снижения автомобильного и машиностроительного секторов в стране была существенно выше, поэтому ожидается, что на нормализацию деловой активности в этих секторах потребуется больше времени.

Россия. В первом квартале 2020 г. производство стали в России снизилось всего на 1% г/г, так как экономика страны пока еще функционировала в нормальном режиме. Благодаря восстановлению спроса в Китае в ходе нормализации эпидемиологической обстановки, цены реализации российских компаний были устойчивыми. Большинство российских компаний отразили рост финансовых показателей за 1 квартал, однако им только предстояло пройти сложный период, так как карантинные ограничения в России еще не были введены.

В конце марта Россия ввела ограничения, что дало старт снижению цен на сталь: к концу апреля падение цен на горячекатаный прокат (Черное море, FOB) уже превышало 20% к уровням первого квартала 2020 г., так как на фоне низкого спроса продавцы предлагали существенные скидки на металлопродукцию. Снижение производства стали в апреле достигло 19% к уровню годичной давности.

В середине мая цены на горячекатаный прокат (Черное море, FOB) достигли дна и начали восстановление благодаря растущему спросу со стороны азиатских стран и постепенной отмене карантинного режима в России. К текущему моменту цены отыграли половину падения с февральского максимума.

Участники рынка ожидают продолжения процесса нормализации рыночной конъюнктуры в третьем квартале 2020 г. параллельно со снятием карантинных ограничений и ростом деловой активности в стране и мире. Эксперты отмечают сильный спрос со стороны азиатских стран, в первую очередь Китая, который демонстрирует высокие темпы восстановления экономики. Отмечается большая неопределенность в развитии эпидемии, темпах восстановления мировой экономики и вероятности второй волны заражений Covid-19, которая может отбросить отрасль назад к карантинному периоду. Рынок коксующегося угля.

Рынок коксующегося угля стал одним из наиболее пострадавших секторов горно-металлургической отрасли. Пандемия Covid-19 существенно повлияла на баланс спроса и предложения в секторе, обрушив цены в пиковый период более чем на треть.

В первые месяцы 2020 г. цены на коксующийся уголь с поставкой из Австралии были относительно стабильны: стоимость премиального угля находилась возле 160 долл. за тонну благодаря приостановке угольных мощностей в Китае в ходе карантинного периода при том, что производство стали в стране снизилось незначительно. После возобновления работы шахт предложение угля резко увеличилось. Повсеместное введение карантина за пределами Китая и падение загрузки мощностей в Индии на 70% привело к массовым форс-мажорам и отказам от закупок угля.

С марта экономика Китая начала восстановление после снятия ограничений в феврале, и китайский рынок стал фактически единственным рынком сбыта коксующегося угля, что вынуждало производителей предлагать существенные скидки на уголь. В результате к началу июня стоимость премиального угля из Австралии упала в полтора раза к пиковым значениям марта.

Из-за ухудшения отношений Китая и Австралии на рынке появились слухи, что власти Китая дали распоряжение сократить закупки сырья из Австралии, включая энергетический уголь, коксующийся уголь и железорудное сырье. Однако, по имеющейся статистике, всего за 4 месяца текущего года Китай уже импортировал половину годового объема коксующегося угля (сравнение с 2019 г.), таким образом, пока на цифрах указанные риски не подтвердились. Однако статистика за следующие месяцы может показать снижение поставок и дополнить список факторов, обусловивших обвал цен на коксующийся уголь.

Участники рынка мрачно описывают перспективы восстановления рынка из-за отсутствия сильных факторов сближения спроса и предложения. Предложение по-прежнему остается высоким, крупнейшие поставщики не заявляют о намерении сократить производство. Спрос остается низким из- за Covid-19, так как основные страны-импортеры находятся в режиме карантина (Япония, Индия), а импорт со стороны Китая, вероятно, искусственно сдерживается.

Рынок железорудного сырья. Уход экономики Китая на карантин в начале текущего года привел к снижению спроса на железорудное сырье, что обусловило падение цен с 95 до 80 долл. за тонну (Китай CFR) к началу февраля. Когда ограничения были сняты, к середине марта котировки отыграли 2/3 падения, однако введение Карантина в Европе и приостановка около трети металлургических мощностей в регионе снова обвалили цены на сырье. Всплеск вируса Covid-19 на севере Бразилии, где находятся основные активы бразильского горнодобывающего гиганта Vale, привели к приостановке мощностей компании, однако Vale не стала понижать прогноз экспорта железорудного сырья. Таким образом, 65% производства этих активов, сырье которых предназначалось на поставки в Китай и Европу, ушли с рынка. Падение предложения было настолько резким, что несмотря на колоссальное сокращение спроса из-за пандемии, в июне цены на руду (Китай CFR) взлетели на 20%, превысив 100 долл. за тонну. Так как Южная Америка является одним из наиболее охваченных пандемией регионов, быстрое восстановление добычи железорудного сырья маловероятно. На текущий момент рентабельность китайских металлургических компаний превышает 10%, что стимулирует наращивание производства и, как следствие, спрос на железную руду. В свете этих факторов, наиболее вероятно сохранение высоких цен на железорудное сырье в ближайшие месяцы.

ИК «Велес Капитал»

Из-за вирусной пандемии мировая сталелитейная отрасль столкнулась с резким падением спроса, снижением загрузки производственных мощностей, нарушением производственных цепочек. Эти факторы обусловили снижение цен на сталь и падение рентабельности сектора. По данным World Steel Association, мировой выпуск стали в первые 4 месяца уменьшился на 4,1% г/г, при этом в апреле падение достигало 13% г/г.

Динамика цен на ключевых региональных рынках в основном определялась в зависимости от того, на каком этапе карантинных ограничений они находились. Эти ограничения имели разрушительное влияние на деловую активность, соответственно, если их ослабляли, спрос восстанавливался. Так, в феврале Китай первым вышел с карантина, что дало старт росту спроса и цен на сталь в стране. В этот период европейский рынок только вступал в фазу карантина, а деловая активность и цены только начинали снижаться, тогда как в России ограничения еще не ввели, поэтому рыночная конъюнктура находилась на докризисном уровне.

Акции российских металлургов обвалились в марте вместе со всем рынком и достигли дна в середине месяца. Так, к 18 марта капитализация Северстали, НЛМК, ММК и Евраза снизилась на 17%, 30%, 24% и 43% соответственно в сравнении с началом года на фоне падения индекса Мосбиржи на 31%. На ожиданиях V-образного восстановления мировой экономики, и рынка стали в частности, котировки восстановили часть потерь, и на текущий момент акции Северстали, НЛМК, ММК и Евраза теряют 9%, 4%, 10% и 28% соответственно к началу года на фоне падения индекса Мосбиржи на 10%.

Участники рынка сходятся во мнении, что восстановление отрасли начнется в третьем квартале 2020 г. в результате снятия карантинных ограничений и нормализации спроса. Однако этот процесс будет долгим, в особенности в наиболее пострадавших секторах: автомобильном секторе и машиностроении. Также меры, которые компаниям приходится предпринимать для противодействия распространению вируса, в том числе социальное дистанцирование, удаленная работа и другие, будут оказывать сдерживающее влияние на возврат трудового процесса в нормальное русло, что приведет к увеличению рабочего цикла и снижению эффективности.

Европа. Европейский рынок стали прошел сложный период снижения деловой активности во втором полугодии 2019 г., когда индустрия испытывала негативные последствия торговых войн США с рядом стран и неопределенности из-за Brexit на фоне падения промышленного производства. Таким образом, Covid-19 застал европейский рынок стали в уже шатком положении.

Из-за падения спроса на продукцию основных отраслей, потребляющих сталь, спрос на металлопродукцию в регионе резко сократился. Наименее пострадавшим был строительный сектор, в то время как основной удар пандемии на себя приняли автомобильная отрасль и машиностроение. Население Европы практически 3 месяца находилось в режиме изоляции, и, по оценке Eurofer, в мае спрос на сталь в Европе сократился в 2 раза с середины марта, когда Covid-19 начал набирать обороты в регионе. Вследствие невозможности реализовать продукцию европейские металлурги остановили заводы: по оценке CRU, в апреле не работало 30% мощностей региона, а уровень загрузки опустился ниже, чем в кризис 2008- 2009 гг. С конца апреля европейские страны начали снимать карантинные ограничения и восстанавливать производство, однако эти действия не привели к росту цен. Из-за длительного простоя металлургические компании испытывали острую нехватку ликвидности. Это привело к тому, что металлопродукция реализовывалась по бросовым ценам, хотя уровень запасов находился ниже уровня времен финансового кризиса 2008-2009 гг.

Оценив тяжесть ситуации в металлургической отрасли, власти региона стали более активно применять политику протекционизма. В конце мая Европейская комиссия выступила с предложениями ввести квартальные квоты на импорт стали, а также провести их перерасчет в отношении большинства импортирующих стран. Эти меры были призваны защитить внутренний рынок Европы от роста предложения стали извне и, как ожидается, вступят в силу с июля текущего года. Однако Eurofer считает, что этих действий недостаточно, чтобы справиться с давлением импорта, и настаивает на более решительных мерах.

Большинство экспертов сходятся во мнении, что европейский рынок стали начнет восстановление в третьем квартале текущего года на фоне снятия карантинных мер и восстановления спроса. По оценке World Steel Association, потребление стали в Евросоюзе в 2021 г. вырастет на 10,4% после падения на 15,8% в текущем году.

Китай. Большую поддержку мировому рынку стали оказало снятие карантинных ограничений в Китае в феврале. В то время, как остальной мир уходил на карантин, Китай наращивал потребление, и к апрелю показатели страны почти вернулись на докризисные уровни, а показатели остального мира вышли на пик снижения. Пользуясь слабой рыночной конъюнктурой в первые месяцы года, Китай нарастил импорт слябов и горячекатаного проката, однако внутреннее производство снизилось незначительно даже во время карантина в самом Китае, поэтому запасы стали в стране существенно выросли на фоне перепроизводства. Эти факторы обусловили падение цен на сталь в регионе вплоть до апреля.

Макроэкономическая статистика Китая за май была достаточно сильной, отразив результат снятия карантинных ограничений в стране. После провала PMI производственного сектора в марте до 35.7 п., индекс вырос до 52 п. в апреле и закрепился выше 50 в мае и июне, что свидетельствовало о росте деловой активности в секторе. Запасы стали в мае снизились на 35% относительно пика в середине марта. Эти события дали старт росту цен на сталь на китайском рынке.

В апреле власти КНР приняли пакет мер по поддержке экономики и объявили о намерении выпустить облигации на сумму около 530 млрд долл., из которых поступления в 224 млрд долл. будут использованы для инвестиций в инфраструктуру страны. Также Китай объявил о мерах поддержки фискального характера и планах освободить компании от уплаты налогов и сборов на сумму около 300 млрд долл.

World Steel Association ожидает более высокого темпа восстановления металлургической отрасли Китая во втором полугодии 2020 г. в первую очередь за счет строительного сектора, который будет поддерживаться госрасходами на инфраструктурные проекты. Степень снижения автомобильного и машиностроительного секторов в стране была существенно выше, поэтому ожидается, что на нормализацию деловой активности в этих секторах потребуется больше времени.

Россия. В первом квартале 2020 г. производство стали в России снизилось всего на 1% г/г, так как экономика страны пока еще функционировала в нормальном режиме. Благодаря восстановлению спроса в Китае в ходе нормализации эпидемиологической обстановки, цены реализации российских компаний были устойчивыми. Большинство российских компаний отразили рост финансовых показателей за 1 квартал, однако им только предстояло пройти сложный период, так как карантинные ограничения в России еще не были введены.

В конце марта Россия ввела ограничения, что дало старт снижению цен на сталь: к концу апреля падение цен на горячекатаный прокат (Черное море, FOB) уже превышало 20% к уровням первого квартала 2020 г., так как на фоне низкого спроса продавцы предлагали существенные скидки на металлопродукцию. Снижение производства стали в апреле достигло 19% к уровню годичной давности.

В середине мая цены на горячекатаный прокат (Черное море, FOB) достигли дна и начали восстановление благодаря растущему спросу со стороны азиатских стран и постепенной отмене карантинного режима в России. К текущему моменту цены отыграли половину падения с февральского максимума.

Участники рынка ожидают продолжения процесса нормализации рыночной конъюнктуры в третьем квартале 2020 г. параллельно со снятием карантинных ограничений и ростом деловой активности в стране и мире. Эксперты отмечают сильный спрос со стороны азиатских стран, в первую очередь Китая, который демонстрирует высокие темпы восстановления экономики. Отмечается большая неопределенность в развитии эпидемии, темпах восстановления мировой экономики и вероятности второй волны заражений Covid-19, которая может отбросить отрасль назад к карантинному периоду. Рынок коксующегося угля.

Рынок коксующегося угля стал одним из наиболее пострадавших секторов горно-металлургической отрасли. Пандемия Covid-19 существенно повлияла на баланс спроса и предложения в секторе, обрушив цены в пиковый период более чем на треть.

В первые месяцы 2020 г. цены на коксующийся уголь с поставкой из Австралии были относительно стабильны: стоимость премиального угля находилась возле 160 долл. за тонну благодаря приостановке угольных мощностей в Китае в ходе карантинного периода при том, что производство стали в стране снизилось незначительно. После возобновления работы шахт предложение угля резко увеличилось. Повсеместное введение карантина за пределами Китая и падение загрузки мощностей в Индии на 70% привело к массовым форс-мажорам и отказам от закупок угля.

С марта экономика Китая начала восстановление после снятия ограничений в феврале, и китайский рынок стал фактически единственным рынком сбыта коксующегося угля, что вынуждало производителей предлагать существенные скидки на уголь. В результате к началу июня стоимость премиального угля из Австралии упала в полтора раза к пиковым значениям марта.

Из-за ухудшения отношений Китая и Австралии на рынке появились слухи, что власти Китая дали распоряжение сократить закупки сырья из Австралии, включая энергетический уголь, коксующийся уголь и железорудное сырье. Однако, по имеющейся статистике, всего за 4 месяца текущего года Китай уже импортировал половину годового объема коксующегося угля (сравнение с 2019 г.), таким образом, пока на цифрах указанные риски не подтвердились. Однако статистика за следующие месяцы может показать снижение поставок и дополнить список факторов, обусловивших обвал цен на коксующийся уголь.

Участники рынка мрачно описывают перспективы восстановления рынка из-за отсутствия сильных факторов сближения спроса и предложения. Предложение по-прежнему остается высоким, крупнейшие поставщики не заявляют о намерении сократить производство. Спрос остается низким из- за Covid-19, так как основные страны-импортеры находятся в режиме карантина (Япония, Индия), а импорт со стороны Китая, вероятно, искусственно сдерживается.

Рынок железорудного сырья. Уход экономики Китая на карантин в начале текущего года привел к снижению спроса на железорудное сырье, что обусловило падение цен с 95 до 80 долл. за тонну (Китай CFR) к началу февраля. Когда ограничения были сняты, к середине марта котировки отыграли 2/3 падения, однако введение Карантина в Европе и приостановка около трети металлургических мощностей в регионе снова обвалили цены на сырье. Всплеск вируса Covid-19 на севере Бразилии, где находятся основные активы бразильского горнодобывающего гиганта Vale, привели к приостановке мощностей компании, однако Vale не стала понижать прогноз экспорта железорудного сырья. Таким образом, 65% производства этих активов, сырье которых предназначалось на поставки в Китай и Европу, ушли с рынка. Падение предложения было настолько резким, что несмотря на колоссальное сокращение спроса из-за пандемии, в июне цены на руду (Китай CFR) взлетели на 20%, превысив 100 долл. за тонну. Так как Южная Америка является одним из наиболее охваченных пандемией регионов, быстрое восстановление добычи железорудного сырья маловероятно. На текущий момент рентабельность китайских металлургических компаний превышает 10%, что стимулирует наращивание производства и, как следствие, спрос на железную руду. В свете этих факторов, наиболее вероятно сохранение высоких цен на железорудное сырье в ближайшие месяцы.

Прогнозы. Мы ожидаем снижения цен реализации и EBITDA российских компаний сектора черной металлургии на 20% в текущем году. Мы считаем, что мировой рынок стали прошел дно в апреле-мае, и ожидаем его восстановления во втором полугодии 2020 г. благодаря снятию карантинных ограничений в России и Европе, а также благодаря сильному спросу со стороны Китая. Мы считаем, что снижение капитальных затрат сектора позволит удержать свободный денежный поток российских металлургов от резкого падения, что в свою очередь поддержит дивидендную доходность акций компаний. Мы отмечаем риски снижения цен на сталь из-за возможной второй волны Covid-19, однако не ждем от нее столь сильного влияния на экономики стран, так как их повторное закрытие на карантин маловероятно. В частности, в США, где вторая волна Covid-19 набирает силу из-за распространения вируса в южных штатах, власти категорически отрицают возможность еще одного карантина. Мы считаем, что в 2021 г. цены на сталь восстановят часть потерь, понесенных в текущем году из-за сложной эпидемиологической обстановки, и вернутся к докризисным уровням в 2022 г.Сидоров Александр

ИК «Велес Капитал»

361 |

Читайте на SMART-LAB:

Почему нефть на максимумах уже?

Наверно, нефть не самый популярный актив для торговли, если речь о российских частных инвесторах. Но как пример – пригодится. Конфликт...

06:50

USD/CHF: Доллар не тянет "долгую игру" — затяжная война гонит инвесторов в Альпы

После бурных выходных валютная пара USD/CHF показала рост на сигналах о том, что конфликт в Персидском заливе будет ограничен по времени. Однако...

22:51

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания