SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Негативные факторы уже учтены в текущей оценке Новатэка - Финам

- 24 апреля 2024, 21:01

- |

С максимумов октября прошлого года акции «НОВАТЭКа» снизились почти на 30%. Основной причиной падения стали санкции против проекта «Арктик СПГ 2», которые вынудили отложить его запуск и, вероятно, приведут к реализации только двух линий вместо трех. В то же время на фоне наличия спроса на российский СПГ на рынках АТР у «НОВАТЭКа», несмотря на санкции, есть возможность запустить «Арктик СПГ 2», а также реализовать проекты «Мурманский СПГ» и «Обский СПГ». По нашим расчетам, даже с учетом имеющихся рисков текущая цена акций «НОВАТЭКа» не учитывает перспективы реализации проектов в сфере СПГ, что создает возможность для покупок.

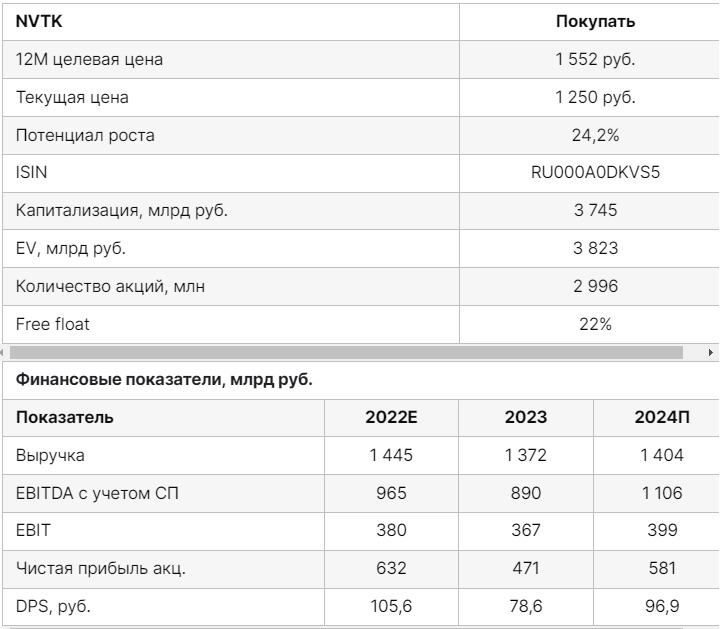

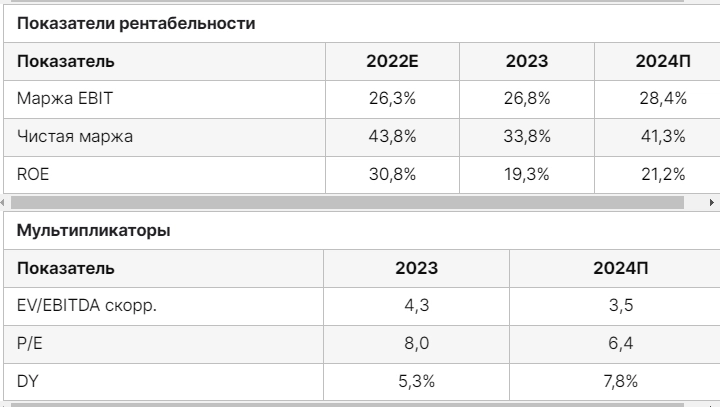

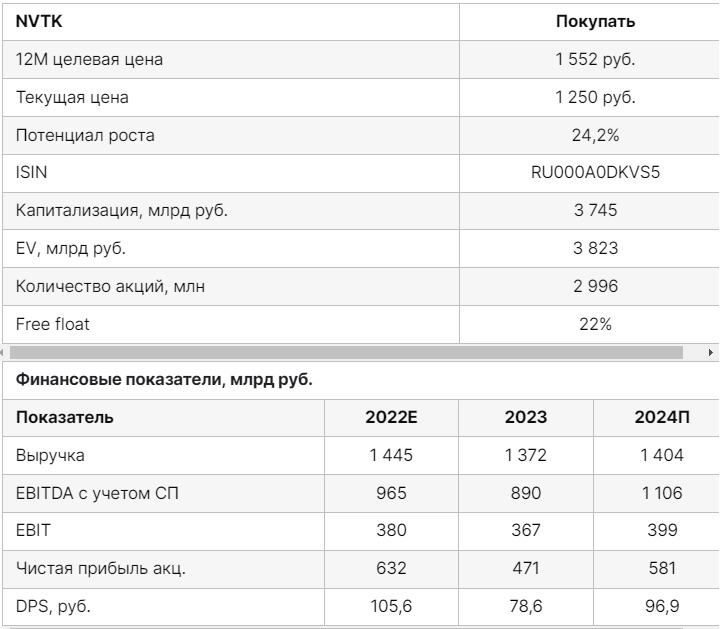

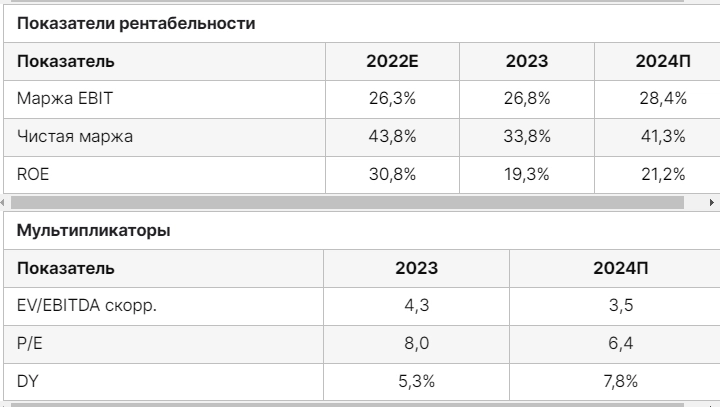

Мы понижаем целевую цену по акциям «НОВАТЭКа» с 1 757 руб. до 1 552 руб. на горизонте 12 мес., но сохраняем рейтинг «Покупать». Апсайд составляет 24,2%. С учетом ожидаемых дивидендов на горизонте 12 месяцев потенциал роста равен 31,9%. Понижение целевой цены связано с усилившимся санкционным давлением на СПГ-проекты компании и возросшей ставкой дисконтирования.

«НОВАТЭК» — крупнейший в России независимый производитель природного газа. Компания занимается разведкой, добычей, переработкой и реализацией природного газа и жидких углеводородов, а также участвует в проектах в сфере СПГ.

«НОВАТЭК» сохраняет планы по росту производства СПГ. Несмотря на санкционное давление, в ближайшие месяцы мы ожидаем запуска первой линии проекта «Арктик СПГ 2» на фоне наличия спроса на российский СПГ на рынках АТР. Технологически все готово, но из-за санкций «НОВАТЭК» не может получить танкеры ледового класса из Южной Кореи. В то же время такие танкеры производит и российская верфь, поставки с которой должны заменить «НОВАТЭКу» импорт.

Следующими проектами «НОВАТЭКа» станут крупнотоннажный «Мурманский СПГ» и среднетоннажный «Обский СПГ». Ключевым преимуществом «Мурманского СПГ» мощностью 20,4 млн т в год является отсутствие необходимости в танкерах ледового класса и использование собственных технологий по сжижению. Всего к 2030 году производство СПГ «НОВАТЭКом» может вырасти почти в 3 раза, до 60 млн т в год

На фоне более высоких рублевых цен на нефть в 2024 году ожидаем роста финансовых результатов «НОВАТЭКа». По нашим оценкам, выручка может вырасти на 2,3% г/г, до 1 404 млрд руб., а, скорр. чистая прибыль акционеров — на 23,4% г/г, до 581 млрд руб. Более скромный рост выручки связан с эффектом от перепродажи СПГ с «Ямал СПГ», имеющей околонулевую маржинальность, а также с влиянием запуска «Арктик СПГ 2».

Дивидендная политика «НОВАТЭКа» предусматривает выплату 50% скорректированной чистой прибыли дважды в год. По итогам 2024 года ожидаем выплаты 96,9 руб. на акцию, что соответствует 7,8% доходности.

Для расчета целевой цены акций «НОВАТЭКа» мы использовали метод суммы составных частей, рассчитывая стоимость крупнейших проектов по методу DCF. Для учета рисков реализации будущих проектов в сфере СПГ для них мы использовали повышенную на 3% ставку дисконтирования.

ФГ «Финам»

Мы понижаем целевую цену по акциям «НОВАТЭКа» с 1 757 руб. до 1 552 руб. на горизонте 12 мес., но сохраняем рейтинг «Покупать». Апсайд составляет 24,2%. С учетом ожидаемых дивидендов на горизонте 12 месяцев потенциал роста равен 31,9%. Понижение целевой цены связано с усилившимся санкционным давлением на СПГ-проекты компании и возросшей ставкой дисконтирования.

«НОВАТЭК» — крупнейший в России независимый производитель природного газа. Компания занимается разведкой, добычей, переработкой и реализацией природного газа и жидких углеводородов, а также участвует в проектах в сфере СПГ.

«НОВАТЭК» сохраняет планы по росту производства СПГ. Несмотря на санкционное давление, в ближайшие месяцы мы ожидаем запуска первой линии проекта «Арктик СПГ 2» на фоне наличия спроса на российский СПГ на рынках АТР. Технологически все готово, но из-за санкций «НОВАТЭК» не может получить танкеры ледового класса из Южной Кореи. В то же время такие танкеры производит и российская верфь, поставки с которой должны заменить «НОВАТЭКу» импорт.

Следующими проектами «НОВАТЭКа» станут крупнотоннажный «Мурманский СПГ» и среднетоннажный «Обский СПГ». Ключевым преимуществом «Мурманского СПГ» мощностью 20,4 млн т в год является отсутствие необходимости в танкерах ледового класса и использование собственных технологий по сжижению. Всего к 2030 году производство СПГ «НОВАТЭКом» может вырасти почти в 3 раза, до 60 млн т в год

На фоне более высоких рублевых цен на нефть в 2024 году ожидаем роста финансовых результатов «НОВАТЭКа». По нашим оценкам, выручка может вырасти на 2,3% г/г, до 1 404 млрд руб., а, скорр. чистая прибыль акционеров — на 23,4% г/г, до 581 млрд руб. Более скромный рост выручки связан с эффектом от перепродажи СПГ с «Ямал СПГ», имеющей околонулевую маржинальность, а также с влиянием запуска «Арктик СПГ 2».

Дивидендная политика «НОВАТЭКа» предусматривает выплату 50% скорректированной чистой прибыли дважды в год. По итогам 2024 года ожидаем выплаты 96,9 руб. на акцию, что соответствует 7,8% доходности.

Для расчета целевой цены акций «НОВАТЭКа» мы использовали метод суммы составных частей, рассчитывая стоимость крупнейших проектов по методу DCF. Для учета рисков реализации будущих проектов в сфере СПГ для них мы использовали повышенную на 3% ставку дисконтирования.

Ключевым риском в инвестиционном кейсе «НОВАТЭКа» является влияние санкций на возможность реализации проектов в сфере СПГ. Кроме того, негативно на кейс компании могут повлиять снижение цен на углеводороды и постепенный отказ ЕС от российского СПГ.Кауфман Сергей

ФГ «Финам»

688

Читайте на SMART-LAB:

Tickmill подводит итоги рекордного 2025 года

Tickmill закрыл 2025 год как один из самых успешных в своей истории, достигнув рекордных показателей по торговой активности, росту...

17:37

Женский инвестпортфель. Как россиянки зарабатывают на фондовом рынке в 2026 году?

Главное: В 2025 году самыми успешными инвесторами на российском рынке стали женщины По сравнению с мужчинами женщины обычно более...

17:14

💼 Хэдхантер: дивиденды съедают проценты

Крупнейшая онлайн-платформа по поиску работы отчиталась по МСФО за 4 квартал и весь прошлый год Хэдхантер (HEAD) ➡️ Инфо и показатели...

14:37

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

05 марта 2026, 19:45

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания