RUONIA

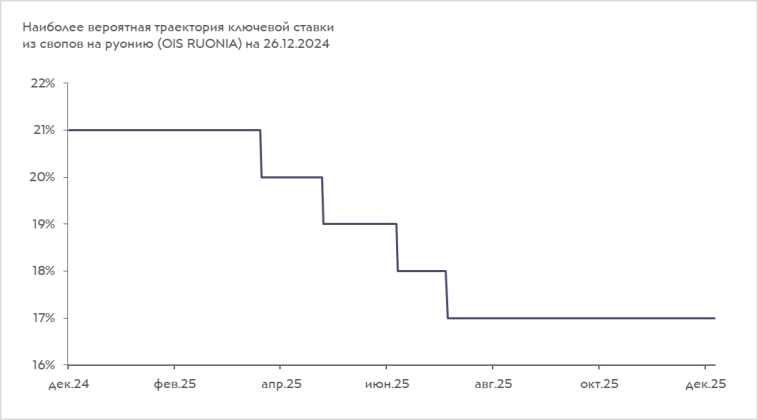

Рынок свопов ожидает снижение ключевой ставки уже в апреле

- 26 декабря 2024, 19:13

- |

На данный момент наиболее вероятные значения ключевой ставки исходя из котировок OIS RUONIA выглядят следующим образом:

14.02.2025 — 21%

21.03.2025 — 21%

25.04.2025 — 20%

06.06.2025 — 19%

25.07.2025 — 18%

12.09.2025 — 17%

24.10.2025 — 17%

19.10.2025 — 17%

Диванное мнение

Еще буквально неделю назад рынок свопов считал что повышение ставки до 25% в феврале неизбежно, однако уже сейчас видит снижение в апреле. Рынок свопов это хорошее усредненное мнение, но как показывает практика последнего года (июньское заседания и декабрьское заседания), часто формируются избыточные ожидания относительно реакции центрального банка на колебания каких-то параметров. Это неизбежно в последствии приводит к «неоправданным» ожиданиям рынка в виде волатильности финансовых активов.

- комментировать

- 10.8К | ★3

- Комментарии ( 12 )

Свопы на руонию ожидают 24% в декабре и 25% в феврале после вчерашнего инфляционного сюрприза

- 05 декабря 2024, 16:43

- |

Как отреагировал рынок процентных свопов на вчерашний инфляционный сюрприз?

Пересмотром наиболее вероятного сценария на заседании Совета директоров ЦБ 20 декабря с +200 бп (23%), на +300 бп (24%).

После этого наиболее вероятная траектория полученная из свопов на руонию (OIS RUONIA) выглядит следующим образом:

20.12.2024 — 24%

14.02.2025 — 25%

21.03.2025 — 25%

25.04.2025 — 25%

06.06.2025 — 24%

25.07.2025 — 23%

12.09.2025 — 22%

24.10.2025 — 21%

-------------------------------------

Подписывайтесь на нас в телеграмм!

© не является индивидуальной инвестиционной рекомендацией

Встречаем ОФЗ 29026! Свежий флоатер от Минфина - покупать или нет?

- 05 декабря 2024, 09:20

- |

Нерядовое событие на рынке ОФЗ: Минфин анонсировал выпуск нового государственного флоатера — ОФЗ 29026 с погашением в 2038 г. Буквально до вчерашнего дня самой последней ОФЗ-ПК была ОФЗ 29025, которая вышла на рынок в октябре 2023 г. — больше года назад. Вчера состоялся первый аукцион, на котором новая ОФЗ-ПК была размещена и начала торговаться. Подготовил обзор на свежачок.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Сплит_Финанс, Монополия, Акрон, ПСБ_Лизинг, Магнит, Селектел, СИБУР, Рольф, АПРИ, Томск, Энергоника, Новосибирская_обл., Брусника, ИКС_5.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🇷🇺Погнали быстрее смотреть на новый флоатер от Минфина!

🔨Продано! Рекорды Минфина

( Читать дальше )

- комментировать

- 10.6К |

- Комментарии ( 10 )

Лучшие надежные флоатеры для НЕ-КВАЛОВ (осень 2024)

- 31 октября 2024, 09:04

- |

Лучшие флоатеры — и ДЛЯ ВСЕХ, без дискриминации! Чтобы, как говорится, никто не ушёл обиженным ©. Такую подборку меня давно просили сделать в комментариях, и вот час настал.

🍁В последние месяцы эмитенты буквально завалили нас свежими выпусками с плавающей ставкой (кстати, почти на все из них вы можете найти мои подробные авторские разборы). Сегодня будет актуальный список защитных флоатеров, которыми каждый сможет пополнить свой портфель осенью 2024.

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

📊На что смотрим

Сегодня представляю Вашему вниманию мой личный осенний ТОП надежных флоатеров (с рейтингом не ниже АА-), который не страшно держать в период турбулентности на рынке. Кроме доступности для неквалов и рейтинга, при отборе бумаг обращал внимание на объем торгов, текущую цену и отсутствие оферты.

*CY — текущая купонная доходность (при КС=21% и RUONIA=20,54%).

💎Газпром нефть 3P13R

● ISIN: RU000A109B33

( Читать дальше )

ТОП-7 надежных корпоративных флоатеров для покупки осенью 2024

- 20 сентября 2024, 09:42

- |

Соскучились по качественным подборкам бондов? Флоатеры по-прежнему в тренде! Помню, когда я начал активно покупать их осенью 2023 года и делал первые их подборки на канале, многие мне говорили, что поезд уже ушел — мол, скоро начало снижения ключевой ставки, зачем тратить деньги на твои дурацкие флоатеры.

🔝И вот, ровно год спустя, облигации с переменным купоном остаются самой ТОПовой идеей на долговом рынке. В последние месяцы эмитенты буквально завалили нас свежими выпусками с плавающей ставкой (кстати, почти на все из них делал подробные авторские разборы). Сегодня будет актуальный список защитных флоатеров, которыми можно пополнить свой портфель осенью 2024.

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

📊На что смотрим

Хочу снова подчеркнуть: флоатеры — это не про максимальную доходность, как в случае с ВДО! Задача флоатеров в портфеле — нивелировать процентные риски при повышении ставок, т.е. обеспечивать АКТУАЛЬНУЮ доходность на вложенные средства, независимо от изменения рыночных условий.

( Читать дальше )

Компания «Пионер-Лизинг» выплатила 1-й купон по 6-му выпуску облигаций, доступному только для квалифицированных инвесторов

- 21 августа 2024, 17:44

- |

21 августа 2024 года ООО «Пионер-Лизинг» выплатило первый купон по 6-му выпуску облигаций (ПионЛизБО6), доступному только для квалифицированных инвесторов. Купонный доход 1-го купона на одну облигацию составил 18,30 руб., исходя из ставки купона 22,26% годовых.

Общая сумма выплат 1-го купона составила 2,34 млн руб. Выплата 2-го купона состоится 20 сентября 2024 года. Купонная доходность 6-го выпуска облигаций со 2-го по 120-й купоны определяется на основании следующей формулы: срочная 6-месячная ставка RUONIA + 6,00% годовых.

22 июля 2024 года эмитент начал размещение шестого выпуска ценных бумаг номинальным объемом 400 млн руб. Средства от размещения ценных бумаг компания направляет на финансирование новых лизинговых договоров.

Облигации ООО «Пионер-Лизинг» 2-го, 3-го, 4-го, 5-го и 6-го выпусков (ПионЛизБП2, ПионЛизБП3, ПионЛизБП4, ПионЛизБР5 и ПионЛизБО6) доступны у брокеров, аккредитованных на фондовом рынке Московской Биржи.

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

( Читать дальше )

Ставка RUONIA

- 15 августа 2024, 12:40

- |

Сейчас 12.40, ставки ещё нет на вчерашний день.

Только на 13.08 есть

ТОП-5 лучших флоатеров от Альфы для не-квалов

- 09 августа 2024, 18:09

- |

Аналитики из «красного» банка на днях выпустили подборку из ТОП-5 лучших флоатеров, доступных в том числе для неквалифицированных инвесторов.

✅Альфа считает, что наиболее привлекательно сейчас выглядят выпуски с купоном, привязанным к ставке RUONIA, который фиксируется до начала купонного периода. Даже если ключевая ставка начнёт снижаться, доход по таким облигациям ещё некоторое время может оставаться высоким.

Давайте пробежимся по всем выбранным «альфачами» облигациям и я, как обычно, кратко прокомментирую выбор экспертов.

Подписывайтесь на телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

Все флоатеры с рейтингом не ниже АА-, доступны для неквалов и без амортизации.

📈Расположу облигации в порядке увеличения спреда к RUONIA — от наименьшего к наибольшему, чтобы было интереснее.

💎Норильский никель БО-09

● ISIN: RU000A1069N8

● Купон: RUONIA + 130 б.п.

● Выплаты: 4 раза в год

● Дата погашения: 17.05.2028

( Читать дальше )

"Неквалы" могут покупать флоатеры с привязкой к ключевой ставке

- 06 августа 2024, 18:10

- |

Неквалифицированные инвесторы могут приобретать облигации с плавающим доходом, привязанные к ключевой ставке, при прохождении тестирования. Соответствующее разъяснение выпустил Банк России.

«Для определения критериев структурных продуктов, предназначенных для широкого круга инвесторов, ключевая ставка может быть отнесена к индикаторам денежного рынка. Она может использоваться наряду со ставкой однодневного межбанковского кредитования в российских рублях RUONIA и ее срочных версий», — говорится в сообщении регулятора.

ЦБ напоминает, что действующее законодательство ограничивает для неквалифицированных инвесторов покупку облигаций, доход которых зависит от базового актива. До 1 апреля 2025 года они смогут приобретать такие бумаги только при их соответствии определенным критериям законодательства и при наличии положительного результата тестирования.

На прошлой неделе около 100 таких облигаций, торгующихся на Мосбирже, стали доступны для покупки только «квалам».

Тинькофф стратегия Облигации ААА

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал