первичное размещение облигаций

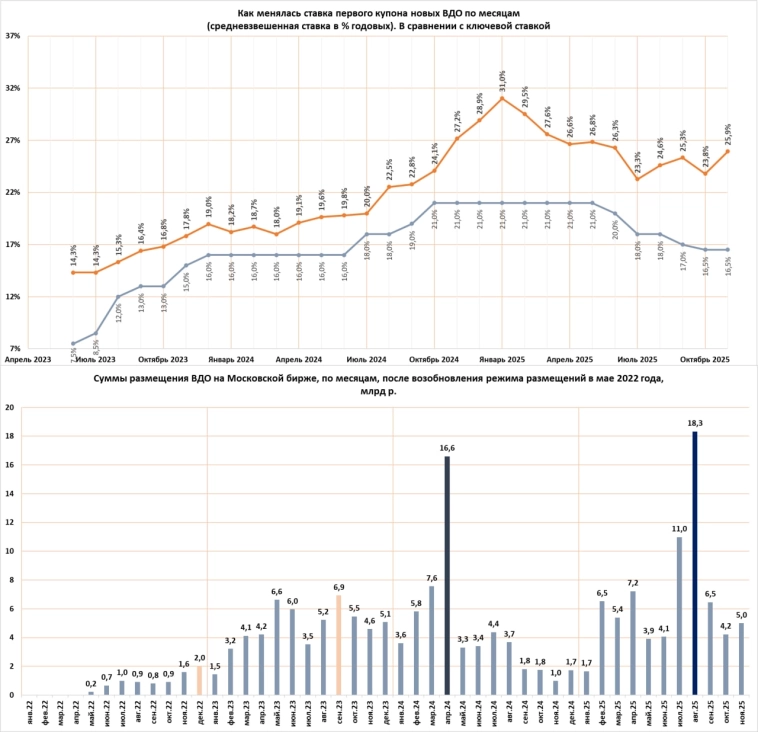

Статистика первичного рынка ВДО за ноябрь (5 млрд р. при среднем первом купоне 25,9%)

- 03 декабря 2025, 06:56

- |

Все данные – на иллюстрациях.

Единственное, что хочется отметить – это рост ставки первого купона новых размещений против снижения ключевой ставки. Дефолты и в целом восприятие рисков инвесторами указывают рынку свою траекторию.

( Читать дальше )

- комментировать

- 3.4К

- Комментарии ( 2 )

Первичные размещения облигаций: план на неделю с 1.12 по 7.12.25 (часть 2/2)

- 02 декабря 2025, 05:12

- |

🐮 Село Зеленое: A, купон до 18% ежемес. (YTM до 19,56%), 2 года, 2 млрд.

Второй выпуск от известного B2C бренда (за которым стоит крупный агропромышленный холдинг Комос). По финансам все ок, во всяком случае было так в конце 2024, промежуточных отчетов за этот год у нас нет. Достаточно большая сумма общего долга, но ее компенсируют кредитные субсидии для с/х сектора. В остальном все ок

Их дебютный флоатер 1Р-01 RU000A10D4W6 почти целиком ушел крупным покупателям (на розничные заявки отдали порядка 20% объема) и торгуется сейчас сильно дороже формального рейтинга, в доходностях AA. На довольно небольших объемах

В теории можно рассчитывать, что история повторится: компания продолжит замещать банковский долг облигационным, а остаток бумаг разгонят из-за недостатка ликвидности. Или не разгонят, как повезет. Впрочем, сама по себе бумага на нынешний рынок тоже умеренно-интересна: доходность средняя по группе, но с поправкой на редкий сектор и узнаваемость эмитента – я бы и так здесь поучаствовал в районе старта

( Читать дальше )

Купоны до 20% на 7 лет! Облигации ТрансФин-М 003Р-01 и 003Р-02 (флоатер) на размещении

- 01 декабря 2025, 10:36

- |

Серьёзный железнодорожный оператор въезжает на трек новых биржевых заимствований. Холдинг «ТрансФин» я ещё ни разу не прожаривал, и похоже настала пора — компания после затишья решила разместить свои облиги, причем с ходу ДВА выпуска. В лучших традициях недавних АФК Системы и КАМАЗа.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Система, Атомэнергопром, КАМАЗ, ЯНАО, ХМАО, ГТЛК, реСтор, Лидойл, Балт._лизинг, Совкомфлот, Борец, НижегорОбл, ПР_Лизинг, Эталон, ПКТ.

Чтобы не пропустить обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🚊А теперь — погнали смотреть на новые выпуски ТрансФин-М!

🛤️Эмитент: ПАО «ТрансФин-М»

🚊ТрансФин-М специализируется на железнодорожных перевозках и операционной аренде ж/д техники и спецтехники. Вместе с дочерними предприятиями (ООО «Атлант» – частный оператор подвижного состава, ООО «ТФМ-Спецтехника» и др.) образует Группу ТФМ.

( Читать дальше )

Первичные размещения облигаций: план на неделю с 1.12 по 7.12.25 (часть 1/2)

- 01 декабря 2025, 02:52

- |

💰 АФК Система: AA-, 2 выпуска – фикс купон до ~17,7% ежемес. (YTM до ~19,2%), флоатер ΣКС+450 ежемес. (EY до 23,15%), 2,5/2 года, общий объем 3 млрд.

Оставлю за скобками кредитное качество эмитента и серийность их выпусков. Тут общего мнения быть не может, спекулятивно есть смысл ориентироваться на рынок (где АФК по-прежнему торгуется ниже своего формального рейтинга), а в холд – только верить, что too big to fail

Фикс удобно сравнить с недавним выпуском 2Р-04 RU000A10CU48, который сидит недалеко от номинала с YTM чуть выше 18%. Соответственно, новый можно считать самостоятельно интересным только в пределах купона 17,5%, дальше разница остается чисто косметическая

( Читать дальше )

🔥🛢LidOil Лид Капитал ☠️Разбираем все скелеты в шкафу 🦴А их не мало. Треш обзор во всей красе 🗑

- 30 ноября 2025, 21:01

- |

Дебютный выпуск пустышки под поручительство абсолютно непрозрачной иностранной «мамы» без публичных документов с рейтингом от «сестры». Посмотрели посты «коллег по цеху»: все ссылаются на цифры из презентации и рейтингов, но никто не видел отчетность. Мы тоже ее не увидели👀

🔎О компании

LIDOIL — частная энергетическая трейдинговая компания, основана в 2021 году. Штаб-квартира в Дубае (ОАЭ). Занимается трейдингом нефти и нефтепродуктов, фрахтом (собственный флот + брокерские операции). Заявлено управление 11 судами, но в открытых источниках смог подтвердить только 2. Тут невольно вспоминается обзор Славянск ЭКО… но не будем спойлерить

💸Финансы

Обычно мы начинаем обзор финансов с аудиторского заключения 👉Почему? Но отчетности нет. Подтвержденные цифры по операционной компании LIDOIL DMCC мы не нашли. Если вам попадались – пишите в комментариях, будем благодарны за ссылку и переработаем материал. Эмитент Лид Капитал (ИНН 9703192310) зарегистрирован в октябре 2024 года. Отчетность за 2024 год не подавалась. Промежуточные финансовые результаты по РСБУ (эмитенты обязаны уже сдать бух.отчетность за 9 мес., полугодие) – на сервере раскрытия информации отсутствуют

( Читать дальше )

Купоны до 21%! Свежие облигации АФК Система 2Р-06 и 2Р-07 (флоатер). Покупаем?

- 30 ноября 2025, 18:45

- |

Слышите ритмичное «Блямс-блямс-блямс»?😉 Это Система без устали штампует всё новые и новые выпуски облиг, чтобы было чем поддерживать штаны!

Прошло всего 2 месяца с предыдущего релиза, и одна из главных фишек долгового рынка АФК Система опять размещает облигации — причем снова двойным ударом. Очевидно, что на фоне замедления смягчения ДКП, ликвидные средства Системе нужны как воздух.

Заявки на оба выпуска соберут завтра, 1 декабря. Предлагаю нырнуть вместе со мной в разбор любопытного «свежачка» и оценить уместность добавления его себе в инвест-рюкзак.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Атомэнергопром, КАМАЗ, ЯНАО, ХМАО, ГТЛК, реСтор, Лидойл, Балт._лизинг, Совкомфлот, Борец, НижегорОбл, ПР_Лизинг, Эталон, ПКТ, ДельтаЛизинг.

Чтобы не пропустить обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

( Читать дальше )

Ядерные купоны на 5,5 лет! Свежие облигации Атомэнергопром 001Р-09

- 27 ноября 2025, 10:22

- |

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски КАМАЗ, ЯНАО, ХМАО, ГТЛК, реСтор, Лидойл, Балт._лизинг, Совкомфлот, Борец, НижегорОбл, ПР_Лизинг, Эталон, ПКТ, ДельтаЛизинг, Автобан.

Чтобы не пропустить обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

⚡А теперь — почапали смотреть на новый выпуск Атомэнергопрома!

☢️Эмитент: АО «Атомэнергопром»

⚡Атомэнергопром — 100%-я дочка «Росатома», консолидирующая гражданские активы российской атомной отрасли.

( Читать дальше )

Первичные размещения облигаций: план на неделю с 24.11 по 30.11.25 (часть 3/3)

- 27 ноября 2025, 05:35

- |

⛽️ Л-старт: B+, купон лесенкой 32 > 25% квартальн. (YTM 32,59%), 4 года, 500 млн.

Дебютный и тоже длинный выпуск Л-Старта БО-01 RU000A10CLZ8 собирали почти месяц, и торгуется он сейчас с YTM~34,1%. Судьба нового на этом фоне вызывает большие опасения, тем более аппетит у эмитента не убавился и объем тут сильно выше среднего

Высоким стартовым купоном в лесенке сейчас уже сложно кого-то заманить. Бумага гарантированно повисит в простыне, в ожидании дальнейшего улучшения рыночных настроений, а там – ближе к концу размещения будет видно

🚗 Камаз: AA-, 2 выпуска – фикс купон до 17,5% ежемес. (YTM до 18,98%), флоатер ΣКС+325 ежемес. (EY до 21,64%), 2 года, общий объем 3 млрд.

Последний разбор эмитента был тут, в свежую отчетность тоже лучше не смотреть, чтобы не расстраиваться. Но на статусе стратегического предприятия ехать вполне себе можно, явной премии за сложное финансовое положение рынок с Камаза пока не требует

Фикс выглядит очень даже интересно, поскольку собственные выпуски близкой дюрации БО-П15 RU000A10BU31 и БО-П16 RU000A10CQ77 торгуются сейчас с YTM~16,5% (стартовый ориентир, конечно, укатают, но запас тут приличный). Флоатер чуть менее интересно, но тоже с премией к своему БО-П17 RU000A10CQ93 (EY~20,7%)

( Читать дальше )

Свежие облигации: КАМАЗ БО-П18 и П19 (флоатер). Мощный разбор

- 26 ноября 2025, 19:37

- |

Многократный триумфатор знаменитого ралли «Париж-Дакар», легендарный грузовико-строитель КАМАЗ снова выходит на долговой рынок пополнить и так уже нехилую линейку своих бондов.

🤯А она расширяется всё быстрее! Как и в сентябре, ребята из КАМАЗа решили не мелочиться и сгрузить нам сразу ДВА выпуска — на любой вкус. Заявки соберут 28 ноября.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ЯНАО, ХМАО, ГТЛК, реСтор, Лидойл, Балт._лизинг, Совкомфлот, Борец, НижегорОбл, ПР_Лизинг, Эталон, ПКТ, ДельтаЛизинг, Автобан, Инарктика.

Чтобы не пропустить обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🇷🇺А теперь — помчали смотреть на новый выпуск ЯНАО!

🚍Эмитент: ПАО «КАМАЗ»

🚚КАМАЗ — крупнейший производитель тяжёлых грузовиков в РФ. Компания создана в 1969 г., штаб-квартира — в Набережных Челнах (Татарстан).

( Читать дальше )

Свежие облигации ЯНАО 35005 (флоатер) на 3 года. Покупать или нет?

- 26 ноября 2025, 10:04

- |

«Мы с Тамарой ходим парой!». Одновременно со своими южными соседями из ХМАО, возвращается на биржу Ямало-Ненецкий АО: ещё более северный и ещё более суровый. Давайте посмотрим, получится ли предложение ЯНАО интереснее, чем выпуск ХМАО.

Я уже 7 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски ХМАО, ГТЛК, реСтор, Лидойл, Балт._лизинг, Совкомфлот, Борец, НижегорОбл, ПР_Лизинг, Эталон, ПКТ, ДельтаЛизинг, Автобан, Инарктика.

Чтобы не пропустить обзоры, подписывайтесь на фирменный телеграм-канал с авторской аналитикой и инвест-юмором.

🇷🇺А теперь — помчали смотреть на новый выпуск ЯНАО!

🏕️Эмитент: Ямало-Ненецкий АО

🗺️Ямало-Ненецкий автономный округ — субъект Российской Федерации, входящий в состав Тюменской области. Расположен в Уральском федеральном округе. Численность населения ЯНАО составляет 523 тыс. человек (~0,4% от населения страны).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал