Фундаментальный анализ

Акции компании Celsius находятся в коррекции в рамках более широкого восходящего тренда (анализ волн Эллиотта)

- 15 декабря 2025, 13:14

- |

Это показывает, что рост акций с 21,10 долларов в феврале до 66,74 долларов в октябре представляет собой классический пятиволновой импульс. Мы отметили паттерн (1)-(2)-(3)-(4)-(5), где в волне (3) также видны две более низкие степени тренда.

Это показывает, что рост акций с 21,10 долларов в феврале до 66,74 долларов в октябре представляет собой классический пятиволновой импульс. Мы отметили паттерн (1)-(2)-(3)-(4)-(5), где в волне (3) также видны две более низкие степени тренда.( Читать дальше )

- комментировать

- 1.4К

- Комментарии ( 0 )

Как долг превращает актив в обузу в эпоху дорогих денег?

- 15 декабря 2025, 07:30

- |

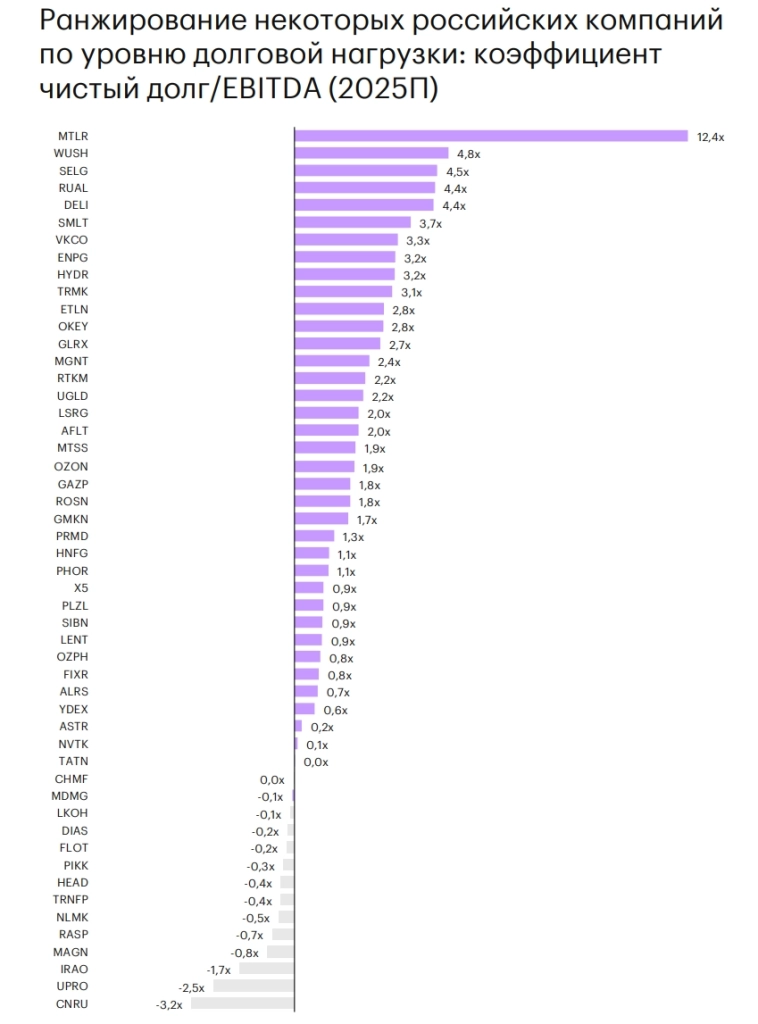

Разница между закредитованной компанией и компанией с денежной подушкой — это примерно как сравнение бега с кандалами на ногах и бегом с попутным ветром: одни тратят львиную долю выручки на обслуживание процентов, другие — получают доход с размещённого кэша:

❓Почему долг сейчас — главный враг прибыли?

Механизм прост и беспощаден. Когда ЦБ держит ставку на высоком уровне, любая компания с высоким долгом сталкивается с лавинообразным ростом процентных расходов. Эти расходы, соответственно, вычитаются из операционной прибыли, оставляя всё меньше средств на дивиденды, инвестиции и развитие. Яркие примеры — это МТС и Ростелеком, у которых из-за выросших процентных расходов свободный денежный поток (FCF) чуть ли не впервые в истории ушёл в отрицательную область.

( Читать дальше )

НМТП: парадокс роста на фоне рисков. Как портовый гигант зарабатывает рекорды?

- 14 декабря 2025, 19:10

- |

НМТП вновь подтверждает статус одного из столпов Российской логистики, представив финансовые результаты за 9 месяцев 2025 года. На первый взгляд, картина стабильна, но копнув глубже, мы обнаруживаем интересный парадокс: как компания демонстрирует рост прибыли, несмотря на сокращение грузооборота и растущие геополитические угрозы? Давайте разбираться, скрывает ли отчет акции НМТП потенциал для роста или предупреждает о скрытых рисках .

Финансовые итоги 9М2025: цифры, которые говорят

Несмотря на сложную операционную обстановку, группа НМТП показывает уверенный рост по всем ключевым финансовым метрикам. Вот основные цифры, которые стоит знать каждому инвестору:

· Выручка: 56,3 млрд руб. (рост +3,5% к прошлому году). Рост обеспечен не увеличением объемов, а повышением тарифов.

· EBITDA: 41 млрд руб. (рост +8% г/г). Маржа EBITDA достигла впечатляющих 72.8% .

· Операционная прибыль: 36,1 млрд руб. (рост +9% г/г).

· Чистая прибыль: 31,8 млрд руб. (рост +4,4% г/г).

( Читать дальше )

Падение акций Zoetis на 50% закладывает основу для восстановления рынка (анализ волн Эллиотта)

- 12 декабря 2025, 14:10

- |

Это выявило два простых зигзага (a)-(b)-© в том, что мы считали волнами W и X более крупной двойной зигзагообразной коррекции. Обе волны (a) представляли собой четкие пятиволновые импульсы, обозначенные 1-2-3-4-5, в то время как волна © в X была завершающей диагональю. Волна (b) в X представляла собой редкий расширяющийся треугольник, обозначенный abcde. Этот подсчет означал, что другая трехволновая структура в волне Y должна была потянуть Zoetis ниже дна волны W. Следующая обновленная диаграмма показывает, как развивалась ситуация.

Это выявило два простых зигзага (a)-(b)-© в том, что мы считали волнами W и X более крупной двойной зигзагообразной коррекции. Обе волны (a) представляли собой четкие пятиволновые импульсы, обозначенные 1-2-3-4-5, в то время как волна © в X была завершающей диагональю. Волна (b) в X представляла собой редкий расширяющийся треугольник, обозначенный abcde. Этот подсчет означал, что другая трехволновая структура в волне Y должна была потянуть Zoetis ниже дна волны W. Следующая обновленная диаграмма показывает, как развивалась ситуация.( Читать дальше )

Фундаментальный анализ МКПАО "Т-Технологии" | ноябрь 2025

- 11 декабря 2025, 21:18

- |

Тикер: T

Отрасль: Финансы | Банки

Сайт: www.t-technologies.ru

Анализ в PDF можно скачать тут

ЗНАКОМСТВО С БИЗНЕСОМ

Чем занимается компания?

«Т-Технологии» — технологическая компания, развивающая финансовую и лайфстайл экосистему. В основе экосистемы Группы лежит АО «ТБанк», один из крупнейших в мире онлайн-банков с 52,8 млн клиентов (данные на 9 месяцев 2025 года).

Основными видами деятельности Группы являются розничное банковское обслуживание физических лиц, индивидуальных предпринимателей, компаний малого и среднего бизнеса, а также брокерские услуги, страховые операции, эквайринг и платежи преимущественно на территории Российской Федерации, осуществляемые через Банк и Страховую компанию

В состав «Т-Технологии» входят следующие компании:

- АО «ТБанк» (ранее – АО «Тинькофф Банк») оказывает в России розничные финансовые услуги через Интернет: выдает кредиты физическим лицам, принимает депозиты и сбережения, выдает розничные дебетовые карты, оказывает услуги по управлению инвестициями, услуги для малого и среднего бизнеса, услуги по эквайрингу и платежам, прочие лайфстайл-услуги и туристические услуги физическим лицам.

( Читать дальше )

Торговцам воздухом в SFI посвящается

- 10 декабря 2025, 21:28

- |

Ах, до чего забавны люди! Это не перестает меня удивлять.

До 18 ноября было известно, что инвестиционный холдинг SFI владеет 87,5% акций лизинговой компании «Европлан», 49% страховой компании ВСК, 9,87% «М.Видео-Эльдорадо».

18 ноября выходит новость, что SFI продает свой пакет «Европлана» Альфа-банку за 56,875 млрд руб. Оценка всех 100% «Европлана» для сделки — 65 млрд руб.

До сделки рыночная стоимость активов SFI составляла: 87,5% Европлана — 59 млрд руб, 10% М-Видео — 1,1 млрд руб, ВСК не торгуется на бирже, выставлена на продажу, аналитики оценивают ее в 12-20 млрд руб, следовательно 49% ВСК стоят 6-10 млрд руб. На балансе SFI на конец 3 квартала было 0,7 млрд руб денежных средств. Итак, всего активы SFI стоили 67-71 млрд руб.

Акции самого SFI перед объявлением о сделке торговались на бирже по 1456 руб. Капитализация холдинга равнялась 72,8 млрд руб. Все логично: холдинг стоит столько же, сколько и активы, в него входящие.

После новости о сделке акции SFI полетели вниз, так как был велик риск того, что основной владелец SFI Саид Гуцериев, известный своим не всегда дружественным отношением к миноритариям, «зажилит» полученные миллиарды и пустит их на какие-нибудь займы от компании самому себе.

( Читать дальше )

Астра: рост выручки на 22%, но прибыль под прессом. Что дальше с акциями?

- 10 декабря 2025, 16:23

- |

Группа Астра — ведущий российский разработчик инфраструктурного ПО — опубликовала отчет за 9 месяцев 2025 года. Цифры противоречивы: выручка растет, а прибыль резко падает. Разбираемся, куда движутся акции Астры и есть ли свет в конце тоннеля у инвесторов.

📊 Финансы: парадокс роста и падения

Компания демонстрирует уверенный рост доходов, но остальные показатели сигнализируют о серьёзном давлении.

Сильные стороны:

✅ Выручка: 10,4 млрд руб (+22% к прошлому году).

✅ Продажи Astra Linux: рост на 18,1%.

✅ Доходы от сопровождения: взлет на 63,2%.

Тревожные звоночки:

📉 Отгрузки: 9,7 млрд руб (–4%).

📉 Скор. EBITDA: 2,1 млрд руб (–12%).

📉 Чистая прибыль: 818 млн руб (–59%, в 2,5 раза меньше!).

Что давит на прибыль?

· Операционные расходы выросли на 35,7%.

· ФОТ увеличился на 37,4% (это 65% от всех операционных затрат).

· Процентные расходы подскочили с 81 до 437 млн руб.

· Чистый долг вырос почти вдвое — до 2,8 млрд руб.

( Читать дальше )

Обидно за фундаментал. Вниз едем = не понимаем почему, продают инсайдеры. Наверх поедем = продадим, а инсайдеры будут знать что не надо

- 09 декабря 2025, 16:30

- |

Сижу — переживаю.

Фундаментал — зачастую зеркало заднего вида. Сначала акции падают, потом, спустя месяцы, выходят новости которые это объясняют. Причина в том, что те, кто видел жопу изнутри, уже все продали и вышли.

Но ведь так же будет и на росте.

Акция будет расти, ты продашь, опираясь на какие-то представления о прошлом, а там уже бизнес в космос улетает, и узнаешь ты об этом когда акции будут х1,5.

Какой отсюда вывод?

Надо стремиться инвестировать туда, где нет таких качелей. Где бизнес сам по себе более предсказуемый и понятный. Ну и где менеджмент ведет себя предсказуемо.

Но в нашем-то болоте всего не больше 100 investable компаний, выбирать практически не из чего.

p.s. вот и получается, что «технический анализ» мать его, зачастую знает больше, чем фундаментальный

«МосБиржа: эра «легких денег» закончилась. Что делать инвестору, когда процентный рай сменился на комиссионные будни?»

- 08 декабря 2025, 23:40

- |

Финансовые результаты за 9 месяцев 2025 года показали болезненный, но ожидаемый переход. Прощаемся со сверхдоходами от ставок и оцениваем новую реальность главной финансовой площадки страны.

Анализ акций МосБиржи (MOEX) сегодня — это история двух полюсов. С одной стороны, бурный рост комиссий, с другой — обвал процентных доходов. Куда движется бумага после падения с пиковых 240 до 170 рублей? Давайте разбираться в цифрах и дивидендных перспективах.

📊 Анатомия перемен: что выросло, а что рухнуло

Клиенты активны, касса пустеет — так можно описать текущий этап. Компания проходит болезненную адаптацию к смягчению денежно-кредитной политики (ДКП), и это ярко отражается в отчетности.

ЗЕЛЕНАЯ ЗОНА: Комиссионные доходы взлетают

· Итого: 55,7 млрд руб. — рост на 24% год к году.

· Драйверы роста:

· Облигации: взрывная динамика, +85,6%. Рынок перезапущен и живёт своей жизнью.

· Листинг и сборы: +46,5%. Компании активно привлекают капитал.

( Читать дальше )

Усиленные Инвестиции: итоги недели 28 ноября - 5 декабря

- 08 декабря 2025, 02:06

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Портфель на неделе увеличился +6.1%, против индекса Мосбиржи +1.3%

В первой половине недели рынок снижался на заявлении Путина о том, что Россия не намерена воевать с Европой, но готова к этому (Интерфакс), а также из-за того, что Россия и США не договорились о компромиссном мирном плане на переговорах в Кремле (РБК)

Под конец недели рынок вырос на фоне успешного гос. визита Путина в Индию (РБК) и публикации стратегии нацбезопасности США, в которой подчеркивается важность стратегической стабильности с РФ и критикуются действия ЕС (Коммерсантъ) - Валютная позиция снизилась на 1%

Банк России с 8 декабря снимает ограничения на перевод средств за рубеж для граждан России и дружественных стран (Пресс-релиз ЦБ) - Яндекс вырос на 2.4%. Yandex B2B Tech автоматизировала треть рутинных задач ИБ-специалистов с помощью мультиагентной системы (Пресс-релиз компании)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал