SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Klinskih-tag

Как долг превращает актив в обузу в эпоху дорогих денег?

- 15 декабря 2025, 07:30

- |

🧐Когда ключевая ставка находится на высоком уровне достаточно долго, инвестору приходится быть не только бухгалтером, но и диагностом. Нужно особенно тщательно подходить к анализу и стараться отличать здоровый бизнес от того, что держится исключительно на кредитных стимулах. Потому что во времена, когда деньги дорогие, долговая нагрузка из инструмента роста превращается в оружие, направленное против самой компании и её акционеров.

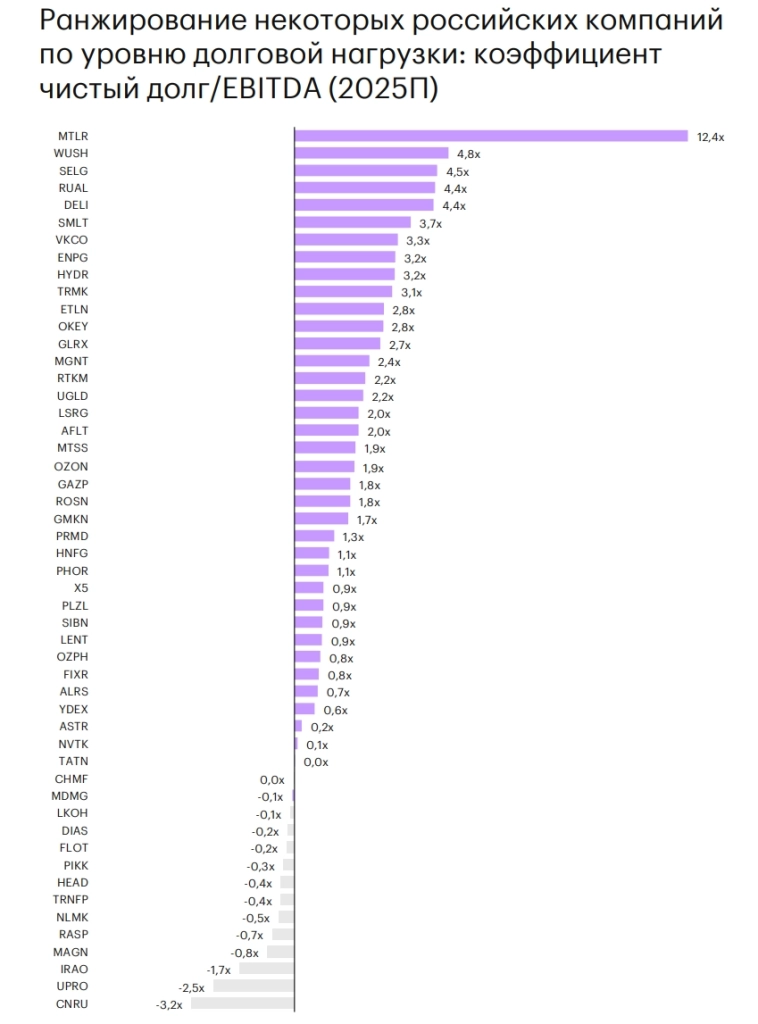

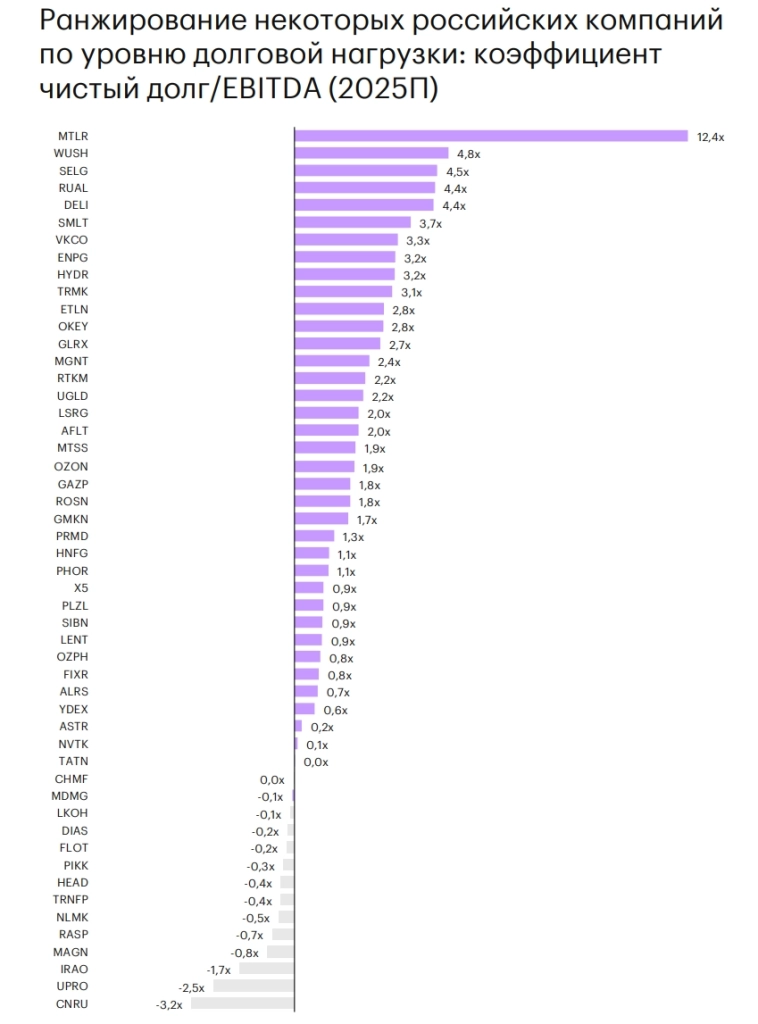

Разница между закредитованной компанией и компанией с денежной подушкой — это примерно как сравнение бега с кандалами на ногах и бегом с попутным ветром: одни тратят львиную долю выручки на обслуживание процентов, другие — получают доход с размещённого кэша:

❓Почему долг сейчас — главный враг прибыли?

Механизм прост и беспощаден. Когда ЦБ держит ставку на высоком уровне, любая компания с высоким долгом сталкивается с лавинообразным ростом процентных расходов. Эти расходы, соответственно, вычитаются из операционной прибыли, оставляя всё меньше средств на дивиденды, инвестиции и развитие. Яркие примеры — это МТС и Ростелеком, у которых из-за выросших процентных расходов свободный денежный поток (FCF) чуть ли не впервые в истории ушёл в отрицательную область.

На этом фоне у компании нет возможности инвестировать в модернизацию, её эффективность падает, а долговая нагрузка по соотношению Net Debt/EBITDA растёт ещё сильнее. Это замкнутый круг, вырваться из которого с каждым кварталом всё сложнее, и вся надежда исключительно на снижение ключевой ставки. 🫣Для эмитентов с низкими рейтингами во времена, когда средние ставки по облигациям превышают 20% годовых, рефинансировать старые долги становится нереально дорого, а порой и просто невозможно. И со временем это превращается в прямой путь к дефолту.

🔴Нагляднее всего это видно на примере компаний из «красной зоны» (Мечел, Whoosh, Русал, Делимобиль, Самолет, VK, ЭН+ ГРУП и ряда других). Для таких компаний любое промедление ЦБ со снижением ставки, укрепление рубля (для экспортёров) или падение спроса на их продукцию — это не просто новость, а прямая угроза их фин. устойчивости.

🟢В то время как в «зелёной зоне» находятся компании с отрицательным чистым долгом, для которых высокая ставка — это, наоборот, новые возможности! Давайте порассуждаем, что это им даёт в новой реальности:

✅Денежный кэш, размещённый на депозитах, генерирует процентный доход, который трансформируется прямиком в чистую прибыль.

✅У таких компаний нет рисков рефинансирования, благодаря чему они в состоянии пережить любые циклы и кризисы, не обращаясь за помощью к банкам.

✅Свободный кэш на балансе позволяет при желании скупать активы на просадке, финансировать масштабные проекты без одобрения кредитных комитетов, а также возвращать капитал акционерам щедрыми дивидендами и выкупами (как это делает ЦИАН, HeadHunter, Мать и Дитя).

👉 Какой ключевой вывод должны сделать инвесторы из всех этих рассуждений? Прежде всего, нужно признать важность финансовой дисциплины и трезвой оценки рисков, а также с большой осторожностью относиться к сильно закредитованным компаниям, поскольку ключевая ставка снижается не так активно, как многие изначально рассчитывали. Ведь именно этот фактор продолжает держать их долговую нагрузку под дамокловым мечом высоких процентных расходов.

Безусловно, можно делать точечные ставки на «делеверидж» (снижение долгового бремени), но для этого нужно выбирать адекватно закредитованные компании, чей бизнес-цикл или отраслевые перспективы позволяют рассчитывать на улучшение показателей, по мере удешевления денег.

Однако в любом случае сильно заигрываться с бумагами компаний, имеющих высокую долговую нагрузку, не стоит, и основа вашей инвестиционной стратегии должна оставаться прежней — это здоровая диверсификация портфеля, где подобные рискованные активы, если и присутствуют, то занимают строго отведённое и ограниченное место.

Всегда помните, что в шторм первыми тонут самые перегруженные (долгами) корабли.

❤️ Спасибо за ваши лайки, друзья! И пусть ваши инвестиционные идеи будут скучными, но прибыльными! 📌 Подписывайтесь на мой телеграмм-канал и будьте на шаг впереди рынка! У себя я публикую уникальный авторский контент, которого зачастую больше нигде нет!

Разница между закредитованной компанией и компанией с денежной подушкой — это примерно как сравнение бега с кандалами на ногах и бегом с попутным ветром: одни тратят львиную долю выручки на обслуживание процентов, другие — получают доход с размещённого кэша:

❓Почему долг сейчас — главный враг прибыли?

Механизм прост и беспощаден. Когда ЦБ держит ставку на высоком уровне, любая компания с высоким долгом сталкивается с лавинообразным ростом процентных расходов. Эти расходы, соответственно, вычитаются из операционной прибыли, оставляя всё меньше средств на дивиденды, инвестиции и развитие. Яркие примеры — это МТС и Ростелеком, у которых из-за выросших процентных расходов свободный денежный поток (FCF) чуть ли не впервые в истории ушёл в отрицательную область.

На этом фоне у компании нет возможности инвестировать в модернизацию, её эффективность падает, а долговая нагрузка по соотношению Net Debt/EBITDA растёт ещё сильнее. Это замкнутый круг, вырваться из которого с каждым кварталом всё сложнее, и вся надежда исключительно на снижение ключевой ставки. 🫣Для эмитентов с низкими рейтингами во времена, когда средние ставки по облигациям превышают 20% годовых, рефинансировать старые долги становится нереально дорого, а порой и просто невозможно. И со временем это превращается в прямой путь к дефолту.

🔴Нагляднее всего это видно на примере компаний из «красной зоны» (Мечел, Whoosh, Русал, Делимобиль, Самолет, VK, ЭН+ ГРУП и ряда других). Для таких компаний любое промедление ЦБ со снижением ставки, укрепление рубля (для экспортёров) или падение спроса на их продукцию — это не просто новость, а прямая угроза их фин. устойчивости.

🟢В то время как в «зелёной зоне» находятся компании с отрицательным чистым долгом, для которых высокая ставка — это, наоборот, новые возможности! Давайте порассуждаем, что это им даёт в новой реальности:

✅Денежный кэш, размещённый на депозитах, генерирует процентный доход, который трансформируется прямиком в чистую прибыль.

✅У таких компаний нет рисков рефинансирования, благодаря чему они в состоянии пережить любые циклы и кризисы, не обращаясь за помощью к банкам.

✅Свободный кэш на балансе позволяет при желании скупать активы на просадке, финансировать масштабные проекты без одобрения кредитных комитетов, а также возвращать капитал акционерам щедрыми дивидендами и выкупами (как это делает ЦИАН, HeadHunter, Мать и Дитя).

👉 Какой ключевой вывод должны сделать инвесторы из всех этих рассуждений? Прежде всего, нужно признать важность финансовой дисциплины и трезвой оценки рисков, а также с большой осторожностью относиться к сильно закредитованным компаниям, поскольку ключевая ставка снижается не так активно, как многие изначально рассчитывали. Ведь именно этот фактор продолжает держать их долговую нагрузку под дамокловым мечом высоких процентных расходов.

Безусловно, можно делать точечные ставки на «делеверидж» (снижение долгового бремени), но для этого нужно выбирать адекватно закредитованные компании, чей бизнес-цикл или отраслевые перспективы позволяют рассчитывать на улучшение показателей, по мере удешевления денег.

Однако в любом случае сильно заигрываться с бумагами компаний, имеющих высокую долговую нагрузку, не стоит, и основа вашей инвестиционной стратегии должна оставаться прежней — это здоровая диверсификация портфеля, где подобные рискованные активы, если и присутствуют, то занимают строго отведённое и ограниченное место.

Всегда помните, что в шторм первыми тонут самые перегруженные (долгами) корабли.

❤️ Спасибо за ваши лайки, друзья! И пусть ваши инвестиционные идеи будут скучными, но прибыльными! 📌 Подписывайтесь на мой телеграмм-канал и будьте на шаг впереди рынка! У себя я публикую уникальный авторский контент, которого зачастую больше нигде нет!

1.3К |

Читайте на SMART-LAB:

Парные идеи: как заработать в боковике

С начала года на рынке акций РФ нет выраженного тренда. Геополитическая повестка пока не может стать полноценным драйвером направленного движения...

17:46

«Норникель»: дивиденды маловероятны

После выхода годовой отчетности аналитики «Финама» сохраняют целевую цену в 156,4 руб., апсайд к текущей цене практически отсутствует.

16:45

теги блога Козлов Юрий

- Fix Price

- Globaltrans

- IMOEX

- IPO

- IPO 2024

- Ozon

- softline

- SPO

- X5

- акции

- АЛРОСА

- анализ отчетности

- АФК Система

- Аэрофлот

- банк Санкт-Петербург

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- дивиденды

- дивиденды 2020

- дивиденды 2021

- доллар рубль

- займер

- золото

- инвестирование

- инвестиции

- Индекс МБ

- индекс Мосбиржи

- интервью

- инфляция

- инфляция в России

- КарМани

- ключевая ставка

- ключевая ставка ЦБ РФ

- ЛСР

- ЛУКОЙЛ

- М.видео

- Магнит

- ММВБ

- ММК

- Мосбиржа

- Московская биржа

- Мосэнерго

- МСФО

- МТС

- МТС банк

- недвижимость

- нефть

- НЛМК

- НМТП

- НОВАТЭК

- облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- полиметалл

- Полюс

- Полюс золото

- прогноз по акциям

- Распадская

- Роснефть

- Россети Ленэнерго

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- РСБУ

- Русагро

- Русал

- самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- сталь

- статистика

- Сургутнефтегаз

- США

- Татнефть

- ТГК-1

- ТМК

- Транснефть

- финансовая грамотность

- финансовая отчетность

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фьючерс MIX

- ЦБ РФ

- Элемент

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс