Блог им. Klinskih-tag |Минфин РФ заинтересован в развитии российского фондового рынка

- 05 января 2024, 23:26

- |

📣 На предновогодней неделе министр финансов Антон Силуанов и его заместитель Иван Чебесков дали интересные интервью телеканалам Россия 24 и РБК, основные тезисы которых я предлагаю вашему вниманию:

✔️ Минфин заинтересован в притоке капитала на фондовый рынок. Именно поэтому ведомство инициировало введение ИИС-3 и планирует внедрить новые стимулы в будущем. В настоящее время у россиян на банковских депозитах находится около 40 трлн рублей, и возможное снижение ключевой ставки ЦБ уже в 2024 году может привести к частичному перетоку средств из депозитов на рынок акций.

✔️ Иван Чебесков высказал мнение, что во второй половине 2024 года Центробанк точно будет снижать ключевую ставку. При этом глава Сбербанка Герман Греф закладывает ещё более раннее снижение ставки, уже во 2 кв. 2024 года — посмотрим, кто из них в итоге окажется ближе к правде. Обычно ЦБ снижает ставки на так называемых «опорных» заседаниях, и с учётом этого можно предположить, что цикл смягчения кредитно-денежной политики начнётся либо 26 апреля 2024 года, либо 26 июля 2024 года.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 29 )

Блог им. Klinskih-tag |34% частных инвесторов готовы увеличить вложения в фондовый рынок

- 17 июля 2023, 10:56

- |

Впрочем, такая динамика не удивительна, поскольку индекс Мосбиржи с начала года вырос уже более чем на 30%, а с учётом дивидендных выплат индекс и вовсе «потяжелел» на +35,7%, что значительно выше доходности облигаций и банковских вкладов. Любопытно, но фондовый рынок по темпам роста в этом году опережает даже динамику курса доллара и евро, которые выросли к рублю за этот же период на +28,5% и +30,7%.

📊 Занимательная статистика: инвесторы-оптимисты преобладают в Москве и Питере, а также в Пермском крае, Башкортостане и Свердловской области. Пессимисты сконцентрированы в Краснодарском крае, Воронежской, Волгоградской, Новосибирской и Омской областях.

📊 Динамика реальной заработной платы также позволяет рассчитывать на приток капитала частных инвесторов на рынок акций: в апреле 2023 года показатель составил +12%, обновив по темпам роста максимум 2021 года. Получается, что средняя зарплата в стране прибавляет двузначными темпами, в то время как инфляция находится на низком уровне. Правда, мои личные прогнозы в отношении инфляции подразумевают её рост в обозримом будущем, поэтому в этом смысле я бы рекомендовал соблюдать осторожность.

( Читать дальше )

Блог им. Klinskih-tag |Корвалол-пост (а нужен ли?)

- 06 августа 2022, 10:53

- |

😄 Когда я вчера во второй половине дня сел за написание данного поста, вечерней новости о том, что нерезидентов всё-таки НЕ допустят к российскому фондовому рынку в ближайший понедельник, ещё не было. Поэтому текст ниже я принципиально менять не буду, а лишь немного адаптирую его, т.к. рано или поздно это всё же случится и все мои доводы скорее всего останутся актуальными. Да и в целом хочется поделиться с вами ходом моих мыслей на этот счёт.

🤔 К тому же, глядя на вчерашнюю динамику торгов и накал эмоций и страстей, я пришёл к выводу, что новости о допуске нерезидентов участники торгов отводят большую роль. Однако теперь с новыми вводными вместо чёрного понедельника впору ожидать скорее «ракету».

❗️Специально для тех, кто не знает или пропустил предысторию, рассказываю: именно с 8 августа для нерезидентов дружественных стран (а также для нерезидентов, конечными бенефициарами которых являются российские юридические и физические лица) планировалось

( Читать дальше )

Блог им. Klinskih-tag |Как физлица планируют потратить рекордные доходы по депозитам?

- 17 июня 2022, 20:19

- |

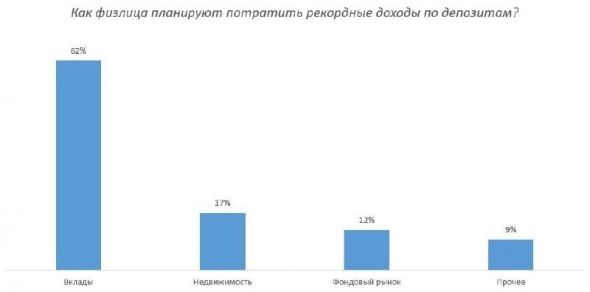

Банк ВТБ провёл опрос среди своих клиентов – как они планируют тратить рекордные доходы от весенних депозитов?

✔️Порядка 62% вновь откроют вклады, несмотря на снижение процентных ставок. Большинство физлиц по-прежнему придерживаются консервативных взглядов.

✔️ Порядка 17% планируют вложить деньги в недвижимость – как купить жильё, так и оплатить взнос по ипотеке. Для строительных компаний это неплохая новость. Кстати, в Иране недвижимость стабильно дорожает, несмотря на многолетние санкции Запада, и у нас может быть аналогичный сценарий.

✔️12% готовы направить средства на фондовый рынок, а 9% на покупку валюты и драгметаллов. Мужчины вдвое чаще женщин готовы вложить освободившиеся средства в альтернативные инструменты (фондовый рынок, валюта, драгметаллы).

( Читать дальше )

Блог им. Klinskih-tag |Нерезиденты убегают с российского фондового рынка, и этим надо пользоваться!

- 15 февраля 2022, 23:12

- |

🤦♂️ На фоне роста геополитической напряжённости и ожидания повышения ставок со стороны ФРС, нерезиденты продали в январе 2022 года на российском фондовом рынке ОФЗ на 126 млрд руб. и акций – на 111 млрд.

Для сравнения, в декабре чистые продажи нерезидентов были на уровне 108 млрд и 115,5 млрд соответственно, что указывает на продолжение оттока иностранного капитала.

💸 В общей сложности за январь иностранные инвесторы сократили объём вложений в ОФЗ на 126 млрд руб. до 2,9 трлн руб, а их доля сократилась до 18,7% (минимум с 2015 года!):

🇷🇺 Как вы думаете, а кто же покупал подешевевшие российские бумаги? Правильно – мы с вами! Согласно данным ЦБ, основной объём покупок акций пришелся на российское население, купившее бумаги на сумму 98,1 млрд руб.

( Читать дальше )

Блог им. Klinskih-tag |Финансовый анализ МОЭСК за последние 10 лет

- 05 апреля 2017, 23:18

- |

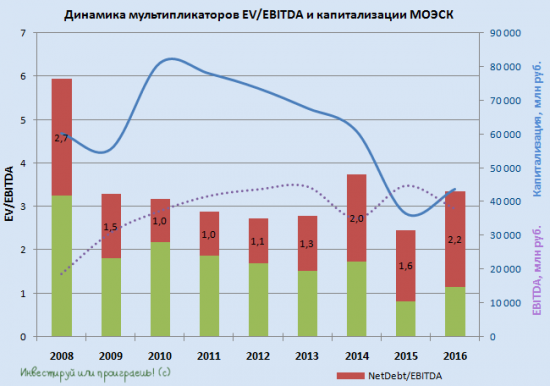

Показатель EBITDA у МОЭСК последние лет 6-7 практически топчется на месте, что с учетом плавного роста чистого долга неминуемо приводит к соответствующему увеличению соотношения NetDebt/EBITDA, доля которого в EV/EBITDA (красный столбец) уверенно перевалила за половину еще три года назад и не спешит сокращаться.

Это понимают и участники рынка, которые не спешат скупать акции МОЭСК из-за весьма туманных перспектив по улучшению финансовых результатов, из-за чего котировки последние 2 года находятся ниже 1,10 руб. за бумагу.

До последнего времени радовала хотя бы дивидендная доходность акций МОЭСК, давно не опускавшаяся ниже 5%, но и эта идея может раствориться, если по итогам 2016 года будет решено выплатить 25% от ЧП по РСБУ — в этом случае ДД составит скромные 3%.

Читайте также:

Анализ отчетности МОЭСК по МСФО за 2016 год

Анализ отчетности МОЭСК по РСБУ за 2016 год

Блог им. Klinskih-tag |Норникель теряет выручку и EBITDA, но дивидендная доходность радует

- 16 марта 2017, 00:12

- |

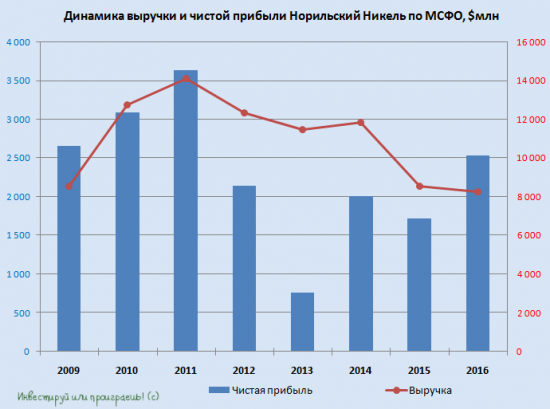

Норильский Никель представил финансовую отчетность по МСФО за 2016 год.

Выручка компании в отчетном периоде снизилась на 3%, едва удержавшись выше $8 млрд, и оказалась даже ниже чем в далеком 2009 году. Причин падения доходов Норникеля ровно две — сокращение объемов производства и падение цен на продукцию (достаточно взглянуть на мировые цены на никель, тестирующих многолетние минимумы). Показатель EBITDA также «нырнул» ниже 2009 года, снизившись сразу на 9% до $3,9 млрд.

А вот чистая прибыль компании в 2016 году выросла почти наполовину, достигнув $2,5 млрд, что стало максимальным значением с 2011 года:

Рентабельность по EBITDA за минувший год снизилась на 3 б.п. до 47,2%, из-за чего Норильский Никель уступил пальму первенства по этому показателю BHP Billiton с результатом 48% (см.прикрепленный материал). Тем не менее, этот факт вряд ли способен сильно расстроить, учитывая что зачастую показатель EBITDA margin металлургических компаний редко превышает 20-25%. Скорее, при всех негативных факторах, свалившихся на плечи Норникеля, сохранение такой высокой рентабельности на уровне 47% можно считать настоящим достижением, а не следствием ее некачественной работы.

( Читать дальше )

Блог им. Klinskih-tag |Ударный 4 квартал 2016 года для ТМК, но высокая долговая нагрузка остается

- 13 марта 2017, 22:44

- |

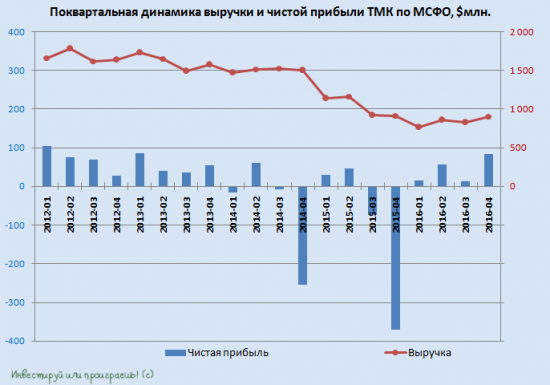

Акционеры после двух убыточных лет подряд наконец-то дождались чистой прибыли по МСФО, которая по итогам 2016 года составила $166 млн. При этом выручка компании ожидаемо снизилась на 19% до $3,34 млрд, также как и скорректированный показатель EBITDA — на те же 19% до $530 млн, на фоне снижения продаж труб, а также сокращения средней цены реализации.

Приятно, что минувший год ТМК закончила на мажорной ноте, добившись в 4 квартале максимальной чистой прибыли в размере $84 млн, что стало максимальным квартальным значением за последние 4 года. Это стало возможным благодаря высоким показателям российского подразделения ТМК и росту потребления бесшовных труб OCTG в США. Если нефтегазовый американский рынок и дальше продолжит свое восстановление, то в 2017 году можно надеяться на дальнейшее повышение операционных и финансовых показателей компании.

( Читать дальше )

Блог им. Klinskih-tag |ММК: держать нельзя продавать

- 01 августа 2016, 23:12

- |

Какие я вижу аргументы в пользу продажи акций ММК:

- Уровень 30 рублей — это важный психологический рубеж, который многие (также как и я) воспринимают как красную тряпку для быка, решившего зафиксировать долгожданную прибыль

- Также не стоит забывать, что вблизи уровня 35 рублей (а это уже недалеко) находятся исторические максимумы, к которым акции ММК глобально взлетали всего три раза. И, как показывает история, вовсе необязательно, что котировки доберутся до этого уровня (внимание на первую половину 2010 года)

- По большому счету, случившийся рост котировок во многом обязан позитивному эффекту от девальвации рубля, ведь ослабление валюты было куда стремительнее, нежели падение мировых цен на сталь, в результате чего финансовые показатели ММК в отечественной валюте заметно оздоровились, а соотношение NetDebt/EBITDA за последние пару лет опустилось с 2,47х до 0,67х. Однако нужно понимать, что девальвационный эффект в настоящий момент носит весьма ограниченный характер, а значит не исключена определенная стабилизация на текущих уровнях, как в финансовом плане, так и касаемо котировок акций.

( Читать дальше )

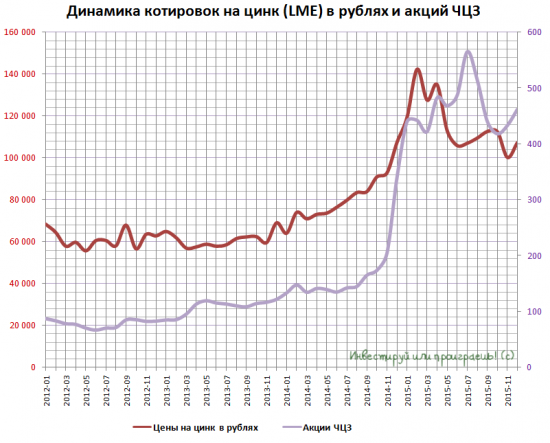

Блог им. Klinskih-tag |Связь между котировками на цинк и акциями ЧЦЗ

- 05 января 2016, 19:11

- |

Картинка в хорошем разрешении здесь.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс