Облигации

Почему 2023 год может стать одним из лучших для ВДО

- 17 января 2023, 07:23

- |

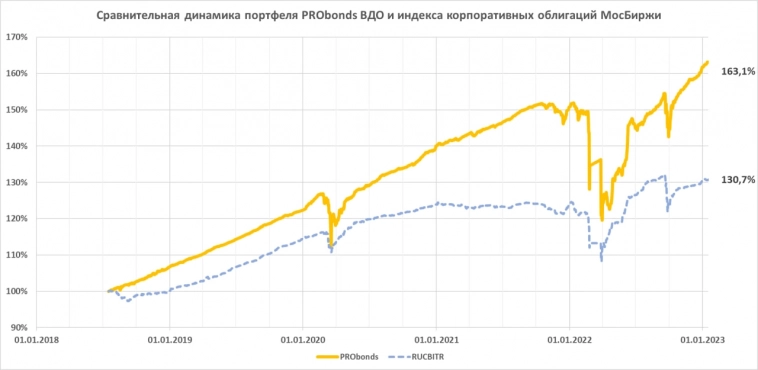

А ведь наступивший 2023 год рискует оказаться для нашего портфеля PRObonds ВДО одним из самых прибыльных. На входе в него портфель располагает внутренней доходностью почти 17% (на 16 января – 16,8%). Аналогично переходу потенциальной энергии в кинетическую, внутренняя доходность постепенно снижается по мере накопления уже полученного дохода. И снизится еще, до 15,5%-16% после оферты по облигациям ГК Страна Девелопмент (оферта 22 февраля).

Выскажу три наблюдения, которые считаю важными. В подтверждение надежд на 2023 год.

Первое. Несмотря на весьма высокую внутреннюю доходность, портфель примерно на 15% состоит из денег (размещаются в однодневных сделках РЕПО с ЦК). Добавим 5% активов, приходящихся на бумаги с рейтингом А-. И получим, что де-факто портфель PRObonds ВДО – это ВДО в лучшем случае на 3/4. Доходность это не угнетает, а вот стабильности и спокойствия добавляет.

Второе. Помню, как в начале 2021 года на канале Angry Bonds (тогдашний лидер настроений в сегменте ВДО) собралась длинная команда желающих посоревноваться в управлении портфелем облигаций. Конкурс назывался «гонки на портфелях». Меня тогда озадачило, что люди относятся к вложениям в высокодоходные облигаций по принципу «инвестировать просто». Надо сказать, для нашего портфеля именно 2021 год стал наименее доходным. В начале 2023 года желающих нет. А для фондового рынка свойственно, что, чем ниже популярность инструмента, тем выше выигрыш от него.

( Читать дальше )

- комментировать

- 3.1К

- Комментарии ( 21 )

Мосрегионлифт

- 16 января 2023, 20:40

- |

В четверг 19 января в 14:00 МСК в чате @GoodBonds состоится эфир с эмитентом ООО "#Мосрегионлифт". Ведущий — Илья Винокуров

в гостях бенефициар ООО «Мосрегионлифт»- Сергей Сергеевич Балакир и заместитель генерального директора Вячеслав Денденков.

Кредитный рейтинг В от «Эксперт РА» со стабильным прогнозом. ООО «Мосрегионлифт» осуществляет поставку и монтаж лифтового оборудования для капитального ремонта многоквартирных домов, в том числе по программам ускоренной замены лифтов и замены лифтов для домов со спецсчетами. Компания ведет свою деятельность на всей территории Российской Федерации с 2006 года, основными клиентами являются региональные операторы фондов капитального ремонта (ФКР) субъектов РФ, а также коллективные владельцы спецсчетов (ТСЖ, ЖК, ЖСК и др.).

Дебютное размещение ООО "Мосрегионлифт"

- 16 января 2023, 16:55

- |

Уважаемые инвесторы!

Рады Вам сообщить о ближайшем размещении дебютного выпуска ООО «Мосрегионлифт». (Кредитный рейтинг ruB со Стабильным прогнозом от Эксперт РА)

Периодичность выплаты купона: ежемесячный

Дюрация: 1,8 лет

Ориентир по дате размещения: с 24 января по 31 января

Организатор – ИК Диалот

Подробная информация с описанием эмитента собрана на нашем сайте на странице эмитента

Презентация эмитента

Интервью с эмитентом

Отчетность эмитента

Для подачи заявки на участие в первичном размещении, свяжитесь с нами любым удобным для Вас способом:

email: ir@dialott.ru

Заполнить заявку на нашем сайте

Ольга Крупина email: okrupina@dialott.ru, Тел: 8(916)4528112

Екатерина Захарова email: ezakharova@dialott.ru Тел: 8(916)6454468

В этот четверг 19 января планируем размещение 6 выпуска облигаций ООО «Лизинг-Трейд».

- 16 января 2023, 14:18

- |

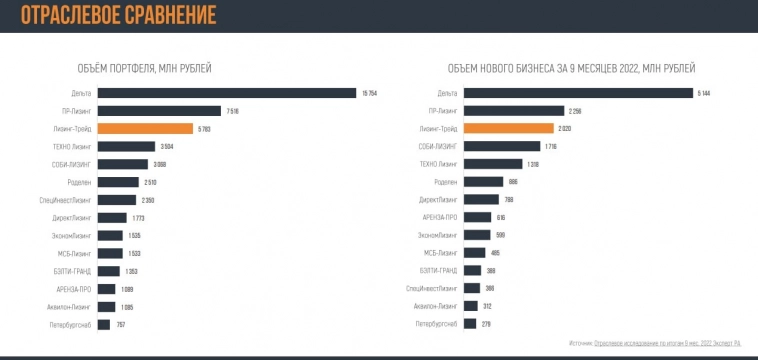

Лизинг-Трейд – крупный межрегиональный лизингодатель. Один из немногих эмитентов, с которым мы сохраняем сотрудничество уже несколько лет. И планируем его продолжать.

9 января компания погасила дебютный 500-миллионный облигационный выпуск (он был размещен в январе 2019 года).

( Читать дальше )

Высокодоходные облигации вернули объем

- 16 января 2023, 13:48

- |

Подробнее – в материале «Ъ»

Итоги торгов ВДО за 13.01.2023

- 16 января 2023, 13:28

- |

13 января новых размещений не было.

Суммарный объем торгов в основном режиме по 259 выпускам составил 572,7 млн рублей, средневзвешенная доходность — 13,08%.

В лидерах по объему торгов вновь можно отметить размещаемый с 27 декабря выпуск «ЕвроТранса» БО-001Р-01. Такими темпами размещения (по 50-60 млн в день, а на вторичных торгах оборот составляет 20-30 млн в день) размешать остаток в 2 млрд рублей (из 3-х млрд) придется еще очень долго.

Традиционно в лидерах и бумаги строителей, в том числе большой объем прошел по выпуску БО-001P-02 ООО «Сэтл-Групп» (бумаги с погашением 17.01.2023 г., видимо, кто-то брал на выходные как замену короткому депозиту по номиналу с купоном 10,75%). У эмитента рейтинг А, проблем с погашением быть не должно.

В лидеры по доходности постепенно заходят бумаги ПЮДМ (первый выпуск

( Читать дальше )

Коротко о главном на 16.01.2023

- 16 января 2023, 13:25

- |

- «Аренза-Про» планирует разместить выпуск трехлетних облигаций объемом 300 млн рублей. Купоны ежемесячные. Остальные параметры пока не раскрываются.

- Арбитражный суд г. Москвы полностью удовлетворил исковое заявление представителя владельцев облигаций «Регион Финанс» к ОР (прежнее название — «Обувь России», входит в OR GROUP) о взыскании задолженности по бумагам серии 001Р-04 в размере 1,5 млрд рублей плюс накопленный купонный доход.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в календаре инвестора.

Как СДЭК перестроил логистику и нарастил клиентскую базу

- 16 января 2023, 13:21

- |

Начиная с конца февраля 2022 года, когда страны Запада начали массово вводить санкции против РФ, компания приступила к активной перестройке своих логистических цепочек. Работа не прекращается и сейчас — новые маршруты вводятся практически еженедельно.

Грузы из США и Великобритании, изначально следовавшие через Финляндию, из-за постоянных затяжных досмотров начали застревать на границе, и от этого маршрута пришлось отказаться.

Наземные перевозки, которые используются компанией для доставки грузов из стран ЕС, сегодня возможны только с помощью малотоннажного транспорта или европейских транспортных компаний с перегрузом на границе. Но между странами ЕАЭС и СНГ остаются рабочими все наземные логистические маршруты.

Из Австралии и Сингапура грузы доставляли через Дубай, теперь же они идут через Турцию и страны Средней Азии. Россия и Турция активно наращивают авиасообщение. Зато логистика с Китаем у эмитента с февраля не пострадала, и сейчас сохраняется в прежнем режиме.

( Читать дальше )

Высокодоходные облигации вернули объем. Исследование рынка ВДО по итогам 2022 года

- 16 января 2023, 11:35

- |

Источник графика - КоммерсантЪ

Как прошел 2022 год для ВДО и чего ждать в новом году? Мы задались этим вопросом и провели исследование на этот счет:

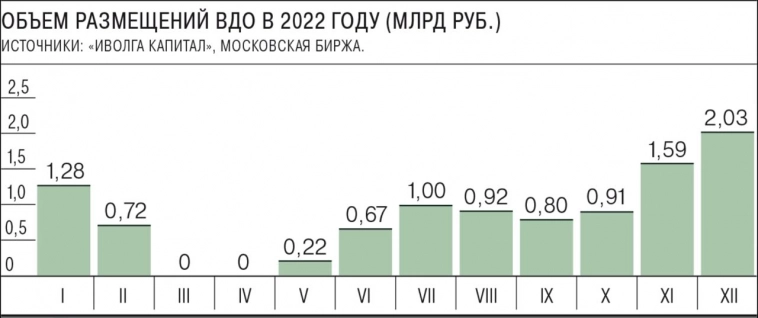

— Объем первичных размещений сократился приблизительно в 4 раза год к году: 10,1 млрд против 44 млрд рублей;

— В конце года рынок ВДО вышел на свой максимум в 2022 году. За 4 квартал было размещено бумаг на сумму 4,5 млрд рублей, причем на декабрь сумма размещений составила чуть больше 2 млрд рублей;

— Сохранение темпов 4 квартала приведет к росту рынка год к году почти на 80% в 2023 году. Однако, мы не считаем это базовым сценарием, на наш взгляд, с учетом форс-мажоров рынок может показать рост на 30 – 40% до 13 – 14 млрд рублей за 2023 год;

— Премия сегмента к доходностям госбумаг (G-Spread) к концу года составила около 6,1 п.п. До старта СВО премия составляла менее 5 п.п., однако, средняя премия за всю историю индекса получается 6,74 п.п. Таким образом, текущие доходности можно назвать стабилизировавшимися;

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал