ОБлигации

Х5 13 декабря досрочно погасит два выпуска облигаций общим объемом 10 млрд рублей

- 28 ноября 2022, 16:59

- |

ООО «Икс 5 Финанс» (SPV-компания X5 Retail Group) приняло решение 13 декабря досрочно погасить два выпуска облигаций серий 001Р-08 и 001Р-09 объемом по 5 млрд рублей каждый, говорится в сообщениях компании.

Выпуски будут погашены в дату окончания 6-го купонного периода.

Оба облигационных займа сроком обращения 15 лет были размещены в декабре 2019 года по ставке полугодового купона 6,7% годовых до оферты с исполнением 16 декабря 2022 года. Последующие ставки купонов эмитент не устанавливал.

В настоящее время в обращении находится 8 выпусков биржевых облигаций компании на 70 млрд рублей.

- комментировать

- 140

- Комментарии ( 0 )

ВЭБ 2 декабря проведет сбор заявок на бонды объемом от 20 млрд рублей

- 28 ноября 2022, 16:09

- |

ВЭБ 2 декабря с 11:00 до 15:00 МСК планирует провести сбор заявок на 2-летние облигации серии ПБО-001Р-34 объемом не менее 20 млрд рублей, сообщил «Интерфаксу» источник на финансовом рынке.

Ориентир доходности — премия не выше 180 б.п. к ОФЗ на сроке 2 года. Купоны полугодовые.

Организаторами выступят Промсвязьбанк и Совкомбанк.

Техразмещение запланировано на 6 декабря.

Х5 увеличила объем размещения бондов до 20 млрд рублей, финальный ориентир ставки 1-го купона - 8,9%

- 28 ноября 2022, 15:20

- |

ООО «Икс 5 Финанс» (SPV-компания X5 Retail Group) увеличило объем размещения 5-летних облигаций серии 002P-02 с офертой через 2,5 года с 15 млрд до 20 млрд рублей и установило финальный ориентир ставки 1-го купона на уровне 8,90% годовых, сообщил «Интерфаксу» источник на финансовом рынке.

Ориентиру соответствует доходность к оферте в размере 9,10% годовых. Купоны полугодовые.

Сбор заявок проходит 28 ноября с 11:00 до 15:00 МСК. Первоначально ориентир ставки 1-го купона составлял не выше 9,00% годовых.

Организаторами выступают Газпромбанк, Московский кредитный банк, ВБРР, БК «Регион» и инвестиционный банк «Синара».

По выпуску предоставлено обеспечение в форме публичной безотзывной оферты от X5 Retail Group N.V. и АО «Торговый дом „Перекресток“».

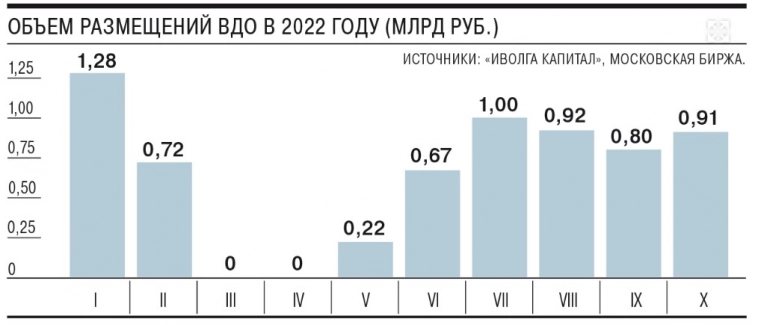

Объем размещений в сегменте высокодоходных облигаций (ВДО) во второй половине 2022 года стабилизировался около уровня в 1 млрд руб. в месяц

- 28 ноября 2022, 14:18

- |

Объем размещений в сегменте высокодоходных облигаций (ВДО) во второй половине 2022 года стабилизировался около уровня в 1 млрд руб. в месяц. Это значительно ниже, чем в прошлом году, причем выросло число дефолтных событий. Однако, полагают эксперты, несмотря на сложности в экономике РФ, в 2023 году объем размещений будет восстанавливаться, а значительного роста дефолтов ждать не следует за счет адаптации бизнеса к новым реалиям.

www.kommersant.ru/doc/5692698

Что происходит с рынком ВДО после 24 февраля? Аналитический обзор ИК "Иволга Капитал"

- 28 ноября 2022, 13:59

- |

Краткие выводы:

- Объемы новых размещений ВДО стабилизировались на уровне 750 – 1000 млн рублей в месяц.

- Объем первичных размещений рынка ВДО после 24 февраля составил 4,5 млрд рублей, по итогам года объем рынка может быть около 12 млрд рублей.

- Самые пессимистичные оценки дефолтности сегмента не сбылись. Рейтинговые агентства, в большинстве случаев, подтверждают рейтинги эмитентов в сегменте ВДО.

- Новые размещения, в основном, происходят в рейтинговом сегменте В – ВВ+. Размещений с рейтингами ВВВ– – ВВВ практически нет, но потенциал этой категории оцениваем как высокий.

На основе обзора КоммерсантЪ выпустил материал: www.kommersant.ru/doc/5692698

Подписаться на ТГ

( Читать дальше )

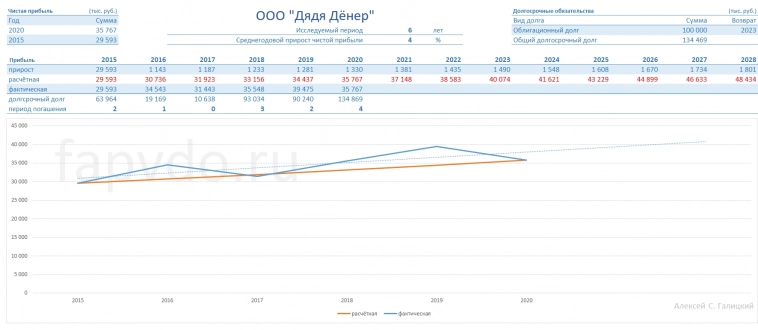

Мог ли выжить Дядя Дёнер? Нет!

- 28 ноября 2022, 11:04

- |

Целью данной статьи является пример анализа роста компании и её чистой прибыли и построение выводов почему был дефолт. Этой статьёй я хочу познакомить вас с методикой, которая позволяет прогнозировать и вовремя распознавать финансово несостоятельные компании.

Вначале стоит напомнить, для чего компании берут долгосрочный долг. Долгосрочный заём берётся для того, чтобы нарастить активы компании. Ведь мы знаем, что именно активы компании приносят выручку и, как следствие прибыль, кстати, последнее необязательно, если расходы компании превышают выручку.

С оставшихся денег, после выплаты всех текущих обязательств, компания может заплатить дивиденды акционерам, вывести и поделить прибыль, или нарастить собственный капитал, то есть активы.

( Читать дальше )

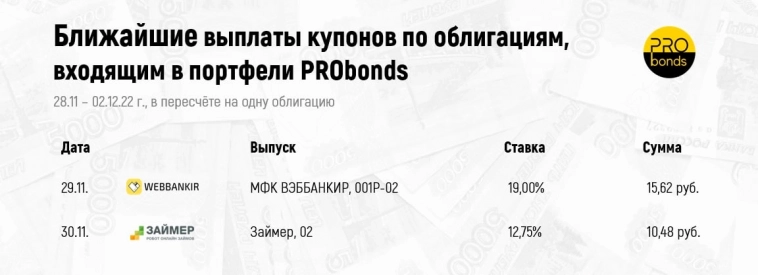

Коротко о главном на 28.11.2022

- 28 ноября 2022, 10:59

- |

- Московская биржа зарегистрировала программу облигаций Агрохолдинга «СТЕПЬ» серии 001P. Регистрационный номер — 4-82385-H-001P-02E. Параметры программы пока не раскрываются.

- Московская биржа зарегистрировала программу облигаций «ВсеИнструменты.ру» серии 001Р. Регистрационный номер — 4-00410-R-001P-02E. Параметры программы пока не раскрываются.

- «Офир» допустил техдефолт при выплате 8-го купона коммерческих облигаций серии КО-П04 на сумму 4,986 млн рублей, а также при погашении номинальной стоимости выпуска на 100 млн рублей. Причины неисполнения обязательств — отсутствие на расчетном счете эмитента денежных средств в необходимом размере. Ранее компания уже допустила дефолт при выплате 7-го купона.

- АКРА повысило кредитный рейтинг «ДиректЛизинг» до уровня ВВ(RU) со стабильным прогнозом. Ранее у компании действовал рейтинг на уровне ВВ-(RU) со стабильным прогнозом.

( Читать дальше )

Инвесторы в ВДО поймут

- 27 ноября 2022, 21:30

- |

Любопытный факт. Этого мемаса нет в моем телеграм-канале, но он точно мой.

Рынок облигаций нацелен на рецессию в США в следующем году

- 27 ноября 2022, 20:33

- |

Большая рецессия на рынке казначейских ценных бумаг набирает обороты

Инвесторы ожидают снижения ставок в долгосрочной перспективе, даже несмотря на повышение ФРС.

Появляется множество ключевых данных о рабочих местах, производстве, инфляции

Рынок облигаций нацелен на рецессию в США в следующем году, и трейдеры делают ставки на то, что долгосрочная траектория процентных ставок будет снижаться, даже несмотря на то, что Федеральная резервная система все еще занята повышением своей учетной ставки.

Доходность долгосрочных казначейских облигаций уже ниже контрольного диапазона ФРС овернайт — в настоящее время от 3,75% до 4% — и все еще есть дополнительный процентный пункт повышения центральных банков в цене на ближайшие месяцы. Активность также возникла на рынке опционов, что говорит о том, что некоторые из них страхуются от риска того, что директивные ставки могут в конечном итоге упасть вдвое по сравнению с их текущим уровнем.

Вместо того, чтобы ждать убедительных экономических доказательств того, что неистовое ужесточение денежно-кредитной политики в этом году создаст условия рецессии в 2023 году, инвесторы покупают облигации — позицию, которую отстаивает, среди прочего, Pacific Investment Management Co.

«Политика ФРС динамична, и они все еще сигнализируют, что собираются подняться выше», — сказал Грегори Фаранелло, глава отдела торговли и стратегии по ставкам США в AmeriVet Securities. «Но рынок торгуется так, как будто ему удобнее, когда ФРС подходит к концу игры».

Спрос на казначейские облигации с более длительным сроком погашения на этой неделе опустил ставку по 10-летним и 30-летним ценным бумагам ниже нижней границы диапазона овернайт ФРС. Поскольку начальные ставки остаются относительно стабильными, наблюдается усиление наиболее выраженной инверсии кривой доходности за четыре десятилетия — широко наблюдаемого индикатора потенциальных экономических проблем в будущем.

«Рассказ индикатора рецессии убедителен, но с точки зрения ФРС это часть решения», — сказал Фаранелло.

Доходность 10-летних облигаций сейчас ниже краткосрочной доходности и контрольных показателей политики овернайт.

Экономика США, и в частности рынок труда, до сих пор демонстрировали свою устойчивость перед лицом повышения ставок ФРС, которое направлено на обуздание высокой и, казалось бы, устойчивой инфляции. Таким образом, инвесторы будут внимательно следить за ежемесячным отчетом о занятости в предстоящую пятницу в поисках признаков взлома или признаков того, что он может проложить путь ФРС для корректировки своего политического курса.

Они будут внимательно изучать слова председателя ФРС Джерома Пауэлла и его коллег, которые выступят публично на следующей неделе в последний раз, прежде чем отправиться в обычный период отключения перед политическим заседанием ФРС 13-14 декабря. В то время как протокол их последней встречи показал, что они, вероятно, скоро замедлят темпы ужесточения, официальные лица твердо подтвердили необходимость повышения директивных ставок выше текущих уровней.

На данном этапе цикла ФРС может оказаться менее эффективной, чем тон данных, учитывая ожидания постепенного замедления ужесточения политики на фоне уверенности в том, что инфляция достигла пика, а создание рабочих мест замедляется.

Масштабы бычьего настроя на длинном конце рынка облигаций прямо сейчас — и глубина инверсии кривой доходности — означают, что казначейские облигации могут столкнуться с некоторой турбулентностью, поскольку трейдеры ориентируются на ряд данных высшего уровня на предстоящей неделе, а не только отчет о вакансиях. Ставки на рецессию могут найти поддержку в прогнозируемом сокращении производственного индекса ISM, в то время как отчет о личных доходах и расходах покажет, как развиваются дела с расходами на личное потребление, предпочтительным показателем инфляции ФРС. Также планируется опубликовать данные о количестве вакансий.

Текущие цены на рынке свопов показывают, что эффективная ставка по федеральным фондам вырастет примерно до 5% к середине следующего года, после чего последует откат, который снизит ее более чем на полпроцента к началу 2024 года. Но некоторые делают ставку на гораздо более резкий разворот., при этом торги на этой неделе были привязаны к фьючерсам на обеспеченную ставку финансирования овернайт и были сосредоточены на возможности снижения до 3% или даже 2% к концу 2023 или началу 2024 года.

Тем не менее, в некоторых кругах наблюдается сопротивление текущему консенсусу рынка облигаций в отношении ФРС, экономики и, конечно же, возможного возвращения низкой инфляции в следующем году. На этой неделе Goldman Sachs Group Inc. заявила, что 10-летние облигации будут торговаться выше 4% до 2024 года, поскольку ожидания снижения ставок в следующем году не оправдались из-за того, что экономика не вошла в рецессию, а инфляция остается высокой.

Рыночное ценообразование предполагает, что, даже если сама ФРС еще не меняет политику, многие инвесторы все чаще отворачиваются от риска безжалостных повышений ставок ФРС и в сторону возможного экономического спада.

Что смотреть

Экономический календарь:

28 ноября: индекс производственной активности ФРБ Далласа.

29 ноября: доверие потребителей Conference Board; Индекс цен на жилье FHFA

30 ноября: занятость ADP; заявки на получение ипотечного кредита MBA; валовой внутренний продукт за третий квартал; авансовый торговый баланс товаров; оптовые и розничные запасы; Чикагский индекс менеджеров по закупкам MNI; незавершенные продажи дома; JOLTS вакансии; Бежевая книга ФРС

01 декабря: Отчет о личных доходах и расходах, включая PCE; еженедельные заявки на пособие по безработице; производство ИСМ

02 декабря: Ежемесячный отчет о вакансиях

Календарь ФРС:

28 ноября: Джон Уильямс из ФРБ Нью-Йорка; Джеймс Буллард из ФРБ Сент-Луиса

30 ноября: Председатель Джером Пауэлл; Губернаторы Лиза Кук и Мишель Боуман

01 декабря: заместитель председателя по надзору Майкл Барр; Лори Логан из Федерального резервного банка Далласа; Боуман

02 декабря: Чарльз Эванс из ФРБ Чикаго

www.bloomberg.com/news/articles/2022-11-26/the-treasury-market-s-big-recession-trade-is-gathering-momentum

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал