Блог им. svoiinvestor

Аукционы Минфина — индекс RGBI среагировал на снижение ставки, банкам не хватает ликвидности, это видно по РЕПО и поднятию ставок по вкладам!

- 20 декабря 2025, 11:54

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 118 пунктов, но с учётом инфляционных данных и снижения ставки индекс остался почти на уровне среды — 118,82 пунктов:

🔔 По данным Росстата, за период с 9 по 15 декабря ИПЦ составил 0,05% (прошлые недели — 0,05%, 0,04%), с начала месяца 0,11%, с начала года — 5,37% (годовая — 5,78%). Темпы декабря продолжают оставаться на низких уровнях (спасибо 6 дефляционной недели цен на бензин/снижению стоимости на помидоры, свинину) и точно не повторят подвиг прошлого года (в декабре 2024 г. инфляция составила 1,32%). Опрос инФОМ в декабре показал, что ожидаемая инфляция повысилась с 13,3 до 13,7% (уровень начала 2025 г., когда ставка была 21%), а наблюдаемая осталось неизменной — 14,5%.

🔔 Минфин увеличил займ за 2025 г. в ОФЗ до 6,981₽ трлн (погашения — 1,416₽ трлн) — это рекорд. В ноябре были реализованы дополнительные флоатеры, которые принесли 1,6₽ трлн выручки (инфляционный всплеск гарантирован). Дефицит федерального бюджета по итогам 11 месяцев составил 4,276₽ трлн или 1,9% ВВП (дефицит составил 86₽ млрд в ноябре), поэтому новые правки бюджета увеличивают дефицит до 5,737₽ трлн. Проблема вырисовывается и в пополнении бюджета — НГД доходы просели из-за курса ₽ и цены Urals, к 17 декабря потрачено 2,3₽ трлн, при доходах в 1,3₽ трлн.

Также мы имеем несколько фактов о рынке ОФЗ:

✔️ Согласно статистике ЦБ, в ноябре основными покупателями ОФЗ на вторичном рынке стали НФО — 40,3₽ млрд (октябрь — 47,3₽ млрд), физические лица продолжили снижать свой аппетит на покупки — 20,6₽ млрд (октябрь — 21,1₽ млрд). Крупнейшими продавцами стали вновь СЗКО — 89,4₽ млрд (в октябре — 68₽ млрд). На первичном рынке крупнейшими покупателями 2 месяц подряд стали СЗКО выкупив 61% всех выпусков (в основном покупки флоатеров). В ноябре участники активизировались на вторичном биржевом рынке ОФЗ, среднедневной объём торгов ОФЗ повысился по сравнению с октябрём с 38,8₽ млрд до 44,2₽ млрд.

✔️ Доходность большинства выпусков подросла до 14,3% (ОФЗ 26238 торгуется по 60,578% от номинала с доходностью 13,55%, вот вам и «безрисковый» актив). Если рассматривать данные ЦБ о средней max ставке по вкладам физ. лиц до 1 года в топ-10 банках, то в I декаде декабря она составила 15,629% увеличившись третью декаду подряд (годичные ОФЗ дают доходность выше 14%). То есть, банки закладывали, что ставку в декабре оставят неизменной (при этом стоит учитывать нехватку ликвидности для ускорившегося кредитования), а рынок ОФЗ, наоборот, закладывает дальнейшие снижение.

А теперь к самому выпуску:

▪️ Классика ОФЗ — 26251 (погашение в 2030 г.)

▪️ Классика ОФЗ — 26253 (погашение в 2038 г.)

Спрос в 26251 составил 133₽ млрд, выручка — 72,1₽ млрд (средневзвешенная цена — 84,66%, доходность — 14,55%). Спрос в 26253 составил 59,3₽ млрд, выручка — 25,4₽ млрд (средневзвешенная цена — 93,46%, доходность — 14,61%). Минфин заработал за этот аукцион 97,5₽ млрд (в прошлый — 108₽ млрд). Минфин увеличил план заимствований на IV кв. 2025 г. до 3,8₽ трлн (разместили 3500₽ трлн, осталось 1 неделя, но ранее министерство разместило на 220₽ млрд юаневых облигаций, план почти выполнили).

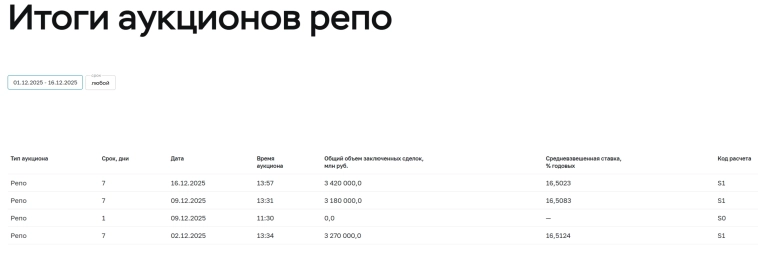

📌 При таких тратах дефицит бюджета необходимо чем-то восполнять, ₽ крепок, ставка пала на ОФЗ, что вполне логично (цена Urals на низких уровнях из-за наращивания добычи ОПЕК и санкций). Минфин не стал дожидаться декабря, как в прошлом году, а выставил на аукцион новые флоатеры уже в ноябре (происходит расчёт купона срочной версии RUONIA), схема была поддержана ЦБ через РЕПО. Очередной недельный аукцион РЕПО показал, что ликвидности банкам не хватает (в декабре банки привлекли 9,870₽ трлн, отдали 6,450₽ трлн, на последнем аукционе спрос составил 4,337₽ трлн, но выдали только 3,420₽ трлн, ликвидности банкам не хватает).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

- 20 декабря 2025, 11:59

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс