Анализ

Анализ РСБУ компании "Интерлизинг" за 3кв2025г

- 23 декабря 2025, 17:32

- |

📊 Кредитный рейтинг:

Эксперт РА (24.06.25): подтвержден рейтинг с А (прогноз стабильный)

Мои выводы:

🟡 Отраслевой риск (лизинг) в связи с экономической ситуацией в стране

🟡 За 3кв2025г в сравнении с 3кв2024г:

1) Выручка +27,5% (12 млрд / +49% кв/кв)

2) Валовая прибыль +27% (10,8 млрд / +48,5 кв/кв) — в отчете в показатель себестоимости были включены проценты к уплате, поэтому цифры разнятся. Рост в одном темпе с выручкой, что говорит об неизменной доли себестоимости ✅

3) Прибыль от продаж +26,5% (9,16 млрд / +47,7% кв/кв) — рост практически равен темпу валовой прибыли, что говорит о сдержанном росте управленческих расходов ✅

4) Проценты к уплате +50,6% (8,3 млрд / +48,2% кв/кв) — темпы роста замедляются, но они по-прежнему превышают рост прибыли от продаж ❗️

5) Прочие доходы +16% (2,19 млрд) и прочие расходы +71% (3,84 млрд) — показатели раскрыты и среди прочих доходов выделяется рост резервов по сомнительным долгам (восстановление) (+23% — 820 млн), а среди прочих расходов резерв по сомнительным долгам (создание) (х24 — 1 млрд) ❗️

( Читать дальше )

- комментировать

- 86

- Комментарии ( 0 )

Селигдар и Полипласт - ждать ли проблем?

- 23 декабря 2025, 15:29

- |

Селигдар и Полипласт — компании, которые радуют инвесторов в облигации высокими доходностями. У Селигдара есть интересные облигации, привязанные к цене золота SELGOLD001, SELGOLD002 и SELGOLD003, приносящие от 12 до 16% годовых в золоте! А у Полипласта облигации в Юанях (выпуски П2Б10, П2Б11 и П2Б12), дающие шикарные 13% годовых в валюте.

На фоне этих привлекательных предложений особенно показательна недавняя ситуация с компанией «ТГК‑14». Рейтинговые агентства существенно снизили её кредитный рейтинг — с более высокого уровня до BBB, что привело к резкому падению стоимости облигаций (на 10% за день) и высокой волатильности.

Давайте изучим финансовую устойчивость «Селигдара» и «Полипласта» в сравнении с ТГК-14. Примечательно, что рейтинговая оценка этих компаний заметно выше: у «Полипласта» — A, у «Селигдара» — A+.

Обзор Отчетности

1. ТГК-14

С одной стороны отметим постепенный рост выручки на протяжении последних 5 лет.

( Читать дальше )

📚 Технический анализ в 10 картинках.

- 23 декабря 2025, 14:49

- |

Если убрать весь шум, технический анализ можно объяснить буквально на 10 базовых визуальных идеях.Ниже — логика рынка от простого к сложному.

1️⃣ Тренд — направление движения цены.

0️⃣ Рынок либо растёт, либо падает, либо стоит в боковике.

0️⃣ 80% денег делаются в тренде.

2️⃣ Коррекция — пауза внутри движения.

0️⃣ Цена не ходит по прямой.

0️⃣ Коррекция — это не разворот, а «передышка».

( Читать дальше )

Банк Санкт-Петербург: Глубокий Анализ Падения Акций и Прогноз на 2026 Год

- 22 декабря 2025, 18:00

- |

📉 Новый отчет одного из заметных игроков банковского сектора демонстрирует противоречивую динамику. За три квартала 2025 года кредитный портфель учреждения показал впечатляющий рост, приблизившись к одному триллиону рублей. Это стало возможным как за счет активной работы с корпоративным сегментом, включая крупные сделки, так и благодаря общему рыночному тренду. Параллельно чистый процентный доход также уверенно увеличивался, поддерживаемый еще высокой стоимостью денег в экономике.

💰 Однако за внешне позитивной картиной скрываются серьезные вызовы. Ключевым негативным фактором стало стремительное увеличение расходов на создание резервов. Эти затраты выросли в несколько раз, что напрямую указывает на ухудшение оценки кредитных рисков в портфеле банка. Именно этот фактор, наряду с растущими операционными расходами, оказал основное давление на итоговый финансовый результат, приведя к сокращению чистой прибыли более чем на 10%. Более детальные разборы отчетов и скрытых рисков мы регулярно публикуем в Telegram-канале.

( Читать дальше )

Анализ РСБУ компании "Байсэл" за 3кв2025г

- 22 декабря 2025, 16:34

- |

📊 Кредитный рейтинг:

НКР (18.09.25): подтвержден рейтинг с ВВ- (прогноз изменен на позитивный)

📹 Интервью с эмитентом тут

Мои выводы:

🟡 Проблемы трейдинга: низкая маржинальность, высокий долг, постоянный риск поймать кассовый разрыв.

🟢 РСБУ и МФСО довольно схожи и можно анализировать компанию по ежеквартальным РСБУ

🟢 За 3кв2025г в сравнении с 3кв2024г:

1) Выручка +92,3% (2,56 млрд / +35,6% кв/кв) — компания демонстрирует прекрасные результаты ✅

2) Валовая прибыль х3,1 (572 млн / +47,4 кв/кв) — рост не только из-за повышения выручки, но и за счет снижения себестоимости ✅

3) Прибыль от продаж х2,4 (126 млн / +43,8% кв/кв) — несмотря на приличный рост, управленческие расходы растут быстрее (х3,4)

4) Проценты к уплате х2,2 (65,6 млн / +60,7% кв/кв) — процентная нагрузка увеличилась пропорционально прибыли от продаж, даже чуть меньше ✅

5) Прочие доходы -12% (11,2 млн) и прочие расходы +14% (17,9 млн) — показатели непредсказуемы и непостоянны, кроме того они не были полностью раскрыты. При этом они не оказали существенного влияния ❗️

( Читать дальше )

Инвестиции в недвижимость: миф о безоговорочной надёжности

- 21 декабря 2025, 19:00

- |

В России широко распространено убеждение: финансовые инвестиции — рискованны, а покупка квартир гарантированно приносит прибыль, поскольку недвижимость неизменно растёт в цене. Проверим это утверждение на данных Росстата о средней стоимости квадратного метра в России за 2000–2024 гг.

Номинальные показатели: впечатляющий рост

Согласно официальной статистике:

В 2000 году средняя цена 1 м² составляла:

на первичном рынке — 8678 руб.;

на вторичном рынке — 6139 руб.

В 2024 году показатели выросли до:

первичный рынок — 174686 руб.;

вторичный рынок — 111280 руб.

За 24 года номинальная стоимость квадрата увеличилась в ~20 раз. На первый взгляд, это подтверждает тезис о выгодности квартирных инвестиций.

Но есть нюанс: инфляция

Рубль за 24 года заметно подешевел. Если пересчитать цены с учётом инфляции (за базу возьмём 2000 год), картина меняется:

на первичном рынке цена выросла в 2,08 раза (+3,1 % в год);

( Читать дальше )

Новые Биржевые Облигации Сегежи: Высокая Доходность и Стратегия Оптимизации

- 21 декабря 2025, 17:24

- |

📅 Компания «Сегежа» готовится к размещению двух новых выпусков биржевых облигаций в разных валютах. Сбор заявок запланирован на середину декабря, а сами бумаги поступят в обращение до конца месяца. Инвесторам предлагается выбрать между рублевым выпуском сроком на 2,5 года с ориентиром на высокую доходность и юаневым выпуском со сроком 2 года и более умеренным купоном. Оба выпуска будут доступны для широкого круга инвесторов, прошедших соответствующее тестирование.

💰 Рублевый выпуск привлекает внимание уровнем заявленной доходности, которая выглядит конкурентоспособно на текущем рынке. Он предлагает потенциальную премию по сравнению с аналогичными предложениями других эмитентов и доходностями на вторичном рынке. Юаневые облигации, в свою очередь, предоставляют дополнительную возможность хеджирования валютных рисков и могут принести дополнительный доход в случае изменения курсовой динамики. Для тех, кто следит за интересными предложениями на долговом рынке, мы публикуем обзоры в Telegram-канале.

( Читать дальше )

Анализ МСФО компании "ВОКСИС" за 1п2025г

- 21 декабря 2025, 10:13

- |

📊 Кредитный рейтинг:

Эксперт РА (12.08.25): подтвержден рейтинг с ВВВ+ (прогноз развивающийся)

📹 Интервью с эмитентом тут

Мои выводы:

🟡 Внутри МКАО «ВОКСИС» происходит реструктуризация бизнеса, попытка развития в коллекторском направлении

🟢 За 1п2025г в сравнении с 1п2024г:

1) Выручка + процентные доходы -0,8% (2,57 млрд) — доход из колл-центров упал, но был компенсирован коллекторским направлением

2) Валовая прибыль +56,7% (881 млн) — себестоимость неплохо снизилась ✅

3) Результаты операционной деятельности х2,7 (503 млн) — рост обеспечен валовой прибылью, поскольку административные расходы выросли на 21,5%, а прочие расходы снизились

4) Финансовые расходы х4 (246 млн) — серьезный рост, который впрочем в абсолютных цифрах меньше, чем у прибыли от операционной деятельности. Пока все нормально ✅

5) Прочие доходы х3,3 (12,6 млн) и прочие расходы -75,5% (18,5 млн) — непредсказуемые и переменчивые показатели, однако их объемы кардинально не повлияли на общий результат ✅

6) EBITDA +57,8% (614 млн) — при стагнации бизнеса колл-центров, рост демонстрируют цифровые услуги и коллекторская компания ✅

( Читать дальше )

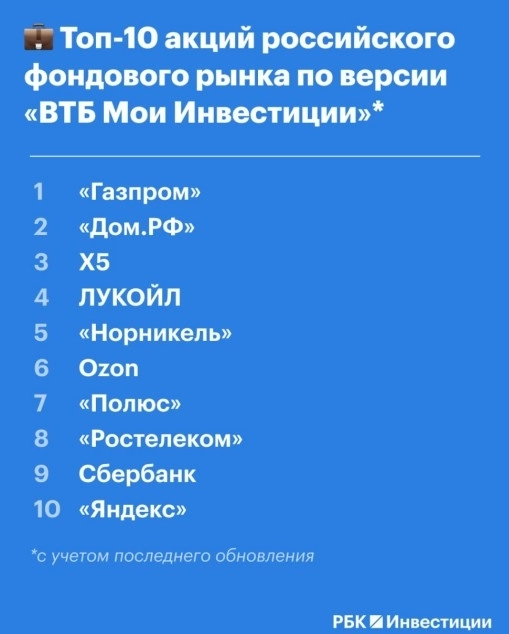

Аналитический анализ аналитиков

- 20 декабря 2025, 20:34

- |

от ВТБ Инвестиции

Хочется спросить аналитиков:

а на свои такое слабо купить,

Газпром с ДомРФ как главные инвестиции в портфеле ?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал