Избранное трейдера vaikule

ТОП-5 облигаций в юанях для НЕКВАЛОВ со сроком до погашения более 3 лет

- 11 января 2023, 15:02

- |

🛢 В начале декабря прошлого года со стороны ЕС было введено эмбарго на российскую нефть, которая транспортируется по морю. Это стало одним из драйверов начавшейся девальвации рубля. Курс доллара с 5 по 22 декабря вырос с 62 до 72 рублей или на 16%.

⛽️ С 5 февраля вступит в силу эмбарго со стороны ЕС на нефтепродукты из РФ, что также может оказать влияние на ослабление рубля. Пока сложно оценить реальный последствия для национальной валюты, потому что на курс влияет множество факторов. Но можно немного снизить потенциальные риски по портфелю.

📈 Для защиты капитала от возможной новой волны девальвации можно использовать валюту крупных экономик мира, либо консервативные активы в этой валюте. На нашем рынке доступно большое количество инструментов, например, юаневые облигации, о них сегодня и поговорим.

💸 Я решил рассмотреть именно те выпуски, срок до погашения которых превышает 3 года, чтобы можно было рассчитывать на льготу долгосрочного владения, которая распространяется и на валютную переоценку. Напомню, что у валютных облигаций есть такое понятие, как налог на «валютную переоценку», разберем на примере.

( Читать дальше )

- комментировать

- 3К | ★8

- Комментарии ( 3 )

Недвижимость часть 3.

- 17 августа 2022, 07:35

- |

Продолжаю отвечать на комментарии.

1. Пример проблемной квартиры www.avito.ru/izhevsk/kvartiry/1-k._kvartira_478m_79et._2273829902

Продажа от взрослого единственного собственника квартира без обременений и без долгов без посредниковИз техники ( газовая плита Boshe), кухонный гарнитур, на полу в коридоре, в ванной и на кухне керамогранит. Огромная застекленная лоджия 5.3м кв. Большая кухня 9.2 м.кв.

Суть — изначально метраж был завышен. После проверки тех плана (до просмотра) продавец в описании указал площадь помещений, не изменив завышенную площадь. Видимо для таких, как я))

1. Жилая комната 19.0 кв.м.

2. Кухня 9.2 кв.м.

3. Лоджия 5.3 кв.м.

4. Санузел 3.8 кв.м.

5. Коридор 10.5 кв.м

Общая площадь 47 .8 кв.м.

Реальная площадь по ТП — 42,5 метра.

Цена за квадрат в объявлении — 64,8 тыс руб, реальная — 3,1 млн/42,5 = 72,9 тыс руб.

Оценка дом клика выдает цену квартиры в 3,3 млн руб

( Читать дальше )

ОФЗ с доходностью 20% на несколько лет

- 11 марта 2022, 19:29

- |

Две недели не проходят биржевые торги по российским облигациям. Как сообщает Коммерсант, торги могут возобновиться в начале следующей недели. Пока рынок был закрыт произошло много важных событий, в том числе повышение ключевой ставки Банка России с 9,5 до 20%. Разберемся, какие доходности могут быть после возобновления торгов.

Источники издания сообщают, что обсуждается сценарий, при котором сначала по несколько часов в день будут проводиться дискретные аукционы по ОФЗ.

Средства клиентов БКС для предстоящих инвестиций уже сегодня можно разместить под повышенный процент на брокерском или индивидуальном инвестиционном счете на уровне 15% годовых в рублях и/или 5% годовых в долларах США (выплаты по долларам доступны только квалифицированным инвесторам) на остаток средств на счете.

Коротко. В чем идея

После открытия торгов облигации упадут в цене, а их доходность к погашению существенно вырастет. Это интересный момент для инвестирования в надежные гособлигации — ОФЗ.

( Читать дальше )

- комментировать

- 17.6К |

- Комментарии ( 51 )

Идентификация Шадрина

- 25 октября 2021, 21:39

- |

О том, как я выбираю акции в свой портфель, определяю цели, о знаменитой ПД и прогнозе прибылей до 2025 г. Интересно будет этот пост перечитать весной 2026 года, когда будут известны результаты компаний за 2025 г. и размер своего портфеля на начало 2025 г. ......

«Цена – это то, что ты платишь. Стоимость – это то, что ты получаешь. Не имеет значения, говорим ли мы об акциях или носках, я предпочитаю покупать качественный товар в тот момент, когда он недооценен» (Уоррен Баффетт).

Сегодня поговорим о том, как я выбираю акции в свой портфель, определяю цели, о знаменитой ПД и так далее. Я привел ту же цитату Баффетта, что приводил весной 2015 г. – в своем исследовании в двух частях по той же тематике — Целевая цена – «дорожная карта» инвестора

Наверное, с тех времен так подробно про свою теорию отбора и не писал. Кому интересно прочитайте. Ух, чего там только не на придумывал.

( Читать дальше )

- комментировать

- 16.8К |

- Комментарии ( 87 )

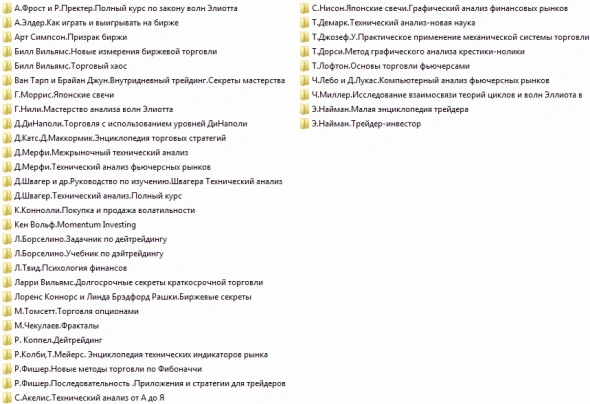

Раздаю КАЧАЙТЕ!!! Более 300 книг по трейдингу.

- 11 октября 2021, 13:19

- |

Берите больше.

Выкладывал данный материал пару лет назад. Да не новое, а что поменялось? Да все тоже самое, свечи по другому выглядеть не стали.

Сейчас убрал лишний мусор. Да и народу с того времени прибавилось достаточно на сайте так что думаю многим будет актуально.

Сейчас же все инвесторы. На пенсию в 35. 25млн счетов уже.

Читать не перечитать.

Читайте просвещайтесь. Может и найдете грааль между строк.

Базовые знания тоже самое что и на курсах но только за деньги))))

Так же материал по опционам если вы до сих пор сливаете на них прочитав может перестанете.

Но это не точно)))

( Читать дальше )

Критерии для отбора стабильных и финансово-здоровых компаний

- 10 октября 2021, 01:20

- |

Здравствуйте, уважаемые смартлабовцы! Представляю первый пост – введение.

При проведении фундаментального анализа финансовой отчетности какой-либо компании мы анализируем показатели результативности, финансовое состояние, темпы роста за последнее время и оцениваем перспективы бизнеса. Если компания кажется интересной, мы смотрим на цену акций, сравниваем с прибылью и … P/E = 50. Или еще хуже, если потратили время на модель дисконтирования денежных потоков и компания оказалась сильно переоцененной. Что остается? Искать другую историю.

Или можно зайти с другой стороны, давайте возьмем самые недорогие компании по P/E (или EV/EBITDA, или P/BV – сейчас не важно) и попробуем найти интересную компанию. Найти можно, но придется постараться, чтобы не нарваться на: предбанкротный бизнес, снижающиеся доходы, какие-то подводные камни, которые в отчетности не отражаются, например, некомпетентное или игнорирующее миноритариев управление.

Для упрощения поиска служат скринеры компаний, которых в интернете довольно много. К сожалению, мне не удалось найти сколько-нибудь подходящий для себя скринер, который бы выполнял одновременно перечисленные задачи:

( Читать дальше )

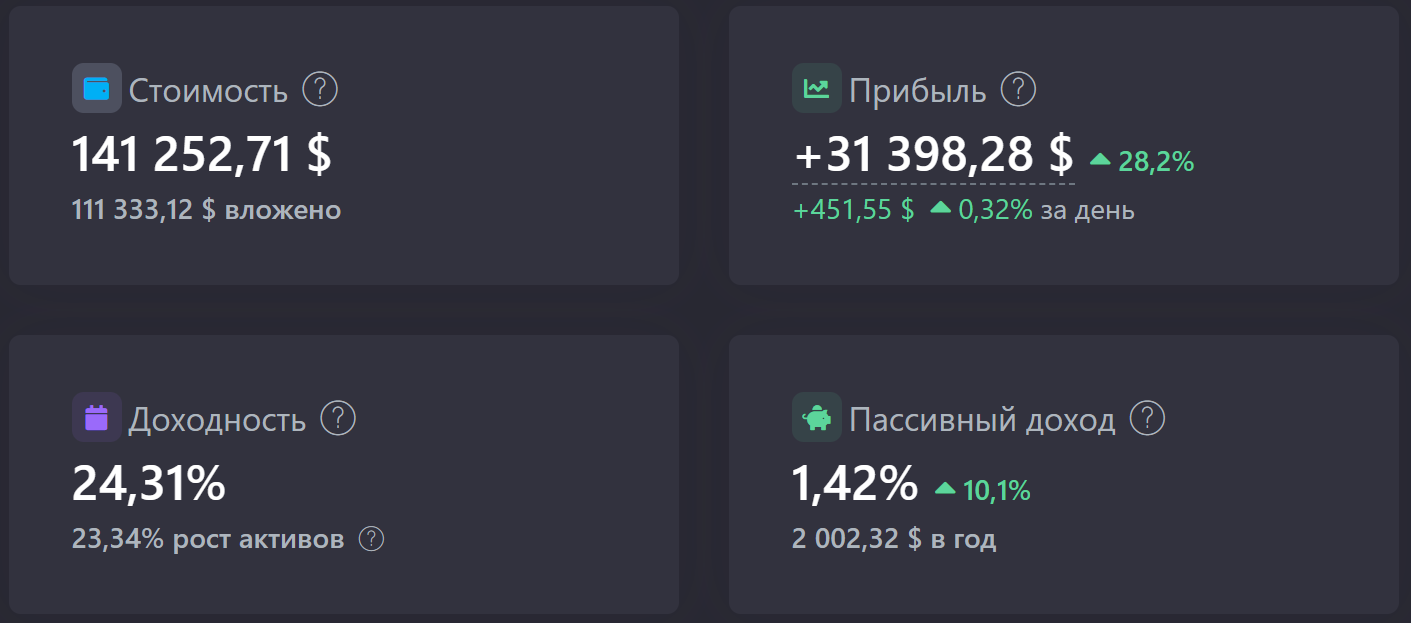

Итоги 3 лет инвестиций. Часть 2: Американские акции

- 07 октября 2021, 11:55

- |

Ранее я уже рассказывал о результате российских акций здесь.

Пришло время поговорить о 3-летних результатах основной части портфеля — об американских акциях.

Портфель из американских акций, о котором сегодня речь — это одна из пяти частей моего «частного пенсионного фонда», и занимает в нём примерно 69% от всего объёма или 76% от всех акций. У меня 101 компания из США, 95 из них являются компонентами индекса S&P100, а акции 6 компаний остались с тех времён, когда нынешняя стратегия со следованием за этим индексом сформирована ещё не была. Все они показывают неплохие прибыли, и их продажа повлекла бы уплату лишнего НДФЛ на прибыль. Уже в ближайшие пару месяцев по всем ним подойдёт трёхлетний срок владения, так что я смогу воспользоваться льготой и продать без уплаты налога, переложив деньги в компании из S&P100.

Основные результаты

( Читать дальше )

Как выбирать правильные инвестиции часть 1

- 07 октября 2021, 03:51

- |

Сейчас ситуация немного изменилась, конечно. На рынок пришли люди, которые, по крайней мере, интересуются предметом, но не утруждают себя построением какой-то ментальной модели ситуации, а вместо этого, упрощают себе жизнь, вкладывая деньги в фееричные продукты типа китайских компаний, структурных бумаг с конскими комиссиями, или руководствуюясь советами людей, которые эпично, год за годом, проигрывают рынку и даже не утруждают себя показывать какую то статистику своих прошлых рекомендаций.

Если вы думаете, что это я про Василия — то нет. Таких гуру на рынке — чуть больше, чем 99 %.

Ситуация, на самом деле, аховая, и вряд ли когда-нибудь улучшится. Ни в одной стране, ни в одной школе и ни в одном университете — не учат людей выбору инвестиций. Что еще хуже — не учат основам бизнеса. Ведь выбор инвестиций невозможен без понимания того, как работает бизнес и как в экономике создается прибавочная стоимость или то, что на западе называют value.

( Читать дальше )

Вложиться в рынок США, не отбирая акции: какие ETF-фонды лучше купить

- 06 октября 2021, 13:35

- |

Множеству инвесторов достаточно сложно грамотно диверсифицировать свой портфель, поэтому часто к ним на помощь приходят вложения в инвестиционные фонды и ETF . Такой способ вложений позволяет разнообразить портфель при минимальных временных и материальных издержках.

Глубокая диверсификация возможна при портфеле из нескольких ETF. Такие фонды во многом схожи с ПИФами, однако между ними существует огромная разница: ETF — биржевые инструменты, которые торгуются наравне с акциями, поэтому для их покупки или продажи не нужно обращаться в управляющую компанию. Сделки можно совершить в торговом приложении или терминале, при этом ликвидность и транзакционные издержки, соответственно, ниже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал