Блог им. option-systems

Идентификация Шадрина

- 25 октября 2021, 21:39

- |

О том, как я выбираю акции в свой портфель, определяю цели, о знаменитой ПД и прогнозе прибылей до 2025 г. Интересно будет этот пост перечитать весной 2026 года, когда будут известны результаты компаний за 2025 г. и размер своего портфеля на начало 2025 г. ......

«Цена – это то, что ты платишь. Стоимость – это то, что ты получаешь. Не имеет значения, говорим ли мы об акциях или носках, я предпочитаю покупать качественный товар в тот момент, когда он недооценен» (Уоррен Баффетт).

Сегодня поговорим о том, как я выбираю акции в свой портфель, определяю цели, о знаменитой ПД и так далее. Я привел ту же цитату Баффетта, что приводил весной 2015 г. – в своем исследовании в двух частях по той же тематике — Целевая цена – «дорожная карта» инвестора

Наверное, с тех времен так подробно про свою теорию отбора и не писал. Кому интересно прочитайте. Ух, чего там только не на придумывал.

Честно сказать, понятия — «целевая цена», «потенциальная доходность (ПД)», «upside» я жуть как не люблю. И вот почему.

Апсайды акций это всё довольно виртуальные вещи, основанные на прогнозах, которые могут быть ошибочными, они приводят к механизации процесса отбора акций. И даже если прогнозы сбудутся, то рынок может никак не отреагировать на это. И наоборот, прогнозы могут и не сбыться, а акции вырасти.

Да, это упрощает процесс принятия решений. Человек вообще не любит много думать, и избегает всяких сложностей.

Конечно, ПД приходится использовать и сейчас, но помню, что это не самое главное. Могу не продать акцию с более низкой ПД ради высокой ПД. Бывало и не раз, что, купив акцию с самым большой ПД, но дальше растет только ПД, а котировки – нет. И никогда не стану продавать бумаги только по причине роста акции или покупать только из-за падения. Это напоминает уничтожение цветов ради сорняков. Те, кто, так делают – убивают альфу своих портфелей. Видел такое и не раз.

Лучше ориентироваться на суть идеи, ставить на определенные события – например, начало выплаты больших дивидендов по завершении инвест.программы, пик сырьевого цикла, ввод новых мощностей, погашение казначейских бумаг и т.д. Больше думайте!

Когда событие происходит и уже не очень важно какая цена в этот момент, она, может быть, в разы выше тех изначальных целей, когда только заходил в акцию. Так что цели важнее, наверное, при входе, а не выходе.

Как говорил Уоррен Баффетт, что «когда толстяк входит в комнату мне не надо знать его точный вес, чтобы понять, что он толстяк». Ищите своих «толстяков».

И кстати, в тот раз, когда я писал про целевую цену – это была одна из низких точек рынка за последние 10 лет. Сейчас рынок в 2 раза выше в долларах.

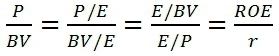

Что изменилось за 7 лет? Тогда еще использовал критерии Грэхема и только-только подошел к использованию отличной формулы стоимостного инвестирования:

где P — капитализация компании;

BV — балансовая стоимость;

Е — чистая прибыль компании;

ROE (=Е/ BV) — рентабельность собственного капитала;

R — требуемая доходность (в данном случае текущая доходность долгового рынка с учетом поправочного коэффициента х1.5, ввиду того что будущая доходность от долевых ценных бумаг не определена, и инвестор в праве требовать несколько большую доходность по ним).

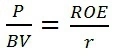

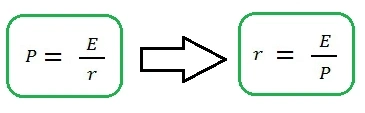

Уже из данной формулы можно получить еще два важных равенства:

Минусом моего анализа тогда было то, что я использовал лишь фактические показатели компаний, не строя совсем прогнозов. Да и по ставке было упрощено – для всех компаний одно значение (умножал доходность десятилетних ОФЗ на 1,5). Но тогда и это отлично работало (может и сейчас работает, я не проверял).

Сейчас в отборе акций использую прогноз финансовых показателей на 3-5 лет и формулу выше, но в несколько другом виде.

Прогнозирование финансовых показателей компаний – это отдельная тема. Задача – построить прогноз чистой прибыли и дивидендов на будущие 3-5 лет. Строится прогноз операционной деятельности, расчет выручки, себестоимости, долг, курсовые и т.д. Здесь нужно глубокое погружение в компанию. Нужно найти всю информацию о компании, текущие мощности, планы развития, как работает бизнес. Всё зависит от конкретной отрасли и компании. Конечно, без макроэкономики это невозможно – нужно еще спрогнозировать инфляцию, курс доллара, цены на нефть, металлы, уголь и т.д. Это всё архисложные задачи. И не факт, что часы, проведенные за этим занятием, окупятся в дальнейшем (хотя результат инвестирования вроде подтверждает их небесполезность).

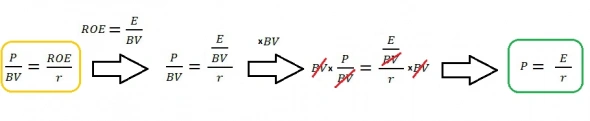

Формулу выше я несколько упростил. И она заиграла иначе, стало более понятной. Я убрал из нее собственный капитал, ведь, по сути, он являлся в определенном смысле ширмой. В реальности капитал был и не важен.

Можете даже перепроверить, посчитав двумя способами. Он как бы есть, но его и нет.

Вот как была получена новая формула

В итоге нужна только чистая прибыль и ставка r. И всё.

Кузнец Капитал нам не нужен))

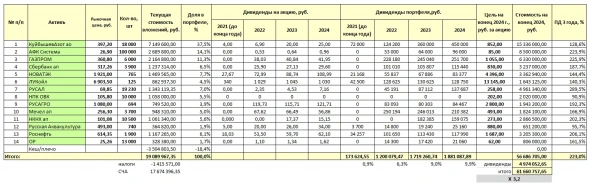

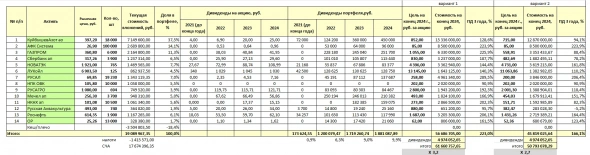

По своему портфелю уже приводил в платной закрытой группепрогнозы по целевой цене через 3 года и дивидендам, и в итоге получаем ту самую ПД.

ПД (потенциальная доходность) – это ожидаемая совокупная доходность от владения акцией. Определяется с помощью расчета будущей цены акции и дивидендов, предполагаемых к получению за определенный отрезок времени. Будущая цена акции вычисляется исходя из прогнозного размера прибыли в будущем и процентной ставки r.

Очень как-то оптимистично. Утроение портфеля за 3 года от текущих уже немаленьких значений. Повторюсь, что эти ПД я использую для покупки акций, а если они завышены, то может получится плохо. Но правда, я решил не покупать акции, если ПД у них ниже +100% за 3 года. Недавно, это было у Ленты и Мечел ап, но по итогам 1П 2021 поднял прогнозы. Ленту недавно продал. Сейчас ОВК и РусАква после взлетов котировок тоже имеют ПД ниже +100%.

Либо я ошибаюсь с прогнозами (с этим сложно что-то поделать), или есть ошибка со ставкой r.

По каждой компании r определяется в зависимости от цены долга (облигации, кредиты) и особенностей отдельной компании (страновые риски, ликвидность акций, отрасль, уровень корпоративного управления). Процентная ставка r – это необходимая доходность от владения акцией, тот справедливый уровень, который предполагает получить инвестор. Это значит, что если мы требуем от акции 10%, и она приносит 1 тыс. руб. прибыли в год, то справедливая оценка будет равна 10 тыс. руб.

У меня появилась идея проверить, а как себя вела ставка r ретроспективно (спасибо Белоусову)?!

Предположим, что рынок в прошлом довольно точно прогнозировали размер чистой прибыли хотя бы на год вперед (хотя этот момент можно подвергнуть сомнению, и дальше на исторических данных это будет заметно). И применяя формулу выше, мы уже из E и P находим r.

Проверил это на акциях своего портфеля и сопоставил со ставкой r, которую применяю для расчета целевой цены. В расчете брал с 1 января eps (E) уже текущего года, хотя еще не были известны итоги за 9 месяцев предыдущего года, но так как рынок всегда смотрит в будущее, это нормально. Например, значения r за 2020 год – это прибыль за 2020 год, делённая на фактическую цену акции. Конечно, более правильнее – брать скользящие значение прогноза прибыли на следующие 12 месяцев, но это более сложнее в расчетах. Пока так. Возможно, небольшое искажение вносили дивидендные гэпы, но нам важен порядок значений. Но гораздо важнее было сделать точный прогноз. По некоторым компаниям в начале года такие ошеломительные ставки r, понятно становится, что рынок не ожидал такой прибыли.

Фактически ставка r – это обратная величина от всем известного коэффициента P/E. И если у вас ставка r равна 30-50%, то это значит акция торгуется за 2-3 ближайших годовых прибыли.

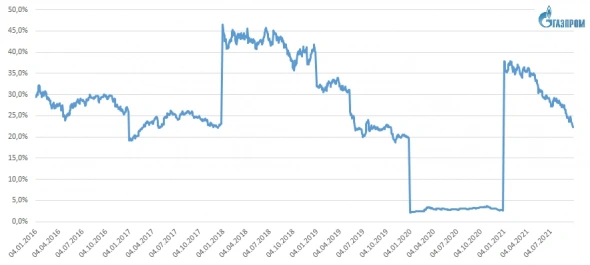

ГАЗПРОМ

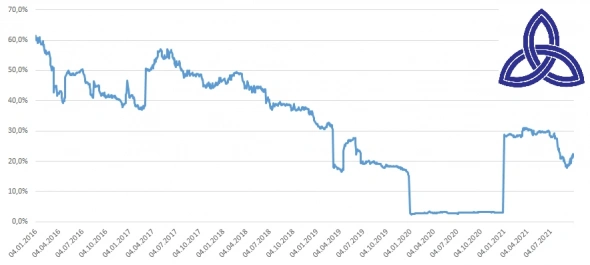

Начну с Газпрома. Ставка r на истории выглядит с 2016 года следующим образом

2020 год – это год почти нулевой прибыли в пандемийный год. А так r всегда выше 20%. Среднее значение за почти 6 лет равно 25,4% против применяемой 8,9%.

Конечно, Газпром ранее имел другую дивидендную политику, но ставка 8,9% — это очень оптимистично. С другой стороны, это лишь P/E=11. Разве не может стоить столько самая голубая из голубых фишек на нашем рынке. Будем считать цель 1055 руб. оптимистичной оценкой.

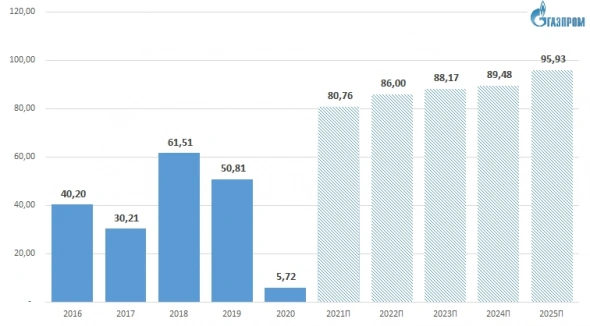

Можно взять среднее между 25,4% и 8,9% — это 17,2%. И попробовать от этой ставки посчитать цель по Газпрому. Прогноз по прибыли Газпрома на акцию у меня сейчас вот такой (жду рост нефти до $85-90 за барр. в 2023-2025 гг., что при текущей цене $84):

Рублей прибыли на одну акцию Газпрома

Думаю, после новой отчетности за 9 мес. 2021 г. – прогнозы будут еще выше.

Сейчас бушует инфляция в мире, но что будет 1 января 2025 г., возможно, уже всё устаканится и мы вернемся к нормальной инфляции в 4%, тогда ставка 17,2% для Газпрома это перебор?

Исходя из этой ставки цель получается 559 руб. вместо 1055 руб.

Можно еще проверить через дивиденды – это наш рынок любит больше всего. Какая будет дивидендная доходность (ДД) Газпрома? В 2024 году сейчас жду дивиденд 42 руб. на акцию (это дивиденд за 2023 год) – довольно консервативно. Получается ДД равна 7,5%. Вполне реально, правда, при инфляции 4% — это будет опять дешево.

С учетом всех рисков, и помня, про инвест.программу Газпрома и волатильность сырьевых рынков, возможно, инвестор и может требовать с Газпрома доходность 17,2%. Тогда цель 560 руб. можно считать консервативной.

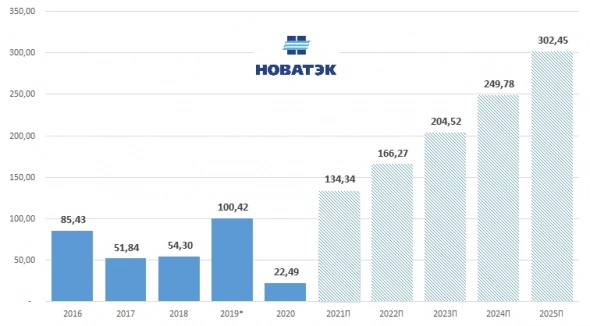

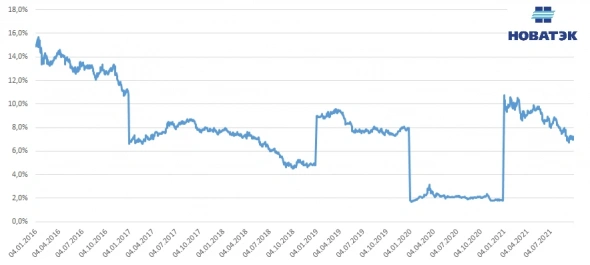

НОВАТЭК

По НОВАТЭКу есть такой момент, как «скрытая ценность», а именно «виртуальная» переоценка долей СП по мере их запуска в работу (поэтому, возможно, будет определенное искажение в расчетах), об этом я писал большой пост пару лет назад – Дешёвый дорогой «НОВАТЭК»: часть 1 и часть 2. В целом вектор развития без изменений.

Ставка r НОВАТЭКа на истории

*в 2019 г. прибыль без учета продажи долей в бизнесе

Здесь также как и в Газпроме нашел среднее между используемой ставкой 8,8% и средней на истории 7,6%, получилось 8,2%. Кстати, в этом случае ситуация противоположная Газпрому – здесь ставка на истории ниже расчетной. Вот, что значит газовая компания «здорового инвестора».

В итоге цель еще выше - 4 731 р. ДД равна 2,3%, норм для этой компании. Добавлю, что в НОВАТЭКе расчеты ПД ведутся по скорректированной прибыли, но на окне 3-5 лет она сходится бухгалтерской чистой прибылью – выше 1 триллиона рублей в год после 2025 года.

По такой же схеме проверим и остальные акции.

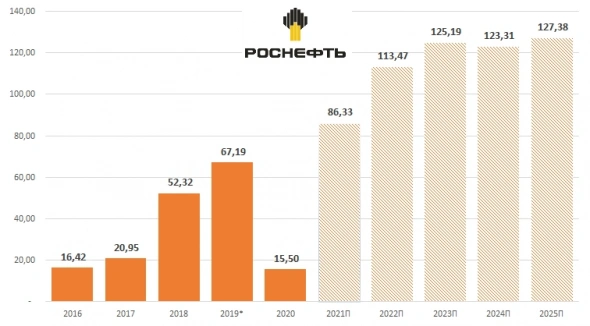

Роснефть

Ставка r

Прогноз чистой прибыли на акцию

Средняя ставка r на истории 10,0% не сильно отличается от расчетной 8,9%, цель получилась 1431 р. вместо 1687 р. ДД равна 4,3%. И, кстати, Роснефть явно сейчас дешевле, чем торговалась ранее.

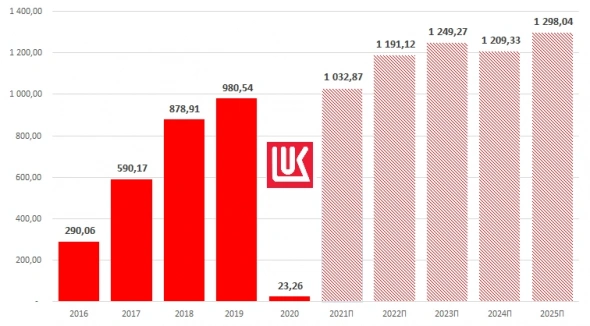

ЛУКойл

Ставка r

Прогноз чистой прибыли на акцию

14,1% против 9,4% корректирует цель с 13,1 тыс. руб. к 11,1 тыс. руб. (использую среднее значение в 11,7%). ДД в 9,3% меня поражают в начале 2025 года. Почему-то рынок от ЛУКойла требует премии за риск даже больше, чем у Газпрома?!

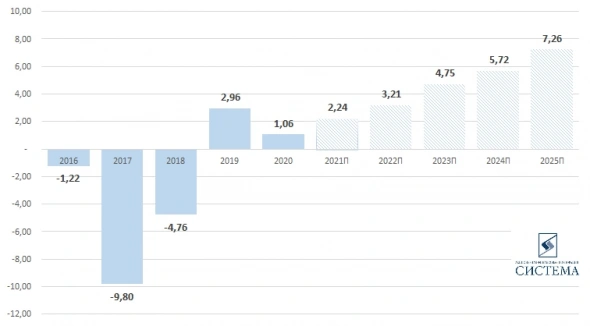

АФК Система

Ставка r

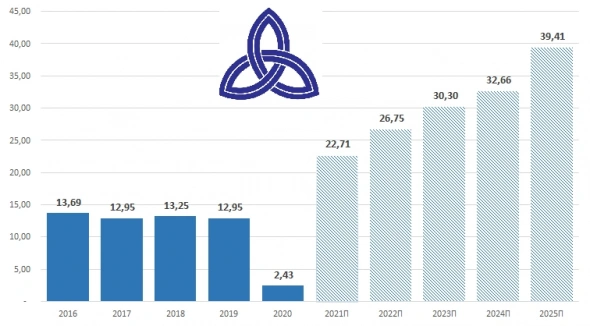

Прогноз чистой прибыли на акцию

По АФК Система данная проверка будет не применима по двум причинам. Во-первых, нет длительной положительной истории по прибыли, и во-вторых, и самое главное, это способ определения справедливой стоимости акций Системы – я отношусь к ней, как к инвестиционному фонду и правильнее оценивать каждый отдельный актив. Но в любом случае, замечу, что последние 2 года ставка r на истории – 8-10% близка к расчетной 9,2%.

Цели 80-100 руб. к 2025 году, более, чем реальные ориентиры. Так что цель – 85 руб. менять не буду (цель стоит 85 руб., но жду, конечно, 100 руб.).

КуйбышевАзот ао

Ставка r

Прогноз чистой прибыли на акцию

Это моя позиция #1 в портфеле в данный момент. Но посещают мысли регулярно, «поделиться» долями в пользу АФК Система и НКНХ ап. Хотя Баффетт в 80-90-е держал спокойно Кока-Колы на 40% портфеля.

Что будет расти лучше, мы узнаем только в будущем, например, 1 января 2025 года, будет там понятно, в чем было выгоднее находиться. В данный момент приходятся оперировать одними условностями – прогнозами прибыли, ставкой r и уровнем ПД. Одно могу сказать, они сейчас все «толстяки» (КУАЗ, НКНХ и Система).

Средняя ставка r на истории у КУАЗа равна 21,6% против используемой 12,5%. Конечно, основная проблема компании – её малая ликвидность и низкая известность среди инвесторов, тот же брокер Тинькофф не дает доступа к её покупке. Да и таких цен на газ и удобрения никто не ждал.

Цель по компании была бы еще выше (сейчас 852 руб.), если бы компания была в лучшем состоянии по уровню корпоративного управления. Компании предстоит пройти большой путь. Нужна хорошая дивидендная политика, достойные дивиденды на уровне отраслевых аналогов (Акрон, Фосагро), решение вопроса с казначейским пакетом (25% капитала).

Если использовать ставку r 17,1% (кстати, почти равна скорректированной ставке r у Газпрома), то цель будет 715 руб., что так же очень привлекательно. Ожидаемая ДД тогда в начале 2025 г. равна 3,5%. Правда, дивиденды в 2024 году пока ставлю лишь 25 руб. (это очень консервативно, может быть выше 35-40 руб.). В расчетах я не учитываю квазиказначейские акции, считая их уже погашенными.

Возможно, с таким прогнозом прибыли не стоит вообще суетиться, рынок сделает всё сам. Надо просто подождать. Цели могут быть изменены и на более высокие уровни, если в компании начнутся подвижки, то сразу цель станет 1200 руб. Главное, чтобы прогнозы сбылись, и компания пошла навстречу акционерам :)

НКНХ ап

Ставка r

Прогноз чистой прибыли на акцию

Средняя 31,6% — заслуга прошлых лет. Применяю скорректированную r 21,6%. Цель вместо 273 руб. – 152 руб. Скорее всего, к НКНХ ап я несколько суров, но с учетом всех рисков, это нормально.

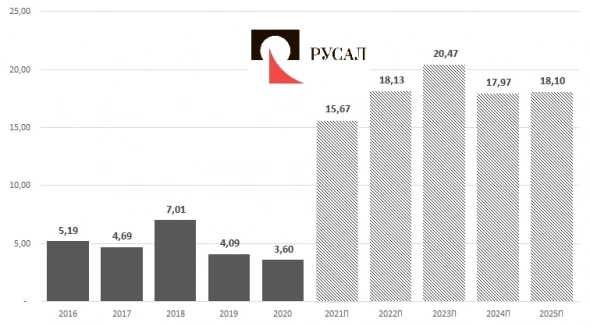

РУСАЛ

Ставка r

Прогноз чистой прибыли на акцию

Ставка r на истории выше расчетной, что скорректировало цель с 258 руб. до 200 руб., что также неплохо. Здесь основная идея в нераскрытой ценности пакета НорНикеля.

Кстати, сейчас палладий упал, а алюминий вырос и акцент перешел от НН к самому Русалу, и появилась более интересная идея в акциях Эн+. Такая вот интересная матрешка. Но поучаствовать рублем в Эн+ не удалось – нет свободных денег, может позже, если останется ПД.

Да, и надо в портфеле сокращать число бумаг – сейчас 14, оптимум 8-12. Баффетт говорил – зачем вам седьмая бумага, если у вас уже есть шесть замечательных, седьмая – еще никого не сделала богатой…))) Этот сложный вопрос выбора приоритетов.

Сбербанк ап

Ставка r

Прогноз чистой прибыли на акцию

Удивительно, что инвесторы закладывают такую премию для Сбербанка. Коррекция цели с 830 руб. до 483 руб. ДД на начало 2025 года равна 6,1%. Вполне.

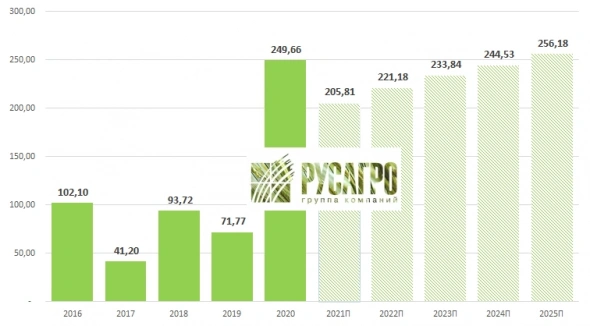

РУСАГРО

Ставка r

Прогноз чистой прибыли на акцию

Компания перешла на новый уровень по прибыли в прошлом году, что очень хорошо. Цель с учетом исторической r, скорректирована с 2800 р. до 2001 р.

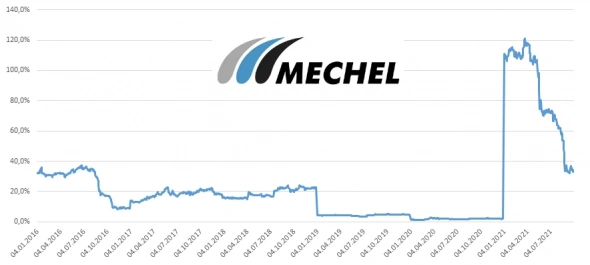

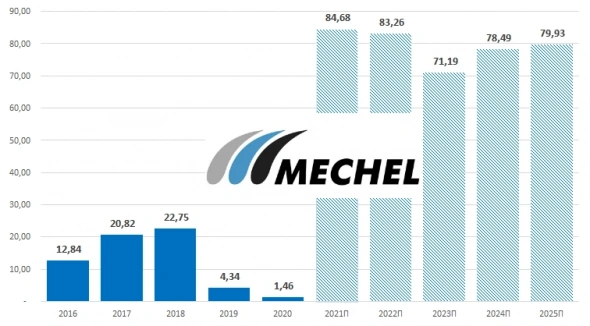

Мечел ап

Ставка r

Прогноз чистой прибыли на акцию

По префам Мечела история особая – здесь прогноз целевой цены производится от денежного потока по дивидендам. И даже если использовать среднее значение между расчетной и исторической r – получается цель 454 руб., очень близко к текущей цели в 494 руб. Главное, что ожидаемый уровень прибыли был на уровне 70-80 руб. на акцию. ДД около 12-15% для Мечела преф нормально. И кстати, Мечел имеет отрицательный капитал по МСФО.

Заметьте, как рынок переоценил бумаги став понимать, какая прибыль и соответственно дивиденды светят по итогам 2021 года. А что будет, если эти дивы станут стабильными?

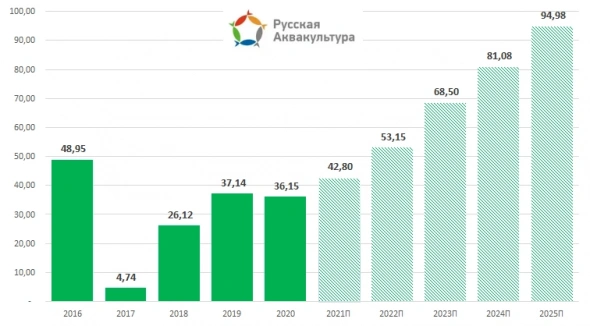

Русская Аквакультура

Ставка r

Прогноз чистой прибыли на акцию

Ошеломительная история роста акций, сейчас скорректированная цель 382 руб. уже ниже текущих котировок на рынке. Я не успел сформировать нормальную позицию в РусАкве, теперь остается лишь держать, при достижении ЛДВ готов расстаться. Но акции могут быть выше, если прогнозы по росту бизнеса и прибыли сбудутся, да и прибудет с вами сила Воробьева :)

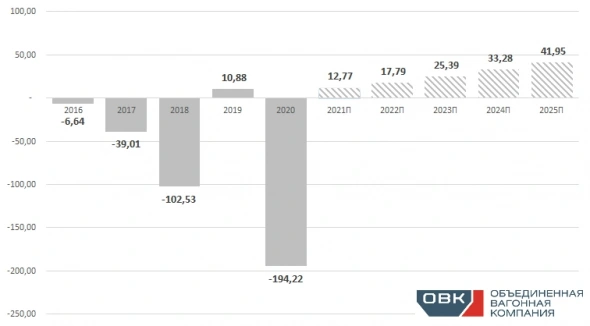

Остались еще две треш-истории. ОВК и ОР, по ним, конечно, есть ПД, но ставка была совсем в другом, это продажа стратегу и вывод на IPO своей микрофинансовой дочки. Можно назвать их спекуляциями. Однако сделаем то же самое, что и с другими.

НПК ОВК

Ставка r у данной компании не получится найти, так как последние годы прибыли не было, особенно прошлый 2020 год – когда новая команда списала просто всё что можно или нельзя.

Прогноз чистой прибыли на акцию

Компании нужно показывать рост прибыли, чтобы «хорошо продаться». Цель 202 руб.

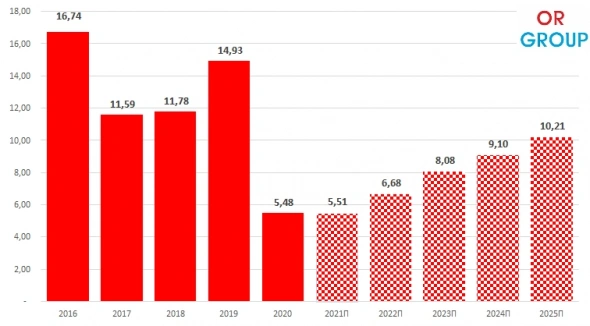

ОР Групп

Ставка r

Прогноз чистой прибыли на акцию

Опасная компания с огромными запасами и совсем не халяльным бизнесом по выдаче кредитов под 167% годовых. Сами понимаете, что в этой истории всеми расчетами можно лишь пренебречь. Здесь идея циничная до крайности, чистая спекуляция – ожидаю рост котировок на проведении IPO МКК Арифметика. И дольше мне бы не хотелось оставаться акционером ОР.

Кстати, цель скорректировалась с 62 руб. до 52 руб. Рынок довольно справедливо учитывает все риски сейчас. На графике r наглядно видно, как доверие снижалось от месяца к месяцу – инвесторы требовали всё большую ставку r, а еще точнее – цена падала всё ниже и ниже.

Подытожим. У части компаний заметна значительная разница между применяемой r и r на истории. Это Газпром, Сбербанк ап, НКНХ ап, Русагро, РУСАЛ и РусАква. Возможно, рынок не мог ожидать такой прибыли в будущем, или я сейчас закладываю ужасно оптимистичный прогноз по ставке r. А «разумный инвестор = рынок», учитывая все риски, закладывает себе гораздо большую норму прибыли. Ведь покупать акции Газпром сейчас под ставку доходности 17,2% это более разумно, чем под 8,9%, когда можно найти ОФЗ почти с такой же доходностью. Возможно, причина еще в прежней истории, по данным компаниям было не так и весело ранее. У остальных акций небольшие изменения, а по НОВАТЭК, так и вообще рынок смотрит еще лучше.

Добавлю, еще один момент, что по-хорошему в формуле из r надо еще g вычитать, который как бы характеризует долгосрочный темп роста прибыли. И этим параметром можно объяснять различия в ставках.

Итоговая таблица по портфелю с скорр. целями для сравнения.

Уже не х3,2, а х2,7… по факту тоже самое. Не 62 млн руб., а 51 млн руб., но даже если будет 40 млн руб., это тоже очень хорошо. Норматив х2 за 3 года никто не отменял :)

У нас будет возможность проверить точность прогнозов. Правда, стоит еще раз напомнить, что по некоторым компаниям главное в идеи «спрятанной ценности» – НОВАТЭК, Русал, Система и КуйбышевАзот.

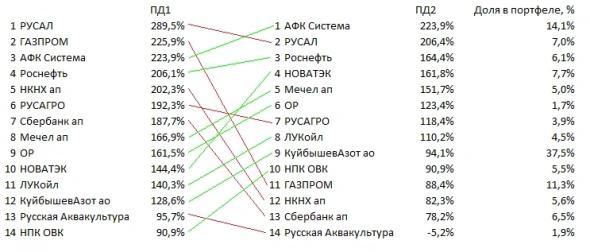

Рейтинги ПД и текущие доли портфеля

Всё равно очень оптимистично, по мне, так мы сейчас в начале сырьевого суперцикла, и возможно, всё так и будет. Либо я уже в ловушке, продавать-то, не собираюсь…

Буду смотреть на обе ПД. Напомню, что главное, не ПД, а думать своей головой.

Живи. Люби. Инвестируй!

Следующая высота 5000 п. по Мосбирже

Данный обзор не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. Автор не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.

16.10.2021

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

Утром обязательно прочитаю.

Кр-ть — с. т-та.

цитата-люди смертны, только они не знают, что смертны внезапно

интересно встретить 2025. Удачи.

Лично я детям всё оставить собираюсь.

Или что теперь, сразу пойти и прыгнуть под поезд? Чем по вашему нужно заниматься всем смертным?

А ммвб через 3 года будет примерно 10200 учитывая веса указанных акций в индексе, ну или курс будет около 150-180 рублей )

Вы рисковый человек Шадрин

но автор видать реально сечет в инвестициях

Тут контента на 30 постов хватит, смог бы на номер 1 выйти в рейтинге

когда он вышел по хаям в 2017ом

хотяя… инсайд…

Соотношение прибыльных и разорившихся спекулянтов, такое же что и среди инвесторов.

Прибыльных трейдеров (это и спекулянты и инвесторы) отличает от слившихся только то, что прибыльные трейдеры основывают свою деятельность на чётких правилах и не подвержены импульсивным эмоциональным торговым решениям.

Удачи в инвестировании!

Но в целом подход автора разделяю: в инвестициях надо быть оптимистом, а в случае форс-мажора (коего в России побольше, чем во многих других странах) финмодели можно просто скорректировать. А хорошие акции и в кризис остаются хорошими — просто дешевеют (это про Сбер, Лукойл и Новатэк, их просто нужно докупать при любой значимой просадке). Прочие же эмитенты, типа ОВК, Мечела и ОР — на усмотрение и риск конкретного инвестора. Я, например, делаю ставку на Черкизово, Фосагро, Сегежу и Норникель.

И немного пофигистом

У Арсагеры ж книжка есть со всеми формулами и как ставку дисконтирования выбирать тоже описано + целый курс лекций ютьюбе по такому виду анализа. А формулу для вечного аннуитет P=E/r ты долго же выводил:). Бесконечный поток одной и той же чистой прибыли при неизменности ставки r. Но ставка как и прибыль меняются

Ерунда, конечно. Судя по этой формуле, компании с долгом и без будут оцениваться одинаково. Отношение к оценке не имеет.

По-сути, наличие долга всего лишь дополнительно увеличивает волу на колебаниях ставки. Но не сам ДОЛГОСРОЧНЫЙ таргет, ибо, повторюсь, в него уже включены платежи по долгу при предполагаемой на тот момент ставке.

А мы, экономисты и РЕАЛЬНЫЕ инвесторы знаем в т.ч. и это:

ru.wikipedia.org/wiki/Гипотеза_Модильяни_—_Миллера

С чем рекомендую ознакомиться и вам.

Так увлекательно умножать круглое на зеленое и делить на горячее В БУДУЩЕМ…

Более простой и очевидный путь — укорачивание прогнозного периода (т.к. выше вероятность попадания) и использование исторических показателей доходности вместо ее расчета (исходя из принципа «рынок всегда прав», ну или почти всегда:)).

Историческую доходность следует смотреть в динамике — ввиду ряда факторов, специфичных для каждой компании, она может меняться в ту или иную сторону.

smart-lab.ru/blog/658450.php

По сути вы берете некое среднее P/E для отдельной компании за прошлые годы, переворачиваете, и умножаете на прогнозные прибыли.

Но тут есть возражения.

— серьезные дома не считают таргет по среднему мультов в прошлом, разве что приводят для сравнения. Обычно как аналитики так и оценщики сравнивают с конкурентами, а не с прошлым;

— отдельный мульт для отдельной компании колеблется в прошлом очень сильно, как посчитать среднее? среднее среди конкурентов найти проще и веры ему больше;

— мульт в конкретный год отражает а) оценку перспектив компании, б) состояние финансового рынка на тот момент. Как а) так и б) сильно колеблются. Прошлое осталось в прошлом, а мы на него смотрим.

При этом, не то чтобы я сильно против такого подхода. По идее можно протестировать...

Можно и более просто было написать:

P = E* (P/E), очевидно же

И теперь осталось сделать прогноз E и прогноз (P/E). У вас эти прогнозы есть, но не описано из каких соображений взяты эти прогнозы.

С чего вдруг везде прибыль растет в разы? с чего вдруг P/E историческая должна быть?

Когда посмотрел портфель (картинка), где Куйбышев азот 35% и АФК Система 14% итого 2 акции 50% доли, да еще и портфель на долгосрок, в мой мозг ворвалась негативная мысль, "где правильная диверсификация".

Когда увидел ожидание нефти в диапазоне 3 лет, увидел 85-90 баксов, еще больше возникло вопросов об адекватности расчетов. Как мы видели нефть может быть и 10, 20, 50 баксов, что делает среднюю по нефти в диапозоне 3 лет сильно ниже, даже если она будет в моменте 150 баксов.

Газпром на нынешних ценах, если считать с предыдущего посещения цены данного уровня, был АЖ 13 лет назад.

По моему мнению исходя только из этого, все остальные расчеты исходя только из этих двух моментов не имеют практического значения.

Так не будет.

Больше ничего не понял