ETF – океан пассивных инвестиций! (Для новичков)

В 1974 году все инвестиционные фонды были под активным управлением, брали высокие комиссии и при этом мало кто мог стабильно обыгрывать рынок. Единицы из тысяч. Их можно было бы сравнить с сегодняшними ПИФами – комиссия за покупку паев, комиссия за продажу, коэффициент участия в доходе, комиссия за ведение портфеля.

И тогда Джону Боглу пришла в голову отличная мысль: что, если инвестор не будет пытаться перебороть рынок, а сам станет рынком? Так появилась идея первых индексных фондов – фондов, где набор бумаг дублировался набором бумаг из расчетных индексов. Такому портфелю необходим был пересмотр только в случае изменения в индексе и от управляющего не требовалось особых навыков. Такой фонд всегда давал бы рыночную доходность, а комиссии за управление становились ничтожными. Стараниями Джона Богла появился Vanguard – крупнейший поставщик индексных фондов.

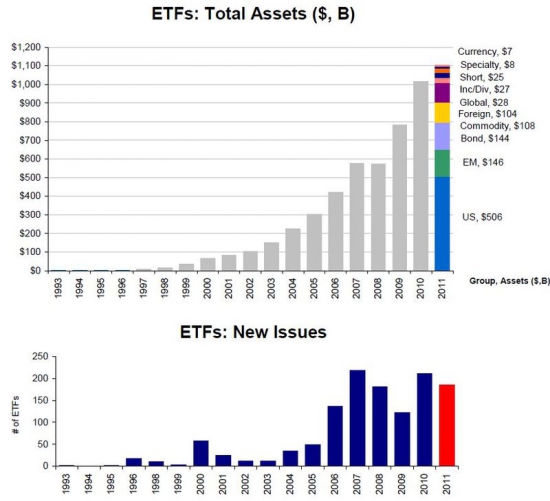

ETF – Exchange Traded Fund – фонд, торгуемый на бирже, аналог Биржевых ПИФ. Большинство ЕТФ не имеют активного управления, а следуют за тем или иным индексом (набором бумаг). Через фонды ЕТФ можно купить портфель компаний разной капитализации, разных стран, разных секторов. Хотите только компании с высокими дивидендами? Есть и такой фонд. Недвижимость? Литиевых производителей? Нет проблем! И даже на производителей травки.

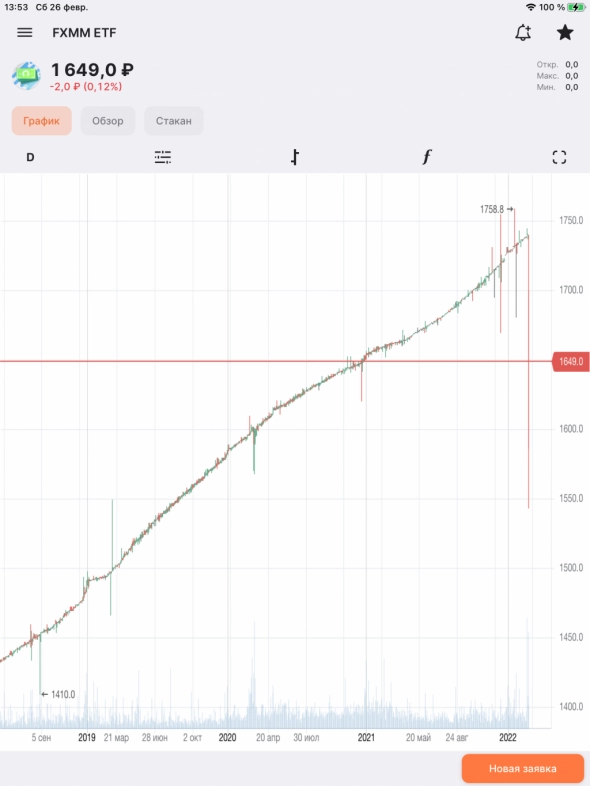

Имея небольшую сумму денег можно создать высокодиверсифицированный портфель активов. Мало кто может создать диверсифицированный портфель еврооблигаций, где цены на одну бумагу начинаются от 1000$, однако каждый может купить ЕТФ на еврооблигации на небольшую сумму и получить все плюшки владения таким портфелем за скромную комиссию. Комиссии иностранных ETF низки – порядка 0.1% (и бывает доходит до 0,03%). У аналогов из РФ комиссии могут доходить до 1%. Особенно чувствительны они у фондов облигаций, где прирост идет в основном за счет купонных выплат.

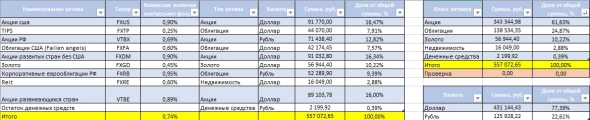

Тот же всесезонный портфель Рэя Далио (писали о нем подробно тут) можно собрать из фондов ЕТФ за сущие копейки:

▫️Vanguard S&P 500 ETF (VOO) – фонд из акций индекса S&P 500;

▫️iShares 20+ Year Treasury Bond ETF (TLT) – долгосрочные гособлигации США;

▫️SPDR Gold Trust (GLD) — фонд на золото;

iShares 1-5 Year Investment Grade

▫️Corporate Bond ETF (VCSH) – краткосрочные корпоративные облигации компаний США с рейтингом от ВВВ по Moody’s;

▫️iShares MSCI Global Select Metals & Mining Producers ETF (PICK) – компании, занимающиеся добычей полезных ископаемых и металлов, кроме золота и серебра.

Портфель Рэя Далио за ~1000$ готов ☺️

Заглядывайте в наш уютный ТГ

t.me/+AJdFfAmGDQNmZTYy

Если понравилось ставь 🧡

Авто-репост. Читать в блоге

>>>