Мой первый портфель. Помогите собрать.

Решил я спланировать свой будущий портфель. Буду рад вашему совету по его наполнению.

Вводные:

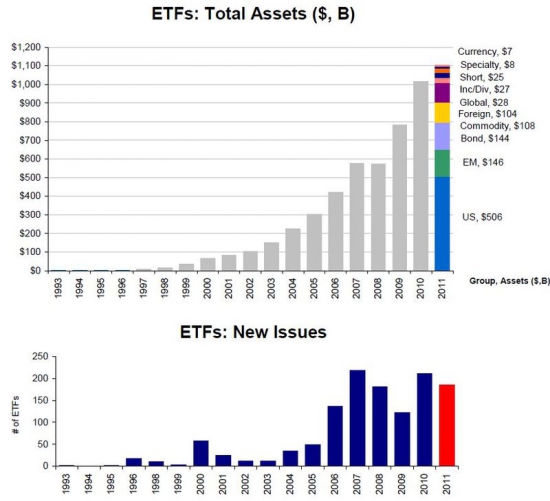

1. Состав портфеля — ETF.

2. Пополнение — ежемесячно равными суммами (какими пока не решил, но минимум 15 тысяч).

3. Срок инвестирования — минимум 5 лет, но скорее всего 10.

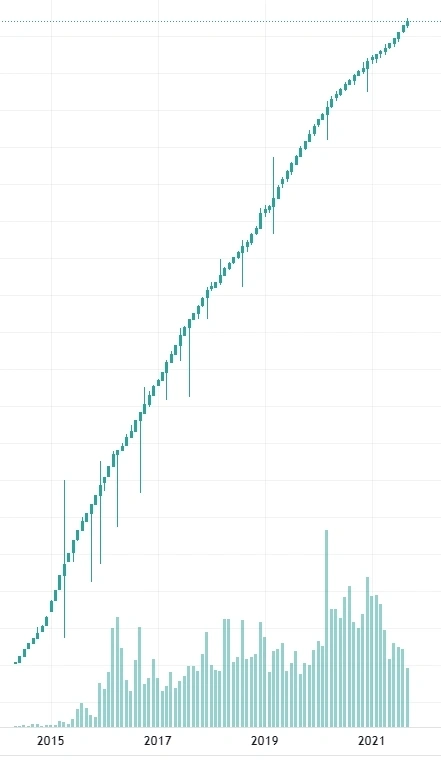

ETF решил выбирать таким образом, чтобы дефирсифицировать портфель по странам, валютам и активам. При этом смотрел по историческим данным на сколько проседал каждый инструмент в середине марта 2020 года (разгар коронокризиса) при покупке его за 2 месяца и за 1 год указанной даты.

Итак, какие ETF я выбрал:

Sbmx — индекс мосбиржи, валюта рубли, при сравнении с другими подобными ETF у меня сложилось мнение, что данный фонд максимально повторяет индекс. Цена продажи (в % от покупки) составила 66% и 96% соответственно. То есть при покупке sbmx в январе 20-го и продаже в марте 20-го я потерял бы 33%, а при покупке в марте 19-го — всего 4%.

Fxgd — физическое золото, валюта доллары. Цена продажи 122% и 138%.

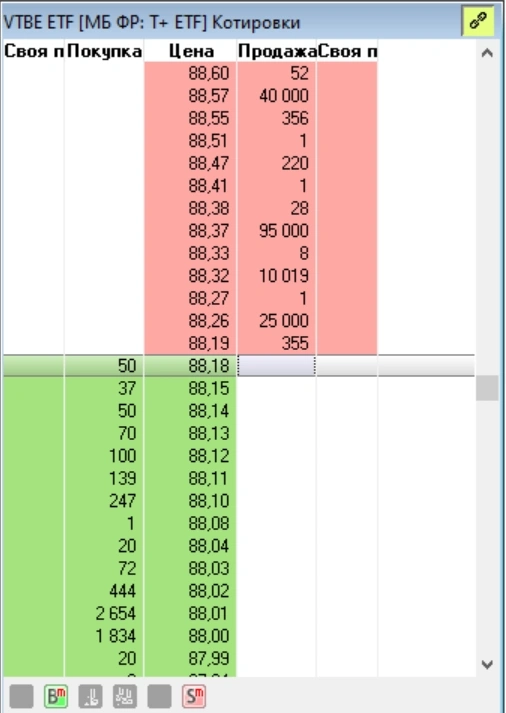

Vtbg — физическое золото, валюта рубли (тут смотрел по цене обычного золота, потому что фонд существует меньше года). Цена продажи 81% и 108%.

Авто-репост. Читать в блоге

>>>